Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Состав и структура денежных поступлений и доходов предприятия

|

|

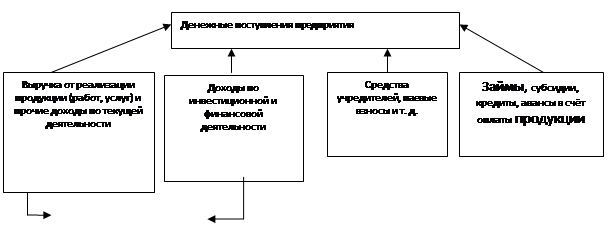

Денежные поступления - это совокупность всех денежных средств, поступающих на счета и в кассу предприятия (рисунок 1). Доходы предприятия - это денежные средства и имущество, поступившие предприятию за определенный период в результате его производственно-хозяйственной деятельности, увеличивающие его активы и дающие предприятию экономическую выгоду. Они различаются по содержанию и источникам образования. В структуре денежных доходов предприятия выручка от реализации продукции (работ, услуг) занимает наибольший удельный вес, она представляет собой денежные средства, получаемые предприятием за отгруженную покупателям продукцию (работы, услуги).

Состав выручки от реализации продукции:

• денежные средства, полученные или подлежащие получению в результате реализации товаров, готовой продукции (работ, услуг);

• имущество в денежном выражении, полученное или подлежащее получению в результате реализации товаров, готовой продукции (работ, услуг);

• дебиторская задолженность, образовавшаяся при продаже продукции (товаров, работ, услуг) на условиях коммерческого займа.

|

Рисунок 1 - Структура денежных поступлений предприятия

В состав прочих доходов по текущей деятельности включаются: доходы, связанные с реализацией запасов (за исключением продукции, товаров) и денежных средств; суммы излишков запасов, денежных средств, выявленных в результате инвентаризации; стоимость запасов, денежных средств, выполненных работ, оказанных услуг, полученных безвозмездно; доходы, связанные с государственной поддержкой, направленной на приобретение запасов, оплату выполненных работ, оказанных услуг; неустойки, штрафы, пени, полученные или признанные к получению за нарушение условий договоров; прибыль (убыток) прошлых лет по текущей деятельности, выявленная в отчетном периоде; другие доходы.

Доходы по инвестиционной и финансовой деятельности (см. определение этих видов деятельности в предыдущей теме) – это доходы от операций, не относящихся к текущей деятельности предприятия.

Состав доходов по инвестиционной деятельности:

1) доходы, связанные с реализацией и прочим выбытием инвестиционных активов, реализацией (погашением) финансовых вложений;

2) суммы излишков инвестиционных активов, выявленных в результате инвентаризации;

3) доходы, связанные с участием в уставных фондах других организаций;

4) доходы по договорам о совместной деятельности;

5) доходы по финансовым вложениям в долговые ценные бумаги других организаций;

6) доходы, связанные с государственной поддержкой, направленной на приобретение инвестиционных активов;

7) доходы, связанные с предоставлением во временное пользование инвестиционной недвижимости;

8) проценты, причитающиеся к получению;

9) прочие доходы.

Состав доходов по финансовой деятельности:

1) доходы, связанные с выпуском, размещением, обращением долговых ценных бумаг собственного выпуска;

2) курсовые разницы, возникающие от пересчета активов и обязательств, выраженных в иностранной валюте;

3) прочие доходы.

2 Выручка от реализации продукции, работ, услуг: ее планирование и использование.

Выручка от реализации продукции (работ, услуг) является главным источником доходов предприятия и основным оценочным критерием рыночного спроса на реализуемую продукцию, её качества и цены. От ее своевременного поступления зависит непрерывность производственного процесса, устойчивость финансового состояния предприятия, размер прибыли, своевременность расчетов с бюджетом и бюджетными фондами, работниками предприятия, поставщиками. До 1 января 2013 года в связи с внесенными изменениями в Налоговый Кодекс Республики Беларусь субъекты хозяйствования были вправе самостоятельно выбирать один из следующих методов определения и учета выручки от реализации продукции, работ, услуг:

• кассовый метод (по оплате) - реализация считается совершенной, когда деньги зачислены на счет предприятия или поступили наличными в кассу. Данный метод сохранился только при упрощенной системе налогообложения с уплатой НДС;

• метод начислений (по отгрузке) - реализация считается совершенной по факту отгрузки продукции покупателю и предъявления ему расчетных документов.

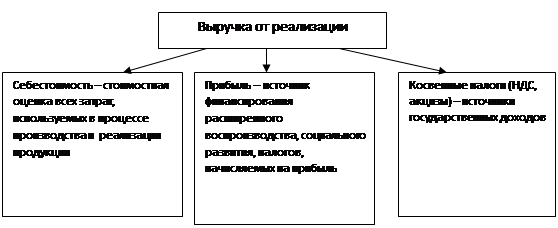

Выбор метода влияет на исчисление и уплату налогов. Выручка от реализации продукции (работ, услуг) подлежит налогообложению оборотными налогами (НДС и акцизами) и распределяется в соответствии с законодательством (рисунок 2):

Рисунок 2 - Распределение и использование выручки от реализации продукции

Факторы, влияющие на размер выручки от реализации:

• внутренние факторы:

- в сфере производства: производственный потенциал, уровень управления им, ассортимент продукции, ее качество, рентабельность;

- в сфере обращения: соблюдение договорных обязательств, ритмичность отгрузки продукции, своевременность оформления транспортных и расчетных документов, соблюдение сроков документооборота, уровень цен;

• внешние факторы, не зависящие от деятельности предприятия: государственное регулирование, инфляция, изменение конъюнктуры рынка, несвоевременная оплата продукции покупателями и др.

Планированию выручки должен предшествовать финансовый анализ деятельности предприятия на рынке, главными задачами которого являются: определение конкурентных позиций предприятия, обоснованного выбора своей ниши на рынке; вида продукции и оптимизации затрат на ее изготовление и реализацию; приемлемых вариантов цены; динамики объемов продаж и факторов, оказывающих на неё влияние; наличие производственных мощностей для выпуска востребованной рынком продукции. Выручка от реализации продукции в зависимости от задач, стоящих перед предприятием, может планироваться на различный срок. Различают следующие в иды планов реализации продукции в зависимости от сроков:

• перспективные — разрабатываются на длительный период, содержат укрупненные показатели и основные источники поступления выручки;

• текущие (годовые) — разрабатываются на основе оформленных договорами поставок продукции, государственного заказа, заявок потребителей; отражают соответствие плана объема выпуска и объема реализации на основании потребительского спроса па продукцию;

• оперативные — разрабатываются на короткий период времени (месяц, декаду) на основе плана производства продукции, ее поступления на склад готовой продукции, плана отгрузки продукции с разбивкой заданий на каждый день, с обоснованием финансовых решений и контролем за их исполнением по следующим показателям: объем выпуска продукции, сдача на склад, отгрузка, поступление выручки на счет предприятия в установленный договором срок, состояние дебиторской задолженности.

При планировании выручки от реализации (Вр) необходимо учитывать объемы переходящих остатков продукции на начало и конец планового года, так как не вся произведенная в данном периоде продукция будет в нем и реализована. Для расчета используется формула реализации:

Вр = Он +Т- Ок,

где Он — переходящие остатки нереализованной готовой продукции на начало года в отпускных ценах периода, предшествующего планируемому; Ок — переходящие остатки нереализованной готовой продукции на конец планируемого года в отпускных ценах планируемого периода; Т — выпуск товарной продукции в отпускных ценах планируемого периода.

Методы планирования выручки от реализации:

• метод прямого счета — состоит в расчете для каждого производимого изделия по формуле реализации объема реализации в отпускных ценах, затем результаты суммируются и образуют планируемый объем выручки от реализации; метод применяется при ограниченном ассортименте продукции, под заключенные договора с оговоренными объемами и ценами;

• расчетный метод — состоит в определении планового объема выручки от реализации на основе общего объема выпуска товарной продукции в планируемом году в отпускных ценах и общей суммы входных и выходных остатков; метод применяется на крупных предприятиях с большим ассортиментом продукции. Расчет ведется в следующей последовательности:

1. определяются входные остатки нереализованной продукции (Он) на начало планируемого года. Они принимаются в фактических размерах или в размере ожидаемой величины по производственной себестоимости;

2. определяется коэффициент пересчета для перевода переходящих остатков на начало планового года из производственной себестоимости в отпускные цены. Коэффициент пересчета равен отношению объема продукции в IV квартале отчетного года в отпускных ценах к тому же объему по производственной себестоимости;

3. определяются входные остатки нереализованной продукции на начало планируемого года (Он) в отпускных ценах как произведение их объема по производственной себестоимости на коэффициент пересчета;

4. определяется сумма выходных остатков нереализованной продукции в отпускных ценах на конец планового года (Ок) как произведение однодневного выпуска готовой продукции в IV квартале планового года на установленную на предприятии норму запаса готовой продукции на складе и в отгрузке;

5. определяется плановый объем выручки от реализации в планируемом периоде по формуле реализации.

Своевременное и полное поступление выручки от реализации непосредственно связано с осуществлением ежедневного контроля за ее поступлением на основе оперативных планов реализации продукции, эффективным управлением дебиторской задолженностью. Дебиторская задолженность - это средства, которые принадлежат предприятию и должны быть перечислены на его счет в качестве оплаты за поставленную продукцию или оказанные услуги. Основные методы управления дебиторской задолженностью:

• оперативный контроль за состоянием расчетов с покупателями по отсроченным и просроченным платежам;

• диверсификация покупателей продукции, увеличение их количества с целью снижения риска неуплаты за поставленную продукцию несколькими крупными покупателями,

• анализ соотношения дебиторской и кредиторской задолженностей с целью соблюдения финансовой устойчивости предприятия;

• синхронизация денежных потоков, т. е. приближение по времени получения дебиторской и погашения кредиторской задолженностей;

• продажа дебиторской задолженности с дисконтом факторинговым компаниям или банкам, которые занимаются ее взысканием с клиентов;

• снижение объема денежных средств, находящихся в пути за счет использования электронных чековых переводов, и др.

Наличие дебиторской задолженности отрицательно сказывается на финансовом состоянии предприятия, так как эти средства не участвуют в производственно-хозяйственной деятельности предприятия.

Кредиторская задолженность также влияет на объем выручки от реализации. Она представляет собой долг предприятия за полученные товары, продукцию, сырье, материалы и возникает при расчетах с поставщиками, когда платежи производятся после отгрузки продукции.

Наличие непросроченной кредиторской задолженности положительно влияет на деятельность предприятия, так как позволяет ему использовать материальные ресурсы, полученные от других субъектов хозяйствования до произведения расчетов по ним и, по сути, пользоваться чужими финансовыми ресурсами. Оптимальное соотношение дебиторской и кредиторской задолженностей равно 1, 0.