Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Рынок капитала и его структура. Дисконтированная стоимость и ставка процента. Особенности функционирования рынка капитала в РБ.

|

|

Капитал в широком смысле слова — это ресурсы, используемые людьми для производства новых благ и услуг с целью получения дохода.

В экономической теории выделяют следующие виды капитала:

физический (реальный) — мат-е блага, используемые в процессе производства;

• денежный (финансовый) — ценные бумаги, банковские депозиты и другие денежные активы;

• человеческий капитал.

На рынке ресурсов капиталом является физический капитал. Его можно рассматривать и как запас, и как поток. Каждая фирма в данный момент располагает конкретным количеством предприятий, зданий, оборудования, т.е. определенным запасом капитала — капитальных благ.

Капитальные блага включают здания и сооружения, машины и оборудование, товарно-материальные запасы. Их принято делить на основной и оборотный капитал.

Основной капитал — это капитальные блага, которые участвуют в процессе производства в течение ряда лет: здания, машины, оборудование и т.д. Их еще называют капитальными благами длительного пользования.

Оборотный капитал составляет та часть капитальных благ, которая потребляется в течение одного цикла производства: топливо, сырье, материалы.

В данной главе будут рассматриваться только капитальные блага длительного пользования. Во-первых, их можно продавать-покупать на рынке (доход от продажи называется ценой фактора капитала); во-вторых, они могут сдаваться в аренду, и тогда речь идет об использовании капитальных благ в процессе производства. Товаром на данном рынке являются услуги капитала, измеряемые как затраты капитала в единицу времени (например, число часов работы машин в день, месяц, год). Определенное количество капитальных благ фирмы арендуют друг у друга, но все же их основная часть является собственностью фирм. Фирмы — собственники капитальных благ приобретают услуги капитала, как бы арендуя сами у себя принадлежащее им оборудование. Аренда капитальных благ порождает поток доходов, выступающих в форме арендной платы. Арендная ставка (R) — плата за использование капитала в единицу времени.

Спрос и предложение услуг капитала формирует бизнес.

Спрос на услуги капитала отдельной фирмы (равно как и спрос на другие ресурсы) является производным от спроса на прод-ю, в создании которой он участвовал, так что для его анализа можно использовать общую теорию спроса на ресурсы. Согласно данной теории кривая спроса фирмы на услуги капитала совпадает с кривой его предельной доходности MRPК. Предельная доходность капитала определяется по формуле MRPK = МРК * MR, где МРк — предельный продукт капитала; MR — предельный доход.

В экономике страны услуги капитала приобретаются множеством фирм, и значительная часть капитальных благ может использоваться в разных производственных процессах, из чего вытекает, что фирмы действуют на рынке совершенной конкуренции. В таких условиях MR=Р, и предельная доходность капитала равна предельному продукту в денежной форме: MRPK = МРК * Р.

Кривая MRPr, а значит, и кривая спроса фирмы на услуги капитала D, имеет отрицательный наклон, который объясняется действием закона убывающей предельной производительности: по мере вовлечения в производство все новых услуг капитала предельный продукт каждой дополнительной единицы капитала МРК будет убывать.

Рыночный спрос на услуги капитала можно рассчитать путем суммирования объема спроса всех фирм, и кривая рыночного спроса будет также иметь отрицательный наклон (рис. 8.1а).

|  |

Рис. 8.1. Спрос и предложение на услуги капитала в краткосрочном (а) и долгосрочном (б) периоде

В каждый данный момент запас капитала, а значит, и количество предлагаемых в экономике капитальных услуг — величина фиксированная, т.е. предложение услуг капитала абсолютно неэластично. Поэтому и кривая предложения S в краткосрочном периоде будет иметь вид вертикальной прямой (рис. 8.1а). RE — равновесная ставка арендной платы.

Отдельная фирма будет предъявлять спрос на услуги капитала до того момента, пока не сравняются его предельная доходность и предельные издержки, т.е. пока не установится равенство MRPK = MRC, где MRC — предельные издержки ресурса. Поскольку в условиях совершенной конкуренции фирма является принимающей цену и все единицы услуг капитала покупаются по одинаковой цене RE, то MRC = RE. Тогда равенство (8.3) можно записать так: MRPK = RE. Следовательно, фирма будет покупать услуги капитала до тех пор, пока ее предельная доходность не станет равна ставке арендной платы.

В долгосрочном периоде занес капитала, как правило, увеличивается (во время экономических кризисов, стихийных бедствий он может сокращаться). Рассмотрим, как фирмы принимают решение об увеличении запаса капитала.

Допустим, фирма решает вопрос о покупке нового станка, который собирается сдавать в аренду. Как и любой рациональный субъект, она должна сравнить доход, получаемый благодаря покупке станка, с затратами. Ее доходом будет арендная плата. Издержки фирмы за год (именно этот период берется для сравнения) будут включать:

1) затраты, связанные с приобретением станка. Фирма может обратиться в банк за кредитом для его покупки (и тогда ей придется выплачивать за ссуду ставку процента i) или использовать собственные средства. Во втором случае следует учитывать, что если бы деньги были помещены в банк, то фирма получила бы доход в виде ссудного процента i. Следовательно, в обеих ситуациях она понесет издержки, равные i * Рк (где Рк — цена станка);

2)издержки, связанные с износом станка. В процессе производства станок изнашивается (будем считать, что он подвергается только физическому износу), и его стоимость уменьшается. Величина износа определяется нормой амортизации d, и потери фирмы составят d * Рк;

3)разницу в цене станка, равную ∆ Рк. Если цена возрастет, то доходы фирмы увеличатся на ∆ Рк и соответственно, на такую же величину сократятся ее издержки. Поэтому ∆ Рк войдет в общую сумму издержек с минусом. Если же цена станка снизится, то фирма понесет убытки, и ее издержки возрастут на ∆ Рк.

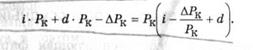

Таким образом, общие издержки фирмы, предоставляющей капитал в аренду, будут равны

Естественно предположить, что цена станка возрастает такими же темпами, что и цены на другие товары. Тогда ∆ Рк / Рк в формуле (8.5) означает темп инфляции π. Воспользовавшись формулой реальной процентной ставки, которая равна r = i - π можно переписать равенство следующим образом:

PK(i- π + d) =PK(r + d).

Следовательно, издержки фирмы зависят от цены капитала, реальной ставки ссудного процента и нормы амортизации (она непосредственно связана со сроком службы станка).

Фирма, сдающая капитал в аренду, станет увеличивать предложение услуг капитала, только если арендная ставка как минимум покрывает издержки, связанные с владением капиталом. В долгосрочном периоде цена капитала, как правило, возрастает, что приводит к росту издержек фирмы при прочих равных условиях. Увеличение предложения услуг капитала выгодно при повышении ставки арендной платы, и поэтому кривая предложения услуг капитала отдельной фирмой имеет положительный наклон. Соответственно, такой же наклон и у кривой рыночного предложения услуг капитала в долгосрочном периоде.

Поскольку предложение услуг капитала возрастает, то в долгосрочном периоде вследствие убывающей предельной доходности капитала достижение равновесия возможно при ставке арендной платы, более низкой, чем в краткосрочном периоде.

Для оценки эффективности использования капитальных благ используют показатель нормы дохода на капитал (доходность капитала), определяемый как отношение годового чистого дохода на капитал к стоимости самого капитала, выраженное в процентах. В качестве годового чистого дохода рассматривают полученную благодаря использованию капитала прибыль или арендную плату за вычетом издержек.

Все экономические субъекты, берущие деньги в долг или предоставляющие средства для займов, действуют на рынке ссудного капитала. За временное использование заемных средств кредитору выплачивается ссудный процент. Ставка ссудного процента — вы раженное в процентах отношение суммы годового дохода, полученного на ссуженный капитал, к сумме самой ссуды. Равновесная ставка ссудного процента определяется спросом и предложением на рынке ссудного капитала.

Спрос на заемный (ссудный) капитал предъявляют:

• фирмы, планирующие инвестировать заемные средства в покупку новых станков и оборудования и получить от их использования определенную норму дохода. Для принятия решения о заимствовании денежных средств фирма должна сравнить прогнозируемую норму дохода на капитал со ставкой ссудного процента. Она предъявит спрос на заемные средства, только если ожидаемая норма дохода будет больше или равна процентной ставке. Следовательно, существует обратная зависимость между предпринимательским спросом на ссудный капитал и уровнем процентной ставки: чем ниже ставка процента, тем больше спрос фирм на заемные средства, и наоборот;

• домохозяйства, нуждающиеся в заемном капитале для покупки товаров длительного пользования. Их текущие доходы не позволяют им потреблять столько, сколько хотелось бы, и домохозяйства согласны платить ссудный процент за заем. Однако как рациональные потребители они предъявляют тем больший спрос на ссудный капитал, чем ниже ставка процента;

• правительство, обращающееся на рынок ссудного капитала при выпуске займов для покрытия бюджетного дефицита и иных расходов. Его спрос (как потребителя) на заемные средства представляет собой убывающую функцию процентной ставки.

Рыночный спрос на ссудный капитал исчисляется суммированием объемов заемных средств, на которые предъявляют спрос все заемщики при той или иной возможной ставке ссудного процента, и поэтому он находится в обратной зависимости от уровня номинального ссудного процента i.

Рыночный спрос на ссудный капитал исчисляется суммированием объемов заемных средств, на которые предъявляют спрос все заемщики при той или иной возможной ставке ссудного процента, и поэтому он находится в обратной зависимости от уровня номинального ссудного процента i.

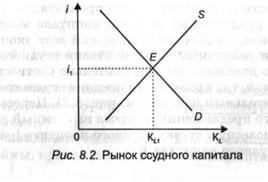

Кривая спроса D имеет отрицательный наклон (рис. 8.2).

Предложение ссудного капитала формируют в осн-м домохозяйства, сберегая часть своего текущего дохода. Каждое из них как потребитель определяет собственные временные предпочтения, осуществляя выбор между текущим и будущим потреблением. К примеру, можно сберечь часть дохода в наст. время, сократив текущее потреб-е, с тем чтобы увеличить его в будущем.

Временные предпочтения бывают положительными, нулевыми и отрицательными.

Обычно домохозяйства склонны ценить настоящие блага (как насущные) и недооценивать будущие (как не столь существенные) и поэтому соглашаются сберечь часть текущего дохода, только если на один рубль, от потребления которого они откажутся в настоящем, им обещано получить больше одного рубля в будущем. Такие потребители имеют полож-е временные предпочтения.

В отличие от них потребители, которым свойственны н у левые временные предпочтения, согласны отказаться от одного рубля текущего потребления в обмен на один рубль будущего. И есть потребители с отриц-ми временными предпочтениями, допускающие сбережения, даже если отказ от рубля текущего потребления в будущем приведет к росту потребления менее чем на один рубль. Две последние группы домашних хозяйств находятся в меньшинстве.

Прослеживается прямая зав-ть между уровнем процентной ставки и величиной сбережений: повышение ставки приводит к увеличению сбережений и, соответственно, к росту будущего потребления. С повышением процента получить один рубль будущего потребления становится все дешевле и дешевле в текущих рублях, что стимулирует сбережения и приводит к замещению текущего потребления будущим. На уровень сбережений влияет не только процентная ставка, но и величина дохода потребителя, его предпочтения. Сбережения фирм и правительства также находятся в прямой зависимости от ставки ссудного процента.

Рыночное предложение ссудного капитала можно рассчитать суммированием объемов сбережений всех экономических субъектов при различных уровнях ставки ссудного процента. Как уже было доказано, оно положительно соотносится с процентной ставкой, т.е. кривая предложения ссудного капитала S имеет положительный наклон (см. рис. 8.2). Пересечение кривых рыночного предложения и спроса на заемный капитал определяет равновесную ставку ссудного процента i1 и равновесный объем ссудного капитала КL1.

В реальной экономике одновременно присутствует широкое разнообразие ставок ссудного процента. Их дифференциация объясняется действием ряда факторов, среди которых наиболее весомы следующие:

•  уровень богатства нации (в странах с высоким уровнем жизни, где население проявляет большую склонность к сбережению текущего дохода, предложение заемного капитала больше, а ставка судного процента, соответственно, ниже). Это подтверждает и экономическая практика: в бедных странах процентные ставки выше, чем в богатых;

уровень богатства нации (в странах с высоким уровнем жизни, где население проявляет большую склонность к сбережению текущего дохода, предложение заемного капитала больше, а ставка судного процента, соответственно, ниже). Это подтверждает и экономическая практика: в бедных странах процентные ставки выше, чем в богатых;

• срок, на который выдается ссуда (кредитор, предоставляя ссуду, отказывается на определенный период от ликвидных средств (денег), и процентная ставка компенсирует ему потерю ликвидности). По ссудам, выдаваемым на более длительные сроки, ставка процента выше, чем по кредитам, предоставляемым на короткое время;

• риск (в процентную ставку заложены два составных элемента: плата за пользование деньгами и вознаграждение за риск). Чем сильнее риск невозвращения ссуды, тем выше ставка процента;

• налогообложение (процент по ссудам облагается налогом как доход кредитора). Ссудный процент повышается с ростом налога;

уровень ожидаемой инфляции. На рис. 8.3 показано, как кредиторы и заемщики учитывают возможную инфляцию.

Рис. 8.3. Влияние инфляции на ставку ссудного %.

При неизменности цен кривые спроса на ссудный капитал D1 и его предложения S1 определяют равновесную ставку ссудного процента i1.

Если в ожидании обесценения денег заемщики увеличат спрос на займы, кривая спроса на ссудный капитал D1 сдвинется вверх в положение D2. Инфляционные ожидания кредиторов также приведут к сдвигу кривой предложения вверх в положение S2, поскольку кредиторы потребуют более высокий процент по ссудам. Новая равновесная ставка процента i2 окажется выше i1 т.е. той равновесной ставки, которая существовала при неизменных ценах.

Анализируя динамику процентных ставок, всегда следует учитывать влияние инфляции. Различают номинальную и реальную ставки процента. Номинальная ставка процента рассчитывается в текущих ценах, именно она фиксируется в договоре банка на предоставление кредита. Реальная ставка процента — это номинальная ставка, скорректированная на инфляцию. Зависимость между ними И. Фишер выразил равенством: i=r + π, (8.7)

где г — реальная ставка процента; π — ожидаемый годовой темп инфляции.

У каждой фирмы существует определенный запас капитала, который она определяет как оптимальный (желаемый). Если запас капитала меньше желаемого, то фирма стремится довести его объем до оптимального уровня с помощью инвестиций.

Инвестиции — это затраты на увеличение объема функционирующего капитала, осуществляемые с целью получения прибыли или социального эффекта. Следовательно, цель инвестирования — максимизация прибыли, которую может обеспечить оптимальный объем капитала.

Существуют кратко- и долгосрочные инвестиции, различающиеся по периоду окупаемости — времени, которое требуется для того, чтобы суммарные ожидаемые денежные доходы от реализации инвестиций сравнялись с их первоначальной суммой. У краткосрочных инвестиций период окупаемости составляет не более года, у долгосрочных — несколько лет.

Рассмотрим краткосрочные инвестиции. Предъявляя спрос инвестиции, предприниматель сравнивает доход от вложе-ия денежных средств в производство с издержками инвестирования. Его спрос на инвестиции поддерживается до тех пор, пока чистая прибыль на один рубль вложенных средств (предельная прибыль) превышает потенциальный доход, который мог быть получен в виде ссудного процента, если бы деньги были помещены в банк.

35. Рынок ценных бумаг.

Большинство сбережений в рыночной экономике совершается домашними хозяйствами, а большинство инвестиций — фирмами. В этой связи необходим механизм, осуществляющий перемещение потоков денежных капиталов от первых ко вторым. Такой механизм создается благодаря функционированию рынка ценных бумаг.

Рынок цепных бумаг — совокупность экономических отношений по поводу выпуска и обращения ценных бумаг. Именно его функционирование поддерживает механизм, обеспечивающий привлечение инвестиций в экономику: на этом рынке устанавливаются контакты между теми, кто нуждается в средствах, и теми, кто хотел бы инвестировать свой избыточный доход.

Сущность рынка ценных бумаг проявляется через его функ ции, которые условно можно разделить на общерыночные и специфические.

Общерыночные функции:

• ценообразующйя — рынок формирует спрос и предложение, в результате взаимодействия которых выявляется реальная рыночная цена (рыночный курс) ценных бумаг;

• коммерческая — рынком обеспечивается получение доходов от операций с ценными бумагами;

• информационная — на рынке аккумулируется информация об объявленных торгах и его участниках, состоянии рыночной конъюнктуры и т.д.;

• регулирующая — рынком определяются правила торговли, условия участия в ней и пр.

Специфические функции:

• трансформация денежного капитала в ссудный, а затем — в физический капитал. Свободные денежные средства аккумулируются и направляются для инвестирования в реальный сектор экономики;

• перераспределение потоков денежных средств между субъектами хозяйствования, отраслями и регионами. Из малоэффективных отраслей и производств капитал перемещается в более эффективные;

• перераспределение прав собственности путем использования пакетов ценных бумаг (прежде всего акций). Это стимулирует институциональные преобразования в экономике, формирование современных рыночных форм и структур (например, холдингов различного уровня);

эффективное управление финансовым состоянием предприятий: выпуская ценные бумаги, субъекты хозяйствования привлекают денежные средства, необходимые для расширения физического капитала. Кроме того, покупка различных ценных бумаг разнообразит инвестиционный портфель предприятий и обеспечивает страхование рисков инвестирования;

• регулирование денежного обращения и кредитных отношений. Операции на рынке ценных бумаг выступают важным инструментом государственной финансовой политики, направленной на сдерживание инфляционных процессов в экономике;

• социализация частной собственности посредством выработки коллективных решений в рамках акционерных обществ;

• отражение общего состояния определенных секторов фондового рынка и экономики в целом. Фондовые индексы (Доу-Джонса в США и др.) служат барометром рыночной конъюнктуры, позволяют прогнозировать общие тенденции уровня деловой активности в экономике.

Объектом сделок фондового рынка выступают ценные бумаги. Ценная бумага — денежный документ, удостоверяющий существенные права или отношения займа между ее владельцем и лицом, выпустившим ценную бумагу (эмитентом).

Известные мировой практике ценные бумаги условно делятся на три большие группы: _основные, производные и прочие. К основным ценным бумагам относятся акции и облигации. Акция — ценная бумага, удостоверяющая право ее владельца долю собственности акционерного общества, а также на получение части прибыли общества и участие в его управлении.

Облигация — ценная бумага, подтверждающая обязательство эмитента в установленный срок возместить номинальную стоимость данной ценной бумаги, а также осуществлять обязательные периодические выплаты фиксированного дохода (если иное не предусматривается условиями выпуска).

К производным ценным бумагам относятся фьючерсы, опционы, варранты и др. Фьючерс — ценная бумага, скрепляющая договор о поставке оговоренного количества каких-либо ценностей к определенному сроку.

Опцион — ценная бумага, заверяющая право покупки или продажи какого-то количества ценных бумаг по опред-й цене в течение нек-го времени. Владелец опциона вправе совершить сделку либо отказаться от нее, заплатив неустойку.

Варрант — выдаваемое вместе с ценной бумагой свидетельство, подтверждающее право ее владельца на доп-но льготы по истечении опред-го срока.

Прочие ценные бумаги — это векселя, чеки, депозитные сертификаты банков и др. Вексель — письменное долговое обязательство, составляемое по строго устан-й форме и дающее право его владельцу требовать с векселедателя или иного указанного в векселе плательщика уплаты оговоренной в нем денежной суммы. Чек — ценная бумага, содержащая письменное распоряжение владельца текущего счета банку о выплате указанной в нем суммы определенному лицу или предъявителю.

В зависимости от характера отношений собственности выделяют долевые и долговые ценные бумаги. К первым относятся акции, опционы, варранты, подписные права; к 2-м — облигации, векселя, депозитные сертификаты банка и др.

По срочности ценные бумаги классифицируются на краткосрочные (выпущенные на срок до 1 года), среднесрочные (от 1 до 3 лет), долгосрочные (свыше 3 лет) и бессрочные (без срока погашения).

В зависимости от эмитента различают государственные и частные (корпоративные) ценные бумаги. " " Как и всякий другой рынок, фондовый рынок характеризуется наличием спроса и предложения, под влиянием которых формируется рыночная стоимость ценных бумаг.

Спрос на ценные бумаги формируют инвесторы — субъекты, имеющие свободные денежные сбережения и готовые использовать их для покупки ценных бумаг. Инвесторами могут быть частные лица и институциональные субъекты (государство, корпорации, фонды, банки и др.).

Предложение ценных бумаг обеспечивают эмитенты — юридические лица, выпускающие ценные бумаги и обязующиеся выполнять обязательства, которые вытекают из условий выпуска. В качестве эмитентов могут выступать негосударственные структуры (акционерные общества, инвестиционные фонды, предприятия, коммерческие банки) и государство в лице министерства финансов, центрального банка, местных органов власти.

Помимо покупателей и продавцов на рынке ценных бумаг действуют посредники, представляющие интересы как первой, так и второй стороны. В роли посредников выступают профессиональные участники фондового рынка, занимающиеся брокерской и дилерской деятельностью: брокеры — физические или юридические лица, которые осуществляют сделки с ценными бумагами в качестве поверенных (доход брокера — комиссионные, взимаемые от суммы сделки); дилеры — физические или юридические лица, осуществляющие сделки с ценными бумагами от своего имени и за свой счет (доход дилера — разница цен продажи и покупки ценных бумаг).

Рынок ценных бумаг разделяется на первичный и вторичный.

На первичном рынке осуществляются размещение и продажа ценных бумаг эмитентами (выпуск в обращение). Сделки этого рынка обеспечивают приток финансовых ресурсов эмитента.

Вторичный рынок обеспечивает перепродажу уже выпущенных в обращение ценных бумаг: один инвестор с помощью дилеров и брокеров продает ценные бумаги другому инвестору. Именно так перепроверяется надежность ценных бумаг, устанавливается их реальная рыночная стоимость.

Вторичный рынок ценных бумаг в свою очередь разделяется на биржевой и внебиржевой.

Центральным звеном биржевого рынка является фондовая биржа, где обращаются бумаги наиболее высокого качества, а операции совершаются профессиональными участниками рынка. Купля-продажа ценных бумаг на фондовой бирже осуществляется на основе их биржевых котировок, заранее объявляемых и публикуемых для широкого ознакомления.

На внебиржевом рынке происходит купля-продажа ценных бумаг, не котирующихся на биржевом рынке. Внебиржевой оборот связан с деятельностью коммерческих банков, инвестиционных фондов и других менее значимых посредников. По причине высокой доступности он доминирует по объему (здесь обращается порядка 85 % всех ценных бумаг), однако имеет ряд недостатков, главный из которых — дефицит информации.

Основные принципы ценообразования на рынке ценных бумаг состоят в следующем:

• предоставление денежного капитала эмитентам производится на принципах срочности, платности и возвратности (в особенности отчетливо это прослеживается на примере долговых ценных бумаг);

• при определении рыночной стоимости ценных бумаг доходы, обеспечиваемые ценными бумагами, сопоставляются с их врем енными издержками — потенциальными доходами, которые могли быть получены при использовании денег по другому Назначению;

• на формирование рыночного курса ценных бумаг большое влияние оказывают ожидаемый доход, срок погашения, риск, уровень богатства нации, налогообложение, уровень инфляции. Рассмотрим, как формируются доходы и рыночная стоимость основных видов ценных бумаг. Облигация является долговым обязательством заемщика. В установленный срок погашения облигации заемщик должен вернуть владельцу ее номинальную стоимость, а до этого — ежегодно выплачивать фиксированный процент от номинальной стоимости, составляющий текущий доход владельца облигации.

Гарантированный доход по облигациям указывается на отрезном купоне или перфорируемой части облигационного сертификата. Отсюда происходит его название — годовой купонный платеж.

Размер годового купонного платежа определяется умножением купонной нормы процента на номинальную стоимость облигации R = kN, где R — размер годового купонного платежа; k — купонная норма процента в виде десятичной дроби; N — номинальная стоимость облигации.

Рассмотренные выше характеристики облигации — размер годового купонного платежа (доход), срок погашения, номинальная стоимость — влияют на формирование ее текущей стоимости. Несложно заметить, что все они изначально определяются самим эмитентом. Главным рыночным фактором, влияющим на стоимость облигации, выступает ставка банковского процента как альтернатива (вмененные издержки) вложению денег в покупку облигаций.

Рыночная стоимость облигации исчисляется по формуле

Акция является долевой ценной бумагой. Это значит, что в обмен на инвестиционную долю, внесенную в уставный капитал акционерного общества, ее владелец получает право на долю прибыли акционерной компании. В случае неблагоприятного финансового состояния акционерной компании дивиденды по акциям вообще не выплачиваются. Поэтому цена, которую покупатели соглашаются платить за акции, зависит от оценки перспектив данной фирмы. Для новых или только начинающих функционировать в еще неизвестной отрасли фирм риск получения низких доходов особенно велик.

Таким образом, главными факторами, определяющими рыночную стоимость акции (т.е. коммерческую оценку ее номинальной стоимости), будут выступать величина обеспечиваемого ею годового дохода и риск.

Как и в ситуации с облигациями, альтернативой покупки акции выступает размещение денег в банке в качестве депозитов, поэтому рыночная стоимость акции определяется с учетом величины ставки банковского процента: Р = D / i, где Р — рыночная стоимость акции; D – обеспечиваемый акцией дивиденд.

Решение эмитента и инвестора в пользу тех или иных ценных бумаг обусловливается складывающейся в стране макроэкономической ситуацией. Например, если прогнозируется рост общего уровня цен, компании предпочтут выпуск облигаций в расчете на погашение своего долга перед инвестором обесцененными деньгами. В условиях спада производства уменьшаются дивиденды по акциям, а купонные выплаты по облигациям остаются стабильными. В этой ситуации более оправдан выпуск акций, тем более что получаемые от их продажи деньги являются собственностью компании.

С позиции покупателя облигации обеспечивают большую сохранность денежных вложений, нежели акции. Поэтому они лее привлекательны для мелких вкладчиков, людей осторож-х и консервативных.