Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Эффект финансового рычага. Рациональная политика заимствования средств.

|

|

Пример

| Предприятие А | Предприятие Б | |

| Активы | ||

| Собственные средства (СС) | ||

| Заемные средства |

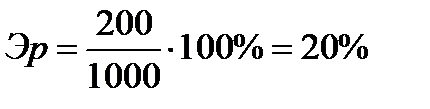

Для обоих предприятий операционная прибыль равна 200 тыс. грн. Экономическая рентабельность (рентабельность активов) рассчитывается по формуле:

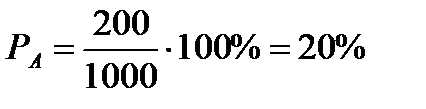

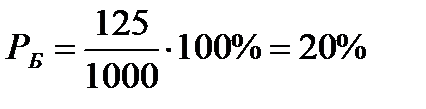

Предположим, что оба предприятия не платят налоги. Процентная ставка за кредит - 15%. У предприятия Б сумма процентов за кредит составит 75, а прибыль предприятия Б равна 200 - 75 = 125. Таким образом рентабельность собственных средств составит:

Разница в рентабельности равна 5%.

При рентабельности активов в 20% различный уровень рентабельности собственных средств получается в результате различной структуры финансовых источников. Эта разница в 5% и есть эффект финансового рычага.

% за кредит должен быть меньше Эр активов!

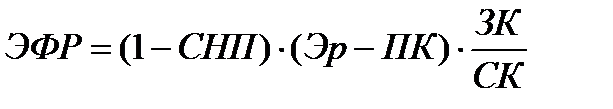

Эффект финансового рычага - это приращение к рентабельности собственных средств, получаемое использованию кредита несмотря на его платность.

где СНП – ставка налога на прибыль;

ПК – проценты по кредиту;

ЗК – заемный капитал;

СК – собственный капитал.

Чем больше заемные средства, тем больше эффект финансового рычага.

Таким образом эффект финансового рычага равен 0, если заемные средства равны 0, или когда экономическая рентабельность равна стоимости процентов. Эффект финансового рычага меньше 0, если стоимость процентов больше экономической рентабельности. Пользуясь формулой эффекта финансового рычага можно определить, до каких пор предприятию выгодно привлекать заемные средства, а также допустимый предел заемных средств. Однако нельзя увеличивать любой ценой плечо рычага. Его необходимо регулировать в зависимости от дифференциала. Привлекая заемные средства, предприятие может быстро и масштабно выполнить свои задачи. При этом задача состоит в том, чтобы не исключить все риски вообще, а в том, чтобы принять разумные решения в пределах дифференциала.

Вывод:

1. Предприятие, используя только собственные средства, ограничивает их рентабельность.

2. Предприятие, используя кредит, увеличивает или уменьшает рентабельность собственных средств в зависимости от состава собственных и заемных в пассиве и от величины процентной ставки. Тогда и возникает эффект финансового рычага.

Эффект финансового рычага показывает, на сколько изменяется рентабельность собственных средств при изменении капитала на 1 %. Этот эффект возникает из-за расхождения между экономической рентабельностью и ценой заемных средств. То есть предприятие должно наработать такую экономическую рентабельность, чтобы средств, по крайней мере, хватило для уплаты процентов за кредит. Поэтому первой составляющей эффекта финансового рычага будет разница между экономической рентабельностью и стоимостью процентов: (Эр-СП) - дифференциал Другая составляющая - «плечо рычага», которая характеризует силу воздействия рычага. Это соотношение между заемными и собственными средствами.

Многие западные экономисты считают, что эффект финансового рычага оптимально равен половине от 2/3 экономической рентабельности. Тогда, эффект финансового рычага способен компенсировать налоговые изъятия и обеспечить собственным средствам отдачу не ниже экономической рентабельности вложений в производство.

4. Маніпулювання масою прибутку на основі маніпулювання витратами

Операційна діяльність підприємства з моменту його створення пов'язана зі здійсненням різноманітних витрат трудових, матеріальних, нематеріальних і фінансових ресурсів у процесі виробництва і реалізації продукції.

З формуванням операційного прибутку зв'язані поточні витрати підприємства, які звуться операційними. Операційні витрати підприємства, здійснювані їм у процесі постачальницької, виробничої, збутової, операційної діяльності, представлені в основному його витратами, які в різних галузях приймають різну форму: у промисловості - витрати виробництва або собівартість продукції, у торгівлі - витрати обігу і т.п. З метою уніфікації термінології всі операційні витрати надалі будуть ідентифікуватися з терміном " витрати". Під операційними витратами розуміються виражені в грошовій формі витрати трудових, матеріальних, нематеріальних і фінансових ресурсів на здійснення операційної діяльності підприємства.

Критерієм економічності операційних витрат підприємства виступає мінімізація їх рівня під час проведення операційної діяльності. Низький рівень витрат дозволяє підприємству одержувати певні конкурентні переваги на товарному ринку, вільніше здійснювати свою цінову політику та за інших рівних умов досягати більше високих розмірів операційного прибутку.

Однак варто мати на увазі, що зниження рівня витрат операційної діяльності є важливим завданням, але не основною метою управління операційними витратами, тому що воно може супроводжуватися зниженням якості продукції та сервісного обслуговування покупців, відмовою від виробництва і реалізації окремих перспективних, але витратоємних видів продукції, зміною пріоритетів стратегічного розвитку операційної діяльності підприємства на короткочасні економічні вигоди в поточному періоді. Тому основною метою управління операційними витратами на підприємстві є оптимізація їхньої суми та рівня, що забезпечує високі темпи розвитку операційної діяльності і досягнення передбачених обсягів операційного прибутку.

Процес управління операційними витратами на підприємстві пов'язаний з дією певних факторів, що впливають на їхнє формування. Ці фактори досить різноманітні. У процесі управління операційними витратами - їхньому аналізу, пошуку резервів економії та плануванні - всі фактори прийнято підрозділяти на дві основні групи: 1) залежні від діяльності підприємства (внутрішні фактори); 2) не залежні від діяльності підприємства (зовнішні фактори).

Внутрішні фактори:

1. Обсяг виробництва та реалізації продукції.

2. Склад виробленої та реалізованої продукції.

3. Тривалість операційного циклу.

4. Рівень продуктивності праці.

5. Стан використовуваних виробничих основних фондів.

6. Забезпеченість власними оборотними активами.

Зовнішні фактори:

1. Темп інфляції.

2. Рівень розвитку окремих сегментів товарного ринку.

3. Зміна видів і ставок податкових платежів.

5. Дивідендна політика й політика розвитку підприємства

Акція - емісійний цінний папір, що закріплює права її власника (акціонера) на одержання частини прибутку акціонерного товариства у вигляді дивидендів, на участь у управлінні та на частину майна, що залишається після його ліквідації:

- акція - це титул власності, тобто власник акції є співвласником акціонерного товариства із належними правами;

- вона не має строку існування, тобто права власника акції зберігаються доти, поки існує акціонерне товариство;

- для неї характерна обмежена відповідальність, тому що акціонер не відповідає по зобов'язаннях акціонерного товариства. Тому при банкрутстві інвестор не втратить більш того, що вклав в акцію;

- для акції характерна неподільність, тобто спільне володіння акцією не пов'язане з розподілом прав між власниками, всі вони разом виступають як одна особа.

Привілейована акція не дає права голосу на загальних зборах акціонерів, а привілею власника такої акції полягають у тім, що в уставі повинні бути визначені розмір дивіденду і/або вартість, виплачувана при ліквідації товариства (ліквідаційна вартість), які визначаються у твердій грошовій сумі або у відсотках до номінальної вартості привілейованих акцій.

Виключення:

- реорганізація та ліквідація товариства;

- внесення змін і доповнень в устав товариства, що обмежують або змінюють права акціонерів, власників привілейованих акцій.

Термін " дивідендна політика" пов'язаний з розподілом прибутку в акціонерних товариствах. Однак принципи і методи розподілу прибутку застосовні не тільки до акціонерних товариств, але і до підприємств будь-якої іншої організаційно-правової форми діяльності. У більше широкому змісті під терміном " дивідендна політика" можна розуміти механізм формування частки прибутку, виплачуваної власникові, відповідно до часток його внеску в загальну суму власного капіталу підприємства.

Основною метою розробки дивідендної політики є встановлення необхідної пропорційності між поточним споживанням прибутку власниками і майбутнім її ростом, що максимізує ринкову вартість підприємства і забезпечує його стратегічний розвиток. Дивідендна політика являє собою складову частину загальної політики управління прибутком, що полягає в оптимізації пропорцій між частиною прибутку, що споживається, і частиною, яка капіталізується, з метою максимізації ринкової вартості підприємства.

Існує три основних типи дивідендної політики:

1. Консервативний - припускає виплату дивідендів по залишковому принципу.

2. Помірний - припускає виплату мінімального стабільного рівня дивідендів з можливими надбавками в окремі періоди.

3. Агресивний - припускає виплату стабільного рівня дивідендів або політикові постійного зростання рівня дивідендів.

1. Залишкова політика дивідендних виплат припускає, що фонд виплати дивідендів утвориться після того, як за рахунок прибутку задоволена потреба у формуванні власних фінансових ресурсів, що забезпечують повною мірою реалізацію інвестиційних можливостей підприємства. Якщо по наявних інвестиційних проектах рівень внутрішньої ставки прибутковості перевищує середньозважену вартість капіталу (або інший обраний критерій, наприклад, коефіцієнт фінансової рентабельності), то основна частина прибутку повинна бути спрямована на реалізацію таких проектів, тому що вона забезпечить високий темп росту капіталу (відкладеного доходу) власників. Перевагою політики цього типу є забезпечення високих темпів розвитку підприємства, підвищення його фінансової стійкості. Недолік же цієї політики полягає в нестабільності розмірів дивідендних виплат, повної непередбачуваності формованих їхніх розмірів у майбутньому періоді й навіть відмова від їхніх виплат у період високих інвестиційних воз-можностей, що негативно позначається на формуванні рівня ринкової ціни акцій. Така дивідендна політика використається звичайно лише на ранніх стадіях життєвого циклу підприємства, пов'язаних з високим рівнем його інвестиційної активності.

2. Політика мінімального стабільного розміру дивідендів з надбавкою в окремі періоди. Її перевагою є стабільна гарантована виплата дивідендів у мінімально передбаченому розмірі (як у попередньому випадку) при високому зв'язку з фінансовими результатами діяльності підприємства, що дозволяє збільшувати розмір дивідендів у періоди сприятливої господарської кон'юнктури, не знижуючи при цьому рівень інвестиційної активності. Така дивідендна політика дає найбільший ефект на підприємствах з нестабільним у динаміку розміром формування прибутку. Основний недолік цієї політики полягає в тім, що при тривалій виплаті мінімальних розмірів дивідендів інвестиційна привабливість акцій компанії знижується й відповідно падає їхня ринкова вартість.

3. Політика стабільного рівня дивідендів передбачає встановлення довгострокового нормативного коефіцієнта дивідендних виплат стосовно суми прибутку (або нормативу розподілу прибутку на споживану й капитализируемую її частини). Перевагою цієї політики є простота її формування й тісний зв'язок з розміром формованого прибутку. У той же час основним її недоліком є нестабільність розмірів дивідендних виплат на акцію, обумовлена нестабільністю суми формованого прибутку. Ця нестабільність викликає різкі перепади в ринковій вартості акцій по окремих періодах, що перешкоджає максимізації ринкової вартості підприємства в процесі здійснення такої політики (вона " сигналізує" про високий рівень ризику господарської діяльності даного підприємства). Навіть при високому рівні дивідендних виплат така політика не залучає звичайно інвесторів (акціонерів), що уникають ризику. Тільки зрілі компанії зі стабільним прибутком можуть дозволити собі здійснення дивідендної політики цього типу; якщо розмір прибутку істотно варіює в динаміку, ця політика генерує високу погрозу банкрутства.

4. Політика постійного зростання розміру дивідендів передбачає стабільне зростання рівня дивідендних виплат розраховуючи на одну акцію. Зростання дивідендів при здійсненні такої політики відбувається, як правило, у твердо встановленому відсотку приросту до їхнього розміру в попередньому періоді. Перевагою такої політики є забезпечення високої ринкової вартості акцій компанії й формування позитивного її іміджу в потенційних інвесторів при додаткових емісіях. Недоліком же цієї політики є відсутність гнучкості в її проведенні й постійне зростання фінансової напруженості - якщо темп росту коефіцієнта дивідендних виплат зростає (тобто якщо фонд дивідендних виплат росте швидше, ніж сума прибутку), те інвестиційна активність підприємства скорочується, а коефіцієнти фінансової стійкості знижуються (за інших рівних умов). Тому здійснення такої дивідендної політики можуть дозволити собі лише реально процвітаючі акціонерні компанії - якщо ж ця політика не підкріплена постійним зростанням прибутку компанії, то вона являє собою вірний шлях до її банкрутства.