Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Так, например, EBITDA, являясь наиболее общим показателем прибыли, характеризует результат до оценки операционной, инвестиционной и финансовой сфер деятельности.

|

|

Последовательное вычитание из этого показателя величины амортизации, неденежных расходов и налога на прибыль позволяет сформировать и оценить результат деятельности компании отдельно по ее основным функциональным сферам.

Вместе с тем использование показателей прибыли в качестве критерия максимизации прибыли имеет и ряд недостатков:

- показатели прибыли не учитывают «качество» доходов, неопределенность и риск, связанные с их получением;

- использование показателя прибыли не является лучшим с точки зрения оценки эффективности управления. Например, при определении прибыли доходы и затраты на капитал вычисляются и принимаются во внимание, но они не связаны жестко в рамках единого критерия;

- величина прибыли, отражаемая в бухгалтерской отчетности, не позволяет оценить, был ли приумножен или растрачен капитал компании за отчетный период, так как в бухгалтерской отчетности не находят полного отражения все экономические затраты на привлечение долгосрочных ресурсов. В отчетности непосредственно не находит отражения и тот факт, что использование долгосрочных ресурсов с экономической точки зрения обходится дороже, чем арифметическая сумма выплаченных процентов и дивидендов. В первую очередь это касается стоимости использования акционерного капитала, которая не ограничивается размером уплаченных дивидендов. Например, для привлечения капитала компания должна обеспечить доходность вложений, сопоставимую с той, которую инвестор мог бы получить по аналогичным вложениям с аналогичными рисками. Отмеченная минимальная доходность на вложенный капитал может рассматриваться как стоимость его привлечения;

- показатели прибыли не могут быть использованы и в том случае, если альтернативные варианты при инвестиционном анализе различаются величиной прогнозируемых доходов и временем их поступления;

- в силу допущения бухгалтерскими стандартами разных стран возможности использования различных подходов к определению величины доходов и расходов, рассчитанные показатели прибыли могут быть несопоставимы.

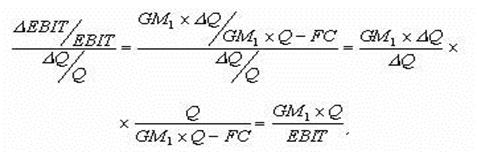

Для оценки степени влияния выручки на прибыль в динамике используется показатель DOL (Degree of operational leverage, Operating leverage effect):

где Q, DQ — объем реализации и прирост объема реализации соответственно;

EBIT, DEBIT — прибыль и прирост прибыли соответственно;

GM1 — маржинальная прибыль на единицу продукции;

FC — постоянные затраты

Показатель DOL - показатель силы операционного рычага, с помощью которого можно ответить на ряд вопросов, например:

1. На сколько процентов изменится прибыль при изменении объема на один процент?

2. Сколько процентов прибыли компании удастся сохранить при снижении объема реализации?

3. Каков процент снижения выручки за счет объема, при котором компания может полностью лишиться прибыли?

В настоящее время как на Западе, так и в России в качестве одного из основных финансовых показателей компании признан CF (Cash Flow) — «поток платежей».

1. прямой метод CF:

CF = Поступления от всех видов деятельности – Выплаты предприятия по всем статьям расходов.

2. Косвенный метод CF:

денежных средств (CF) = ∆ обязательств + ∆ собственного капитала – ∆ неденежных активов,

где∆ — прирост соответствующих показателей за отчетный период

Для того чтобы рассчитать CF по прямому методу, требуются значительные затраты времени на ведение учета состояния всех позиций, по которым наблюдаются поступления и выплаты денежных средств. Поэтому в практике финансового менеджмента часто используется косвенный метод.