Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Дипломна робота

|

|

за освітньо-кваліфікаційним рівнем магістр

з теми:

«СИСТЕМА ОПОДАТКУВАННЯ ЗОВНІШНЬОТОРГІВЕЛЬНОЇ ДІЯЛЬНОСТІ»

Виконала: студентка 5 курсу, гр.52

спеціальності

8 .03050801Фінанси і кредит

(шифр і назва спеціальності)

Осадча К.Г.

Керівник: к.е.н., ст.викл. Луценко І.С.

Рецензент: Рябеженко О.О.

ОДЕСА - 2014 р.

Додаток Ж

ЗРАЗОК ОФОРМЛЕННЯ АНОТАЦІЇ

на дипломну роботу Осадчої Ксенії Геннадіївни на тему:

«Система оподаткування зовнішньоторгівельної діяльності в Україні»

на здобуття освітньо-кваліфікаційного рівня магістра

за магістерською програмою «Податкова справа»

Одеський національний економічний університет

м. Одеса, 2014 рік

Склад дипломної роботи: дипломна робота складається із вступу, чотирьох розділів, висновків, списку використаних джерел і додатків. Загальний обсяг роботи становить 177 сторінок, із них 129 сторінок основного тексту. Робота містить 26 таблиць та 26 малюнків, додатки викладено на 33 сторінках, список використаних джерел містить 120 найменувань.

Метою дипломної роботи є: поглиблення теоретичних засад системи оподаткування зовнішньоторгівельної діяльності та визначення основних напрямків її удосконалення з урахуванням інтеграційних процесів в Україні.

Об’єктом дослiдження є: процеси становлення, розвитку, функціонування та реформування системи оподаткування ЗТД України.

Предметом дослідження є: система оподаткування зовнішньоторгівельної діяльності.

Стислий зміст роботи: у роботі розглянуто основні теоретичні засади системи оподаткування зовнішньоторгівельної діяльності. Проведено моніторинг фіскальної ефективності системи оподаткування зовнішньоторгівельної діяльності в Україні шляхом визначення й розрахунку відповідних індикаторів фіскальної ефективності, та оцінку впливу оподаткування зовнішньоторгівельної діяльності на зовнішньоекономічну безпеку України. Досліджено: світовий досвід оподаткування зовнішньоторгівельної діяльності та можливості його адаптації в українську практику, запропоновано пріоритетні шляхи удосконалення системи оподаткування зовнішньоторгівельної діяльності з урахуванням інтеграційних процесів в Україні. За допомогою методів економіко-математичного моделювання здійснено: прогнозування податкових надходжень від зовнішньоторгівельної діяльності до Державного бюджету України, розкрито систему управління охороною праці в ДПІ у Суворовському р-ні м. Одеси ГУ Мінходохів в Одеській обл., та надано рекомендації, щодо подальшого покращення умов та охорони праці.

Основні результати та пропозиції: проведене дослідження дало змогу виявити низку проблемних моментів у функціонуванні системи оподаткування зовнішньоторгівельної діяльності, що можуть стати предметом подальших наукових дискусій та досліджень. Серед них:

- узгодження принципів оподаткування зовнішньоторгівельної діяльності в основних законодавчих актах, що регулюють дану сферу;

- удосконалення методики проведення комплексного оцінювання ефективності системи оподаткування зовнішньоторгівельної діяльності;

- напрямки удосконалення системи оподаткування зовнішньоторгівельної діяльності, які враховують інтеграційні процеси в Україні та забезпечують підвищення її фіскальної ефективності за рахунок введення диференційованих ставок ПДВ, збільшення ставок акцизного податку на тютюнову та алкогольну продукцію, запровадження ставок ввізного мита на шкідливу продукцію.

Ключові слова: податки, експорт, імпорт, зовнішньоторгівельна діяльність, система оподаткування зовнішньоторгівельної діяльності, фіскальна ефективність, індикатори (коефіцієнти) фіскальної ефективності системи оподаткування зовнішньоторгівельної діяльності, зовнішньоекономічна безпека, Митний союз, ЄС.

Додаток З

ПРИКЛАД ЗМІСТУ ДИПЛОМНОЇ РОБОТИ

ЗМІСТ

Вступ.………………………………………………………………………………4

Розділ 1. Основні теоретичні засадисистемиоподаткування зовнішньоторгівельної діяльності………………………………………………9

1.1. Ідентифікація понятійного апарату системи оподаткування зовнішньоторгівельної діяльності..………………………………………………9

1.2. Еволюція розвитку системи оподаткування зовнішньоторгівельної діяльності…………………………………………………………………………20

1.3. Механізм оподаткування зовнішньоторгівельної діяльності за різними митними режимами..…………………………………………………………….35

Розділ 2. Оцінювання ефективності системи оподаткування зовнішньоторгівельної діяльності в Україні...…………………………………48

2.1. Методичні підходи щодо оцінювання ефективності системи оподаткування зовнішньоторгівельної діяльності…………………………….48

2.2. Моніторинг фіскальної ефективності системи оподаткування зовнішньоторгівельної діяльності в Україні...…………………………………57

2.3. Оцінка впливу оподаткування зовнішньоторгівельної діяльності на зовнішньоекономічну безпеку України...………………………………………68

Розділ 3. Удосконалення системи оподаткування зовнішньоторгівельної діяльності з урахуванням інтеграційних процесів в Україні…………………78

3.1. Світовий досвід оподаткування зовнішньоторгівельної діяльності та можливості його адаптації в українську практику…………………………….78

3.2. Пріоритетні напрямки удосконалення системи оподаткування зовнішньоторгівельної діяльності з урахуванням інтеграційних процесів в Україні……………………………………………………………………………91

3.3. Прогнозування податкових надходжень від зовнішньоторгівельної діяльності до Державного бюджету України…………………………………103

Висновок...………………………………………………………………………128

Список використаної літератури………………………………………………165

Додаток К

ПРИКЛАД ОФОРМЛЕННЯ ВСТУПУ ДО ДИПЛОМНОЇ РОБОТИ

ВСТУП

Актуальність теми. Стрімкі процеси інтернаціоналізації та глобалізації, що супроводжувались поглибленням зв'язків між національними економіками та зростанням масштабів виробництва сприяли розвитку зовнішньоекономічної діяльності країн у світі в цілому, й зовнішньоторгівельної діяльності, зокрема. Охоплюючи значну частку у ВВП України (станом на початок 2014 р. більш як 50%) зовнішньоторгівельна діяльність посідає значне місце у наповненні бюджету країни податковими надходженнями.

Інтеграція економіки України до світової економічної системи сприяє загостренню питань стосовно модернізації діючої системи оподаткування зовнішньоторгівельної діяльності, як основного джерела забезпечення доходів Державного бюджету країни, та ліквідації основних дефектів її функціонування. Однак, регулювання питань стосовно підвищення ефективності діючої системи оподаткування зовнішньоторгівельної діяльності здійснюється в Україні без належного врахування основних теоретичних постулатів з питань оподаткування та податкової системи й розбіжностей в основних законодавчих актах, що становлять собою підґрунтя для здійснення такої діяльності. Більш того, в умовах високої відкритості економіки України, хронічного від’ємного сальдо зовнішньоторгівельного балансу, чималої частки імпорту у внутрішньому споживанні країни та великої питомої ваги продукції сировинного й низького ступеня обробки в експорті значно погіршується стан зовнішньоекономічної безпеки країни.

Саме тому, вирішення даних проблем зумовлює поглиблене дослідження функціонування діючої системи оподаткування зовнішньоторгівельної діяльності.

Значний вклад у розробку теоретичного підґрунтя системи оподаткування зовнішньоторгівельної діяльності, зокрема відповідності категорій „податкова система” та „система оподаткування” внесли такі науковці, як: Опарін В., Гриньова Н., Глущенко О., Грідчина М., Вдовиченко Н., Бечко П., Захарчук О., Ісаншина Г. А сутності категорії „зовнішньоторгівельна діяльність” присвячено роботі Венцеля В., Омельченко А., Юшиної С. Крім того, Юшиною С., було проведено аналіз відповідності принципів оподаткування зовнішньоторгівельної діяльності в різних законодавчих актах. Історичний аспект розвитку системи оподаткування зовнішньоторгівельної діяльності на світовому рівні частково досліджено в роботах таких вчених, як: Колесніков К., Павленко І., Циганкова Т. Питання еволюції системи оподаткування зовнішньоторгівельної діяльності в Україні певною мірою відображено в роботах Луценко І., при дослідженні податкової політики в сфері зовнішньоекономічної діяльності та Голуба В.

У наукових працях серед вчених відсутня єдність поглядів стосовно єдиної методики оцінювання фіскальної ефективності системи оподаткування зовнішньоторгівельної діяльності. Так, у роботах Божика М., Романюка М., Коляди Т., Суворова В., Сухоруко О., Морозюка Д. – домінує абсолютний підхід щодо оцінки фіскальної ефективності системи оподаткування зовнішньоторгівельної діяльності заснований на дослідженні динаміки податкових надходжень від експортно-імпортних операцій. Використання відносного підходу для оцінки фіскальної ефективності саме податкової системи в цілому присутнє в роботах Мельника О., Виклюка М., Мостіпана Ю., Танзі В., а для оцінки системи оподаткування зовнішньоторгівельної діяльності, зокрема, в науковій праці Луценко І.

Зважаючи на значні наукові здобутки провідних вчених, слід зауважити, що низка питань стосовно функціонування та оцінки стану системи оподаткування зовнішньоторгівельної діяльності не набули достатнього поширення серед науковців, що зумовлює об’єктивну необхідність здійснення подальших досліджень в даному напрямку.

Об’єктом дослiдження є: процеси становлення, розвитку, функціонування та реформування системи оподаткування ЗТД України.

Предметом дослідження є: система оподаткування зовнішньоторгівельної діяльності.

Метою роботи є: поглиблення теоретичних засад системи оподаткування зовнішньоторгівельної діяльності та визначення основних напрямків її удосконалення з урахуванням інтеграційних процесів в Україні.

Для досягнення поставленої мети в дипломній роботі необхідним є вирішення наступних завдань:

- ідентифікувати понятійний апарат системи оподаткування зовнішньоторгівельної діяльності;

- дослідити еволюцію розвитку системи оподаткування зовнішньоторгівельної діяльності;

- охарактеризувати та порівняти оподаткування зовнішньоторгівельної діяльності за різними митними режимами;

- визначити методичні підходи щодо оцінювання ефективності системи оподаткування зовнішньоторгівельної діяльності та запропонувати власну методику;

- провести моніторинг фіскальної ефективності системи оподаткування зовнішньоторгівельної діяльності в Україні та визначити фактори впливу на фіскальну ефективність її функціонування;

- оцінити вплив оподаткування зовнішньоторгівельної діяльності на зовнішньоекономічну безпеку України;

- дослідити світовий досвід оподаткування зовнішньоторгівельної діяльності та можливості його адаптації в українську практику;

- визначити напрямки удосконалення системи оподаткування зовнішньоторгівельної діяльності враховуючи інтеграційні процеси в Україні;

- здійснити прогнозування податкових надходжень від зовнішньоторгівельної діяльності до Державного бюджету України;

- дослідити охорону праці та безпеку в надзвичайних ситуаціях в ДПІ у Суворовському р-ні м. Одеси, ГУ Мінходохів в Одеській обл.

Методи дослідження. Для досягнення мети дипломної роботи та вирішення поставлених задач використовувався системний підхід, що дав можливість провести комплексне дослідження процесів формування та функціонування системи оподаткування зовнішньоторгівельної діяльності України. При дослідженні теоретичних засад формування та функціонування системи оподаткування зовнішньоторгівельної діяльності, ідентифікації понятійного апарату та механізмів оподаткування зовнішньоторгівельної діяльності за різними митними режимами використовувалися такі загальнонаукові методи пізнання, як: аналіз та синтез, індукція та дедукція, абстрагування та конкретизація, метод аналогії. В процесі дослідження еволюції розвитку системи оподаткування зовнішньоторгівельної діяльності використано історичний метод. У ході оцінювання ефективності системи оподаткування зовнішньоторгівельної діяльності та дослідження світового досвіду використано такі специфічні методи, як: метод групувань, порівняння, статистичного аналізу. Для наочного зображення статистичного матеріалу, використано методи узагальнення та графічного зображення даних. Для розробки рекомендацій стосовно удосконалення системи оподаткування зовнішньоторгівельної діяльності використано методи аналізу та синтезу, групування та порівняння. При прогнозуванні податкових надходжень від зовнішньоторгівельної діяльності до Державного бюджету України використано економіко-математичні методи.

Інформаційною базою є: законодавчі та нормативні акти з питань оподаткування та зовнішньоекономічної діяльності, дисертаційні та монографічні дослідження, експертні висновки, періодична економічна література, статистичні звіти та інтернет ресурси.

Науковою новизною отриманих результатів є: теоретичне обґрунтування та практичне вирішення сукупності завдань пов’язаних із формуванням та функціонуванням системи оподаткуванняз овнішньоторгівельної діяльності України. Більш повно теоретичні та практичні здобутки магістерської роботи, що визначають її наукову новизну полягають у наступному:

- запропоновано узгодити положення Закону України «Про зовнішньоекономічну діяльність» з нормами Господарського кодексу України та Податкового кодексу України в плані основних принципів системи оподаткування зовнішньоторгівельної діяльності для забезпечення ефективного підґрунтя для здійснення зовнішньоторгівельної діяльності – законодавчої та нормативно-правової бази;

- запропоновано методичний підхід щодо оцінювання ефективності системи оподаткування зовнішньоторгівельної діяльності, що заснований на використанні певних індикаторів, який дасть змогу комплексно оцінити стан системи оподаткування зовнішньоторгівельної діяльності та визначити основні дефекти її функціонування;

- набули подальшого розвитку напрямки удосконалення системи оподаткування зовнішньоторгівельної діяльності, які враховують інтеграційні процеси в Україні та забезпечують підвищення її фіскальної ефективності за рахунок введення диференційованих ставок ПДВ, збільшення ставок акцизного податку на тютюнову та алкогольну продукцію, запровадження ставок ввізного мита на шкідливу продукцію.

Практичне значення одержаних результатів полягає в тому, що представлені напрямки удосконалення можуть бути використані в роботі Міністерства доходів і зборів України при розробці нормативно-правових актів, у роботі науково-дослідних установ та навчальному процесі.

Апробація результатів. Основні практичні результати дослідження оприлюднені на студентській науково-практичній конференції з доповіддю за темою «Податкові надходження від зовнішньоторгівельної діяльності: фіскальний аспект».

Публікації. Основні положення і результати магістерської роботи викладені в одній науковій статі на тему «Моніторинг фіскальної ефективності системи оподаткування зовнішньоторгівельної діяльності в Україні» у «Збірнику студентських наукових праць».

Структура роботи. Магістерська робота складається із: вступу, чотирьох розділів, висновків, списку використаної літератури і додатків. Загальний обсяг роботи становить 177 сторінок, із них 129 сторінок основного тексту. Робота містить 26 таблиць та 26 рисунків, додатки викладено на 33 сторінках, список використаних джерел містить 120 найменувань.

Додаток Л

ПРИКЛАД ОФОРМЛЕННЯ ЗАГАЛЬНИХ ВИСНОВКІВ ДО ДИПЛОМНОЇ РОБОТИ

Магістерська, дипломна робота містить узагальнену теоретичну базу стосовно процесів становлення, розвитку, функціонування та реформування системи оподаткування зовнішньоторгівельної діяльності в Україні.

Вирішення поставлених завдань є підставою для виділення й узагальнення основних результатів проведеного дослідження, що полягають у наступному:

1. У рамках проведення ідентифікації понятійного апарату системи оподаткування зовнішньоторгівельної діяльності виділено основні компоненти даної категорії: сутність поняття „системи оподаткування зовнішньоторгівельної діяльності”, складові даної системи. Дослідження принципів оподаткування зовнішньоторгівельної діяльності, як одних із складових системи, визначених у Законі України «Про зовнішньоекономічну діяльність», Господарському кодексі України та основних принципів податкової системи регламентованих Податковим кодексом України дало змогу запропонувати узагальнені принципи системи оподаткування зовнішньоторгівельної діяльності. З метою створення ефективного підґрунтя для здійснення експортно-імпортних операцій, в силу розбіжності трактувань принципів оподаткування зовнішньоторгівельної діяльності різними законодавчими актами, пропонується узгодити положення таких актів в рамках тих частин, де встановлено принципи системи оподаткування зовнішньоторгівельної діяльності.

2. У результаті дослідження еволюції розвитку системи оподаткування зовнішньоторгівельної діяльності встановлено, що зовнішньоекономічна зародилася не раніше XVIII - ХІХ ст. При цьому, на світовому рівні виділено п’ять етапів у розвитку системи оподаткування ЗТД: перший етап (з XVIII до першої половини XIX ст.), другий етап (друга половина XIX ст. - початок Першої світової війни (1914)), третій етап (1914–1939 рр.), четвертий етап (50–60-ті роки XX ст.), п’ятий етап (з початку 70 рр. XX ст.). Досліджуючи становлення системи оподаткування зовнішньоторгівельної діяльності в Україні було виділено чотири основних етапи, кожному із яких притаманні певні риси: (1991-1993) – становлення системи оподаткування в цілому та, зокрема, зовнішньоекономічної діяльності; (1994-1997) – фіскальний період; (1998-2006) – трансформаційний період; (2007 – і по сьогоднішній день) – лібералізація зовнішньоторгівельної діяльності.

3. Дослідження механізму оподаткування зовнішньоторгівельної діяльності в розрізі кожного митного режиму дало змогу стверджувати, що в умовах кожного окремого митного режиму застосовуються певні податки та обов’язкові платежі. Таким чином, наприклад, найвитратнішим є імпорт, де сплачуються ПДВ, акцизний податок та митні платежі. У свою чергу, при експорті сплачується тільки вивізне мито. А в умовах митних режимів реімпорту та реекспорту взагалі сплачуються тільки вивізне та ввізне мито відповідно, які потім повертаються платнику. В умовах всіх інших митних режимів платники звільнені від сплати податків.

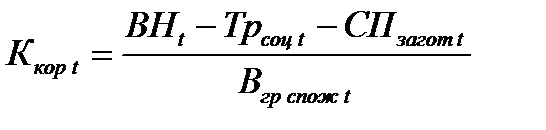

4. Запропоновано методичний підхід щодо оцінювання фіскальної ефективності системи оподаткування зовнішньоторгівельної діяльності, який базується на визначенні загального стану зовнішньоторгівельної діяльності в Україні та розрахунку й аналізі індикаторів фіскальної ефективності, що дають змогу більш поглиблено дослідити ефективність системи оподаткування зовнішньоторгівельної діяльності та встановити проблеми її функціонування в Україні. В цілому, методичний підхід заснований на шести взаємопов’язаних кроках, а саме: попередній аналіз стану зовнішньоторгівельної діяльності в Україні, встановлення індикаторів фіскальної ефективності системи оподаткування зовнішньоторгівельної діяльності, збір статистичних даних, розрахунок запропонованих індикаторів, їх оцінка та висновки.

5. У результаті проведення моніторингу фіскальної ефективності системи оподаткування зовнішньоторгівельної діяльності в Україні було встановлено, що фіскальна ефективність системи оподаткування зовнішньоторгівельної діяльності останнім часом знижується. Перш за все, це підтверджується зменшенням рівня концентрації податкових надходжень від зовнішньоторгівельної діяльності у доходах Державного бюджету України. Крім того, спостерігається скорочення податкової віддачі від здійснення зовнішньоторгівельної діяльності, що викликає двояку ситуацію: з одного боку зниження податкової віддачі призведе до недоотримання доходів Державного бюджету, а з іншого – зменшення податкового навантаження на зовнішньоторгівельний сектор пожвавить ділову активність в рамках зовнішньоторгівельної діяльності. Позитивним моментом є збереження тенденції стабільності покриття податковими надходженнями при здійсненні зовнішньоторгівельної діяльності витрат Державного бюджету України. Однак, протягом 2007-2013 рр. чіткого виконання запланованих показників стосовно надходжень податків від зовнішньоторгівельної діяльності не спостерігалося, що є підставою стверджувати про низьку якість податкового планування надходжень від зовнішньоторгівельної діяльності, що негативно впливає на фіскальну ефективність системи оподаткування зовнішньоторгівельної діяльності в Україні. Крім того, спостерігається ріст надання пільг в сфері зовнішньоторгівельної діяльності.

6. В результаті оцінки впливу оподаткування зовнішньоторгівельної діяльності на стан зовнішньоекономічної безпеки встановлено, що вплив оподаткування на зовнішньоекономічну безпеку України є прямим. Разом із цим, стан зовнішньоекономічної безпеки України є незадовільним. Економіка України значно залежить від імпорту, а структура зовнішньої торгівлі України має переважно сировинний характер. Україна стала сировинною базою для іноземних економік і ринком збуту їх низькоякісної продукції.

7. В рамках дослідження світового досвіду оподаткування зовнішньоторгівельної діяльності у роботі зроблено акцент на особливості оподаткування експортно-імпортних операцій в рамках Митного союзу та ЄС, що зумовлено інтеграційними процесами в Україні. Результати дослідження свідчать, що важливе значення на сучасному етапі розвитку України відіграє формування такої політики в сфері зовнішньоторгівельної діяльності, в цілому, та основної її складової – системи оподаткування зовнішньоторгівельної діяльності, зокрема, яка б включала відносини як із ЄС, так і Митним союзом.

8. На основі проведеного дослідження, з метою удосконалення діючої системи оподаткування зовнішньоторгівельної діяльності, запропоновано: забезпечити якісний контроль щодо виконання умов податкового та митного законодавства суб’єктами господарювання у сфері зовнішньоторгівельної діяльності; ввести диференційовані ставки ПДВ, що відповідають європейським нормам. Введення диференційованих ставок ПДВ з метою недопущення втрат бюджету України повинно супроводжуватись компенсаційними факторами, серед яких: скорочення пільг з ПДВ, зокрема пільг при оподаткуванні імпорту ліків; поступове підвищення ставок акцизного податку на тютюнові та алкогольні вироби з метою приведення таких ставок до європейських стандартів та зменшення рівня споживання таких товарів серед населення.

9. В результаті прогнозування податкових надходжень від зовнішньоторгівельної діяльності до Державного бюджету України встановлено, що у 2014 р. податки від експортно-імпортних операцій становитимуть – 132, 3 млрд. грн., а загальні втрати надходжень ЗТД від приєднання АР Крим до Росії – 2, 5 млрд. грн. Прогноз здійснено з урахуванням таких факторів, як: імпорт товарів та обсяг податкових пільг, наданих суб'єктам ЗТД.

Таким чином, проведене дослідження дало змогу виявити низку проблемних моментів у функціонуванні системи оподаткування зовнішньоторгівельної діяльності, що можуть стати предметом подальших наукових дискусій та досліджень.

Додаток М

ПРИКЛАДИ ОФОРМЛЕННЯ БІБЛІОГРАФІЧНИХ ЗАПИСІВ

| Хар-ка джерела | Приклад оформлення |

| Книги: Один автор | 1.Василій Великий. Гомілії / Василій Великий; [пер. з давньогрец. Л. Звонська]. — Львів: Свічадо, 2006. — 307 с. — (Джерела християнського Сходу. Золотий вік патристики ІV—V ст.; № 14). 2.Коренівський Д. Г. Дестабілізуючий ефект параметричного білого шуму в неперервних та дискретних динамічних системах / Коренівський Д. Г.— К.: Ін-т математики, 2006. — 111 с. — (Математика та її застосування) (Праці / Ін-т математики НАН України; т. 59). 3.Матюх Н. Д. Що дорожче срібла-золота / Наталія Дмитрівна Матюх. — К.: Асамблея діл. кіл: Ін-т соц. іміджмейкінгу, 2006. — 311 с. — (Ювеліри України; т. 1). 4.Шкляр В. Елементал: [роман] / Василь Шкляр. — Львів: Кальварія, 2005. — 196, [1] с. — (Першотвір). |

| два автори | 1.Матяш І. Б. Діяльність Надзвичайної дипломатичної місії УНР в Угорщині: історія, спогади, арх. док. / І. Матяш, Ю. Мушка. — К.: Києво-Могилян. акад., 2005. — 397, [1] с. — (Бібліотека наукового щорічника " Україна дипломатична"; вип. 1). 2.Ромовська З. В. Сімейне законодавство України / З. В. Ромовська, Ю. В. Черняк. — К.: Прецедент, 2006. — 93 с. — (Юридична бібліотека. Бібліотека адвоката) (Матеріали до складання кваліфікаційних іспитів для отримання Свідоцтва про право на заняття адвокатською діяльністю; вип. 11). 3.Суберляк О. В. Технологія переробки полімерних та композиційних матеріалів: підруч. [для студ. вищ. навч. закл.] / О. В. Суберляк, П. І. Баштанник. — Львів: Растр-7, 2007. — 375 с. |

| три автори | 1.Акофф Р. Л. Идеализированное проектирование: как предотвратить завтрашний кризис сегодня. Создание будущего организации / Акофф Р. Л., Магидсон Д., Эддисон Г. Д.; пер. с англ. Ф. П. Тарасенко. — Днепропетровск: Баланс Бизнес Букс, 2007. — XLIII, 265 с. |

| чотири автори | 1.Методика нормування ресурсів для виробництва продукції рослинництва / [ Вітвіцький В. В., Кисляченко М. Ф., Лобастов І. В., Нечипорук А. А.]. — К.: НДІ " Украгропромпродуктивність", 2006. — 106 с. — (Бібліотека спеціаліста АПК. Економічні нормативи). 2.Механізація переробної галузі агропромислового комплексу: [підруч. для учнів проф.-техн. навч. закл.] / О. В. Гвоздєв, Ф. Ю. Ялпачик, Ю. П. Рогач, М. М. Сердюк. — К.: Вища освіта, 2006. — 478, [1] с. — (ПТО: Професійно-технічна освіта). |

| П’ять і більше авторів | 1.Психология менеджмента / [ Власов П. К., Липницкий А. В., Лущихина И. М. и др.]; под ред. Г. С. Никифорова. — [3-е изд.]. — Х.: Гуманитар. центр, 2007. — 510 с. 2.Формування здорового способу життя молоді: навч.-метод. посіб. для працівників соц. служб для сім’ї, дітей та молоді / [Т. В. Бондар, О. Г. Карпенко, Д. М. Дикова-Фаворська та ін.]. — К.: Укр. ін-т соц. дослідж., 2005. — 115 с. — (Серія " Формування здорового способу життя молоді": у 14 кн., кн. 13). |

| Без автора | 1.Історія Свято-Михайлівського Золотоверхого монастиря / [авт. тексту В. Клос]. — К.: Грані-Т, 2007. — 119 с. — (Грані світу). 2.Воскресіння мертвих: українська барокова драма: антологія / [упорядкув., ст., пер. і прим. В. О. Шевчук]. — К.: Грамота, 2007. — 638, [1] с. 3.Тіло чи особистість? Жіноча тілесність у вибраній малій українській прозі та графіці кінця ХІХ — початку ХХ століття: [антологія / упоряд.: Л. Таран, О. Лагутенко]. — К.: Грані-Т, 2007. — 190, [1] с. 4.Проблеми типологічної та квантитативної лексикології: [зб.наук.праць / наук. ред. Каліущенко В. та ін.]. — Чернівці: Рута, 2007. — 310 с. |

| Багатотомний документ | 1.Історія Національної академії наук України, 1941—1945 / [упоряд. Л. М. Яременко та ін.]. — К.: Нац. б-ка України ім. В. І. Вернадського, 2007—.— (Джерела з історії науки в Україні). Ч. 2: Додатки — 2007. — 573, [1] c. 2.Межгосударственные стандарты: каталог в 6 т. / [сост. Ковалева И. В., Рубцова Е. Ю.; ред. Иванов В. Л.]. — Львов: НТЦ " Леонорм-Стандарт", 2005.— (Серия " Нормативная база предприятия"). Т. 1. — 2005. — 277 с. 3.Дарова А. Т. Неисповедимы пути Господни...: (Дочь врага народа): трилогия / А. Дарова. — Одесса: Астропринт, 2006. — (Сочинения: в 8 кн. / А. Дарова; кн. 4). 4.Кучерявенко Н. П. Курс налогового права: Особенная часть: в 6 т. / Н. П. Кучерявенко. — Х. Право, 2002. — Т. 4: Косвенные налоги. — 2007. — 534 с . 5.Реабілітовані історією. Житомирська область: [у 7 т.]. — Житомир: Полісся, 2006—.— (Науково-документальна серія книг " Реабілітовані історією": у 27 т. / голов. редкол.: Тронько П. Т. (голова) [та ін.]). Кн. 1 / [обл. редкол.: Синявська І. М. (голова) та ін.]. — 2006. — 721, [2] с . 6.Бондаренко В. Г. Теорія ймовірностей і математична статистика. Ч.1 / В. Г. Бондаренко, І. Ю. Канівська, С. М. Парамонова. — К.: НТУУ " КПІ", 2006. — 125 с. |

| Матеріали конференцій з’їздів | 1.Економіка, менеджмент, освіта в системі реформування агропромислового комплексу: матеріали Всеукр. конф. молодих учених-аграрників [" Молодь України і аграрна реформа" ], (Харків, 11—13 жовт. 2000 р.) / М-во аграр. політики, Харк. держ. аграр. ун-т ім. В. В. Докучаєва. — Х.: Харк. держ. аграр. ун-т ім. В. В. Докучаєва, 2000. — 167 с. 2.Кібернетика в сучасних економічних процесах: зб. текстів виступів на республік. міжвуз. наук.-практ. конф. / Держкомстат України, Ін-т статистики, обліку та аудиту. — К.: ІСОА, 2002. — 147 с. 3.Матеріали ІХ з’їзду Асоціації українських банків, 30 червня 2000 р. інформ. бюл. — К.: Асоц. укр. банків, 2000. — 117 с. — (Спецвип.: 10 років АУБ). 4.Оцінка й обгрунтування продовження ресурсу елементів конструкцій: праці конф., 6—9 черв. 2000 р., Київ. Т. 2 / відп. Ред. В. Т. Трощенко. — К.: НАН України, Ін-т пробл. міцності, 2000. — С. 559—956, ХІІІ, [2] с. — (Ресурс 2000). 5.Проблеми обчислювальної механіки і міцності конструкцій: зб. наук. праць / наук. ред. В. І. Моссаковський. — Дніпропетровськ: Навч. кн., 1999. — 215 с. 6.Ризикологія в економіці та підприємництві: зб. наук. праць за матеріалами міжнар. наук.-практ. конф., 27-28 берез. 2001 р. / М-во освіти і науки України, Держ податк. адмін. України [та ін.]. — К.: КНЕУ: Акад. ДПС України, 2001. — 452 с. |

| Препринти | 1.Шиляев Б. А. Расчеты параметров радиационного повреждения материалов нейтронами источника ННЦ ХФТИ/ANL USA с подкритической сборкой, управляемой ускорителем электронов / Шиляев Б. А., Воеводин В. Н. — Х. ННЦ ХФТИ, 2006. — 19 с. — (Препринт / НАН Украины, Нац. науч. центр " Харьк. физ.-техн. ин-т"; ХФТИ 2006-4). 2.Панасюк М. І. Про точність визначення активності твердих радіоактивних відходів гамма-методами / Панасюк М. І., Скорбун А. Д., Сплошной Б. М. — Чорнобиль: Ін-т пробл. безпеки АЕС НАН України, 2006. — 7, [1] с. — (Препринт / НАН України, Ін-т пробл. безпеки АЕС; 06-1) . |

| Депоновані наукові праці | 1.Социологическое исследование малых групп населения / В. И. Иванов [и др.]; М-во образования Рос. Федерации, Финансовая академия. – М., 2002. – 110 с. – Деп. в ВИНИТИ 13.06.02, № 145432. 2.Разумовский, В. А. Управление маркетинговыми исследованиями в регионе / В. А. Разумовский, Д. А. Андреев. – М., 2002. – 210 с. – Деп. в ИНИОН Рос. акад. наук 15.02.02, № 139876. |

| Словники | 1.Географія: словник-довідник / [авт.-уклад. Ципін В. Л.]. — Х.: Халімон, 2006. — 175, [1] с. 2.Тимошенко З. І. Болонський процес в дії: словник-довідник основ. термінів і понять з орг. навч. процесу у вищ. навч. закл. / З. І. Тимошенко, О. І. Тимошенко. — К.: Європ. ун-т, 2007. — 57 с. 3.Українсько-німецький тематичний словник [уклад. Н. Яцко та ін.]. — К.: Карпенко, 2007. — 219 с. 4.Європейський Союз: словник-довідник / [ред.-упоряд. М. Марченко]. — 2-ге вид., оновл. — К.: К.І.С., 2006. — 138 с . |

| Атласи | 1.Україна: екол.-геогр. атлас: присвяч. всесвіт. дню науки в ім’я миру та розвитку згідно з рішенням 31 сесії ген. конф. ЮНЕСКО / [наук. редкол.: С. С. Куруленко та ін.]; Рада по вивч. продукт. сил України НАН України [та ін.]. — К.: Варта, 2006. — 217, [1] с. 2.Анатомія пам’яті: атлас схем і рисунків провідних шляхів і структур нервової системи, що беруть участь у процесах пам’яті: посіб. для студ. та лікарів / О. Л. Дроздов, Л. А. Дзяк, В. О. Козлов, В. Д. Маковецький. — 2-ге вид., розшир. та доповн. — Дніпропетровськ: Пороги, 2005. — 218 с. 3.Куерда Х. Атлас ботаніки / Хосе Куерда; [пер. з ісп. В. Й. Шовкун]. — Х.: Ранок, 2005. — 96 с . |

| Законодавчі та нормативні документи | 1.Кримінально-процесуальний кодекс України: за станом на 1 груд. 2005 р. / Верховна Рада України. — Офіц. вид. — К.: Парлам. вид-во, 2006. — 207 с. — (Бібліотека офіційних видань). 2.Про вибори депутатів Верховної Ради Автономної Республіки Крим, місцевих рад та сільських, селищних, міських голів: Закон України від 6.04.2004 р. (набрав чинність з 1.10.2005 р.) (зі зм. і доп.) // Відомості Верховної Ради України. ― Офіц. вид. — 2004. — № 30—31. — Ст. 382. 3.Медична статистика статистика: зб. нормат. док. / упоряд. та голов. ред. В. М. Заболотько. — К.: МНІАЦ мед. статистики: Медінформ, 2006. — 459 с. — (Нормативні директивні правові документи). 4.Експлуатація, порядок і терміни перевірки запобіжних пристроїв посудин, апаратів і трубопроводів теплових електростанцій: СОУ-Н ЕЕ 39.501: 2007. — Офіц. вид. — К.: ГРІФРЕ: М-во палива та енергетики України, 2007. — VІ, 74 с. — (Нормативний документ Мінпаливенерго України. Інструкція). |

| Стандарти | 1.Графічні символи, що їх використовують на устаткуванні. Покажчик та огляд (ISO 7000: 2004, IDT): ДСТУ ISO 7000: 2004. — [Чинний від 2006-01-01]. — К.: Держспоживстандарт України 2006. — ІV, 231 с. — (Національний стандарт України). 2.Якість води. Словник термінів: ДСТУ ISO 6107-1: 2004 — ДСТУ ISO 6107-9: 2004. — [Чинний від 2005-04-01]. — К.: Держспоживстандарт України, 2006. — 181 с. — (Національні стандарти України). 3.Вимоги щодо безпечності контрольно-вимірювального та лабораторного електричного устаткування. Частина 2-020. Додаткові вимоги до лабораторних центрифуг (EN 61010-2-020: 1994, IDT): ДСТУ EN 61010-2-020: 2005. — [Чинний від 2007-01-01]. — К.: Держспоживстандарт України, 2007. — IV, 18 с. — (Національний стандарт України). |

| Каталоги | 1.Межгосударственные стандарты: каталог: в 6 т. / [сост. Ковалева И. В., Павлюкова В. А.; ред. Иванов В. Л.]. — Львов: НТЦ " Леонорм-стандарт, 2006. — (Серия " Нормативная база предприятия"). Т. 5. — 2007. — 264 с., Т. 6. — 2007. — 277 с . 2.Пам’ятки історії та мистецтва Львівської області: каталог-довідник / [авт.-упоряд. М. Зобків та ін.]. — Львів: Новий час, 2003. — 160 с . 3.Університетська книга: осінь, 2003: [каталог]. — [Суми: Унів. кн., 2003]. — 11 с. 4.Горницкая И. П. Каталог растений для работ по фитодизайну / Горницкая И. П., Ткачук Л. П. — Донецк: Лебедь, 2005. — 228 с. |

| Бібліографічні показчики | 1.Куц О. С. Бібліографічний покажчик та анотації кандидатських дисертацій, захищених у спеціалізованій вченій раді Львівського державного університету фізичної культури у 2006 році / О. Куц, О. Вацеба. — Львів: Укр. технології, 2007. — 74 с . 2.Систематизований покажчик матеріалів з кримінального права, опублікованих у Віснику Конституційного Суду України за 1997—2005 роки / [уклад. Кирись Б. О., Потлань О. С.]. — Львів: Львів. держ. ун-т внутр. справ, 2006. — 11 с. — (Серія: Бібліографічні довідники; вип. 2). |

| Дисертації | 1.Петров П.П. Активність молодих зірок сонячної маси: дис.... доктора фіз.-мат. наук: 01.03.02 / Петров Петро Петрович. – К., 2005. – 276 с. |

| Автореферати дисертацій | 1.Новосад І.Я. Технологічне забезпечення виготовлення секцій робочих органів гнучких гвинтових конвеєрів: автореф. дис. на здобуття наук. ступеня канд. техн. наук: спец. 05.02.08 „Технологія машинобудування” / І. Я. Новосад. — Тернопіль, 2007. — 20, [1] с. 2.Нгуен Ші Данг. Моделювання і прогнозування макроекономічних показників в системі підтримки прийняття рішень управління державними фінансами: автореф. дис. на здобуття наук. ступеня канд. техн. наук: спец. 05.13.06 „Автоматиз. системи упр. та прогрес. інформ. технології” / Нгуен Ші Данг. — К., 2007. — 20 с. |

| Авторські свідоцтва | 1.А. с. 1007970 СССР, МКИ3 В 25 J 15/00. Устройство для захвата неориентированных деталей типа валов / В. С. Ваулин, В. Г. Кемайкин (СССР). – № 3360585/25–08; заявл. 23.11.81; опубл. 30.03.83, Бюл. № 12. |

| Патенти | 1.Пат. 2187888 Российская Федерация, МПК7 H 04 В 1/38, Н 04 J 13/00. Приемопередающее устройство / Чугаева В.И.; заявитель и патентообладатель Воронеж. науч.-исслед. ин-т связи. – № 2000131736/09; заявл. 18.12.00; опубл. 20.08.02, Бюл. № 23 (II ч.). |

| Частина книги, періодичного, продовжуваного видання | 2.Козіна Ж. Л. Теоретичні основи і результати практичного застосування системного аналізу в наукових дослідженнях в області спортивних ігор / Ж. Л. Козіна // Теорія та методика фізичного виховання. — 2007. — № 6. — С. 15—18, 35—38. 3.Гранчак Т. Інформаційно-аналітичні структури бібліотек в умовах демократичних перетворень / Тетяна Гранчак, Валерій Горовий // Бібліотечний вісник. — 2006. — № 6. — С. 14—17. 4.Валькман Ю. Р. Моделирование НЕ-факторов — основа интеллектуализации компьютерных технологий / Ю. Р. Валькман, В. С. Быков, А. Ю. Рыхальский // Системні дослідження та інформаційні технології. — 2007. — № 1. — С. 39—61 . 5.Ма Шуін Проблеми психологічної підготовки в системі фізкультурної освіти / Ма Шуін // Теорія та методика фізичного виховання. — 2007. — № 5. — С. 12—14. 6.Регіональні особливості смертності населення України / Л. А. Чепелевська, Р. О. Моісеєнко, Г. І. Баторшина [та ін.] // Вісник соціальної гігієни та організації охорони здоров'я України. — 2007. — № 1. — С. 25—29 . 7.Валова І. Нові принципи угоди Базель ІІ / І. Валова; пер. з англ. Н. М. Середи // Банки та банківські системи. — 2007. — Т. 2, № 2. — С. 13—20 . 8.Зеров М. Поетична діяльність Куліша // Українське письменство ХІХ ст. Від Куліша до Винниченка: (нариси з новітнього укр., письменства): статті / Микола Зеров. — Дрогобич, 2007. — С. 245—291. 9. Чорний Д. Міське самоврядування: тягарі проблем, принади цивілізації / Д. М. Чорний // По лівий бік Дніпра: проблеми модернізації міст України: (кінець XIX—початок XX ст. / Д. М. Чорний. — Х., 2007. — Розд. 3. — С. 137—202. |

| Електронні ресурси | 1.Богомольний Б. Р. Медицина екстремальних ситуацій [Електронний ресурс] ]: навч. посіб. для студ. мед. вузів III—IV рівнів акредитації / Б. Р. Богомольний, В. В. Кононенко, П. М. Чуєв. — 80 Min / 700 MB. — Одеса: Одес. мед. ун-т, 2003. — (Бібліотека студента-медика) — 1 електрон. опт. диск (CD-ROM); 12 см. — Систем. вимоги: Pentium; 32 Mb RAM; Windows 95, 98, 2000, XP; MS Word 97-2000.— Назва з контейнера. 2.Розподіл населення найбільш численних національностей за статтю та віком, шлюбним станом, мовними ознаками та рівнем освіти [Електронний ресурс]: за даними Всеукр. перепису населення 2001 р. / Держ. ком. статистики України; ред. О. Г. Осауленко. — К.: CD-вид-во " Інфодиск", 2004. — 1 електрон. опт. диск (CD-ROM): кольор.; 12 см. — (Всеукр. перепис населення, 2001). — Систем. вимоги: Pentium-266; 32 Mb RAM; CD-ROM Windows 98/2000/NT/XP. — Назва з титул. екрану. 3.Бібліотека і доступність інформації у сучасному світі: електронні ресурси в науці, культурі та освіті: (підсумки 10-ї Міжнар. конф. „Крим-2003”) [Електронний ресурс] / Л. Й. Костенко, А. О. Чекмарьов, А. Г. Бровкін, І. А. Павлуша // Бібліотечний вісник — 2003. — № 4. — С. 43. — Режим доступу до журн.: https://www.nbuv.gov.ua/articles/2003/03klinko.htm. |

Примітки:

1. Бібліографічний опис оформлюється згідно з ДСТУ ГОСТ 7.1: 2006 “Система стандартів з інформації, бібліотечної та видавничої справи. Бібліографічний запис. Бібліографічний опис. Загальні вимоги та правила складання”.

2. Опис складається з елементів, які поділяються на обов’язкові та факультативні. У бібліографічному описі можуть бути тільки обов’язкові чи обов’язкові та факультативні елементи. Обов’язкові елементи містять бібліографічні відомості, які забезпечують ідентифікацію документа. Їх наводять у будь-якому описі.

Проміжки між знаками та елементами опису є обов’язковими і використовуються для розрізнення знаків граматичної і приписаної пунктуації.

Додаток Н

ВІДГУК КЕРІВНИКА НА МАГІСТЕРСЬКУ РОБОТУ

ВІДГУК

на дипломну роботу магістра

___________________________________________

(П.І.Б.)

Факультету

Спеціальність “Фінанси і кредит”

за темою: ______________________________________________________

_______________________________________________________

1. Позитивні сторони:

__________________________________________________________________________________________________________________________________

2.Недоліки: _________________________________________________________________

__________________________________________________________________________________________________________________________________

3.Основні рекомендації та загальна сума економічного ефекту: ____________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________

4.Як проявив себе студент під час написання дипломної роботи магістра (теоретична підготовка, знання практики, вміння вести самостійне дослідження, дисциплінованість)

___________________________________________________________________________________________________________________________________________________________________________________________________

5.Рекомендація роботи до захисту

Дипломна робота магістра рекомендується до захисту

з оцінкою __________________

Науковий керівник

___________________________ ________________

(посада) (підпис)

_________________________________

(прізвище, ім'я, по батькові)

Дата____________

Додаток О

ЗРАЗОК ЗОВНІШНЬОЇ РЕЦЕНЗІЇ НА МАГІСТЕРСЬКУ РОБОТУ

РЕЦЕНЗІЯ

на дипломну роботу спеціаліста

студентки Одеського національного економічного університету

Шервінської Тетяни Олександрівни

Факультет: Центр заочної форми навчання.

Група: М6

Тема дипломної роботи: « Податок на прибуток у системі прямого оподаткування».

Стисла характеристика розділів роботи. У першому розділі розкривається економічна сутність та місце податку на прибуток в системі прямого оподаткування, іноземний досвід та історичні етапи розвитку оподаткування прибутку підприємств.

В другому розділі увага приділяється моніторингу надходжень податку на прибуток до Зведеного бюджету протягом останніх років, проведене імітаційне моделювання податку на прибуток, оцінено ефективність механізму оподаткування прибутку.

В третьому розділі представлені шляхи реформування прибуткового оподаткування, представлено напрями підвищення ефективності стягнення та адміністрування податку на прибуток підприємств.

Четвертий розділ присвячено охороні праці в органах Міністерства доходів і зборів України.

Позитивні сторони та вади роботи. До переваг роботи слід віднести її продуману структуру, послідовність і логіку викладення, взаємозв’язок теоретичних положень і висновків з практичними узагальненнями та рекомендаціями. Необхідно відмітити високу насиченість роботи наочними матеріалами, такими як: графіки, таблиці, які допомагають легко сприймати складну за теоретичним та практичним навантаженням тему.

В роботі був проведений досить ґрунтовний аналіз та якісна оцінка ефективності механізму оподаткування прибутку, а також були запропоновані напрямки його удосконалення.

Засоби вивчення та обробки матеріалу, що застосувались: законодавчі акти України, а саме: Податковий кодекс України, монографічна література українських і зарубіжних авторів, статті періодичних видань, зокрема статті інституту економічних досліджень та політичних консультацій, статистичні збірники (бюджетний моніторинг, державна служба статистики) та доповіді науково практичних конференцій.

Рівень використання економіко-математичних методів та ЕОМ. У дипломній роботі було розроблено імітаційне моделювання податку на прибуток за допомогою моделі I-THINK на основі оцінки впливу цього на дохідну частину Державного бюджету. Крім того, автором використані такі редактори як Word та Excel.

Пропозиції, які вніс студент, рівень їх професійного обґрунтування та практичне значення. Наукові положення, висновки і пропозиції дослідження, які виносяться на захист, одержані автором самостійно.

Практичне значення одержаних результатів полягають в обґрунтуванні пропозицій щодо удосконалення механізму оподаткування прибутку підприємств. Крім того, матеріали роботи можуть бути використані для подальшого аналізу проблем, пов'язаних із справлянням податку на прибуток до Державного бюджету України.

Якість оформлення роботи. Дипломна робота оформлена відповідно до вимог кафедри фінансів ОНЕУ.

Загальний висновок (чи підготовлений студент до самостійної роботи як фахівець). Шарвінська Т.О. володіє достатнім рівнем теоретичних знань та практичних навичок та є фахівцем у галузі фінансів.

Рекомендація роботи до захисту. В цілому зміст роботи відповідає темі, вся інформація подана у роботі є достовірною. Принципових зауважень немає.

Дипломна робота відповідає вимогам, які висуваються до дипломних робіт за спеціальністю 8.03050801 «Фінанси і кредит» і може бути оцінена на «відмінно».

Рецензент (посада, місце роботи):

науковий ступінь, звання):

«__» ______________ 201_р.

М.П.

Додаток П

ПРИКЛАДИ ВИКОРИСТАННЯ ЕКОНОМІКО-МАТЕМАТИЧНИХ МОДЕЛЕЙ ПРИ НАПИСАНІ МАГІСТЕРСЬКИХ РОБІТ ЗА ПРОГРАМОЮ «ПОДАТКОВА СПРАВА»:

А) Для визначення оптимальності податкової політики

За інтерпретацією Паретто, оптимальними вважається будь-які зміни, якщо вони нікому не завдають збитків і при цьому приносять декому користь. Досягнення оптимуму Паретто в оподаткуванні потрібно розуміти як забезпечення фіскальних інтересів держави без погіршення економічної ефективності господарювання платників податків, а заодно і суспільного добробуту громадян-виборців, або покращення економічної ефективності діяльності платників податків, без погіршення фіскальних інтересів держави і послаблення соціального захисту громадян-виборців. Досягти цього, можна за умови наукового поєднання наступних вихідних критеріїв:

- критерій фіскальної достатності (інтереси держави);

- критерій економічної ефективності (інтереси платників податків);

- критерій соціальної справедливості (інтереси громадян-виборців);

- критерій стабільності;

- критерій гнучкості.

Критерій фіскальної достатності зводиться до того, що, проводячи податкову політику, необхідно забезпечити таку величину податкових надходжень, яка є оптимально бажаною, виходячи із проголошеної економічної доктрини.

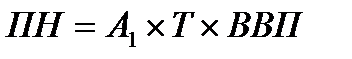

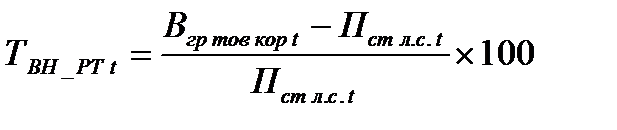

Слід дослідити значення цього показника скориставшись математичною формулою:

Досліджуючи цей критерій, слід встановити чи є пропорційна залежність між нормою оподаткування і величиною податкових надходжень до бюджету (див. рисунок 1.)

Графічне зображення даного критерію.

Рис 1. Критерій фіскальної достатності.[1]

ПН – податкові надходження.

А1 – коефіцієнт залежності податкових надходжень від норми оподаткування.

Т – норма оподаткування в країні.

ВВП – валовий внутрішній продукт.

Суть критерію фіскальної достатності полягає у тому, що при збільшенні норми оподаткування збільшуються податкові надходження (якщо не враховувати інших критеріїв).

Слід враховувати, що при нульовому рівні оподаткування, податкові надходження будуть відсутні. А при збільшенні норми оподаткування, податкові надходження до бюджету будуть збільшуватись, хоча темпи росту податкових надходжень будуть повільнішими, ніж темпи росту норми оподаткування. Але цей процес повинен проходити не хаотично та спонтанно, а відповідно до критеріїв економічної ефективності та соціальної справедливості.

Критерій економічної ефективності

(інтереси платників податків):

Залежність економічної ефективності діяльності суб’єктів господарювання від рівня оподаткування досліджується через аналіз величини чистого доходу (прибутку) суб’єкта господарювання.

Формула основного показника фінансово-господарської діяльності відображається наступним чином:

Д – (Н+ЗП), якщо П  0, 0,

|

| 0, якщо Д –(Н+ЗП+П) |

| ЧД |

де ЧД – величина чистого доходу, прибутку;

ЗП – заробітна плата;

Н – нарахування на заробітну плату;

П – податки та податкові платежі;

Д – величина доходу.

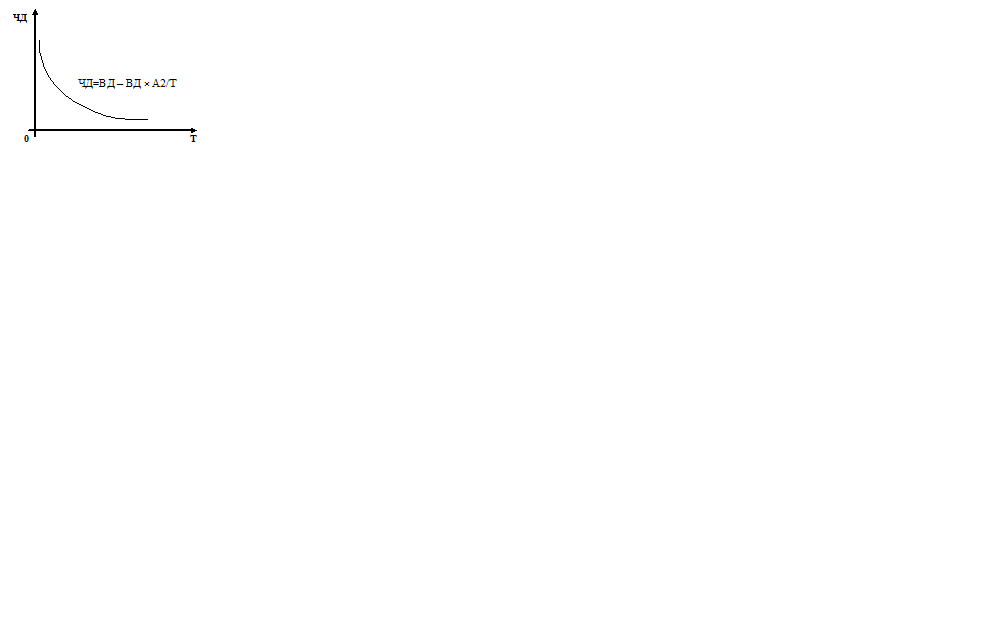

Враховуючи це, математична функція залежності критерію економічної ефективності від рівня оподаткування має вигляд:

ЧД=ВД – ВД × А2/Т,

де ЧД – величина чистого доходу;

А2 – коефіцієнт залежності чистого доходу від рівня оподаткування;

Т – рівень оподаткування;

ВД – величина валових доходів. Причому

А2/Т 1, якщо Т 100%

Графічна інтерпретація критерію економічної ефективності відображена на рисунку 2.

Рис. 2. Критерій економічної ефективності.[2]

Критерій соціальної справедливості (інтереси громадян-виборців):

Суть критерію соціальної справедливості щодо встановлення рівня оподаткування необхідно розуміти в двох аспектах:

1) скорочення реальних доходів конкретних платників внаслідок сплати податків та податкових платежів;

2) повернення частини номінальних доходів до конкретних платників, перерозподілених з допомогою податків через бюджет у вигляді суспільних благ (національна безпека, правопорядок, охорона здоров’я, освіта, благоустрій та інші трансфертні платежі).

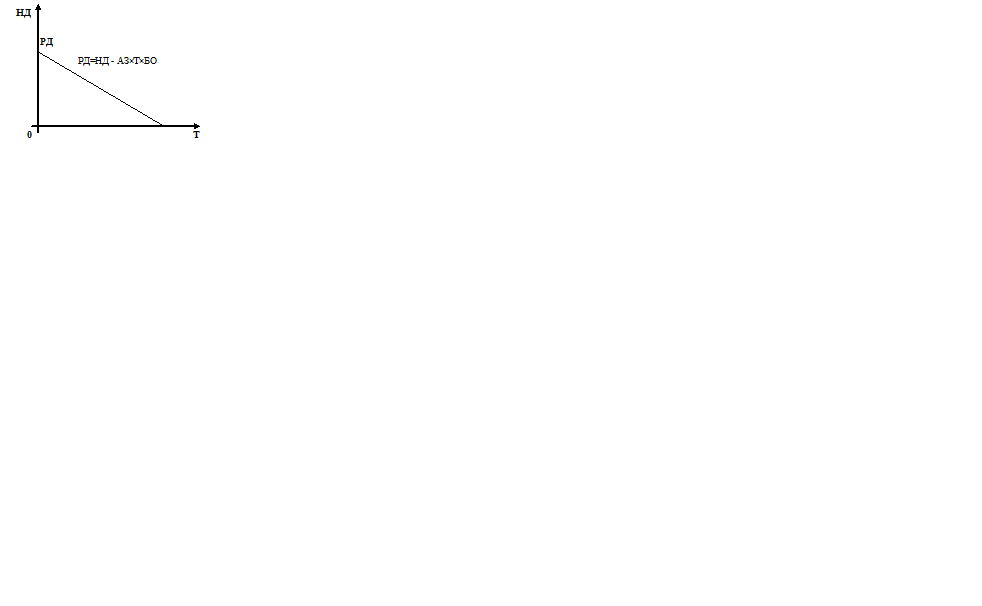

Перший аспект критерію соціальної справедливості відображається наступною функціональною залежністю:

РД = НД–АЗ× Т× БО,

де РД – реальні доходи платників податків;

НД – номінальні доходи платників податків;

АЗ – коефіцієнт залежності величини реальних доходів платників податків від рівня оподаткування;

Т – рівень оподаткування;

БО – база оподаткування.

Графічне відображення першого аспекту критерію соціальної справедливості (рис. 3.).

Рис. 3. Критерій соціальної справедливості (вплив податків на реальнийдохід).[3]

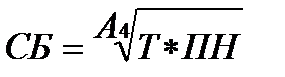

Другий аспект критерію соціальної справедливості (див. рисунок 4.) відображається наступною функціональною залежністю:

, де

, де

СБ – фінансовані із бюджету суспільні блага та трансфертні платежі;

Т – рівень оподаткування

А4–коефіцієнт залежності величини суспільних благ від норми оподаткування;

ПН – податкові надходження.

Рис 4. Критерій соціальної справедливості (вплив податків на рівень суспільних благ).[4]

Громадяни прагнуть якомога більшої суми СБ і ТП, що фінансуються державою за рахунок перерозподілу через бюджет податкових надходжень.

Для даного аспекту збільшення норми оподаткування Т (податкових надходжень) призводить до збільшення суспільних благ та трансфертних платежів. Така залежність не є пропорційною. Суспільні блага будуть відставати від норми оподаткування (внаслідок збільшення адміністративних витрат щодо надання суспільних благ та трансфертних платежів).

Критерій стабільності:

Важливе місце у проведенні податкової політики відводиться і критерію стабільності. Новий закон, навіть найкращий, не запрацює в повну силу, якщо приймати до нього поправки та зауваження. Стабільність податкової політики означає незмінність податкового законодавства на протязі певного періоду. Проте необхідно зазначити, що податкова політика повинна бути стабільною протягом визначеного періоду.

Провести розрахунок змін податкового законодавства по бюджетоутворюючим податкам за роки незалежності. Встановити часовий лаг дії норм законодавства по бюджетоутворюючим податкам

Критерій гнучкості.

Даний критерій передбачає, що внаслідок певних змін у соціально-економічному бутті суспільства необхідно змінювати прийоми, методи та форми державного регулювання економіки, зокрема і в сфері податкової політики. Його основний функціональний прояв полягає в тому, що існуюча стратегія податкової політки повинна бути гнучкою та такою, котра б максимально враховувала можливі зміни в народному господарстві та соціально-економічному розвитку. Гнучкість податкової політики повинна проявлятися в тому, щоб вона реагувала на появу нових виробництв, технологій, соціальних потреб, без внесення яких-небудь змін. Іншими словами, податкові надходження не повинні зменшуватись, якщо скорочується виробництво у провідній галузі та появляється і швидко розвивається абсолютно нова галузь.

Критерій гнучкості діаметрально протилежний критерію стабільності. Критерій стабільності пов’язаний із тактикою державного регулювання, що розробляється в певний період часу, тоді як критерій гнучкості є вже стратегією. Оптимальне врахування цих критеріїв забезпечує нормальні взаємостосунки податкоплатників та держави. Крім того, критерій гнучкості враховує максимальну кількість змін у розвитку економічних умов. Він наголошує на тому, що податкова політика держави повинна враховувати появу нових умов економічної діяльності, відмирання старих умов господарювання та їх трансформація у більш сучасні. Гнучкість полягає у тому, що при появі нових галузей та видів діяльності повинно забезпечуватись їх оподаткування автоматично без прийняття нових рішень. Відповідно до критерію гнучкості податкова політика повинна також самостійно враховувати появу нових потреб у суспільстві.

Насправді кожен із вихідних принципів та критеріїв окремо об’єктивно існувати не може. У реальному суспільно-економічному житті принципи та критерії формування та реалізації податкової політики взаємопов’язані та взаємозалежні. Тому для досягнення оптимальності та єдності їх дії визначаються найефективніші складові податкового механізму, які при певній соціально-економічній доктрині держави задовольняють інтереси трьох суб’єктів оподаткування: держави, платників податків та громадян-виборців.

Приклади використання економіко - математичних моделей при написані магістерських робіт по програмі «Державні та муніціпальні фінанси»:

А) Методичні рекомендації щодо розрахунку рівня тіньової економіки

І. Загальні питання

1. Ці методичні рекомендації розроблені з метою оцінки рівня тіньової економіки в національній економіці в цілому та за окремими видами економічної діяльності шляхом непрямого обчислення на макроекономічному рівні вартості товарів (робіт, послуг), яка навмисно завищується або занижується суб’єктами господарювання у статистичній звітності.

2. Для цілей цих методичних рекомендацій терміни вживаються в такому значенні:

тіньова економіка – незареєстрована в установленому порядку економічна діяльність суб’єкта господарювання, яка характеризується мінімізацією витрат на виробництво товарів, виконання робіт та надання послуг, ухиленням від сплати податків, зборів (обов’язкових платежів), статистичного анкетування та подання статистичної звітності, наслідком якого є порушення законодавчо встановлених норм (рівень мінімальної заробітної плати, тривалість робочого часу, умови і безпека праці тощо);

експертна оцінка – дані, отримані шляхом вибіркового опитування експертів на добровільній основі.

3. Ці методичні рекомендації визначають основні показники та методи розрахунку тіньової економіки для визначення її рівня у співвідношенні до офіційного ВВП. Розрахунок рівня тіньової економіки базується на офіційній статистичній звітності щодо економічного та соціального розвитку держави.

4. Вхідною інформацією для розрахунку рівня тіньової економіки є статистична звітність зареєстрованих суб’єктів господарювання, що базується на показниках бухгалтерського обліку, звітності контролюючих органів, аудиту, результатах експертної оцінки щодо обсягів тіньової економіки, вибіркових опитувань суб’єктів господарювання та обстежень домогосподарств.

ІІ. Причини утворення тіньової економіки та методи розрахунку її рівня

5. Причинами утворення тіньової економіки є:

1) обліково-статистичні:

ухилення суб’єктів господарювання від звітування перед органами державної статистики та контролюючими органами;

відсутність належної інформації, обумовлена недоліками методу статистичного охоплення діяльності суб’єктів господарювання та ведення статистичної звітності;

2) економічні:

ухилення суб’єктів господарювання від державної реєстрації з метою уникнення від сплати податків, зборів (обов’язкових платежів);

заниження суб’єктами господарювання відомостей про отримані доходи з метою зменшення суми сплачуваних податків, зборів (обов’язкових платежів).

6. Для інтегральної оцінки рівня тіньової економіки в Україні застосовуються методи, усереднене значення результатів яких представляє характеристику стану і тенденцій розвитку тіньової економіки.

Найбільш прийнятними для визначення обсягів тіньової економіки в умовах наявної статистичної бази є такі методи: “витрати населення – роздрібний товарооборот”, фінансовий, монетарний, електричний. Метод збитковості підприємств застосовується для оцінки мінімального та максимального коефіцієнтів, у межах яких знаходиться рівень тіньової економіки.

ІІІ. Розрахунок рівня тіньової економіки за методом “витрати населення – роздрібний товарооборот”

7. Обчислення рівня тіньової економіки за методом “витрати населення – роздрібний товарооборот” полягає у виявленні наявності перевищення споживчих грошових витрат населення на придбання товарів над загальним обсягом продажу населенню товарів усіма суб’єктами господарювання в легальному секторі економіки.

Цей метод є прямим та застосовується для розрахунку макроекономічних параметрів тіньової економіки.

8. У цих Методичних рекомендаціях діяльність домогосподарств з виготовлення товарів власного виробництва для своїх потреб чи потреб членів своєї сім’ї (сектор натурального самозабезпечення) не вважається тіньовою економікою.

Дані щодо витрат домогосподарств отримуються шляхом вибіркового обстеження умов життя домогосподарств на добровільній основі, а дані щодо загального обсягу продажу населенню товарів усіма суб’єктами господарювання – шляхом статистичної звітності (обов’язкові дані).

9. Споживчі грошові витрати домогосподарств на придбання товарів та послуг у періоді, що аналізується ( ), визначаються як добуток суми споживчих грошових витрат у середньому на 1 домогосподарство за місяць на придбання товарів (

), визначаються як добуток суми споживчих грошових витрат у середньому на 1 домогосподарство за місяць на придбання товарів ( )і придбання послуг (

)і придбання послуг ( ), кількості домогосподарств (

), кількості домогосподарств ( ) та кількості місяців у періоді, що аналізується.

) та кількості місяців у періоді, що аналізується.

У результаті застосування різних методів для отримання вхідної інформації для розрахунку тіньової економіки за методом “витрати населення – роздрібний товарооборот” споживчі грошові витрати домогосподарств на придбання товарів у періоді, що аналізується ( ), коригуються на коефіцієнт (

), коригуються на коефіцієнт ( ), що визначається за такою формулою:

), що визначається за такою формулою:

, (1)

, (1)

де  – витрати населення на придбання товарів та послуг у періоді, що аналізується (млн. гривень);

– витрати населення на придбання товарів та послуг у періоді, що аналізується (млн. гривень);

– соціальні трансферти в періоді, що аналізується (млн. гривень);

– соціальні трансферти в періоді, що аналізується (млн. гривень);

– вартість спожитої продукції, отриманої з особистого підсобного господарства та від самозаготівель, у періоді, що аналізується (млн. гривень).

– вартість спожитої продукції, отриманої з особистого підсобного господарства та від самозаготівель, у періоді, що аналізується (млн. гривень).

Скориговані споживчі грошові витрати домогосподарств на придбання товарів у періоді, що аналізується ( ), визначаються за такою формулою:

), визначаються за такою формулою:

, (2)

, (2)

де  – споживчі грошові витрати домогосподарств на придбання товарів у періоді, що аналізується (млн. гривень).

– споживчі грошові витрати домогосподарств на придбання товарів у періоді, що аналізується (млн. гривень).

Загальний обсяг продажу населенню товарів усіма суб’єктами господарювання в легальному секторі економіки ( ) визначається за такою формулою:

) визначається за такою формулою:

, (3)

, (3)

де  – обсяг роздрібного товарообороту підприємств, які здійснюють діяльність з роздрібної торгівлі та ресторанного господарства, у періоді, що аналізується (млн. гривень);

– обсяг роздрібного товарообороту підприємств, які здійснюють діяльність з роздрібної торгівлі та ресторанного господарства, у періоді, що аналізується (млн. гривень);

– обсяг реалізованої продукції (робіт, послуг) у діючих цінах фізичних осіб – підприємців у періоді, що аналізується (млн. гривень).

– обсяг реалізованої продукції (робіт, послуг) у діючих цінах фізичних осіб – підприємців у періоді, що аналізується (млн. гривень).

Рівень тіньової економіки за методом “витрати населення – роздрібний товарооборот” у періоді, що аналізується ( ), визначається за такою формулою:

), визначається за такою формулою:

, (4)

, (4)

де  – скориговані споживчі грошові витрати домогосподарств на придбання товарів у періоді, що аналізується (млн. гривень);

– скориговані споживчі грошові витрати домогосподарств на придбання товарів у періоді, що аналізується (млн. гривень);

– загальний обсяг продажу населенню товарів усіма видами суб’єктів господарювання в легальному секторі економіки в періоді, що аналізується (млн. гривень).

– загальний обсяг продажу населенню товарів усіма видами суб’єктів господарювання в легальному секторі економіки в періоді, що аналізується (млн. гривень).