Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

выравнивание условий предпринимательства в территориальных образованиях региона путем развития производственной, социальной и рыночной инфраструктур.

|

|

В состав бюджетов государственных внебюджетных фондов входят бюджеты государственных внебюджетных фондов Российской Федерации и бюджеты территориальных государственных внебюджетных фондов.

Бюджетами государственных внебюджетных фондов Российской Федерации являются:

1. бюджет Пенсионного фонда Российской Федерации;

2. бюджет Фонда социального страхования Российской Федерации;

3. бюджет Федерального фонда обязательного медицинского страхования.

Бюджетами территориальных государственных внебюджетных фондов являются бюджеты территориальных фондов обязательного медицинского страхования.(ст. 144 БК РФ)

Местное самоуправление — обязательный компонент демократического государственного строя. Оно осуществляется самим населением через свободно избранные им представительные органы. Для выполнения функций, возложенных на местные представительные и исполнительные органы, они наделяются определенными имущественными и финансово-бюджетными правами.

Финансовой базой местных органов власти являются их бюджеты. Бюджетные и имущественные права, предоставленные этим органам, дают им возможность составлять, рассматривать, утверждать и исполнять свои бюджеты, распоряжаться переданными в их ведение предприятиями и получать от них доходы.Местные бюджеты — один из главных каналов доведения до населения конечных результатов производства. Через них общественные фонды потребления распределяются между отдельными группами населения. Из этих бюджетов в известной мере финансируется и развитие отраслей производственной сферы, в первую очередь местной и пищевой промышленности, коммунального хозяйства, объем продукции и услуги которых также являются важным компонентом обеспечения жизнедеятельности населения. Местные бюджеты, как и другие экономические категории, сознательно используются государственными органами власти для решения социально экономических задач.

В качестве экономического инструмента они характеризуются:

1. во-первых, широкой сферой влияния, так как бюджетные отношения пронизывают все стороны территориального воспроизводственного процесса;

2. во-вторых, высокой степенью действительности, обусловленной перераспределительной природой данной экономической категории;

3. в третьих гибкостью, поскольку система бюджетных методов регулирования не как заданная раз и навсегда, а как динамичная, постоянно развивающаяся система, преобразующаяся в соответствии с изменением целей и задач регионального развития.

В основе распределения общегосударственных денежных ресурсов между звеньями бюджетной системы заложены принципы самостоятельности местных бюджетов, их государственной финансовой поддержки. К числу этих принципов можно отнести следующие.

1. Принцип ежегодности бюджета. Этот принцип означает, что бюджет (как финансовый план) разрабатывается и утверждается ежегодно (желательно, до начала планируемого года). Все стадии бюджетного процесса повторяются из года в год, в той же последовательности и периодичности как они проходили в прошлом, так же они будут осуществляться и в будущем..

2. Принцип гласности и публичности бюджетного процесса.

Этот принцип означает:

а) обязательную открытость для общества и средств массовой информации процедур рассмотрения и принятия решений по проекту бюджета, в том числе по вопросам, вызывающим разногласия либо внутри законодательного (представительного) органа государственной власти субъекта Российской Федерации, либо между законодательным (представительным) и исполнительным органами государственной власти данного субъекта Российской Федерации;

б) обязательное опубликование в открытой печати утвержденного бюджета субъекта Российской Федерации и отчетов о его исполнении, полноту представления информации о ходе исполнения бюджета, а также доступность иных сведений по решению законодательных (представительных) органов государственной власти субъекта Российской Федерации.

3. Принцип разграничения компетенции между исполнительными и законодательными органами субъекта Российской Федерации на всех стадиях бюджетного процесса.

Так, разработка проекта бюджета осуществляется только исполнительным органом государственной власти субъекта Российской Федерации, утверждение бюджета - только законодательным (представительным) органом этого субъекта, исполнение бюджета - вновь возлагается на исполнительный орган, утверждение отчета об исполнении бюджета - находится в исключительной компетенции законодательного органа. В таком разграничении проявляется и конституционный принцип разделения государственной власти на законодательную и исполнительную.

4. Принцип верховенства законодательных (представительных) органов государственной власти субъекта Российской Федерации на такой стадии бюджетного процесса, как утверждение бюджета, и наличие у этих органов права на осуществление контроля за исполнением бюджета.

5. Принцип строгой законодательной регламентации всех стадий бюджетного процесса.

6. Нет, пожалуй, ни одного другого правового акта, какой бы важной теме он не был посвящен, какой бы сферы он не касался, как закон о бюджете, где все процедуры его разработки, рассмотрения, принятия и исполнения столь тщательно и подробно прописаны в законе, уложены в определенные временные рамки и сроки, с определением всех прав и обязанностей участников бюджетного процесса.

7. Принцип достоверности бюджета. Это проявляется в детализированной проработке бюджета как финансового плана, максимальном сближении показателей акта об утверждении бюджета с фактическим положением дел и объективной экономической ситуацией, в стремлении осуществить подготовку проекта бюджета на научной основе, иметь реалистичные расчеты доходов и расходов бюджета. Естественно, что реальное исполнение бюджета (как финансового плана) по итогам финансового года всегда отличается от той модели, применительно к которой данный бюджет был утвержден до начала данного финансового года. В жизни редко получается так, как это было задумано, и развитие экономической ситуации, тем более в условиях рыночной экономики, трудно предвидеть с полной достоверностью. Тем не менее, стремление получить как можно более достоверный бюджет, максимально сближенный с экономическими и социальными реалиями, выражает собой объективную потребность как государства, так и общества.

8. К принципу достоверности бюджета примыкает принцип полноты отражения доходов и расходов бюджета. Этот принцип означает, что все доходы и расходы бюджета субъекта Российской Федерации подлежат отражению в бюджете в обязательном порядке и в полном объеме в строгом соответствии с установлениями налогового и бюджетного законодательства.

9. Принцип специализации бюджетных показателей. В основе этого принципа лежит тот факт, что составление, рассмотрение, утверждение и исполнение бюджета осуществляется в соответствии с бюджетной классификацией, обеспечивающей единство отображения в бюджете его расходов и доходов, что дает возможность не только обеспечить полноту, обоснованность и научную достоверность бюджетных показателей, но и сопоставимость бюджетов всех уровней бюджетной системы. В свою очередь это дает возможность выявить слабые места в этой системы и направить бюджетное планирование на выравнивание уровня бюджетных показателей всех субъектов Российской Федерации.

Исходя из этих принципов доходы местных бюджетов формируются за счет поимущественных налогов: поземельного, промыслового, подомового, т.е. собственных и регулирующих источников.

Собственные доходы не являются основными источниками формирования местных бюджетов. В состав собственных доходов местных бюджетов входят местные налоги и сборы: 1. земельный налог; 2. налог на имущество физических лиц; 3. налог на рекламу; 4. налог на наследство или дарение; 5. местные лицензионные сборы.Местные органы власти заинтересованы в собственных источниках доходов. Они позволяют шире проявлять хозяйственную инициативу, добиваться увеличения платежей в бюджет.Постоянно увеличивающиеся расходы местных бюджетов при недостаточном росте объема собственных доходов вызывали необходимость наделения средствами этих бюджетов. Это осуществлялось главным образом за счет регулирующих источников, т. е. средств, поступивших из источников вышестоящих бюджетов. В число главных регулирующих доходов местных бюджетов входят отчисления: 1. от налога на добавленную стоимость; 2. от акцизов; 3. от налога на прибыль (доход) предприятий; 4. от подоходного налога с физических лиц.Существующая система регулирования местных бюджетов имеет ряд достоинств. Она позволяет обеспечить необходимыми средствами местные бюджеты независимо от производительности местных источников, создает предпосылки к выравниванию уровней развития отдельных территориальных единиц, стимулирует местные органы власти к выполнению планов мобилизации федеральных и региональных налогов.В то же время используемый метод регулирования местных бюджетов имеет недостатки. Основной из них — наличие элементов субъективности при формировании регулирующих доходов местных бюджетов, что выражается в не всегда объективном установлении величины нормативов отчислений от регулирующих налогов и выборе их состава. Этот недостаток будет устранен с введением в практику бюджетного планирования государственных минимальных социальных и финансовых норм. Речь идет о том, чтобы разработать и утвердить нормы минимальной обеспеченности каждого жителя набором социальных благ, в том числе по народному образованию, здравоохранению, жилищно-коммунальному обслуживанию и т. д.Эти нормы должны быть дифференцированы по отдельным регионам страны с учетом климатических, исторических, этнических особенностей и уровня обеспеченности населения этими услугами.Рост местных бюджетов непосредственно связан с процессом урбанизации, следовательно, расширением социальной инфраструктуры. В общем объеме местных бюджетов постоянно увеличивается удельный вес городских и поселковых бюджетов. Расходная часть местных бюджетов наиболее ярко отражает последствия экономических и социальных процессов в стране. Главные стороны деятельности местных органов власти — разработка и осуществление планов экономического и социального развития на подведомственной им территории. Увеличение числа поселений, особенно в новых районах освоения, осуществление мероприятий по развитию жилищно-коммунального хозяйства и улучшению благоустройства населенных мест, влекут расширение расходов местных бюджетов. Возрастание расходов связано с новым строительством и с повышением уровня затрат на содержание объектов жилищно-коммунального и культурно-бытового назначения.В соответствии с Бюджетным кодексом РФ исключительно из местных бюджетов финансируются следующие функциональные виды расходов: 1. содержание органов местного самоуправления; 2. формирование муниципальной собственности и управление ею; 3. организация, содержание и развитие учреждений образования, здравоохранения, культуры, физической культуры и спорта, средств массовой информации, других учреждений, находящихся в муниципальной собственности или в ведении органов местного самоуправления; 4. содержание муниципальных органов охраны общественного порядка; 5. организация, содержание и развитие муниципального жилищно-коммунального хозяйства; 6. муниципальное дорожное строительство и содержание дорог местного значения; 7. благоустройство и озеленение территорий муниципальных образований; 8. организация утилизации и переработки бытовых отходов (за исключением радиоактивных); 9. содержание мест захоронения, находящихся в ведении муниципальных органов; 10. организация транспортного обслуживания населения и учреждений, находящихся в муниципальной собственности или в ведении органов местного самоуправления; 11. обеспечение противопожарной безопасности; 12. охрана окружающей природной среды на территориях муниципальных образований; 13. реализация целевых программ, принимаемых органами местного самоуправления; 14. обслуживание и погашение муниципального долга; 15. целевое дотирование населения; 16. содержание муниципальных архивов; 17. проведение муниципальных выборов и местных референдумов.Главным направлением использования средств местных бюджетов являются расходы, связанные с жизнеобеспечением человека. Это расходы на социально-культурные мероприятия, составляющие более половины всех расходов, и на жилищно-коммунальное хозяйство — примерно треть всех расходов. Следует отметить, что в расходах консолидированного бюджета Российской Федерации на жилищно-коммунальное хозяйство средства местных бюджетов составляют 70%, на образование — 67% (на дошкольное воспитание — 83%, начальное и общее среднее образование — 87%), на здравоохранение и физическую культуру — 55%, социальную политику — 49%, культуру и искусство — 45%.Одним из главных направлений использования финансовых ресурсов должно быть финансирование развития местной производственной базы как основы для получения в будущем собственных доходов.Местным органам подведомственна подавляющая часть социально-культурных учреждений и в первую очередь учреждений народного образования и здравоохранения. Поэтому в расходах местных бюджетов значительно преобладают расходы на социально-культурные мероприятия. Если в городских бюджетах они составляют от 30 до 50% всех расходов, то в районных, поселковых и сельских бюджетах — от 60 до 80%.Одной их актуальных проблем является улучшение благоустройства наших городов и сел. Этому должно способствовать более рациональное использование выделяемых на эти цели бюджетных ассигнований. Необходимо ликвидировать монополии действующих в городах служб, которые нередко создают видимость работы, занимаются приписками объемов выполненных работ, получая из городских бюджетов не заработанные средства. Целесообразно разбить городские территории на участки и сдавать подряды на их обслуживание на конкурсной основе между городскими специализированными организациями по благоустройству, жэковскими организациями. Конкурсность и состязательность между ними не только будут содействовать экономии средств, но и повысят качество работ по городскому благоустройству.Роль местных бюджетов в социально-экономическом развитии характеризуется следующим.

Во-первых, сосредоточение финансовых ресурсов в бюджете муниципального образования позволяет местным органам власти иметь финансовую базу для реализации своих полномочий в соответствии с Конституцией Российской Федерации, в которой записано: «Местное самоуправление в Российской Федерации обеспечивает самостоятельное решение населением вопросов местного значения, владение, пользование и распоряжение муниципальной собственностью» Конституция Российской Федерации (ст.130 от 12.12.93). И далее в Конституции сказано: «Органы местного самоуправления самостоятельно управляют муниципальной собственностью, формируют, утверждают и исполняют местный бюджет, устанавливают местные налоги и сборы, осуществляют охрану общественного порядка, а также решают иные вопросы местного значения».

Во-вторых, главная роль местных бюджетов заключается в создании финансовой базы. Формирование бюджетов муниципальных образований, сосредоточение в них денежных ресурсов дает возможность муниципалитетам в полной мере проявлять финансово-хозяйственную самостоятельность в расходовании средств на социально-экономическое развитие муниципальных образований. С помощью местных бюджетов осуществляется выравнивание уровней экономического и социального развития территорий. С этой целью формируются и реализуются региональные программы экономического и социального развития муниципальных образований по благоустройству сел и городов, развитию сети дорог, возрождению культурных памятников, используя в необходимых случаях межбюджетные отношения.

Имея, в распоряжении финансовые средства, органы муниципальной власти могут увеличивать или уменьшать нормативы финансовых затрат на оказание муниципальных услуг в учреждениях непроизводственной сферы (школах, больницах и др.). Концентрируя часть финансовых ресурсов в местных бюджетах, органы представительной и исполнительной власти, могут централизованно направлять финансовые ресурсы на решение стратегических задач развития региона и приоритетных отраслей.

Отмечая роль местных бюджетов в социально-экономическом развитии регионов, нельзя не учитывать, что кризисной является в экономике страны инфляция, и настроенность финансовой системы не позволяет местным бюджетам проявлять в полной мере свою роль. К таким негативным факторам можно отнести бюджетный дефицит.

Бюджетный дефицит – превышение расходов бюджета над его доходами. В случае превышения доходов над расходами возникает бюджетный профицит.

Экономическая сущность местных бюджетов проявляется в их назначении. Они выполняют следующие функции:

1. формирование денежных фондов, являющихся финансовым обеспечением деятельности местных органов власти;

2. распределение и использование этих фондов между отраслями народного хозяйства;

3. контроль финансово-хозяйственной деятельности предприятий, организаций и учреждений, подведомственных этим органам власти.

Большое значение имеют местные бюджеты в осуществлении общегосударственных экономических и социальных задач - в первую очередь в распределении государственных средств на содержание и развитие социальной инфраструктуры общества. Эти средства проходят через систему местных бюджетов, включающую городские, районные бюджеты и бюджеты сельских поселений. Осуществление государством социальной политики требует больших материальных и финансовых ресурсов.

В основе распределения общегосударственных денежных ресурсов между звеньями бюджетной системы заложены принципы самостоятельности местных бюджетов, их государственной финансовой поддержки. Исходя из этих принципов, доходы местных бюджетов формируются за счет собственных и регулирующих источников доходов.

Федеральные органы государственной власти, органы государственной власти субъектов РФ обеспечивают муниципальным образованиям минимальные местные бюджеты путем закрепления доходных источников для покрытия минимально необходимых расходов местных бюджетов. Минимально необходимые расходы местных бюджетов устанавливаются законами субъектов РФ на основе нормативов минимальной бюджетной обеспеченности.

Доходная часть минимальных местных бюджетов формируется путем закрепления доходных источников на долговременной основе федеральным законом, законом субъекта РФ. Если доходная часть минимального местного бюджета не может быть обеспечена за счет этих источников, федеральные органы государственной власти, органы государственной власти субъекта РФ передают органам местного самоуправления другие доходные источники федерального бюджета и бюджета субъекта РФ.

Свободные переходящие остатки местных бюджетов предыдущего года в расчет не принимаются.

Каждое муниципальное образование имеет собственное право на получение в процессе осуществления бюджетного регулирования средств из федерального бюджета и средств из бюджета субъекта Российской Федерации в соответствии с настоящим Федеральным законом и законами субъекта Российской Федерации.

Формирование и исполнение местного бюджета осуществляются органами местного самоуправления самостоятельно в соответствии с уставом муниципального образования.

Органы государственной власти гарантируют:

1. право представительных органов местного самоуправления самостоятельно определять направления использования средств местных бюджетов:

2. право представительных органов местного самоуправления самостоятельно распоряжаться свободными остатками средств местных бюджетов, образовавшимися в конце финансового года в результате увеличения поступления доходов или уменьшения расходов;

3. компенсацию увеличения расходов или уменьшения доходов местных бюджетов, возникших вследствие принятия федеральных законов и законов субъектов Российской Федерации, а также иных решений органов государственной власти.

Формирование местного бюджета осуществляется путем применения единой методологии, государственных минимальных социальных стандартов, социальных норм, устанавливаемых органами государственной власти.

Органы государственной власти субъектов Российской Федерации в процессе осуществления бюджетного регулирования и органы местного самоуправления в процессе формирования местных бюджетов руководствуются государственными минимальными социальными стандартами, социальными нормами, нормативами минимальной бюджетной обеспеченности.

В качестве составной части местных бюджетов могут быть предусмотрены сметы доходов и расходов отдельных населенных пунктов, не являющихся муниципальными образованиями. Порядок разработки, утверждения и исполнения этих смет определяется органами местного самоуправления самостоятельно в соответствии с уставом муниципального образования.

Глава муниципального образования, иные должностные лица местного самоуправления несут ответственность за исполнение местных бюджетов в соответствии с федеральными законами, законами субъектов Российской Федерации, уставами муниципальных образований.

Органы местного самоуправления представляют отчетность об исполнении местных бюджетов в установленном порядке.

1.2 Экономическое содержание доходов местного бюджета.

Доходы бюджета - это денежные средства, поступающие в бюджет соответствующего уровня. Формирование доходов бюджетов осуществляется в соответствии с действующим бюджетным и налоговым законодательством РФ.

В соответствии со ст. 6 Федерального закона «О финансовых основах местного самоуправления в Российской Федерации» доходная часть местных бюджетов состоит из собственных доходов и поступлений от регулирующих доходов, она также может включать в себя финансовую помощь в различных формах (дотации, субвенции, средства фонда финансовой поддержки муниципальных образований), средства по взаимным расчетам.

Главной статьёй бюджетных доходов являются налоги. Налоги -обязательные, индивидуально безвозмездные платежи, взимаемые с физических и юридических лиц, устанавливаемые органами законодательной власти с определением размеров, сроков уплаты, предназначенные для обеспечения деятельности органов власти.

В соответствии со ст. 15 Налогового кодекса РФ к местным налогам относятся земельный налог и налог на имущество физических лиц. Муниципальными правовыми актами представительного органа муниципального образования вводятся местные налоги, устанавливаются налоговые ставки по ним и предоставляются налоговые льготы по местным налогам в пределах прав.

В свою очередь, земельный налог включает: 1. земельный налог и арендную плату за земли сельскохозяйственного назначения, включая сельскохозяйственные угодья в составе лесного фонда; 2. земельный налог и арендную плату за земли несельскохозяйственного, назначения; 3. доходы от централизации средств земельного налога и арендной платы за земли сельскохозяйственного назначения, земли городов и других населенных пунктов; 4. возмещение потерь сельскохозяйственного производства, связанных с изъятием сельскохозяйственных угодий. Доходы от приватизации (собственности, принадлежащей муниципальным образованиям), в том числе: 1. доходы от приватизации объектов государственной и муниципальной собственности; 2. доходы от продажи земли; доходы от продажи квартир гражданам. В число главных регулирующих доходов местных бюджетов входят отчисления: 1. от налога на добавленную стоимость; 2. от акцизов; 3. от налога на прибыль (доход) предприятий; 4. от подоходного налога с физических лиц.Нормативы отчислений регулирующих доходов утверждаются вышестоящими территориальными органами власти в зависимости от общей суммы расходов местного бюджета и объема его собственных доходов. По объему и экономическому значению ведущее положение в доходах местных бюджетов занимают отчисления от регулирующих налогов. Их роль заключается не только в обеспечении финансовыми ресурсами местных органов власти, но и в повышении их заинтересованности в мобилизации средств в вышестоящий бюджет, в повышении эффективности производства на подведомственной им территории.Финансовая помощь от других бюджетов подлежит учету в местном бюджете, являющимся получателем средств, но не считается собственным доходом местных бюджетов. Оказание финансовой помощи из бюджета субъекта Российской Федерации местному бюджету может быть осуществлено в следующих формах: — предоставление из фондов финансовой поддержки муниципальных образований субъектов Российской Федерации, создаваемых в бюджетах субъектов Российской Федерации, финансовой помощи на выравнивание уровня минимальной бюджетной обеспеченности муниципальных образований с целью обеспечения финансирования минимальных государственных социальных стандартов, ответственность за финансирование которых возложена на органы местного самоуправления; — предоставление субвенций на финансирование отдельных целевых расходов.Глава 2. Анализ доходной базы местного бюджета субъекта Республики Северная Осетия-Алания

2.1. Состав и структура доходов бюджета Республики Северная Осетия-Алания

Северная Осетия является регионом, бюджет которого дотируется из федерального бюджета России. Одной из статей экспорта дотационного региона Осетия является изготовление и экспорт спирта. Большинство заводов по производству спирта находятся во Владикавказе и Беслане. Всего в Северной Осетии насчитывается 23 предприятия по производству спирта.

Согласно нормативам распределения доходов установленных Законом РСО-Алания «О республиканском бюджете РСО-Алания на 2014 год и на плановый период 2015 и 2016 годов» № 59-РЗ от 27.12.2013г. в бюджет республики подлежат зачислению налоговые доходы от налога на имущество организаций в размере 70% в республиканский бюджет и 30% в бюджеты муниципальных районов (бюджет городского округа).

Администрированием налогов и сборов на территории республики Северная Осетия-Алания занимаются: Межрайонная Инспекция ФНС России по г. Владикавказу, Межрайонная Инспекция ФНС России № 3 по РСО-Алания, Межрайонная Инспекция ФНС России № 4 по РСО-Алания, Инспекция ФНС России по Пригородному району РСО-Алания, Инспекция ФНС России по Моздокскому району РСО-Алания.

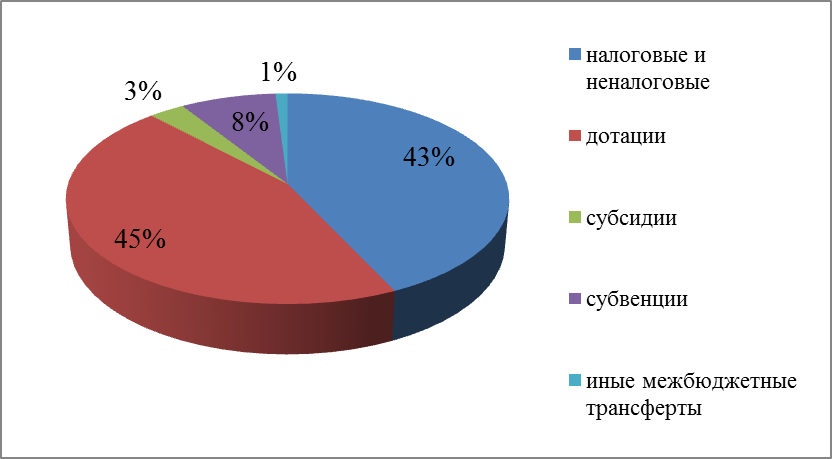

Межбюджетные трансферты подразделяются на дотации, субсидии, субвенции.

Дотации предоставляются на безвозмездной и безвозвратной основе без установления направлений и (или) условий их использования. Субсидии предоставляются на поддержку реализации полномочий, исполнение которых закреплено за получателем субсидий. Субвенции предоставляются на осуществление переданных полномочий, то есть полномочий, которые не закреплены за получателем субвенции. Указанные полномочия были переданы для исполнения субъектам Российской Федерации. Для исполнения данных полномочий регионам предоставляются субвенции.

Остальная доля доходов бюджета Республики Северная Осетия-Алания (43%) составляют налоговые и неналоговые доходы.

Рис 1. - Структура доходов республиканского бюджета РСО-Алания на 2014 год

В таблице 2.1, приведенной ниже дана классификация доходов республиканского бюджета на 2014-2016 гг.

Таблица 2.1. Классификация доходов республиканского бюджета на 2014-2016гг. (тыс.рублей)

| Наименование источника | 2014 год | 2015 год | 2016 год | Отклонение |

| Доходы (всего): | 19 124 640, 9 | 18 758 439, 9 | 19 925 126, 2 | - 336 201 |

| Налоговые и неналоговые доходы | 8 311 326, 8 | 9 481 932, 3 | 10 440 435, 0 | 1 170 608, 5 |

| Налоговые доходы | 8 198 404, 2 | 9 354 101, 8 | 10 314 777, 8 | 1 155 697, 6 |

| Налог на прибыль организаций | 1 032 691, 0 | 1 135 960, 1 | 1 249 556, 1 | 103 269, 1 |

| Налог на доходы физических лиц | 4 356 916, 7 | 4 932 608, 4 | 5 347 781, 2 | 575 691, 7 |

| Акцизы по подакцизным товарам (алкоголь, табак, моторные масла, бензин и дизельное топливо) | 2 039 416, 0 | 2 420 865, 3 | 2 711 144, 6 | 381 449, 3 |

| Налоги на совокупный доход | 83 110, 0 | 85 080, 0 | 86 950, 0 | 92 738 |

| Налоги на имущество | 667 250, 0 | 759 988, 0 | 899 204, 0 | 92 738 |

| Налоги, сборы и регулярные платежи за пользование природными ресурсами | 12 106, 0 | 12 610, 0 | 13 110, 0 | |

| Государственная пошлина | 6 814, 5 | 6 905, 0 | 6 961, 9 | 90, 5 |

| Задолженность и перерасчеты по отмененным налогам, сборам и иным обязательным платежам | 100, 0 | 85, 0 | 70, 0 | |

| Неналоговые доходы | 112 922, 6 | 127 830, 5 | 125 657, 2 | 14 907, 9 |

| Доходы от использования имущества, находящегося в государственной и муниципальной собственности | 13 844, 0 | 10 258, 0 | 7 037, 0 | - 3 586 |

| Платежи при пользовании природными ресурсами | 11 114, 6 | 12 016, 5 | 13 327, 2 | 901, 9 |

| Доходы от продажи материальных и нематериальных активов | 1 200, 0 | 400, 0 | 400, 0 | - 800 |

| Доходы от оказания платных услуг (работ) и компенсации затрат государства | 1 830, 0 | 863, 0 | 883, 0 | - 967 |

| Административные платежи и сборы | 892, 0 | 980, 0 | 980, 0 | |

| Штрафы, санкции, возмещение ущерба | 83 942, 0 | 103 213, 0 | 102 930, 0 | 19 271 |

| Безвозмездные поступления | 10 813 314, 1 | 9 276 507, 6 | 9 484 691, 2 | -1 536 806, 5 |

| Безвозмездные поступления от других бюджетов бюджетной системы | 10 860 654, 9 | 9 269 199, 5 | 9 478 857, 5 | -1 591 455, 4 |

| Дотации | 8 532 337, 0 | 7 718 488, 8 | 7 888 562, 3 | -813 848, 2 |

| Субсидии | 563 645, 1 | 29 737, 6 | 23 828, 6 | - 533 908, 1 |

| Субвенции | 1 571 813, 7 | 1 375 454, 8 | 1 420 948, 3 | -196 358, 9 |

| Иные межбюджетные трансферты | 145 518, 3 | 145 518, 3 | 145 518, 3 |

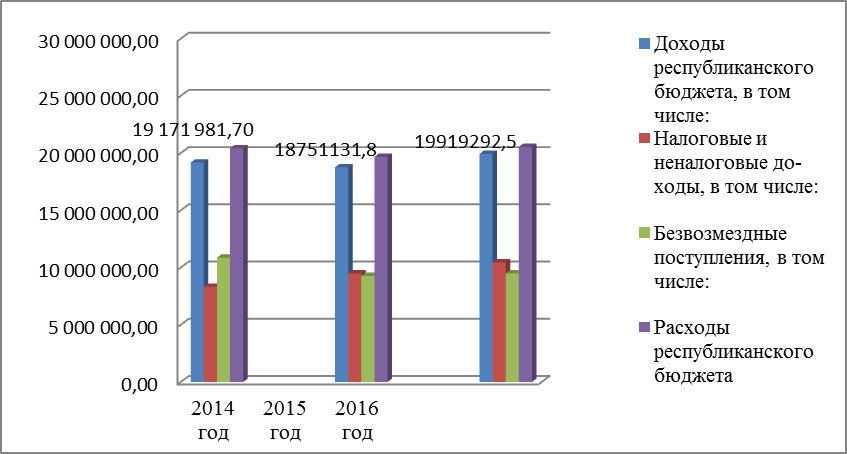

Из таблицы 2.1. видно, что доходы на конец 2014 года составляли 19 124 640, 9 тыс.руб. по сравнению с 2015 годом (прогноз), видно что доходы уменьшаются на 336 201 тыс.руб. Основную часть доходов республиканского бюджета составляют безвозмездные поступления. В 2014 году сумма безвозмездный поступлений составляла 10 813 314, 1 тыс. руб., по сравнению с 2015 годом сумма была выше на 1 536 806, 5 тыс. руб. По данным таблицы можно сделать вывод о том, что на прогноз доходы республиканского бюджета увеличиваются. Более наглядно данные по доходам и расходам представлены на рис.

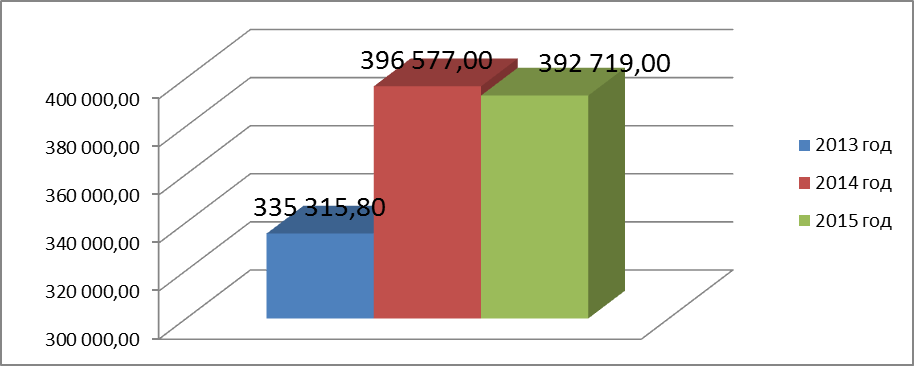

Динамика доходов и расходов республиканского бюджета на 2014-2016 годы выглядит следующим образом:

Рис 2. - Динамика доходов и расходов республиканского бюджета на 2014-2016 годы.

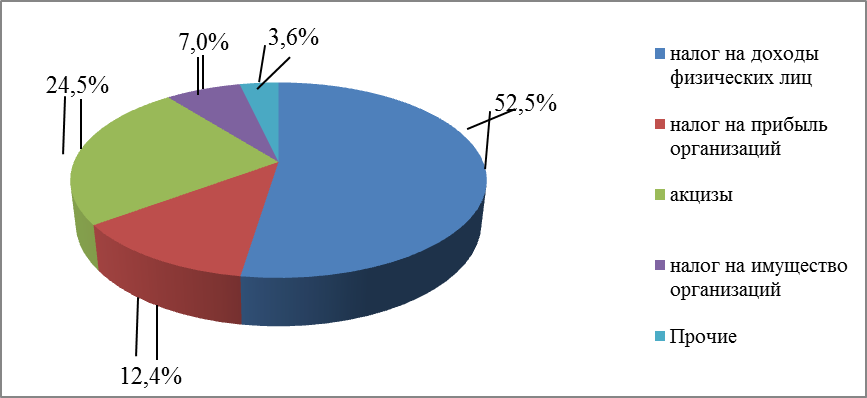

В структуре собственных доходов республиканского бюджета основную долю занимают четыре источника: налог на доходы физических лиц; налог на прибыль организаций; налог на имущество организаций; акцизы.

Рис 3. - Структура собственных доходов республиканского бюджета

Из рисунка 3 видно, что основную долю доходов республиканского бюджета составляют налоги на доходы физических лиц (52, 2%). В прогнозе на 2015-2016 гг. наблюдается снижение доходов по этому налогу до 51%. Доходы республиканского бюджета по налогу на прибыль организации в 2014 году составляли 12, 4%. Вторым показателем по структуре доходов республиканского бюджета являются акцизы (24, 5%). В прогнозе до 2016 года произойдет увеличение доходов до 26%.

2.2. Анализ доходов республиканского бюджета и бюджетов муниципальных образований Республики Северная Осетия-Алания (на примере бюджета Ардонского района).

В основу бюджетной и налоговой политики Ардонского района положены стратегические цели развития района, основные положения Бюджетного послания Президента Российской Федерации от 28 июня 2012 года «О бюджетной политике в 2013-2015 годах», в также основные направления бюджетной и налоговой политики Республики Северная Осетия-Алания на 2013 год и плановый период 2014 и 2015 годов.

Бюджетная и налоговая политика Ардонского района обеспечивает преемственность целей и задач предыдущих лет и нацелена на дальнейшее развитие социальной и экономической стабильности района, долгосрочную сбалансированность и устойчивость бюджета Ардонского района.

Основными целями и задачами бюджетной и налоговой политики на 2013 год являются: обеспечение финансовой устойчивости бюджета Ардонского района и бюджетов поселений; реализация приоритетных направлений социально-экономического развития Ардонского района; повышение доступности и качества предоставления муниципальных услуг; обеспечение условий для формирования и исполнения бюджета Ардонского района на 2015-2017 годы в программном формате.

Основными направлениями бюджетной политики Ардонского района на 2013 год являются: повышение заработной платы работников бюджетной сферы Ардонского района, в том числе путём перехода на отраслевые системы оплаты труда, во взаимной увязке с показателями качества и объемов предоставления муниципальных услуг муниципальными учреждениями района, в том числе за счет высвобождения финансовых ресурсов в результате структурных изменений.

Основными направлениями налоговой политики Ардонского района на 2013 год определены: обеспечение сбалансированности бюджета района посредством увеличения его доходной базы, сокращение объемов задолженности по налоговым доходам; стимулирование развития малых форм предпринимательства; повышение эффективности управления муниципальной собственностью, природными ресурсами и увеличение доходов от их использования.

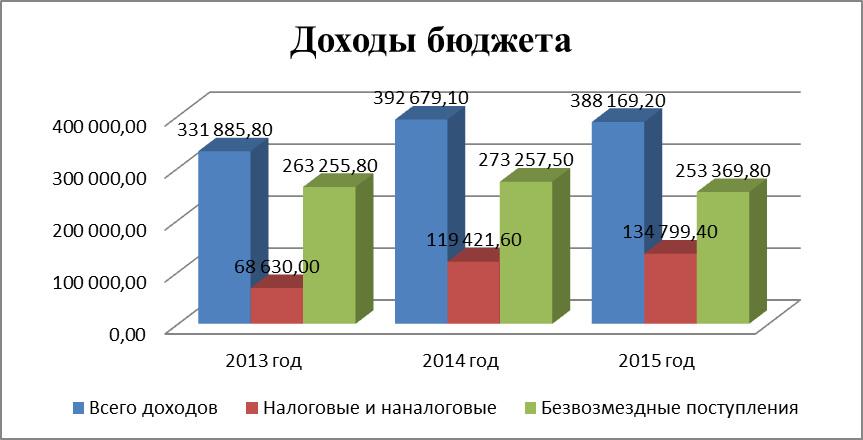

Объем доходов бюджета района в сумме 331 885, 8 тыс. рублей, с учетом средств, получаемых из республиканского бюджета по разделу «Безвозмездные поступления» в сумме 263 255, 8 тыс. рублей; общий объем расходов бюджета района в сумме 335 315, 8тыс. рублей; дефицит бюджета района в сумме 3 430, 0 тыс. рублей.

В основу бюджетной и налоговой политики Ардонского района положены стратегические цели развития района, сформулированные в указах Президента Российской Федерации от 7 мая 2012 года, основные положения Бюджетного послания Президента Российской Федерации от 13 июня

2013 года «О бюджетной политике в 2014-2016 годах», а также Основных направлений бюджетной и налоговой политики Республики Северная Осетия-Алания на 2014 год и плановый период 2015 и 2016 годов.

В 2014-2015 и плановый 2016 год продолжается реализация потенциала, заложенного в мероприятиях по увеличению поступлений налоговых и неналоговых доходов и повышению эффективности организации бюджетного процесса в районе.

Основными целями и задачами бюджетной и налоговой политики на 2014-2015 год и плановый 2016 год:

1. обеспечение финансовой устойчивости и сбалансированности бюджета Ардонского района и бюджетов поселений при безусловном исполнении всех расходных обязательств, с учетом их оптимизации и повышения эффективности использования финансовых ресурсов, с целью выполнения задач, поставленных в указах Президента Российской Федерации. При этом решение задач оптимизации бюджетных расходов должно обеспечиваться при условии не снижения качества и объемов предоставляемых услуг;

2. реализация приоритетных направлений социально-экономического развития Ардонского района;

3. повышение доступности и качества предоставления муниципальных услуг.

Основными направлениями бюджетной политики Ардонского района на 2014-2016 годы являются: повышение заработной платы работников бюджетной сферы Ардонского района, в том числе путём перехода на отраслевые системы оплаты труда, во взаимной увязке с показателями качества и объемов предоставления муниципальных услуг муниципальными учреждениями района, в том числе за счет высвобождения финансовых ресурсов в результате структурных изменений; реализация Указа Президента Российской Федерации от 7 мая 2012 года № 600 «О мерах по обеспечению граждан Российской Федерации доступным и комфортным жильем и повышению качества жилищно-коммунальных услуг»

Долговая политика Ардонского района направлена на эффективное управление муниципальным долгом, основывается на принципах безусловного исполнения и обслуживания долговых обязательств Ардонского района.

Налоговая политика Ардонского района направлена на стимулирование инвестиционной активности в районе, модернизацию производства и внедрение инноваций, а также на обеспечение финансовой устойчивости бюджета.

Основными направлениями налоговой политики Ардонского района на 2014-2016 годы определены: обеспечение сбалансированности бюджета района посредством увеличения его доходной базы, мобилизация дополнительных налоговых поступлений, сокращение объемов задолженности по налоговым доходам; повышение эффективности управления муниципальной собственностью, природными ресурсами и увеличение доходов от их использования; дальнейшее взаимодействие всех заинтересованных структур по обеспечению максимальной полноты и достоверности баз данных для формирования в районе кадастра объектов недвижимости.

Совершенствование налогового администрирования позволит обеспечить:

1. более точное планирование и стабильное поступление доходов в бюджетную систему Российской Федерации;

2. увеличение собираемости администрируемых налогов и сборов;

3. недопустимость роста задолженности по налогам и сборам и принятие мер, предусмотренных налоговым законодательством Российской Федерации, для ее снижения;

4. возможность выявления и пресечения схем минимизации налогов.

С предприятиями - недоимщиками по платежам в бюджет района будет продолжена целенаправленная работа по погашению задолженности по начисленным налогам, пеням и штрафам, по осуществлению мер принудительного взыскания задолженности путем обращения взыскания задолженности на имущество должника.

Значительное внимание уделяется повышению эффективности управления муниципальной собственностью и увеличению доходов от ее использования путем: проведения инвентаризации земельных участков, а также завершенных и незавершенных строительством объектов, по результатам которой следует принять меры к государственной регистрации прав собственности Ардонского района на них и постановку указанных объектов недвижимости на учет в Реестре государственного имущества Республики Северная Осетия-Алания; проведения анализа финансово-хозяйственной деятельности муниципальных унитарных предприятий для определения целесообразности их функционирования в организационно-правовой форме унитарного предприятия; проведения оптимизации структуры имущества, находящегося в муниципальной собственности Ардонского района, с целью получения дополнительных доходов от его использования или реализации.

Таблица 2.2. Доходы бюджета Ардонского района на 2013 год (тыс. рублей)

| Наименование доходов | Сумма |

| Всего доходов | 331 885, 8 |

| Налоговые и неналоговые доходы | 68 630, 0 |

| Налог на доходы физических лиц | 31 149, 0 |

| Налоги на совокупный доход | 11 836, 0 |

| Государственная пошлина, сборы | 1 860, 0 |

| Доходы от использования имущества, находящегося в государственной и муниципальной собственности | 8 044, 0 |

| Платежи при пользовании природными ресурсами | 226, 0 |

| Доходы от продажи материальных и нематериальных активов | 10 700, 0 |

| Штрафы, санкции, возмещение ущерба | 2 400, 0 |

| Безвозмездные поступления от других бюджетов бюджетной системы Российской Федерации | 263 255, 8 |

| Дотации бюджетам субъектов Российской Федерации и муниципальных образований | 123 915, 0 |

| Субвенции бюджетам субъектов Российской Федерации и муниципальных образований | 139 340, 8 |

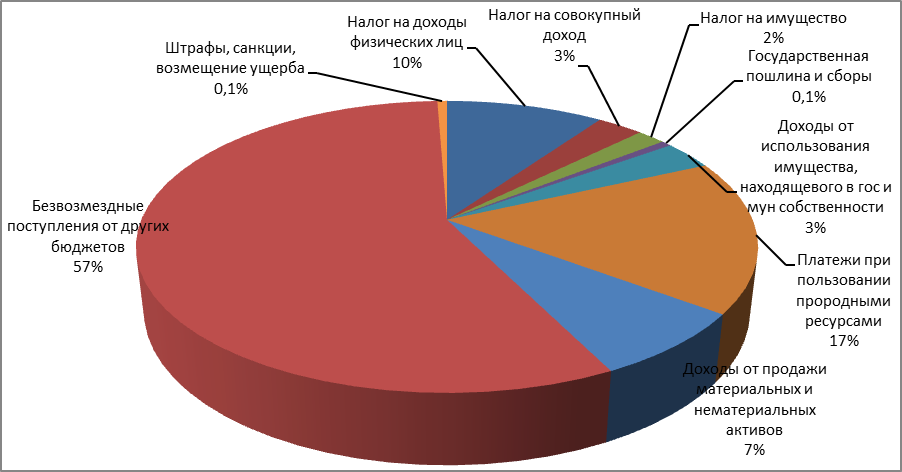

Согласно таблице 2.2. на начало 2013 года доходы бюджета Ардонского района составили 331 885, 8 тыс. руб. Наибольшая сумма доходов наблюдается по статье безвозмездные поступления от других бюджетов бюджетной системы Российской Федерации, а именно 263 255, 8 тыс.руб. В процентном соотношении доходы бюджета представлены на рисунке.

Рис 4. - Доходы Ардонского района на 2013 год

В 2013 году увеличились доходы районного бюджета (без учета целевых средств) с 47 537, 0 тыс. рублей в 2012 году до 68 630 тыс. рублей в 2013 году или на 44, 4 процента.

Основными факторами, оказывающими влияние на изменение доходов районного бюджета, являются:

1. Безвозмездные поступления от других бюджетов бюджетной системы Российской Федерации

2. Увеличение объема дотации на выравнивание бюджетной обеспеченности, предоставляемой району из республиканского бюджета.

3. Субвенции бюджетам субъектов Российской Федерации и муниципальных образований.

Таблица 2.3. Доходы бюджета на 2014 года (тыс. рублей)

| Наименование доходов | Сумма |

| Всего доходов | 392 679, 1 |

| Налоговые и неналоговые доходы | 119 421, 6 |

| Налог на доходы физических лиц | 40 836, 0 |

| Налоги на товары (работы, услуги) реализуемые на территории Российской Федерации | 9 758, 6 |

| Налоги на совокупный доход | 12 006, 0 |

| Налог на имущество | 7 341, 0 |

| Государственная пошлина, сборы | 2 635, 0 |

| Доходы от использования имущества, находящегося в государственной и муниципальной собственности | 13 199, 0 |

| Платежи при пользовании природными ресурсами | 71, 0 |

| Доходы от продажи материальных и нематериальных активов | 31 075, 0 |

| Штрафы, санкции, возмещение ущерба | 2 500, 0 |

| Безвозмездные поступления от других бюджетов бюджетной системы Российской Федерации | 273 257, 5 |

| Дотации бюджетам субъектов Российской Федерации и муниципальных образований | 75 233, 0 |

| Субсидии бюджетам субъектов Российской Федерации и муниципальных образований | 5 853, 0 |

| Субвенции бюджетам субъектов Российской Федерации и муниципальных образований | 192 171, 5 |

Согласно таблице 2.3. на начало 2014 года доходы бюджета Ардонского района составили 392 679, 1. то есть по сравнению с 2013 годом увеличились на 18, 3%. Наибольшая сумма доходов наблюдается по статье безвозмездные поступления от других бюджетов бюджетной системы Российской Федерации, а именно 273 257, 5тыс.руб. В процентном соотношении доходы бюджета представлены на рисунке.

Рис 5. - Доходы Ардонского района на 2014 год.

По сравнению с доходами 2013 года, доходы 2014 года значительно увеличились. Значительный объем доходов так же поступает от безвозмездных поступлений других бюджетов. В 2014 году на 3% увеличились доходы от продажи материальных и нематериальных активов. В целом доходы бюджета района на 2014 год прогнозируются в объеме 392 679, 1 в структуре собственных доходов районного бюджета налоговых и неналоговых доходов составили сумму 119 421, 6 тыс. рублей, в том числе налоговых доходов в сумме 72 576, 6 тыс. рублей, неналоговых доходов в сумме - 40 845, 0 тыс. рублей. Дефицит равен - 3 898, 0.

Таблица 2.4. Доходы бюджета на 2015г (тыс. рублей)

| Наименование доходов | Сумма |

| Всего доходов | 388 169, 2 |

| Налоговые и неналоговые доходы | 134 799, 4 |

| Налог на доходы физических лиц | 39 938, 7 |

| Налоги на совокупный доход | 12 424, 5 |

| Налог на имущество | 7 420, 0 |

| Государственная пошлина, сборы | 2 800, 0 |

| Доходы от использования имущества, находящегося в государственной и муниципальной собственности | 21 655, 0 |

| Платежи при пользовании природными ресурсами | 74, 0 |

| Доходы от продажи материальных и нематериальных активов | 40 000, 0 |

| Штрафы, санкции, возмещение ущерба | 2 560, 0 |

| Безвозмездные поступления от других бюджетов бюджетной системы Российской Федерации | 253 369, 8 |

| Дотации бюджетам субъектов Российской Федерации и муниципальных образований | 66 012, 0 |

| Субвенции бюджетам субъектов Российской Федерации и муниципальных образований | 187 357, 8 |

Согласно таблице 2.4. на начало 2015 года доходы бюджета Ардонского района составили 388 169, 2 то есть по сравнению с 2014 годом произошло сокращение на 1, 15%. Наибольшая сумма доходов наблюдается по статье безвозмездные поступления от других бюджетов бюджетной системы Российской Федерации, а именно 253 369, 8 тыс.руб. В процентном соотношении доходы бюджета представлены на рисунке 6.

Рис 6. - Доходы Ардонского района на 2015 год.

По сравнению с доходами 2014 года, доходы 2015 года значительно уменьшились. Значительный объем доходов так же поступает от безвозмездных поступлений других бюджетов. В 2015 году на 28, 7% увеличились доходы от продажи материальных и нематериальных активов. В целом доходы бюджета района на 2015 год прогнозируются в объеме 388 169, 2 тыс.руб., в структуре собственных доходов районного бюджета налоговых и неналоговых доходов составили сумму 134 799, 4 тыс. рублей. Доходы от штрафов, санкций и возмещения ущерба в 2015 году составили 2560 тыс.руб., а за 2014 год 2500. То есть по сравнению с 2014 годом доходы по данной статье увеличились на 60 тыс.руб.

Рис 7. - Сравнение доходов бюджета Ардонского района на 2013-2015 год

Из рисунка 7 видно, что доходы Ардонского района в 2013 году по сравнению с 2015 годом значительно выросли и большая доля доходов составляют безвозмездные поступления. То есть на начало 2013 года безвозмездные поступления составляли 263 255, 8 тыс.руб., а на 2015 год 252369, 8 тыс. руб. Что касаемо налоговых и неналоговых поступлений, то тут тоже наблюдается тенденция увеличения за последние три года. А именно, в 2013 году они составляли 68 630, 0 тыс.руб., а в 2015 году 134 799, 4 тыс.руб. (рост составил 96, 4%).

Рассматривая доходы бюджета Ардонского района, можно рассмотреть так же данные по расходам. В 2013 году бюджет Ардонского района сформирован с превышением расходов над доходами (дефицит бюджета).

Таблица 2.5. Расходы бюджета на 2013 - 2015 гг. (тыс.руб)

| Наименование | На 01.01.13 | На 01.01.14 | На 01.01.15 | Отклонение | Рост в % |

| Всего расходов | 335 315, 8 | 396 577, 1 | 392 719, 2 | - 142, 1 | 99, 02 |

| Общегосударственные вопросы | 27 687, 0 | 43 220, 0 | 42 189, 0 | - 1031, 0 | 97, 6 |

| Национальная оборона | 338, 0 | 365, 3 | 385, 0 | 19, 7 | 105, 393 |

| Национальная экономика | 1 394, 0 | 9 758, 6 | 9 802, 2 | 43, 6 | 100, 4 |

| Образование | 237 419, 0 | 252 065, 0 | 260 261, 2 | 8196, 2 | 103, 2 |

| Культура, кинематография | 23 340, 0 | 26 093, 0 | 27 639, 0 | 1546, 0 | 105, 9 |

| Здравоохранение | 8 160, 0 | 10 237, 0 | 11 342, 1 | 1105, 1 | 110, 8 |

| Социальная политика | 7 488, 8 | 7 631, 2 | 9 179, 8 | 1548, 6 | 116, 9 |

| Физическая культура и спорт | 7 200, 0 | 700, 0 | 900, 0 | 128, 6 | |

| Средства массовой информации | 3 400, 0 | 3 400, 0 | 3 400, 0 | ||

| Обслуживание государственного и муниципального долга | 400, 0 | 646, 0 | 484, 0 | 74, 9 | |

| Межбюджетные трансферты | 18 489, 0 | 30 655, 0 | 32 099, 0 | 104, 7 |

Дефицит районного бюджета прогнозируется в сумме 3 430, 0 тыс. рублей. При этом не нарушаются требования, установленные Бюджетным кодексом Российской Федерации.

На погашение обязательств перед республиканским бюджетом планируется направить 32 300, 0 тыс. рублей. Одновременно планируется осуществление заимствований в объеме 35 730, 0 тыс. рублей.

На 1 января 2013 года ожидаемый муниципальный долг достигнет 41 100, 0 тыс. рублей или 86, 4% доходов районного бюджета.

Рис 8. - Сравнительная диаграмма расходов Ардонского района 2013-2015 гг.

Из рисунка 8 видно, что по сравнению с 2013 годом, расходы бюджета Ардонского района в 2014 году значительно увеличились на 61 262 тыс.руб., а в 2015 году уменьшились по сравнению с 2014 годом на 3 858 тыс.руб.(рис.8).

2.3. Перспективы развития доходной базы местных бюджетов

В настоящее время доходы бюджетов муниципальных образований складываются из налоговых доходов, неналоговых доходов и безвозмездных поступлений. Поскольку местные бюджеты имеют двухзвенную систему: бюджеты муниципальных районов и бюджеты поселений, а также бюджеты городских округов, на территории которых не создаются другие муниципальные образования, то доходы местных бюджетов следует рассматривать в трех аспектах: доходы бюджетов городских и сельских поселений, доходы бюджетов муниципальных районов и доходы бюджетов городских округов.

Решение исследуемой проблемы лежит через увеличение доходов бюджета.

Увеличение доходов может происходить по двум направлениям:

1. во-первых, через увеличение налоговых поступлений;

2. во-вторых, по средству увеличения неналоговых доходов.

Рост доходной части бюджета по средству налоговых доходов имеет проблемный характер. Это связано, в первую очередь, с сильной правовой ограниченностью местных бюджетов в налоговой сфере; во вторую, увеличение налоговых ставок вызовет отрицательный общественный резонанс. Вследствие этого органы местного самоуправления могут реально стимулировать увеличение налоговых поступлений в бюджет лишь по средству возврата недоимок.

В современных условиях реальное решение данной проблемы осуществимо через увеличение поступлений по статьям неналоговых доходов, главным отличием которых от налоговых доходов является отсутствие законодательной базы администрирования. В этой связи, поступление неналоговых доходов зависит от инициативности и находчивости органов местного самоуправления.

Одним из возможных путей увеличения от неналоговых источников может быть увеличение поступлений от имущества и земель, находящихся в муниципальной собственности и земель собственность на которые не разграничены.

С целью увеличения доходов бюджета необходимо усилить контроль за уплатой арендных платежей и ужесточить административную ответственность.

Одним из слабо используемых способов роста доходов муниципальных бюджетов является стимулирование инвестиционной активности, так как не сформировано действенных инструментов направленных на повышение инвестиционной привлекательности муниципалитетов. Однако общеизвестно, что инвестиции в производственные проекты, объекты социальной инфраструктуры обеспечивают рост не только неналоговых доходов бюджетов, но и налоговых, а также позволяют сгладить проблемы с занятостью населения. Внедрение инструментов инвестиционной привлекательности малых территорий должно осуществляться с учетом прогнозов развития на долгосрочную перспективу, так как отсутствие перспектив не создаст фундамента для эффективной реализации инвестиционных проектов.

Повышение инвестиционной привлекательности муниципальных образований следует одновременно осуществлять в нескольких направлениях, каждое из которых предполагает применение особых методов и инструментов.

Доходы от местных налогов не являются основными при формировании местных бюджетов. К примеру, денежные средства поступающие от налога на имущество физических лиц в городских округах составляют лишь около 0, 7% налоговых доходов, в поселениях этот показатель немного выше – 1, 9%. А вот, поступления от земельного налога для местного бюджета имеют более существенный характер, потому как в городских округах он формирует 14, 6% налоговых доходов, а в поселениях 39, 8% Для расширения доходной базы за счет местных налогов необходимо реализовать комплекс мер, которые на наш взгляд могут быть следующими.

Первая мера заключается во введении в экономический оборот неучтенных земельных и имущественных объектов.

К таким объектам относятся незаконно занятые земельные участки без разрешающих документов их использования, а также реконструкция, перепланировка, бесхозное содержание зданий, строений, сооружений, жилых и нежилых помещений и т.п.

В целом, по оценкам специалистов, более чем 40% жилых домов, дачных участков, парковок для автомобилей и прочих объектов не имеют официальных документов на право собственности.

Решением таких проблем может стать проведение инвентаризации и постановки на муниципальный учет земельных и имущественных объектов. Для этого можно использовать различные способы, а именно: оказать помощь гражданам при оформлении прав собственности на их земельные участки и имущество; создать группы, которые будут заниматься выявлением незарегистрированных объектов недвижимости.

Второй мерой увеличения доходов в местный бюджет может быть переход к определению налоговой базы по налогам на имущество на основе кадастровой стоимости земельных участков и объектов недвижимости, рассчитываемой на основе рыночной стоимости при государственной кадастровой оценке.

Данная мера является необходимой на наш взгляд, потому как инвентаризационная стоимость объектов налогообложения очень сильно отличается от их рыночной, а причиной этому является отсутствие необходимой информации о рынке недвижимости и о местоположении объекта недвижимости.

Следующей мерой, которая может повысить поступления в местный бюджет является установление экономически обоснованных налоговых ставков по местным налогам.

Но налоговые доходы не единственные средства, которые увеличивают доходную базу местных бюджетов, наряду с ними существенную роль играют неналоговые поступления, доля которых в среднем по территории России составляет 10% общих доходов бюджетов. И основную долю таких доходов составляют доходы от использования имущества, находящегося в муниципальной собственности (около 50%), доходы от продажи материальных и нематериальных активов (около 20%) и доходы от оказания платных услуг (10-15%).

И для повышения доходной базы местных бюджетов от неналоговых доходов также можно предпринять ряд действенных мер.

Первая, из которых на наш взгляд, заключается в выявлении неиспользуемых земельных участков, постановка их на учет и предоставление юридическим и физическим лицам по договорам аренды или купли-продажи.

По данным Министерства сельского хозяйства Республики Дагестан территория республики неиспользуемой пашни в ряде районах республики за последние годы достигает 40% от общей площади пахотных земель. Так например в Ногайском районе республики в 2013 году использовалось 7834 га пашни, что составляет 26%, не обрабатывалось 22627 га или 74%.

Следующей мерой неналоговых доходов может быть увеличение эффективности использования имущества, которое находится в собственности муниципальных образований, посредством сдачи в аренду или во временное владение и пользование.

Очень часто, организации, обратившись в органы местного самоуправления за арендой свободного имущества, получают отказ, без объяснения причин. Такое действие связано с тем, что у руководителей бюджетных учреждений отсутствует всякая заинтересованность в сдаче имеющегося у них имущества, потому как доходы от аренды будут направлены в доход муниципалитетов, а не в доход этих учреждений.

И в заключении хотелось бы отметить, что рассмотренные ранее меры по повышению доходной базы муниципальных образований не единственные. Существует множество и других способов увеличения поступлений доходов в собственные бюджеты муниципалитетов. Однако на пути поиска таких способов присутствуют различные препятствия, которые в основном связаны с отсутствием заинтересованности и желания должностных лиц органов местного самоуправления в осуществлении комплекса мер по привлечению доходов на территории муниципального образования, так как это приведет к уменьшению дотаций, поступающих из бюджета субъекта федерации.

Но если, муниципальные образования хотят увеличить свою доходную базу и тем самым остаться независимыми от бюджетов различных уровней им просто необходимо преодолеть все имеющиеся препятствия и не побояться исключить дотации в обеспечении равновесия расходов и собственных доходов, ведь они обладают весьма достаточной налоговой базой и могут себе это позволить.

Заключение

Список использованной литературы:

Законодательные и нормативные акты:

1.

2.

3.

и т.д.

Учебная и научная литература

1.

2.

3.

и т.д.

Периодические издания

1.

2.

3.

и т.д.

Интернет-документы

1.

2.

3.

и т.д.