Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Классификация оборотных средств предприятия, показатели эффективности их использования.

|

|

Оборотные средства — это активы предприятия, возобновляемые с определенной регулярностью для обеспечения текущей деятельности, вложения в которые, как минимум, однократно оборачиваются в течение года или одного производственного цикла. В отличие от основных средств, которые неоднократно участвуют в процессе производства, оборотные средства функционируют только в одном производственном цикле и полностью переносят свою стоимость на вновь изготовленный продукт.

Классификация оборотных средств:

В зависимости от функциональной роли в процессе производства:

1.1. Оборотные производственные фонды, которые обслуживают сферу производства. Они материализуются в производственных запасах и в затратах на производство.

1.2. Фонды обращения. Они непосредственно не участвуют в процессе производства. Их назначение состоит в обеспечении ресурсами процесса обращения, в обслуживании кругооборота средств предприятия и достижении единства производства и обращения.

По степени планирования:

2.1. Нормируемые оборотные средства — это запасы и затраты, рассчитанные по экономически обоснованным нормативам. Нормируются оборотные производственные фонды и частично фонды обращения, а именно остатки нереализованной готовой продукции на складе предприятия.

2.2. Ненормируемые оборотные средства — остальные элементы фондов обращения: товары отгруженные, денежные средства, дебиторская задолженность. Отсутствие норм не означает, что размеры этих элементов оборотных средств могут изменяться произвольно и беспредельно и что за ними отсутствует контроль.

По степени ликвидности (скорости превращения в денежные средства)

3.1. Абсолютно ликвидные средства — денежные средства в кассе и на расчетном счете — наиболее мобильные средства, которые могут быть использованы для погашения обязательств немедленно.

3.2. Быстро реализуемые средства — краткосрочные финансовые вложения, товары отгруженные, дебиторская задолженность — для обращения этих активов в денежную наличность требуется определенное время.

3.3. Медленно реализуемые оборотные средства — материально-производственные запасы, затраты в незавершенном производстве, готовая продукция, сомнительная и просроченная дебиторская задолженность. По степени финансового риска эта группа наименее привлекательна с позиции вложения капитала в оборотные средства предприятия.

Эффективность использования оборотных средств характеризуется системой показателей:

Собственный оборотный капитал (собственные оборотные средства) — характеризует ту часть оборотных активов, которая финансируется за счет собственных средств или долгосрочных обязательств.

СОК = Оборотные активы - Краткосрочные обязательства,

где СОК — собственный оборотный капитал; СОК должен быть > 0.

Чем выше данный показатель, тем устойчивее финансовое состояние предприятия, тем больше у него возможностей к проведению независимой финансовой политики. Однако иметь слишком высокий показатель (более 50% оборотных активов) не очень хорошо, так как предприятие неэффективно использует денежные средства.

Оборачиваемость оборотных средств — это длительность одного полного кругооборота средств, от приобретения производственных запасов до реализации готовой продукции и поступления денег на расчетный счет предприятия.

Скорость оборачиваемости оборотных средств исчисляется с помощью следующих показателей:

1. Скорости оборота (коэффициент оборачиваемости) — количество оборотов, которые совершают за анализируемый период оборотные средства и их отдельные элементы.

Коэффициент оборачиваемости исчисляется по следующей формуле:

Ко = В / Соб,

где Ко — коэффициент оборачиваемости оборотных активов; В — выручка от реализации продукции; Соб — средняя стоимость оборотных активов за анализируемый период = (оборотные активы на начало периода + оборотные активы на конец периода) / 2.

2. Коэффициента загрузки оборотных активов — показатель, обратный коэффициенту оборачиваемости. Он показывает, сколько оборотных средств приходится на 1 руб. выручки от реализации продукции. Коэффициент загрузки рассчитывается по следующей формуле:

Кзос = 1 / Ко, или Кзос = Соб / В,

где Кзос — коэффициент загрузки оборотных активов; Ко — коэффициент оборачиваемости оборотных активов; Соб — средняя стоимость оборотных активов за анализируемый период; В — выручка от реализации продукции.

3. Периода оборачиваемости (длительность одного оборота оборотных средств) — средний срок, за который возвращаются вложенные в производственно-хозяйственные операции денежные средства.

Длительность одного оборота оборотных средств рассчитывается по формуле:

Доб = Т Ч Соб / В,

где Доб — длительность одного оборота оборотных активов, в днях; Т — количество дней в анализируемом периоде (год — 360 (365) дней, квартал — 90 дней); Соб — средняя стоимость оборотных активов за анализируемый период; В — выручка от реализации продукции.

67. Основы проведения анализа трудовых ресурсов: анализ профессионально-квалификационного уровня, показатели движения рабочей силы и фонда времени.

Анализ профессионального и квалификационного уровня рабочих производится путём сопоставления наличной численности по специальностям и разрядам с необходимой для выполнения каждого вида работ по участкам, бригадам и предприятию в целом. При этом выявляется излишек недостаток рабочих по каждой профессии.

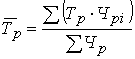

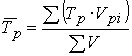

Для оценки соответствия квалификации рабочих сложности выполняемых работ по участку, цеху, предприятию сравнивают средние тарифные разряды работ и рабочих  , которые можно определить по средневзвешенной арифметической формуле:

, которые можно определить по средневзвешенной арифметической формуле:

;

;  ,

,

где Тр – тарифный разряд, Чp – общая численность (количество) рабочих, Чpi – численность рабочих i-го разряда, Vрi – объём работ i-го вида, V - общий объем работ.

Если фактический средний тарифный разряд рабочих ниже планового ниже среднего тарифного разряда работ, то это может привести к снижению качества выпускаемой продукции и следовательно, необходимо предусмотреть повышение квалификации персонала. Если средний разряд рабочих выше среднего тарифного разряда работ, то рабочим необходимо производить доплату за использование их на менее квалифицированных работах.

В ходе анализа квалификации управленческого персонала проверяют соответствие уровня образования каждого работника занимаемой должности, изучают вопросы, связанные с подбором кадров, их подготовкой и повышением квалификации.

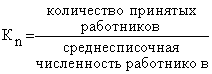

Ответственным этапом в анализе использования предприятия кадрами является изучение движения рабочей силы. Анализ осуществляется в динамике за ряд лет на основе следующих коэффициентов (табл. 3).

Таблица 3

Показатели движения рабочей силы

| Название показателя | Формула для расчёта показателя | Экономический смысл |

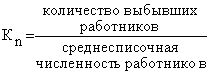

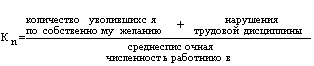

| Коэффициент оборота по приёму (Кn) Коэффициент оборота по выбытию (Кв) Коэффициент текучести кадров (Кт) Коэффициент постоянства кадров (Кпост) |

| Характеризует удельный вес принятых работников за период Характеризует удельный вес выбывших за период работников Характеризует уровень увольнения работников по отрицательным причинам Характеризует уровень работающих на данном предприятии постоянно в анализируемом периоде (году, квартале) |

Анализ использования рабочего времени осуществляется на основе баланса рабочего времени. Основные составляющие баланса представлены в табл. 4.

Таблица 4

Основные показатели баланса рабочего времени одного рабочего

| Показатель фонда времени | Условные обозначения | Формула расчёта | Примечания |

| Календарный Номинальный (режимный) Явочный Полезный фонд рабочего времени | Тк Tном Тяв Тп | Тк=365дн Тном=Тк-tвыход Тяв=Тном-tнеяв Тп=Тяв.t-tвп | tвых – время выходных и праздничных дней tнеяв – дни неявок: отпуска, по болезни, по решению администрации, прогулы и пр. t – номинальная продолжительность рабочего времени, tвп – время внутрисменных простоев и перерывов в работе, сокращённых и льготных часов |

Полноту использования трудовых ресурсов можно оценить по количеству отработанных дней и часов одним работником за анализируемый период времени, а также по степени использования фонда рабочего времени. Такой анализ проводится по каждой категории работников, по каждому производственному подразделению и в целом по предприятию.

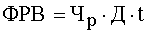

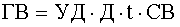

Фонд рабочего времени (ФРВ) зависит от численности рабочих (Чр), количества отработанных одним рабочим дней в среднем за год (Д), средней продолжительности рабочего дня (t):

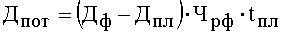

Если фактически одним рабочим отработанно меньше дней и часов, чем предусматривалось планом, то можно определить сверхплановые потери рабочего времени: целодневные (Дпот) и внутрисменные (tпот):

;

;

;

;

.

.

68. Производительность труда: охарактеризовать три основные группы показателей, раскрыть понятие производительности и трудоемкости труда, представить факторный анализ среднегодовой выработки.

Для оценки уровня производительности труда применяется система обобщающих, частных и вспомогательных показателей.

Обобщающие показатели: среднегодовая, среднедневная и среднечасовая выработка продукции одним рабочим, среднегодовая выработка на одного работающего в стоимостном выражении.

Частные показатели: трудоемкость продукции определенного вида в натуральном выражении за 1 человеко-день человеко-час.

Вспомогательные показатели: затраты времени на выполнение единицы определённого вида работ объём выполненных работ за единицу времени.

Наиболее обобщающим показателем производительности труда является среднегодовая выработка продукции одним работающим (ГВ):

,

,

где ТП – объём товарной продукции в стоимостном выражении; Ч – численность работающих.

Факторная модель для показателя среднегодовой выработки будет иметь следующий вид:

Расчёт влияния этих факторов может быть проведён способами цепной подстановки, абсолютных разниц, относительных разниц интегральным методом.

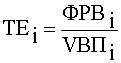

Трудоёмкость – затраты рабочего времени на единицу весь объём изготовленной продукции:

где ФРВi – фонд рабочего времени на изготовление i-го вида изделий, VВПi – количество изделий одного наименования в натуральном выражении.

Данный показатель является обратным среднечасовой выработке продукции.

Снижение трудоёмкости продукции – важнейший фактор повышения производительности труда. Рост производительности труда происходит в первую очередь за счёт снижения трудоёмкости продукции. Достигнуть снижения трудоёмкости возможно за счёт внедрения мероприятий НТП, механизации и автоматизации производства и труда, а также увеличения кооперированных поставок, пересмотра норм выработки и т. д.

В процессе анализа изучают динамику трудоёмкости, выполнение плана по её уровню, причины её изменения и влияния на уровень производительности труда. Если возможно, следует сравнить удельную трудоёмкость продукции по другим предприятиям отрасли, что позволит выявить передовой опыт и разработать мероприятия по его внедрению на анализируемом предприятии.

69. Анализ фонда заработной платы: причины изменения постоянной и переменной заработной платы, изучение соотношения между производительностью труда и его оплатой.

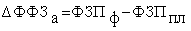

Анализ использования фонда заработной платы начинают с расчёта абсолютного и относительного отклонения фактической его величины от плановой.

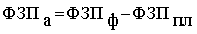

Абсолютное отклонение  определяется сравнением фактически использованных средств на оплату труда (ФЗПф) с плановым фондом заработной платы (ФЗПпл) в целом по предприятию, производственным подразделением и категориям работников:

определяется сравнением фактически использованных средств на оплату труда (ФЗПф) с плановым фондом заработной платы (ФЗПпл) в целом по предприятию, производственным подразделением и категориям работников:

.

.

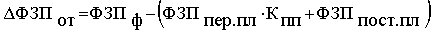

Однако абсолютное отклонение рассчитывается без учёта степени выполнения плана по производству продукции. Учесть этот фактор поможет расчёт относительного отклонения фонда заработной платы  .

.

Для этого переменная часть фонда заработной платы (ФЗПпер) корректируется на коэффициент выполнения плана по производству продукции (Кпп). К переменной части фонда заработной платы относят зарплату рабочих по сдельным расценкам, премии рабочим и управленческому персоналу за производственные результаты, сумму отпускных, соответствующую доле переменной зарплаты, другие выплаты, относящиеся к фонду заработной платы и которые изменяются пропорционально объёму производства продукции.

Постоянная часть оплаты труда (ФЗПпост) не изменяется при увеличении спаде объёма производства – это зарплата рабочих по тарифным ставкам, зарплата служащих по окладам, все виды доплат, оплата труда работников непромышленных производств и соответствующая им сумма отпускных. Относительное отклонение фонда заработной платы:

.

.

В процессе последующего анализа определяют факторы, вызвавшие абсолютное и относительное отклонения по фонду заработной платы.

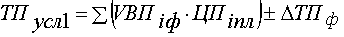

Факторная модель переменной части фонда зарплаты представлена на рис.1.

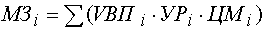

Согласно этой схеме модель будет иметь следующий вид.

Для расчёта влияния этих факторов на абсолютное и относительное отклонение по фонду зарплаты необходимы следующие данные:

1. Фонд заработной платы:

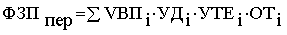

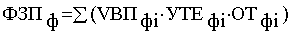

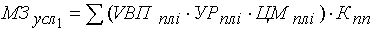

а) по плану:  ;

;

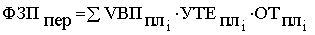

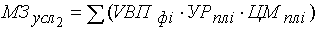

б) по плану, пересчитанному на объём производства, при плановой структуре:  ;

;

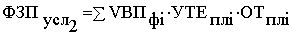

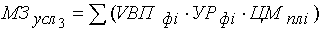

в) по плану, пересчитанному на фактический объём производства продукции и фактическую структуру:  ;

;

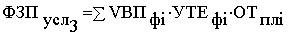

д) фактически при фактической удельной трудоёмкости и плановом уровне оплаты труда:  ;

;

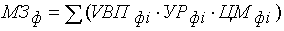

е) фактически:  .

.

2. Отклонение от плана:

абсолютное:  ;

;

относительное:  .

.

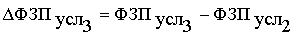

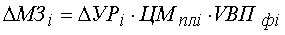

Расчёт влияния факторов на изменение переменной части фонда оплаты труда проводят по формулам:

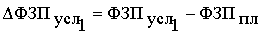

влияние объёма производства продукции:

;

;

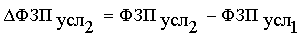

влияние изменения структуры произведённой продукции:

;

;

влияние изменения удельной трудоёмкости продукции:

;

;

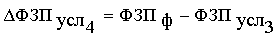

влияние изменения оплаты труда:

.

.

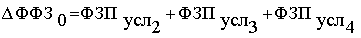

В конце анализа необходимо провести проверку произведённых расчётов:

;

;

.

.

В процессе анализа необходимо также установить эффективность использования фонда заработной платы.

Для расширенного воспроизводства получения необходимой прибыли и рентабельности необходимо, чтобы темпы роста производительности труда опережали темп роста его оплаты. Если этот принцип не соблюдается, то происходит перерасход фонда зарплаты, повышение себестоимости продукции и, соответственно, уменьшение суммы прибыли.

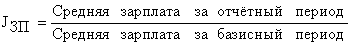

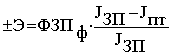

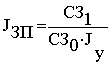

Изменение среднего заработка работающих за период характеризуется его индексом (JЗП):

;

;

Изменение среднегодовой выработки определяется аналогично на основе индекса производительности труда (Jпт):

.

.

Темп роста производительности труда должен опережать темп роста средней заработной платы. Для этого рассчитывают коэффициент опережения Коп и анализируют его в динамике:

.

.

Затем производят подсчёт суммы экономии (перерасхода) (Э) фонда заработной платы в связи с изменением соотношений между темпами роста производительности труда и его оплаты:

.

.

В условиях высокой инфляции при анализе индекса роста средней заработной платы необходимо базисный показатель средней зарплаты (СЗ0) скорректировать на индекс роста цен на потребительские товары и услуги (Jу)

,

,

где СЗ1 - средняя зарплата в отчётном периоде.

В процессе анализа целесообразно рассчитать и сравнить в динамике с межзаводскими данными такие показатели, как производство товарной продукции, сумму валовой прибыли, сумму отчислений в фонд накопления на рубль зарплаты.

70. Основы проведения анализа себестоимости продукции: классификация затрат на производство, взаимосвязь факторов, определяющих уровень затрат на 1 рубль товарной продукции.

В основе анализа производственных затрат лежит их классификация по тому иному признаку нескольким признакам одновременно. Напомним классификацию затрат на производство по различным основаниям (табл. 5).

Таблица 5

Классификация затрат на производство

| Признаки классификации | Подразделение затрат |

| По экономическим элементам По статьям себестоимости По отношению к технологическому процессу По составу По способу отнесения на себестоимость продукта По роли в процессе производства По целесообразности расходования По возможности охвата планом По отношению к объёму производства По периодичности возникновения По отношению к готовому продукту | экономические элементы затрат статьи калькуляции себестоимости основные, накладне одноэлементные, комплексне прямые, косвенные производственные, внепроизводственные производительные, непроизводительные планируемые, непланируемые переменные, постоянные текущие, единовременные затраты на незавершённое производство, затраты на готовый продукт |

Наиболее важным признаком для цепей анализа является деление затрат по элементам затрат, по статьям затрат, по способу отнесения на себестоимость продукции.

На основе элементов затрат составляются сметы затрат. Деление затрат по статьям себестоимости позволяет рассчитать затраты на единицу продукции партию, составить калькуляцию.

Затраты, сгруппированные по статьям себестоимости, отличаются от затрат по её элементам тем, что они отражают затраты, которые связаны с производством и реализацией товарной продукции за данный отчётный период. Затраты же по элементам показывают все произведённые предприятием расходы ресурсов за отчётный период, включая расходы на рост остатков незавершённого производства, затраты, отнесённые за счёт будущих периодов и т. п.

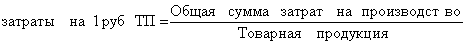

Наиболее обобщающим показателем себестоимости продукции, выражающим её прямую связь с прибылью, является уровень затрат на 1 рубль товарной продукции:

.

.

Непосредственное влияние на изменение уровня затрат на 1 руб. товарной продукции оказывают факторы, которые находятся с ним в прямой функциональной связи: изменение объёма выпущенной продукции, её структуры, изменение уровня цен на продукцию, изменение уровня удельных переменных затрат, изменение суммы постоянных затрат.

Влияние факторов первого уровня на изменение затрат на 1 руб. товарной продукции рассчитывается способом цепных подстановок по данным табл.19 и по данным о выпуске товарной продукции:

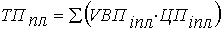

Товарная продукция:

а) по плану:  ;

;

б) фактически при плановой структуре и плановых ценах:  ;

;

в) фактически по ценам плана:  ;

;

г) фактически:  ;

;

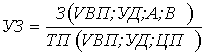

Если затраты на 1 руб. товарной продукции (У3) представить в виде

,

,

то анализ проводится методом цепных подстановок и его алгоритм аналогичен алгоритму проведения факторного анализа материалоёмкости.

Чтобы установить, как эти факторы повлияли на изменение суммы прибыли, необходимо абсолютные приросты затрат на 1 руб. товарной продукции за счёт каждого фактора умножить на фактический объём реализации продукции, выраженный в плановых ценах.

В процессе анализа проводят также сравнение затрат на 1 руб. товарной продукции в динамике и, если есть возможность, сравнение со среднеотраслевым показателем.

Содержание анализа прямых материальных и трудовых затрат (привести факторную модель материальных затрат и факторную систему зарплаты на производство продукции, способ оценки влияния каждого фактора).

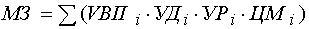

Как правило, наибольший удельный вес в себестоимости промышленной продукции занимают затраты на сырьё и материалы. Система факторов, оказывающих влияние на прямые материальные затраты, приведена на рис. 1.

Рис. 1. Блок-схема факторной системы материальных затрат

Расчёт влияния факторов производится способом цепных подстановок. Для этого необходимо произвести пересчёт затрат на производство продукции:

а) по плану:  ;

;

б) по плану, пересчитанному на фактический объём производства продукции:  ;

;

в) по плановым нормам и плановым ценам на фактический выпуск продукции:  ;

;

г) фактически по плановым ценам:  ;

;

д) фактически:  .

.

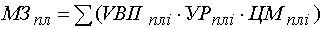

Сумма материальных затрат на выпуск отдельных изделий зависит от тех же факторов, кроме структуры производства продукции:

|

где УРi – удельный расход i-го материала; ЦМi – средняя цена i-го материала.

Расход материалов на единицу продукции зависит от качества сырья и материалов, замены одного вида материала другим, изменения рецептуры сырья, техники, технологии и организации производства, квалификации работников, отходов сырья и др. Прирост суммы материальных затрат на производство i-го вида продукции за счёт изменения удельного расхода материалов рассчитывают по формуле:

.

.

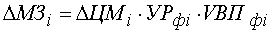

Уровень средней цены материалов зависит от рынков сырья, отпускной цены поставщика, внутригрупповой структуры материальных ресурсов, уровня транспортно-заготовительных расходов, качества сырья и т.д. Чтобы узнать, как за счёт каждого из факторов изменилась общая сумма материальных затрат, воспользуемся формулой

,

,

где  - изменение средней цены i-го вида группы материалов за счёт фактора.

- изменение средней цены i-го вида группы материалов за счёт фактора.

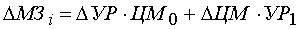

В результате замены одного материала другим изменяется не только количество потреблённых материалов на единицу продукции, но и их стоимость:

,

,

где  - изменение нормы расхода в связи с заменой материала;

- изменение нормы расхода в связи с заменой материала;  - расход материала после замены;

- расход материала после замены;  - цена заменяемого материала;

- цена заменяемого материала;  - изменение цены в связи с заменой материала.

- изменение цены в связи с заменой материала.

Расчёты проводятся по каждому виду продукции на основе плановых и отчётных калькуляций с последующим обобщением полученных результатов в целом по предприятию.

72. Содержание анализа косвенных затрат: статьи косвенных затрат, факторы изменения общепроизводственных и общехозяйственных расходов.

Косвенные затраты в себестоимости продукции представлены следующими комплексными статьями: расходы на содержание и эксплуатацию оборудования, общепроизводственные и общехозяйственные расходы, коммерческие расходы. Анализ этих расходов производится путём сравнения фактической их величины на 1 руб. товарной продукции в динамике за 5-10 лет, а так же с плановым уровнем отчётного периода. Такое сопоставление показывает, как изменилась их доля в стоимости товарной продукции в динамике и по сравнению с планом, и какая наблюдается тенденция – роста снижения. В процессе последующего анализа выясняют причины, вызвавшие абсолютное и относительное изменение затрат. По своему составу это комплексные статьи, состоящие из нескольких элементов.

Расходы по содержанию и эксплуатации машин и оборудования (РСЭО) включают амортизацию машин и оборудования, затраты на их содержание, затраты по эксплуатации, расходы по внутризаводскому перемещению грузов, износ МБП и др. Некоторые виды затрат (например, амортизация) не зависят от объёма производства продукции и являются условно-постоянными. Другие полностью частично зависят от его изменения и являются условно-переменными. Степень их зависимости от объёма производства продукции устанавливается с помощью коэффициентов, величина которых определяется опытным путём, с помощью корреляционного анализа по большой совокупности данных от объёма выпуска продукции и суммы этих затрат.

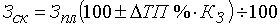

Для пересчёта плановых затрат на фактический выпуск продукции можно использовать формулу:

;

;

где Зск – затраты скорректированные на фактический выпуск продукции; Зпл – плановая сумма затрат по статье;  - перевыполнение (недовыполнение) плана по выпуску товарной продукции %; Kз – коэффициент зависимости затрат от объёма производства продукции.

- перевыполнение (недовыполнение) плана по выпуску товарной продукции %; Kз – коэффициент зависимости затрат от объёма производства продукции.

В ходе дальнейшего анализа выясняют причины относительного перерасхода экономии средств по каждой статье затрат.

Анализ цеховых и общехозяйственных расходов имеет большое значение, т.к. они занимают большой удельный вес в себестоимости продукции. Эти расходы так же разделяют на условно-постоянные и условно-переменные, а последние корректируют на процент выполнения плана по производству товарной продукции. Фактические данные сравнивают с плановой величиной накладных расходов.

Для анализа цеховых и общезаводских расходов по статьям затрат используют данные аналитического бухгалтерского учёта. По каждой статье выявляют абсолютное и относительное отклонение от плана и их причины.

При проверке выполнения сметы нельзя всю полученную экономию отнести на счёт предприятия, так же как и все допущенные перерасходы оценивать отрицательно. Оценка отклонений фактических расходов от сметы зависит от того, какие причины вызвали экономию перерасход по каждой статье затрат. В ряде случаев экономия связана с невыполнением намеченных мероприятий по улучшению условий труда, технике безопасности, изобретательству, подготовке и переподготовке кадров и т. д. Невыполнение этих мероприятий наносит предприятию иногда больший ущерб, чем сумма полученной экономии. В процессе анализа должны быть выявлены непроизводительные затраты, потери от бесхозяйственности, которые можно рассматривать как неиспользованные резервы снижения себестоимости продукции.

Непроизводительными затратами следует считать потери от порчи и недостачи сырья (материалов) и готовой продукции, оплату простоев по вине предприятия, доплаты за это время и в связи с использованием рабочих на работах, требующих менее квалифицированного труда, стоимость потреблённой энергии и топлива за время простоя предприятия и др.

Анализ общепроизводственных расходов в себестоимости единицы изделия производится с учётом результатов, полученных при анализе их в целом по предприятию. Эти расходы распределяются между отдельными видами изготовленной продукции пропорционально прямым затратам за исключением покупных материалов заработной платы основных производственных рабочих.

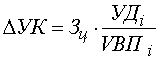

Сумма этих расходов, приходящихся на единицу продукции (УК), зависит от изменения: а) общей суммы цеховых и общезаводских расходов (Зц); б) суммы прямых затрат, которые являются базой распределения косвенных (УДi) в) объёма производства продукции (VBП)

.

.

Коммерческие расходы включают затраты по отгрузке продукции покупателям, расходы на тару и упаковочные материалы, рекламу, изучение рынков сбыта.

Расходы по доставке товаров зависят от расстояния перевозки, веса перевезённого груза, транспортных тарифов за перевозку грузов, вида транспортных средств.

Расходы по погрузке и выгрузке могут изменяться в связи с изменением веса отгруженной продукции и расценок за погрузку и выгрузку одной тонны продукции.

Расходы на тару и упаковочные материалы зависят от их количества и стоимости. Количество, в свою очередь, связано с объёмом отгруженной продукции и нормой расхода упаковочных материалов на единицу продукции.

Экономия на упаковочных материалах не всегда желательна, так как красивая, эстетичная, привлекательная упаковка – один из факторов повышения спроса на продукцию и увеличение затрат по этой статье окупается увеличением объёма продаж. То же можно сказать и о затратах на рекламу, изучение рынков сбыта и другие маркетинговые расходы.

73. Привести основные абсолютные и относительные показатели финансовых результатов деятельности предприятия: виды, определение каждого вида, формула расчета и экономическая сущность каждого вида относительных показателей. Резервы увеличения прибыли.

Прибыль является конечным результатом производственно-хозяйственной деятельности предприятия, показателем эффективности его работы, источником средств для осуществления инвестиций, формирует резервные фонды, а также платежи в бюджет. Получение прибыли — основная цель производственной деятельности предприятия.

Показатели прибыли, в зависимости от включаемых элементов, подразделяются на:

прибыль от производства товарной продукции;

прибыль от реализации товарной продукции;

прибыль от всей реализации;

общую сумму прибыли (балансовая прибыль);

прибыль от отдельных изделий.

Это так называемые абсолютные показатели, основным из которых является общая сумма прибыли.

Прибыль от производства продукции — только потенциальная возможность ее получения. Реальная прибыль — это прибыль от продажи производственной продукции. Прибыль от реализации товарной продукции отличается от прибыли от производства, так как продажа продукции и ее выпуск — это не одно и то же. Если сумма прибыли от реализации товарной продукции меньше суммы прибыли от ее производства, то это объясняется тем, что объем реализованной продукции меньше объема производства, т.е. часть продукции осталась нереализованной.

Реализованной считается продукция, деньги за которую поступили на расчетный счет предприятия.

Прибыль от всей хозяйственной деятельности учитывает не только результаты от реализации, но и прочие результаты хозяйственной деятельности, складывающиеся из прибылей (по операциям с тарой, прибыль от вложений, получение штрафов, и т.п.) и убытков от внереализационных потерь (от стихийных бедствий, уплаченных штрафов). Полученная общая прибыль называется валовой прибылью, т.к. ее сумму рассчитывают и записывают в форме бухгалтерской отчетности.

Балансовая (валовая) прибыль (Приб. б.) может быть определена по формуле:

Приб. б. = Приб. р. + Приб. н. + Приб. в.о.,

где Приб. р. — прибыль (убыток) от реализации продукции, выполнения работ и оказание услуг;

Приб. н. — прибыль (убыток) от реализации имущества предприятия;

Приб. в.о. — прибыль (убыток) от внереализационных операций.

Как экономическая категория прибыль отражает чистый доход предприятия и выполняет ряд операций.

Прибыль осуществляет стимулирующую функцию.

Прибыль является не только финансовым результатом, но и основным элементом финансовых ресурсов предприятия, поэтому предприятие заинтересовано в получении максимальной прибыли, как источника для развития производственной деятельности, социального развития и материального поощрения работников.

Прибыль — основной источник формирования бюджетов разных уровней.

Финансовое состояние характеризуют многие показатели, но наиболее широко для анализа финансового состояния используются финансовые коэффициенты. Это относительные показатели финансового состояния предприятия, которые выражают отношения одних абсолютных финансовых показателей к другим. Существует множество различных коэффициентов, их отбор определяется задачами анализа.

Ликвидность баланса — это степень покрытия обязательств предприятия такими активами, срок превращения которых в денежные средства соответствует сроку погашения обязательств.

Коэффициент абсолютной ликвидности рассчитывается как отношение абсолютно ликвидных активов к краткосрочным обязательствам:

Кабс.л = Денежные средства/Краткосрочные обязательства.

Коэффициент показывает ту величину текущих обязательств, которая может быть немедленно погашена. Теоретически нормальное значение коэффициента 0, 2—0, 3.

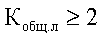

Коэффициент общей ликвидности (или покрытия) — это отношение оборотных активов к краткосрочным обязательствам:

Кобщ.л = Оборотные активы/Краткосрочные обязательства.

Нормальное ограничение:  .

.

Коэффициент показывает, в какой степени текущие активы покрывают краткосрочные обязательства.

Платежеспособность, т.е. способность предприятия выполнять свои внешние краткосрочные и долгосрочные обязательства за счет активов, оценивает финансовый риск, вероятность банкротства.

Коэффициент общей платежеспособности, или коэффициент автономии — это отношение собственного капитала к итогу баланса:

Кобщ.плат = Собственный капитал/Итог баланса.

Коэффициент отражает долю собственных средств в пассивах предприятия и представляет интерес для собственников и для кредиторов. Считается, что доля собственных средств в пассивах должна превышать долю заемных средств. Предпочтительная величина коэффициента для предприятия — 0, 4 или 60% и более.

Коэффициент соотношения заемных и собственных средств определяется путем деления собственных средств на внешние обязательства:

Ксоотн = Собственный капитал/Внешние обязательства.

Нормальным считают величину коэффициента:  .

.

Показатели оценки рентабельности предприятия определяются следующим образом.

Рентабельность продаж — отношение чистой (валовой) прибыли к объему продажи:

Rпрод = Чистая прибыль/Сумма продаж.

Рентабельность активов — это отношение чистой прибыли к активам:

Rакт = Чистая прибыль/Сумма активов.

Рентабельность собственного капитала — это отношение чистой прибыли к собственному капиталу:

Rсобст.кап = Чистая прибыль/Собственный капитал.

Показатели оборачиваемости и фондоотдачи входят в группу коэффициентов, характеризующих эффективность использования фондов или деловой активности предприятия.

Показатели оборачиваемости характеризуют скорость превращения различных средств в денежную форму.

Оборачиваемость дебиторской задолженности — это отношение продаж к сумме дебиторской задолженности:

Коб = Продажи/Дебиторская задолженность.

Коэффициент показывает, сколько раз в год дебиторская задолженность превращалась в денежные средства. Высокое значение этого показателя положительно сказывается на показателях ликвидности и платежеспособности.

Аналогично рассчитывается коэффициент оборачиваемости кредиторской задолженности.

Коэффициент отношения продаж к общим активам характеризует уровень эффективности использования всех активов предприятия:

Кот = Продажи/Активы.

Коэффициент показывает, сколько рублей реализованной продукции приходится на 1 рубль стоимости активов предприятия.

Акционеров и потенциальных инвесторов интересуют непосредственные показатели рыночной активности предприятия.

Доход на акцию — отношение чистой прибыли к общему количеству акций находящихся в обращении:

Кдох = Чистая прибыль/Количество проданных акций.

Коэффициент дает представление о величине чистой прибыли, приходящейся на одну акцию.

Дивиденд на акцию — это отношение объявленной суммы чистой прибыли на выплату дивидендов к общему количеству акций, находящихся на руках акционеров:

Кдив = Сумма объявленных дивидендов/ Количество проданных акций.

Коэффициент является одним из наиболее важных для акционеров, т.к. показывает уровень дохода их вложений.

Понятие ликвидности и платежеспособности предприятия. Раскройте содержание основных показателей ликвидности.

Под ликвидностью какого-либо актива понимают способность его трансформироваться в денежные средства, а степень ликвидности определяется продолжительностью временного периода, в течение которого эта трансформация может быть осуществлена. Чем короче период, тем выше ликвидность данного вида активов.

Говоря о ликвидности предприятия, имеют в виду наличие у него оборотных средств в размере, теоретически достаточном для погашения краткосрочных обязательств хотя бы и с нарушением сроков погашения, предусмотренных контрактами.

Платежеспособность означает наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения. Таким образом, основными признаками платежеспособности являются: а) наличие в достаточном объеме средств на расчетном счете; б) отсутствие просроченной кредиторской задолженности.

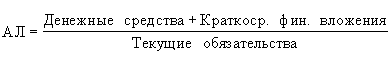

Коэффициент абсолютной ликвидности

Показывает, какая доля краткосрочных долговых обязательств может быть покрыта за счет денежных средств и их эквивалентов в виде рыночных ценных бумаг и депозитов, т.е. практически абсолютно ликвидных активов.

Рассчитывается по формуле:

Рекомендуемые значения: 0.2 - 0.5

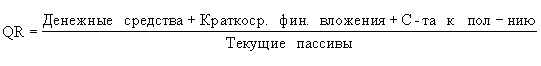

2. Коэффициент срочной ликвидности (Acid test ratio, Quick ratio)

Отношение наиболее ликвидной части оборотных средств (денежных средств, дебиторской задолженности, краткосрочных финансовых вложений) к краткосрочным обязательствам. Обычно рекомендуется, чтобы значение этого показателя было больше 1. Однако реальные значения для российских предприятий редко составляют более 0.7 - 0.8, что признается допустимым.

Рассчитывается по формуле:

Рекомендуемые значения: 0.3 - 1

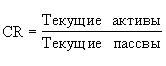

3. Коэффициент текущей ликвидности (Current Ratio)

Рассчитывается как частное от деления оборотных средств на краткосрочные обязательства и показывает достаточно ли у предприятия средств, которые могут быть использованы для погашения краткосрочных обязательств. Согласно с международной (и российской) практикой, значения коэффициента ликвидности должны находиться в пределах от единицы до двух (иногда до трех). Нижняя граница обусловлена тем, что оборотных средств должно быть по меньшей мере достаточно для погашения краткосрочных обязательств, иначе компания окажется под угрозой банкротства. Превышение оборотных средств над краткосрочными обязательствами более чем в три раза также является нежелательным, поскольку может свидетельствовать о нерациональной структуре активов.

Рассчитывается по формуле:

Рекомендуемые значения: 1 - 2

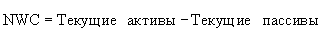

4. Чистый оборотный капитал (Net working capital), в денежных единицах

Рассчитывается по формуле:

Рекомендуемые значения: > 0

75. Финансовая устойчивость предприятия: понятие, влияющие факторы, показатели финансовой устойчивости, их определения.

Финансовая устойчивость предприятия является одной из таких характеристик. Она связана с зависимостью от кредиторов, инвесторов, т.е. с соотношением “собственный капитал — заемный капитал”. Наличие значительных обязательств, не полностью покрытых собственным ликвидным капиталом, создает предпосылки банкротства, если крупные кредиторы потребуют возврата своих средств.

Финансовая устойчивость предприятия характеризует ее финансовое положение с позиции достаточности и эффективности использования собственного капитала. Показатели финансовой устойчивости вместе с показателями ликвидности характеризуют надежность предприятия. Если потеряна финансовая устойчивость, то вероятность банкротства высока, предприятие финансово несостоятельно.

Применительно к предприятию финансовая устойчивость в зависимости от факторов, влияющих на нее, может быть:

1. Внутренняя устойчивость – это такое общее финансовое состояние предприятия, при котором обеспечивается стабильно высокий результат его функционирования. В основе ее достижения лежит принцип активного реагирования на изменение внешних и внутренних факторов.

2. Внешняя устойчивость предприятия обусловлена стабильностью экономической среды, в рамках которой осуществляется его деятельность. Она достигается соответствующей системой управления рыночной экономикой в масштабах всей страны.

3. Общая устойчивость предприятия – это такое движение денежных потоков, которое обеспечивает постоянное превышение поступления средств(доходов) над их расходованием(затратами).

4. Финансовая устойчивость является отражением стабильного превышения доходов над расходами, обеспечивает свободное маневрирование денежными средствами предприятия и путем эффективного их использования способствует бесперебойному процессу производства и реализации продукции. Поэтому финансовая устойчивость формируется в процессе всей производственно-хозяйственной деятельности и является главным компонентом общей устойчивости предприятия.

Финансовая устойчивость служит залогом выживаемости и основой стабильности положения предприятия. На финансовую устойчивость предприятия оказывают влияние различные факторы: положение предприятия на товарном рынке; производство и выпуск дешевой, пользующейся спросом продукции; его потенциал в деловом сотрудничестве; степень зависимости от внешних кредиторов и инвесторов; наличие неплатежеспособных дебиторов; эффективность хозяйственных и финансовых операций и т. п.

Анализ финансовой устойчивости исходит из основной формулы баланса, устанавливающей сбалансированность показателей актива и пассива баланса, которая имеет следующий вид:

АВ + АО = КС + ЗД + ЗКР,

где АВ — внеоборотные активы (итог раздела I актива баланса); АО — оборотные активы (итог раздела II актива баланса), в состав которых входят производственные запасы (ПЗ) и денежные средства в наличной, безналичной формах и расчетах в форме дебиторской задолженности (ДЗ); КС — капитал и резервы предприятия, т. е. собственный капитал предприятия (итог раздела III пассива баланса предприятия); ЗД — долгосрочные кредиты и займы, взятые предприятием (итог раздела IV пассива баланса предприятия); ЗКР — краткосрочные кредиты и займы, взятые предприятием, которые, как правило, используются на покрытие недостатка оборотных средств предприятия (ЗС), кредиторская задолженность предприятия, по которой оно должно расплатиться практически немедленно (КЗ) и прочие средства в расчетах (ПС) (итог раздела V пассива баланса предприятия).

С учетом всех подразделов баланса данную формулу можно представить в следующем виде:

АВ + (ПЗ + ДЗ) = КС + ЗД + (ЗС + КЗ + ПС).

Далее можно сгруппировать активы предприятия по их участию в процессе производства, а пассивы — по участию в формировании оборотного капитала предприятия, получив таким образом следующую формулу:

(АВ + ПЗ) + ДЗ = (КС + ПС) + ЗД + ЗС + КЗ,

АВ + ПЗ — внеоборотные и оборотные производственные фонды; ДЗ — оборотные средства в обращении; КС + ПС — собственный и приравненный к нему капитал предприятия, как правило, используемый на покрытие недостатка оборотных средств предприятия.

В том случае, если внеоборотные и оборотные производственные средства предприятия погашаются за счет собственного и приравненного к нему капитала с возможным привлечением долгосрочных и краткосрочных кредитов, а денежных средств предприятия, находящихся в расчетах, достаточно для погашения срочных обязательств, то можно говорить о той или иной степени финансовой устойчивости (платежеспособности) предприятия, которая характеризуется системой неравенств:

(АВ + ПЗ) ≤ (КС + ПС) + ЗД + ЗС;

ДЗ ≥ КЗ.

При этом выполнение одного из неравенств автоматически влечет за собой выполнение и другого, поэтому при определении финансовой устойчивости предприятия обычно исходят из первого неравенства, преобразовав его исходя из того, что в первую очередь предприятие должно обеспечить капиталом имеющиеся у него внеоборотные активы. Другими словами, величина запасов предприятия не должна превышать суммы собственных и привлеченных средств и заемных средств предприятия после обеспечения этими средствами внеоборотных активов, т. е.

ПЗ ≤ (КС + ПС + ЗД + ЗС) - АВ

Выполнение этого неравенства является основным условием платежеспособности предприятия, так как в этом случае денежные средства, краткосрочные финансовые вложения и активные расчеты покроют краткосрочную задолженность предприятия.

76. Оценка структуры баланса предприятия: основные условия ликвидности баланса, формула комплексной оценки ликвидности баланса, коэффициенты утраты и восстановления платежеспособности.

Задача анализа ликвидности баланса в ходе анализа финансового состояния предприятия возникает в связи с необходимостью давать оценку кредитоспособности предприятия, т. е. его способности своевременно и полностью рассчитываться по всем своим обязательствам, так как ликвидность — это способность предприятия оплатить свои краткосрочные обязательства, реализуя свои текущие активы.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков погашения.

Баланс считается абсолютно ликвидным, если выполняются условия:

А1 > > П1

А2 > > П2

А3 > > П3

А4 < < П4

Если выполняются первые три неравенства, т. е. текущие активы превышают внешние обязательства предприятия, то обязательно выполняется последнее неравенство, которое имеет глубокий экономический смысл: наличие у предприятия собственных оборотных средств; соблюдается минимальное условие финансовой устойчивости.

Невыполнение какого-либо из первых трех неравенств свидетельствует о том, что ликвидность баланса в большей или меньшей степени отличается от абсолютной.

Для комплексной оценки ликвидности баланса в целом рекомендуется использовать общий показатель ликвидности баланса предприятия, который показывает отношение суммы всех ликвидных средств предприятия к сумме всех платежных обязательств (краткосрочных, долгосрочных, среднесрочных) при условии, что различные группы ликвидных средств и платежных обязательств входят в указанные суммы с определенными весовыми коэффициентами, учитывающими их значимость с точки зрения сроков поступления средств и погашения обязательств.

Общий показатель ликвидности баланса определяется по формуле

КОЛ = (А1 + 0, 5А2 + 0, 3А3) / (П1 + 0, 5П2 + 0, 3П3).

Значение данного коэффициента должно быть больше или равно 1.

Коэффициент восстановления (утраты) платежеспособности характеризуется отношением расчетного коэффициента текущей ликвидности к его установленному значению, равному 2. Расчетный коэффициент текущей ликвидности определяется как сумма фактического значения коэффициента текущей ликвидности на конец отчетного периода и изменения значения этого коэффициента между окончанием и началом отчетного периода в пересчете на установленный период восстановления (утраты) платежеспособности — 6 месяцев (3 месяца). Следовательно, расчетный коэффициент текущей ликвидности, по существу, представляет собой прогнозное (ожидаемое) значение коэффициента покрытия по окончании периода восстановления.

77. Комплексный экономический анализ: определение, основная задача, взаимосвязь основных групп показателей в системе комплексного анализа.

Финансовое положение может рассматриваться не только как качественная, но и как количественная характеристика состояния финансов предприятия. Это положение позволяет сформулировать общие принципы построения научно обоснованной методики оценки финансового состояния, рентабельности и деловой активности предприятия с использованием различных методов и различных критериев. Большинство методик анализа позволяют в конечном итоге получить некоторый показатель, позволяющий ранжировать предприятия в порядке изменения их финансового положения. Таким образом получают классификацию предприятий по их рейтингу.

Комплексный сравнительный анализ финансового положения предприятия предполагает следующие этапы:

сбор и аналитическая обработка исходной информации за оцениваемый период;

обоснование системы показателей, используемых для рейтинговой оценки финансового состояния, рентабельности и деловой активности предприятия;

расчет итогового показателя рейтинговой оценки;

классификация - ранжирование предприятий по рейтингу.

Показатели финансово-хозяйственной деятельности предприятия. При построении итоговой рейтинговой оценки используются данные о производственном потенциале предприятия, рентабельности его продукции, эффективности использования производственных и финансовых ресурсов, состоянии и размещении средств, их источниках и др.

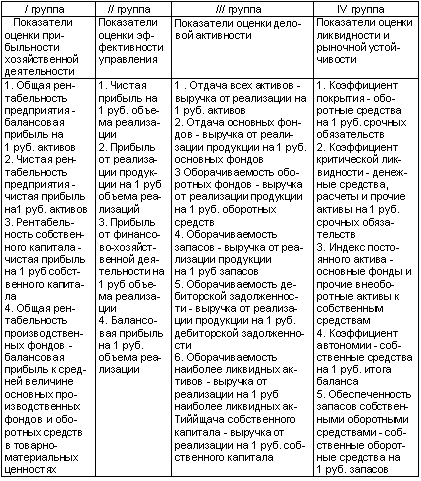

Выбор и обоснование исходных показателей финансово-хозяйственной деятельности должны осуществляться в соответствии с представлениями теории финансов предприятия, исходить из целей оценки, потребностей субъектов управления в аналитической оценке. В табл. 6 приведен примерный перечень исходных показателей для общей сравнительной оценки, предложенных А.Д. Шереметом и Р.С. Сейфулиным; перечень базируется I, на данных публичной отчетности предприятий, что обеспечивает < массовую оценку предприятий, позволяет контролировать изменения финансового состояния предприятий всем заинтересованным группам пользователей результатов экономического анализа хозяйственной деятельности.

Таблица 6

Система исходных показателей для рейтинговой оценки по данным публичной отчетности