Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Раздел 1. Маркетинг

|

|

Анализ ситуации на рынке

Анализ социально-экономической среды

Регионом реализации настоящего проекта является город федерального значения Москва. Статистический рисунок региона:

| Численность населения | 11 629 116 чел. |

| Оборот розничной торговли | 2040, 3 млрд. руб. |

| Оборот оптовой торговли | 7843, 2 млрд. руб. |

| Объем платный услуг населению | 815, 85 млрд. руб. |

| Доля г. Москвы в общероссийском объеме товарооборота | 30% |

| Инвестиционная привлекательность г. Москвы, место в Европе | 7 |

| Численность ЭАН, в % к общей численности населения | 81 |

| Средний уровень заработной платы | 44300 руб. |

Таблица 1: Статистический рисунок региона: г. Москва

Очевидно, что выбранный рыночный сегмент и целевая аудитория является самым объемным в Российской Федерации. Средняя заработная плата и численность экономически активного населения также находятся на очень высоком уровне, что делает регион необычайно привлекательным для внедрения продукции массового потребления.

В качестве минусов данного региона можно отметить следующее:

· Крайне высокий уровень арендной платы и цен на недвижимость;

· Высокий уровень конкуренции, наличие ряда крупных фирм, контролирующих рынок розничной торговли;

· Высокий уровень избирательности целевых потребителей, их нацеленность на качество.

Анализ потребителей и сегментация рынка

Для определения целевого сегмента для исследуемого товара, необходимо определить тип целевого потребителя и дать его обобщенное описание. Учитывая тот факт, что продукт будет обращаться преимущественно на B2C-рынке, то основу потребительского рынка будут составлять единоличные самостоятельные потребители.

Определим прогнозные социально-демографические критерии целевого потребителя:

Как видно из приведенной диаграммы, на исследуемый товар не накладывается практически никаких ограничений, связанных с социально-демографическими факторами. Это значительно повышает конкурентоспособность товара и адаптивность к быстро меняющимся рыночным условиям.

Что касается прочих критериев, характеризующих целевой для исследуемого товара сегмент, следует обратить внимания на следующие:

1. Психологические критерии. Как уже было отмечено ранее (см. «Введение), серьезным стимулом к увеличению спроса может служить популярность серии романов Джоан Роулинг о Гарри Поттере. Согласно статистике издательства «Росмэн», в России за период с 2001 года по настоящее время продано около 12 млн. романов серии. Таким образом, читательская аудитория составляет как минимум 10% всего населения РФ (в городе Москва эти показатели значительно выше).

2. Вариация мнения потребителя. Возможно возникновение обратного эффекта к п.1. Он может объясняться негативным отношением к творчеству Д. Роулинг и отказу от любых аналогий с ним.

Анализ рынка

Целевым рынком для исследуемого товара является рынок розничной торговли. В настоящий момент его состояние и тенденции к развитию позволяют сделать оптимистический прогноз по внедрению нового товара (см. Таблица 2 и Диаграмма 1). Учитывая динамику по общему обороту розничной торговли в Москве, можно с высокой долей вероятности предположить дальнейшее увеличение оборота. Следует обратить внимание, что за последние четыре года оборот по пищевым продуктам, включая пищевые и табачные, нарастает более высокими темпами, нежели непродовольственные. Это говорит о готовности ритейлеров к увеличению предложения, об устойчивом спросе потребителя, а также о высокой рентабельности вложений в данную сферу деятельности и низких рисках, связанных с ними. Особого внимания заслуживает тот факт, что во время кризиса 2008-2009 гг. объем розничной торговли как продовольственными, так и непродовольственными товарами не только не снизился, но и значительно вырос, что говорит о крайней степени заинтересованности и экономической зависимости населения от данного типа товаров.

| Руб. (до 2000 г. - тыс. руб.; в фактически действующих ценах) | В процентах к предыдущему году (в сопоставимых ценах) | |||||

| Годы | Всего | в том числе: | Всего | пищевые продукты, включая напитки, и табачные изделия | непродовольственные товары | |

| пищевые продукты, включая напитки, и табачные изделия | непродовольственные товары | |||||

| 68083, 2 | 27519, 8 | 40563, 4 | 104, 4 | 103, 8 | 104, 8 | |

| 86968, 3 | 34366, 6 | 52601, 7 | 106, 1 | 101, 9 | 109, 1 | |

| 100184, 2 | 40681, 7 | 59502, 5 | 101, 7 | 103, 9 | 100, 1 | |

| 113480, 4 | 46245, 2 | 67235, 2 | 103, 4 | 103, 0 | 103, 8 | |

| 131756, 5 | 54052, 8 | 77703, 7 | 108, 2 | 109, 0 | 107, 7 | |

| 152276, 7 | 64299, 1 | 87977, 6 | 106, 0 | 106, 1 | 105, 9 | |

| 174217, 8 | 74767, 1 | 99450, 7 | 106, 9 | 106, 9 | 106, 9 | |

| 195120, 8 | 88582, 2 | 106538, 6 | 104, 9 | 109, 1 | 101, 8 | |

| 225516, 9 | 108041, 4 | 117475, 5 | 105, 0 | 103, 2 | 106, 3 | |

| 239898, 1 | 119057, 7 | 120840, 4 | 96, 6 | 98, 7 | 94, 5 | |

| 250425, 1 | 126301, 7 | 124123, 4 | … | … | … |

Таблица 2: Оборот розничной торговли на душу населения, г. Москва по данным

Диаграмма 1: Динамика оборота розничной торговли на душу населения, г. Москва по данным

Как уже было отмечено, производства сливочного пива как такового в Российской Федерации не существует. Поэтому конкуренцию данному продукту могут составлять лишь товары из аналогичной категории – «безалкогольные напитки». По результатам российского опроса потребителей, каким безалкогольным напиткам они отдают предпочтения, более чем две трети респондентов ответили, что утоляют жажду чаем, 43% - минеральной водой, треть респондентов квасом. Примерно столько же россиян (30%) не отказывают себе в чашечке кофе. Оказалось, что кофеманы, в основном, живут в больших городах (38%) и хорошо зарабатывают (44%). Каждый пятый россиянин пьет воду из-под крана, причем среди них значимо больше жителей сельской местности (29%). Четверть респондентов выбрали соки и нектары (27%), либо прохладительные газированные напитки (24%). Реже всего наши соотечественники охлаждаются безалкогольным пивом (3%) и энергетическими напитками (3%).

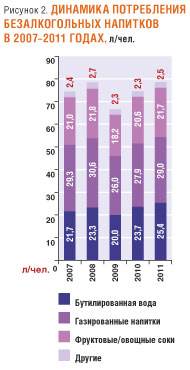

По данным Euromonitor International, продажи бутилированной воды в 2010 году выросли на 18% в натуральном выражении и на 30% – в стоимостном, соответственно достигнув показателей в 3 млрд литров и $ 3 млрд. Несмотря на то, что начало 2010 года было не слишком оптимистичным, летом продажи всех безалкогольных напитков значительно выросли, что помогло сегменту бутилированной воды быстро восстановиться после спада на 15% в натуральном выражении, отмеченном в 2009 году.

Продажи фруктовых/овощных соков – в категорию также включены сокосодержащие напитки, морсы и нектары – в 2010 году выросли на 13% по объему и на 23% по стоимости. После заметного спада потребления в 2009 году – на 17% в натуральном выражении, – восстановление экономики в целом и FMCG-рынков, в частности, привело к росту продаж этой продукции. Подушевое потребление соковой продукции в 2010 году оценивается на уровне 21 литра – аналогичный уровень потребления был отмечен в 2007 году. Наиболее активный рост – на 20% в натуральном выражении – наблюдался в сегменте так называемых 100-процентных соков. Результатом недавнего экономического спада стало стремление потребителей приобретать более дешевые продукты: предпочтение отдавалось нектарам, цены на которые значительно ниже цен на 100-процентные соки. По мере восстановления экономики начали меняться и предпочтения, у потребителей снова появилась возможность покупать более дорогие и более качественные продукты.

Продажи фруктовых/овощных соков – в категорию также включены сокосодержащие напитки, морсы и нектары – в 2010 году выросли на 13% по объему и на 23% по стоимости. После заметного спада потребления в 2009 году – на 17% в натуральном выражении, – восстановление экономики в целом и FMCG-рынков, в частности, привело к росту продаж этой продукции. Подушевое потребление соковой продукции в 2010 году оценивается на уровне 21 литра – аналогичный уровень потребления был отмечен в 2007 году. Наиболее активный рост – на 20% в натуральном выражении – наблюдался в сегменте так называемых 100-процентных соков. Результатом недавнего экономического спада стало стремление потребителей приобретать более дешевые продукты: предпочтение отдавалось нектарам, цены на которые значительно ниже цен на 100-процентные соки. По мере восстановления экономики начали меняться и предпочтения, у потребителей снова появилась возможность покупать более дорогие и более качественные продукты.

Динамика российского рынка безалкогольных напитков делает его привлекательным для международных компаний. Лидеры рынка начали свою деятельность в России еще во время существования Советского Союза. Так, PepsiCo запустила свою первую фабрику на территории нашей страны в 1974 году. Компания активно развивалась, открывала производства по всей России, а в 2008 году заняла лидирующее положение на рынке соков и нектаров в результате приобретения крупнейшего отечественного производителя натуральных соков ОАО «Лебедянский» (Липецкая область).

Основной конкурент PepsiCo – The Coca-Cola Company открыла свое представительство в России в 1991 году, а первая фабрика этого игрока стартовала в Москве в 1994-м. В 2005 году Coca-Cola приобрела одного из ведущих российских производителей соков – ЗАО «Мултон» (Москва), а в 2007 году – завод Aqua Vision (ООО «Аква Вижион», Московская область). Таким образом, к началу 2010 года российский рынок безалкогольных напитков был уже в основном консолидирован, а совместная рыночная доля PepsiCo и Coca-Cola в этот период составила 45% в натуральном выражении.

В 2010 году компания Coca-Cola приобрела четвертого по величине производителя соков в России – ОАО «Нидан Соки» (Московская область), которому принадлежат такие известные бренды, как «Моя семья», «Да!» и «Каприз». В 2009 году компания «Нидан Соки» контролировала 15% сокового рынка в натуральном выражении. Таким образом, общая доля Coca-Cola на российском рынке соков превысила 35%, а на рынке безалкогольных напитков в целом – 26% в натуральном выражении. Кроме того, компания намерена инвестировать $ 1 млрд в развитие своей инфраструктуры в России в течение ближайших пяти лет, причем значительная часть этих инвестиций будет направлена в «Нидан Соки».

Компания PepsiCo решила не сдавать позиций на российском рынке безалкогольных напитков и в конце 2010 года объявила о приобретении ОАО «Вимм-Билль-Данн Продукты Питания» (Москва). После окончательного завершения сделки по приобретению крупнейшего отечественного производителя безалкогольных напитков и молочной продукции PepsiCo увеличит свою долю на российском рынке соков с 30 до 50%, а на рынке безалкогольных напитков в целом в 2011 году доля компании достигнет 29% в натуральном выражении (рис. 3).

По завершении приобретения «Вимм-Билль-Данн» PepsiCo планирует инвестировать в развитие бизнеса $ 1 млрд в течение ближайших пяти лет. В результате этой транзакции международный концерн станет крупнейшим производителем продуктов питания и напитков в России. Годовые продажи компании превысят $ 5 млрд.

По завершении приобретения «Вимм-Билль-Данн» PepsiCo планирует инвестировать в развитие бизнеса $ 1 млрд в течение ближайших пяти лет. В результате этой транзакции международный концерн станет крупнейшим производителем продуктов питания и напитков в России. Годовые продажи компании превысят $ 5 млрд.

Рынок безалкогольных напитков – один из наиболее консолидированных в России. Суммарная доля двух крупнейших игроков в 2010 году составила 55% в натуральном выражении. Покупка компаний «Нидан Соки» и «Вимм-Билль-Данн» свидетельствует о том, что российский рынок безалкогольных напитков имеет значительный потенциал развития. Подушевое потребление продолжит расти и, по оценке Euromonitor International, к 2015 году достигнет 97 литров в год.

Анализируя вышесказанное, можно сделать следующие выводы:

1. На рынке безалкогольных напитков фактически имеет место олигополия. Проникновение на этот рынок затруднено.

2. Проникновение на рынок безалкогольных напитков возможно только принципиально новым товарам.

3. В результате стабильно увеличения спроса на безалкогольные напитки существует серьезный потенциал и возможность для начала производства нового продукта, не сопряженные с большими рисками.

4. Очевиден ассортиментный «застой» на рынке безалкогольных напитков. Внедрение нового продукта, вероятно, встретило бы всплеск спроса.

5. Компании PepsiCo и The Coca-Cola Company планируют инвестиции в российский рынок безалкогольных напитках, есть возможность получить средства на реализацию нашего бизнес-проекта)

[Д1]Введение пока очень сырое и напрашивающееся на редакцию. Думаю, доделаем ближе к завершению

[Д2]Смахивает на рекламу, не знаю, стоит ли оставлять это в бизнес-плане

|