Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Ефективність реальних інвестицій

|

|

Для оцінювання та реалізації будь-якого інвестиційного проекту необхідно вибрати модель, на підставі якої прийматимуться рішення про вкладення коштів. Розглянемо деякі основні моделі.

Модель оцінювання терміну окупності. Це — найпростіший і часто використовуваний метод. Він дає змогу розрахувати період, протягом якого проект окупиться. Якщо цей термін задовольнятиме інвестора, то проект може бути ухваленим. Сутність методу полягає у складанні грошового потоку проекту за роками та визначенні періоду окупності — часу, протягом якого сума грошей, затрачена на проект, буде відшкодована. Розглянемо проект з таким грошовим потоком:

| Рік | Грошовий потік, грн. |

| 0-й | – 4000 (витрати) |

| 1-й | +1000 |

| 2-й | +1000 |

| 3-й | +1000 |

| 4-й | +1000 (термін окупності) |

| 5-й | +1000 |

Отже, проект має чотирирічний термін окупності.

Моделі оцінювання дохідності використаного капіталу. Цей метод полягає у визначенні відношення доходу, одержаного від реалізації проекту, до витрат, що мають бути здійснені. Дохід обчислюється після відрахувань податкових та на амортизацію. До витрат належать початкова вартість проекту і робочий капітал (наприклад, сировина, витрати на склад готової продукції та ін.).

У зарубіжній літературі зустрічається багато назв цього методу. Часто використовується абревіатура ROCE (return on capital employed). Існують два способи вираження ROCE. Перший — це визначення відношення середньорічного доходу, одержаного за весь період здійснення проекту, до середньої вартості вкладеного капіталу. Другий — визначення відношення середньорічного доходу до вартості вкладеного капіталу. Нижче подано приклад, де використані обидва підходи.

Приклад. Нехай компанія А має намір вкласти кошти в інвестиційний проект з початковими витратами капіталу 10000 грн і робочим капіталом 3000 грн. Проект здійснюватиметься чотири роки, його залишкова вартість дорівнюватиме 2000 грн. Грошовий потік подано нижче.

| Рік | Грошовий потік, грн |

| 1-й | +4000 |

| 2-й | +6000 |

| 3-й | +3500 |

| 4-й | +15000 |

За умови, що компанія застосовує метод рівномірного списання основного капіталу, дохід може обчислюватися як грошовий потік мінус амортизація. Щорічні відрахування на амортизацію становлять:

(10000 - 2000) / 4 = 2000.

Щорічний потік доходу буде таким:

| Рік | Грошовий потік мінус амортизація | Дохід |

| 1-й | 4000-2000 | |

| 2-й | 6000-2000 | |

| 3-й | 3500-2000 | |

| 4-й | 1500-2000 | – 500 |

| Разом |

Середній щорічний дохід: 7000 / 4 = 1750.

Початковий вкладений капітал становить 13000 грн (початкова вартість плюс робочий капітал). Середня вартість вкладеного капіталу обчислюється: (початковий капітал - залишкова вартість) / 2 + залишкова вартість + робочий капітал. Тобто:

(10000 - 2000) / 2 + 2000 + 3000 = 9000 грн

Отже, дохідність на вкладений капітал становить 1750/13000 = 0, 135, або 13, 5%, а дохідність на середню вартість вкладеного капіталу — 1750 / 9000 = 0, 194, або 19, 4%.

Модель оцінювання інвестиційних проектів на основі сучасної вартості потоку платежів (модель NPV). Платежі інвестиційного проекту, як правило, визначаються через певні рівні проміжки часу, наприклад, щотижня, щомісячно або щорічно. Платежі можуть бути позитивними (якщо є прибуток), негативними (якщо кошти, вкладені в проект, не перекриваються доходами) або нульовими.

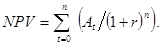

Теперішня вартість потоку платежів визначається додаванням усіх теперішніх вартостей платежів протягом періоду, що розглядається. Якщо А — певний платіж, що очікується через n років, то його теперішня вартість (NPV — Prezent Value) дорівнює А / ( 1 +r)п, де r — норма прибутку, а 1/(1 + r) п — так званий коефіцієнт дисконтування. Далі ми розглянемо поняття норми прибутку. Поки що вважатимемо, що це — дохідність безризикованого активу, наприклад державних облігацій.

Якщо розглядається проміжок часу п років і певний інвестиційний проект, то теперішня вартість його потоку платежів (NPV — Prezent Value) дорівнює:

Для прийняття рішення про вкладення коштів у проект керуються таким правилом:

якщо MPV  0, проект може виконуватися;

0, проект може виконуватися;

якщо МРV< 0, від проекту відмовляються.

Приклад. Нехай безризикована дохідність державних облігацій становить 7 %. Матимемо:

| Рік | Грошовий потік платежів (А), грн. | Коефіцієнт дисконтування | PV |

| 0-й | – 1000 | (1+0, 07)0 | -1000 |

| 1-й | +100 | (1+0, 07)–1 | +93, 46 |

| 2-й | +200 | (1+0, 07)–2 | +174, 69 |

| 3-й | +200 | (1+0, 07)–3 | +163, 26 |

| 4-й | +550 | (1+0, 07)–4 | +419, 59 |

NPV = - 149, 00

Оскільки NРУ негативний, від цього проекту необхідно відмовитися. Водночас помітно, що за моделлю оцінювання терміну окупності на четвертому році вже маємо стандартну окупність.

Модель оцінювання інвестиційних проектів на основі внутрішньої норми дохідності. У моделі NPV проект має позитивний NPV у тому разі, коли дохід від проекту, виражений у відсотках, буде вищим коефіцієнта дисконтування, NPV негативний, коли дохід нижчий коефіцієнта дисконтування, NPV дорівнює нулю, коли дохід дорівнюватиме коефіцієнтові.

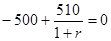

Внутрішня норма дохідності (IRR — Internal rate of return) визначається як коефіцієнт дисконтування, за якого NPV проекту дорівнює нулю. У простих випадках IRR визначається арифметичне:

| Рік | Грошовий потік, грн. |

| 0-й | – 500 |

| 1-й | + 510 |

IRR дорівнює r у рівнянні:

IRR=r=0, 02, або 2%.

Отже, коли б потоки платежів даного проекту дисконтувалися під 2%, вони мали б нульовий NPV:

| Рік | Платежі | Коефіцієнт дисконтування | PV |

| 0-й | – 500 | (1+0, 02)0 | – 500 |

| 1-й | + 510 | (1+0, 02)1 | + 500 |

| NPV = 0 |

Для знаходження IRR проектів зі ще більшими періодами потоків платежів необхідно розв'язувати значно складніші рівняння. Існує багато комп'ютерних програм, які розв'язують цю задачу з точністю, яка цілком задовільна для прийняття відповідного рішення.

Для оцінювання інвестиційних проектів за допомогою моделі IRR слід вибирати проекти з найвищим IRR і відмовлятися від проектів з IRR меншим, ніж ринкова норма прибутку для безризикованих активів.

Очікувана сучасна вартість потоку платежів. В описаних вище моделях передбачалося, що нам відомі точні потоки платежів тих чи інших проектів. Однак насправді їх можна визначити лише з певною ймовірністю. Це пов'язано з безліччю факторів, що впливають на здійснення інвестиційних проектів (наприклад, фактор циклу ділової активності). Одним з найпростіших методів оцінювання проектів є метод визначення очікуваної теперішньої вартості потоку платежів або ENPV, що дорівнює середньому значенню теперішніх вартостей потоків платежів проекту, визначених на підставі оцінювання їх імовірності.

Приклад. Нехай якась компанія розглядає можливість купівлі обладнання для виробництва пластмаси. Це обладнання коштує 10000 грн й очікується, що термін його використання становить три роки. Оцінювання щорічного доходу не можна здійснити точно, тому що дохід залежить від стану відповідної галузі. Передбачається, що галузь може мати ажіотажне піднесення (І), нормальний стан (II) та стан спаду (III). Компанія має таку статистику:

| Стан галузі | Рік | |||

| І | – 10000 | +5000 | +7000 | +9800 |

| ІІ | – 10000 | +5000 | +6000 | +7000 |

| ІІІ | – 10000 | +3000 | +3000 | +2500 |

Для оцінювання проектів компанія використовує коефіцієнт дисконтування 10 %. За ним МРV проектів становить:

| Стан | NPV |

| І | +7690 |

| ІІ | +4770 |

| ІІІ | – 2910 |

За оцінками певної незалежної організації, що прогнозує розвиток будівельної індустрії, ймовірності розглядуваних трьох станів цієї галузі такі:

| Стан | Імовірність |

| І | 0, 2 |

| ІІ | 0, 6 |

| ІІІ | 0, 2 |

Очікуване значення №У цього проекту обчислюється так:

| Стан | Імовірність | NPV | Можливий NPV |

| І | 0, 2

| + 7690 = | + 1538 |

| II | 0, 6

| + 4770 = | + 2962 |

| III | 0, 2

| – 2910 = | – 582 |

| +3918 ЕNРV |

Оскільки проект має позитивний очікуваний NPV ( ENPV ), він може бути прийнятним для інвестора.

Аналіз чутливості. Аналіз реального інвестиційного проекту базується на врахуванні багатьох оцінок (початкових витрат, необхідних для виконання проекту, тривалості його здійснення, щорічних потоків платежів, залишкової вартості, а також коефіцієнта дисконтування для обчислення теперішньої вартості потоку платежів). Оцінювання може бути зроблено для всіх цих факторів, потім проект аналізується за допомогою ENPV.

Для запобігання фінансових втрат необхідно знати, наскільки пропоноване рішення про вкладення коштів чутливе до помилок оцінювання факторів. Іншими словами, необхідно з'ясувати можливу граничну помилку оцінювання.

Рішення про вкладення або не вкладення коштів у певний проект приймається залежно від того, вище чи нижче від нуля перебуває значення NPV цього проекту.

Отже, нуль є точкою повороту (рішення в ній змінюється на протилежне).

Аналіз чутливості — це метод визначення того, на яку величину має змінитися оцінюваний фактор проекту (за умови, що решта факторів не змінюються), щоб позитивний NPV зменшився до нуля. Отже, якщо оцінюваний фактор зміниться на більшу величину, ніж було одержано в результаті аналізу чутливості, то початкове оцінювання проекту як прийнятного виявиться помилковим.

Приклад. Припустимо, що є такі оцінки параметрів якогось інвестиційного проекту:

| Початкові витрати | — 1000 грн |

| Термін виконання | — 3 роки. |

| Щорічний дохід | — 2000 грн |

| Щорічні витрати | —1500грн |

| Коефіцієнт дисконтування | — 10%. |

На підставі цих оцінок визначимо NPV проекту:

| Параметри | Рік | |||

| 0-й | 1-й | 2-й | 3-й | |

| Початкові витрати, грн | -1000 | |||

| Дохід, грн | + 2000 | + 2000 | + 2000 | |

| Щорічні витрати, грн | -1000 | -1500 | -1500 | -1500 |

| NPV, грн | -1000 | + 500 | + 500 | + 500 |

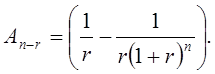

Дисконтуючи NPV грошових потоків при 10%, одержимо очікуваний NPV проекту, ЕNPV = -1000 + 500A3–0.10 = +243 (A3–0.10— стандартне позначення сучасної вартості постійного потоку платежів в одну гривню щорічно з коефіцієнтом дисконтування 10 % і трирічному періоді)

Тепер послідовно знайдемо відхилення кожного з факторів на і таку величину, за якої ENPV зменшується до нуля (залишаючи всі інші фактори постійними).

Початкові витрати. Позначимо ці витрати символом х, тоді — х + 500 A3–0, 10= 0, звідки х = 1243. Отже, витрати можуть бути не більшими 1243 грн, інакше рішення про інвестування в цей проект (тобто позитивний ENPV) буде помилковим. Іншими словами, початкове оцінювання може вирости на 243 грн, або на 24, 3 %.

Термін виконання. Позначимо його за кроків, тоді:

1000 + 500 A3–0, 10= 0. Знайдемо х, використовуючи лінійну інтерполяцію. Ми знаємо, що при х = З, NPV = +243 грн, при х -= 2 NPV = -1000 + 500 A3–0, 10= -132. Отже, х зменшує NPV до нуля між другим і третім роками:

Тобто, якщо тривалість виконання проекту зменшиться на 0, 65 року, або на 21, 7%, то початкова оцінка інвестицій буде неправильною.

Доходи. Нехай щорічний дохід буде х, тоді

–1000 +х A3-0, 10 –1500 A3-0, 10 = 0,

х = (1000+ 1500 A3-0, 10)/ A3-0, 10 = –1902 грн.

Отже, початкова оцінка може зменшитися на 98 грн на рік, або на 4, 9%.

Щорічні витрати. Нехай вони будуть х, тоді

–1000 + 2000 A3-0, 10 – A3-0, 10 = 0,

х = (1000 + 2000 A3-0, 10) / A3-0, 10 = – 1598 грн.

Рішення про прийняття даного проекту буде коректним, коли щорічні витрати збільшаться порівняно з початкове оціненими витратами не більше ніж на 98 грн на рік, або на 6, 5%.

Коефіцієнт дисконтування. Позначимо його як х, тоді

–1000 + 500 A3-x = 0,

A3-x = 1000/500 = 2, 0.

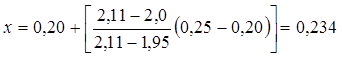

Використовуючи лінійну інтерполяцію при A3-0, 20 =2, 11 та A3-0, 25 = 1, 95, знаходимо:

Отже, початково оцінений коефіцієнт можна збільшити на 13, 4%. Наведемо загальний результат аналізу:

| Фактор | Таблиця чутливості | |||

| Початкова оцінка | Максимальне значення | Максимальна зміна | Зміни, % | |

| Початкові витрати | + 243 | + 24, 3 | ||

| Термін виконання | 2, 35 | –0, 65 | –21, 7 | |

| Щорічний дохід | –98 | –4, 9 | ||

| Щорічні витрати | + 98 | + 6, 5 | ||

| Коефіцієнт дисконтування | 10% | 23, 4% | + 13, 4% | + 134 |