Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Рынок ссудных капиталов: функции, структура, инструментарий

|

|

Ссудный капитал - совокупность денежных средств, передаваемых во временное пользование на возвратной основе за плату в виде процента.

Ссудный капитал — особая историческая форма капитала.

Основными источниками ссудного капитала выступают средства, временно высвобождаемые в процессе воспроизводства.

Специфические характеристики ссудного капитала:

¾ ссудный капитал как особый вид капитала представляет собой собственность, владелец которой передает ее за плату заемщику на определенное время;

¾ потребительная стоимость ссудного капитана определяется способностью приносить прибыль заемщику в результате использования ссудного капитала;

¾ форма отчуждения ссудного капитала имеет разорванный во времени характер и механизм оплаты;

¾ движение ссудного капитала происходит исключительно в денежной форме.

Ссудный капитал формируется за счет финансовых ресурсов, привлекаемых кредитными организациями юридических и физических лиц, а также государства. По мере развития системы безналичных расчетов, опосредованной участием кредитных организаций, новым источником ссудного капитала становятся средства, временно высвобождаемые в процессе кругооборота промышленного и торгового капиталов. Такими средствами являются:

¾ амортизация основных фондов;

¾ часть оборотного капитала, высвобождаемая в процессе реализации продукции и осуществления затрат;

¾ прибыль, направляемая на цели основной деятельности предприятий и организаций.

Эти денежные средства аккумулируются на расчетных счетах организаций в кредитных учреждениях. Экономическая роль рынка ссудных капиталов, таким образом, заключается в аккумулировании временно свободных сумм денежных средств в интересах накопления капитала в экономике в целом или ее отдельных сегментах.

Ссудный капитал отличается от промышленного и торгового капитала тем, что не вкладывается в деятельность предприятий их собственниками, а передается во временное пользование хозяйствующим субъектам в целях получения ссудного процента.

На финансовом рынке ссудный капитал выступает как своеобразный товар, потребительная стоимость которого состоит в способности функционировать как капитал и приносить доход в форме прибыли. Часть прибыли — процент, или «цена», ссудного капитала — оплата его способности удовлетворять временную потребность в денежных ресурсах (потребительной стоимости).

Спрос и предложение на ссудный капитал определяются рядом факторов:

¾ масштабами развития производственного сектора экономики;

¾ размерами накоплений предприятий и организаций и сбережений домашних хозяйств;

¾ состоянием рынка государственного долга;

¾ цикличностью развития экономики;

¾ сезонными условиями производства;

¾ степенью интенсивности инфляционных процессов в экономике;

¾ колебаниями валютных курсов;

¾ состоянием платежного баланса;

¾ состоянием мирового финансового рынка;

¾ направленностью государственной экономической политики и денежно-кредитной политики эмиссионного банка.

Особенностью современного этапа развития рынка ссудных капиталов является относительный избыток краткосрочного капитала и рост спроса на средне- и долгосрочные кредиты. В связи с этим особое значение приобретают механизмы трансформации краткосрочных ссудных капиталов в средне- и долгосрочные. К таким механизмам можно отнести государственные гарантии и льготы.

Рынок ссудных капиталов — это специфическая сфера товарных отношений, где объектом сделки является предоставляемый в ссуду денежный капитал и формируется спрос и предложение на него.

С функциональной точки зрения рынок ссудных капиталов представляет собой систему рыночных отношений, обеспечивающих аккумуляцию и перераспределение денежных капиталов в целях обеспечения кредитования экономики.

С институциональной точки зрения рынок ссудных капиталов представляет собой совокупность кредитно-финансовых учреждений, организаторов торговли и других учреждений рынка ценных бумаг (РЦБ), через которые осуществляется движение ссудного капитала.

Основными субъектами (участниками) рынка ссудных капиталов выступают первичные инвесторы, специализированные посредники и заемщики. Первичные инвесторы являются владельцами свободных финансовых ресурсов, мобилизуемых институтами кредитной системы. Специализированные посредники — кредитно-банковские институты, осуществляющие привлечение денежных средств и их инвестирование в форме ссудного капитала. Заемщиками являются юридические лица, физические лица, государственные структуры.

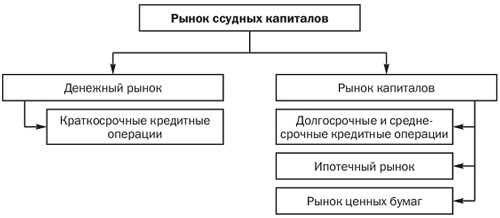

Современная структура рынка ссудных капиталов характеризуется двумя признаками — временным и институциональным.

По первому признаку выделяют денежный рынок краткосрочного кредита и рынок капитала — среднесрочных и долгосрочных ресурсов. По институциональному признаку различают рынок собственно капитала или рынок ценных бумаг и рынок заемного капитала кредитно-банковской системы.

Цель функционирования рынка ценных бумаг, как и всех финансовых рынков, состоит в том, чтобы обеспечивать наличие механизма для привлечения инвестиций в экономику путем установления необходимых контактов между теми, кто нуждается в средствах, и теми, кто хотел бы инвестировать избыточный доход.

Рынок ценных бумаг предоставляет условия для двух видов привлечения ресурсов:

¾ в форме займов, при которых ожидается, что к какому-то моменту в будущем заемщик погасит заем. В таких обстоятельствах заемщик будет платить комиссию (процент) за получение права на использование денег в течение определенного периода времени. Как правило, эта комиссия представлена в форме регулярных процентных платежей, которые рассчитываются как процент от заимствования средств;

¾ заемщик может предложить права собственности на часть компании. Здесь не ожидается, что заемщик вернет заемные средства, так как он позволяет новым владельцам компании делить с ним ответственность и участвовать в прибыли компании.

Рынок ценных бумаг делится на первичный и вторичный, биржевой и внебиржевой. Первичный рынок - это рынок первичных ценных бумаг, на котором осуществляется их начальное размещение среди инвесторов. Вторичный рынок - это рынок, на котором обращаются ранее эмитированные на первичном рынке ценные бумаги, а также осуществляется дополнительный выпуск ценных бумаг, уже находящихся в обращении.

Биржевой рынок представлен сетью фондовых бирж, как особого, институционально организованного рынка, где обращаются ценные бумаги наиболее высокого качества и операции совершаются профессиональными участниками РЦБ. Фондовые биржи выступают в качестве торгового, профессионального и технологического ядра РЦБ.

Внебиржевой рынок охватывает рынок операций с ценными бумагами, совершаемых вне фондовой биржи. Через внебиржевой рынок осуществляется размещение большинства новых выпусков ценных бумаг, а также торговля ценными бумагами, не допущенными к биржевым котировкам. Внебиржевой оборот может быть основой для создания организованных систем торговли ценными бумагами, имеющих компьютерную основу.

Рынок ценных бумаг выполняет следующие функции:

¾ привлечение капитала в оборот хозяйствующих субъектов;

¾ консолидация денежных средств для покрытия текущего и накопленного дефицитов бюджетов разных уровней;

¾ объединение капиталов для оформления рыночных структур (бирж, инвестиционных фондов, компаний).

Рынок заемного капитала кредитно-банковской системы выполняет такие функции, как:

¾ обслуживание с помощью кредита товарного обращения;

¾ аккумуляция временно свободных денежных средств субъектов экономики;

¾ трансформация аккумулированных сбережений в ссудный капитал;

¾ расширение возможностей капиталовложений для обслуживания процесса производства;

¾ обеспечение поступления доходов в распоряжение владельцев временно свободных денежных средств;

¾ стимулирование процессов концентрации и централизации капитала для образования корпоративных структур.

Уровень развития рынка ссудных капиталов в стране определяется рядом факторов:

¾ общим уровнем экономического развития;

¾ традициями функционирования национального финансового рынка;

¾ степенью развитости других рыночных сегментов (рынка средств производства, рынка предметов потребления, рынка рабочей силы, рынка недвижимости);

¾ уровнем производственного накопления;

¾ уровнем сбережений.

|