Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Линия чикоу-спан.

|

|

Можно сравнивать линию графика саму с собой, сдвинутую на сколько-то периодов назад. При пересечении графика такой линией мы входим наверх или вниз. При этом используется сдвижка на 25 (26 периодов) (линия чикоу-спан, предложенная японским аналитиком Хосодой). Чтобы установить ее на графике отдельно от индикатора Ишимоку следует набрать moving average с параметрами bid clouse, временным периодом “1” и сдвижкой на 25 (26) периодов.

Условия входа таковы:

1. Должны быть пересечены как свечи, так и сама линия графика.

Пересечение должно быть не боковым, то есть сверху вниз или снизу вверх (угол желателен около 45 градусов).

Фильтром для этого сигнала также будут свечи и график каги. (Покупаем, только если линия каги - толстая, продаем - если тонкая, или, как писал Стив Нисон, “покупай при янь, продавай при инь”. Кроме того, не должно быть свечных противопоказаний).

Выход осуществляется при достижении целевого уровня, как это показано выше. Если достигнута цель 1, и движение продолжается, то ставим «трейлинг-стоп» за пройденный уровень (примерно на 5 пипсов за ним) и продолжаем держать позицию открытой.

Момент входа График цены

Момент входа График цены

Сдвинутый на N периодов график цены – линия чикоу-спан

Сдвинутый на N периодов график цены – линия чикоу-спан

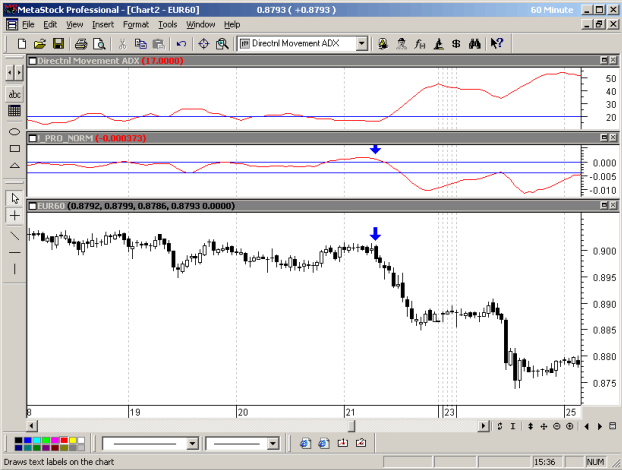

Рис 2.6 Линия чикоу спан

Рис. 2.7. Вход в рынок по сигналу Чикоу спан

Упражнение

Откройте программу «Сталкер».

Постройте линию «чикоу-спан», согласно данных выше указаний.

на часовых графиках всех 4-валют.

Посмотрите, сколько в среднем она давала выигрышей или убытков в последние 2 недели.

Проанализируйте, почему был получен убыток, если таковой имелся. (Как правило, либо это вышли фундаментальные данные, либо, что более веро-ятно, Вы пропустили свечное противопоказание или угол наклона линии был недостаточный).

Заполните таблицу 1. Найдите оптимальное f.

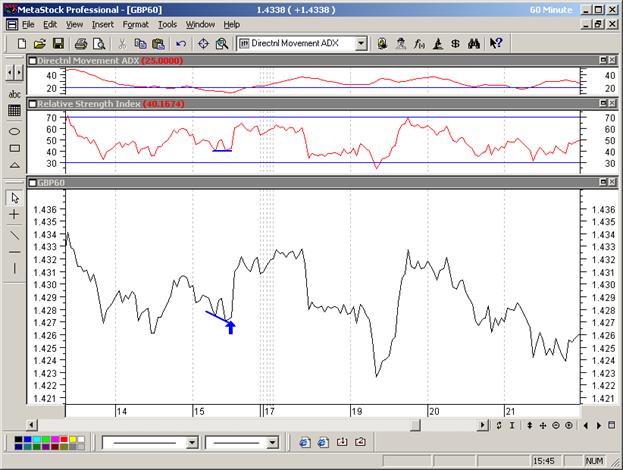

3. MACD с параметрами 9-12-26

Я рекомендую использовать этот индикатор следующим образом:

Определить, что сейчас тренд (как уже говорилось ранее при помощи ADX). После этого есть следующие варианты сигналов:

1) Разворот гистограммы (которая представляет из себя разницу 12 и 26 ЕМА - некоторые трейдеры используют просто линию иного цвета, нежели сигнальную) - это первый сигнал к покупке или продаже (разворот снизу вверх ниже нулевого уровня)

2) Разворот сигнальной линии – более надежный сигнал, но часть прибыли будет упущена, а соотношение лосс/профит возможно несколько ухудшится.

3) Третий вариант – пересечение сигнальной линии и гистограммы – используем вход по направлению гистограммы.

4) Самый сильный сигнал – дивергенция на MACD и на графике – бывает не так часто. Встаем по направлению вектора на индикаторе (то есть, например, если на индикаторе “впадины” идут наверх, а на графике вниз – встаем наверх, то есть покупаем).

При этом стоп-лоссы ставим, как указано ранее, а прибыли можно либо снимать при достижении цели либо при обратном развороте гистограммы на MACD.

Фильтром для входа служат свечи.

Рис. 2.8. Вход по сигналу «Сигнальная линия»

Упражнение.

Откройте программу «Сталкер»

Поставьте индикатор MACD с параметрами 9-12-26 на часовые графики основных валютных пар.

Посмотрите на сигналы этого индикатора и проанализируйте, какие из них наиболее доходны и наиболее надежны.

Анализ проводить как при ADX больше чем 20, так и меньше.

Изменилось ли число ложных сигналов?

При игре по тренду можно добавлять позиции, если поступают новые сигналы от индикатора, но при этом должны соблюдаться правила управления капиталом, о которых говорилось ранее.

Теперь рассмотрим индикаторы, используемые в нашей системе,

когда мы находимся в ситуации рейндж (ADX от 15 до 20).

1. RSI (RELATIVE STRENGTH INDEX) показывает тенденцию на рынке - куда играют профи. (Выше 50 на гр.афиках DAILY – профи играют пока вверх, Ниже 50 – профи играют вниз).

Используемые нами сигналы для входа.

Я рекомендую использовать временные интервалы 7, 8, 14.

Чем больше период, тем надежнее сигналы, но тем они реже.

Я рекомендую использовать 2 варианта сигналов:

1.Выход индикатора из зоны перекупленности и перепроданности.

(Для осторожных - 20 и 80, для более рисковых - 30 и 70. В принципе, можно использовать и цифры, подбираемые самим путем проведения соответствующих линий на самом графике RSI).

2. Использование дивергенции.

В системе используется дивергенция, возникающая только по тренду более высокого периода. Например, если на часовых графиках озникла дивергенция, то на дейли должен быть тренд, направленный также как вектор на графике. Так, если пики на часовом графике цены растут, а на графике RSI падают, то, для того, чтобы встать на продажу, нам надо, чтобы на дейли был down тренд.

Итак, в этой ситуации мы входим, если на графике дейли тренд направлен вниз ( если там рейндж – то дивергенция может отработать несильно – входить не рекомендуется).

Желательно, чтобы такая дивергенция образовывалась в зоне (или на выходе из нее) перекупленности или перепроданности.

Фильтрация сигналов осуществляется при помощи свечей.

Стоп-лоссы устанавливаются также, как указано выше.

(При работе в канале – за границами канала).

Рис. 2.9. Вход в рынок на дивергенции по RSI

Упражнение

Откройте «Сталкер».

Постройте RSI c параметрами 7, а затем 14 на графиках основных 4 валют на часовых графиках.

Сравните сигналы там и там?

Какая система надежней, какая доходней?

(Не забывайте, что значение ADX должно быть меньше 20 и больше 15).

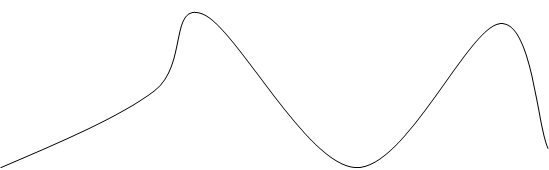

PRICE осцилятор.

Рекомендуется использовать с параметрами (5, 35)

Весна – покупка, осень –продажа.

__________________________________________________________________

__________________________________________________________________

______________________________________________________________________

______________________________________________________________________

|  |  |  | ||||||

| |||||||||

|

|

_____________________________________________________________________время

_____________________________________________________________________время

|  |  |  |  |  |  |  |  |  |  |  |  |  | ||||||||||||||||

| |||||||||||||||||||||||||||||

Рис 2.10 Price osc. Зоны покупки и продажи

Рис. 2.11. Вход в рынок по Price osc.

Как видно этот индикатор имеет зону покупки и зону продажи. Поэтому он очень хорош для работы в канале, как это уже отмечалось.

Стоп-лоссы ставятся за границами канала (при работе в канале), либо, если такого нет, как было указано выше.

Фиксация прибыли может осуществляться при достижении индикатором нуля либо получении обратного сигнала. (Или при достижении цели).

Сигналы фильтруются свечами (идеал – разворот индикатора и наличие разворотной свечи).

(При работе в канале – как это было описано Выше).

На PRICE осцилляторе можно также играть по дивергенции.

III. СИСТЕМА ТРЕХ ИНДИКАТОРОВ.

Работает в любом состоянии рынка. Разработана на основе книги Била Уильямса «Торговый Хаос» путем творческой переработки для рынка «Форекс»

Эта система включает в себя индикатор

Macdprofitunity 5 - 34 - 5, который представляет из себя индикатор MACD только построенный по среднему значению интервала (такой индикатор Вы можете получить, посетив «Школу трейдера» на сайте «Форексклуба», индикатор объема и MFI - индекс облегчения рынка

MFI= Range (High – Low)/Volume (2.1)

Сигналом для входа в рынок здесь служит пересечение гистограммы и сигнальной линии по направлению гистограммы.

Когда гистограмма выше линии – мы покупаем, когда ниже – продаем.

При этом должен быть рост объемов и MFI.

(На сайте «Форекс клуба» ВЫ можете получить суммарный индикатор, отражающий одновременный рост объема и MFI, разработанный г.Сафиным).

Рис. 2.12. Вход по системе трех индикаторов

Подтверждением оного могут служить три скользящие средние 5, 13, 34. Пока 5-ка выше 13 и 34 – мы покупаем, если ниже – продаем. (Но это будет не так часто, а если этого ждать, то можно упустить большую часть прибыли. При этом надежность возрастает на 10%).

Стоп-лосс при входе в рынок ставим выше (ниже) второго бара более высокого периода. (для 1 минутных - 5- минутные; для 5 минутных - получасовые, на часовых – 4-часовые (ближе, но более вероятен или дни)).

Цель 1 ставим за ближайшим слабым уровнем, взятым с часовых графиков, цель 2 – за следующим.

Еще раз отметим: мы не входим в рынок в случае плохого ожидаемого фундаментала.