Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Фьючерская цена

|

|

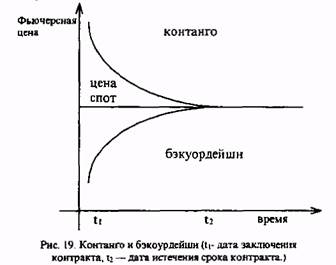

Фьючерсная цена — это иена, которая фиксируется при заключении фьючерсного контракта. Она отражает ожидания инвесторов относительно будущей цены спот для соответствующего актива. При заключении фьючерсного контракта фьючерсная цена может быть выше или ниже цены спот базисного актива. Ситуация, когда фьючерсная цена выше цены спот, называется контанго (премия к цене спот). Ситуация, когда фьючерсная иена ниже цены спот, называется бэкуор-дейшн (скидка относительно цены спот). Графически оба случая представлены на рис. 19.

На рис. 19 показано, что к моменту истечения срока действия контракта фьючерсная цена равняется цене спот. Данная закономерность возникает в результате действий арбитражеров. Поясним это на примере. Допустим, что к моменту истечения контракта фьючерсная цена оказалась выше цены спот (цена спот равна 1000 руб.) и составила 1050 руб. Тогда арбитраже? продает фьючерсный контракт за 1050 руб., одновременно покупает базисный актив на спотовом рынке за 1000 руб. и поставляет его во исполнение фьючерсного контракта. Его прибыль составляет 50 руб. При возникновении такой ситуации арбитражеры начнут активно продавать фьючерсные контракты, что понизит фьючерсную цену. Одновременно они станут покупать базисный актив на спотовом рынке, что вызовет рост спотовой цены. В результате их действий фьючерсная цена и спотовая цена окажутся одинаковыми или почти одинаковыми. Некоторая разница может возникнуть в силу комиссионных расходов, которые несут арбитра-жеры при совершении операций.

Допустим, что фьючерсная цена к моменту истечения срока контракта составила 950 руб. Тогда арбитражер купит фьючерсный контракт за 950 руб. и одновременно продаст базисный актив на спотовом рынке за 1000 руб. Его прибыль составит 50 руб. В такой ситуации арбитражеры активно начнут покупать контракты, что повысит фьючерсную цену, и продавать базисный актив на спотовом рынке, что понизит спотовую цену. В конечном итоге фьючерсная и спотовая цены окажутся одинаковыми или почти одинаковыми.

Когда мы говорили о форвардных контрактах, то привели формулу определения форвардной цены. На данную формулу можно ориентироваться и при расчете фьючерсной цены, однако особенности фьючерсного рынка накладывают свой отпечаток на технику арбитражного подхода. В частности, необходимо принимать во внимание тот факт, что позиции участников фьючерсной торговли переоцениваются расчетной палатой ежедневно. В результате арбитражер может потерять всю теоретически рассчитанную прибыль за счет отрицательной вариационной маржи, если динамика фьючерсной цены будет не в его пользу. Поэтому арбитраж на фьючерсном рынке не является чистым, а содержит в себе долю риска.

Базис

Разница между ценой спот базисного актива и фьючерсной ценой называется базисом. В зависимости от того, выше фьючерсная цена или ниже, енотовой базис может быть отрицательным и положительным. К моменту истечения срока контракта базис будет равен нулю, так как фьючерсная и спотовая цены сойдутся. Для финансовых фьючерсных контрактов базис определяется как разность между фьючерсной ценой и ценой спот. Такой порядок расчета принят, чтобы сделать базис величиной положительной, так как фьючерсная цена финансовых фьючерсных контрактов обычно выше спотовой. Для товарных фьючерсных контрактов более характерна обратная ценовая картина.