Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Определение цены основных источников капитала

|

|

Даже приблизительное знание цены капитала предприятия необходимо как для анализа эффективности использования собственного и заемного капитала, так и для проведения его собственной инвестиционной политики. Для определения средней цены капитала предприятия необходимо определить цены его основных источников.

Стоимость капитала, привлеченного за счет «кредитов банка».

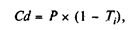

Проценты за пользование заемными средствами уменьшают налогооблагаемую прибыль, поэтому цена такого источника средств (Cd) меньше, чем уплачиваемый банку процент:

где Cd – стоимость заемного капитала, привлекаемого в форме банковского кредита; Р - ставка процента за банковский кредит; Тi – ставка налога на прибыль.

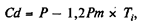

Цену использования кредитов банка в случае превышения ставки по займам на 20% среднего уровня (согласно ст.269 НК РФ), сложившегося за этот период, можно рассчитать по формуле:

где Cd – стоимость заемного капитала, привлекаемого в форме банковского кредита, в случае превышения ставки банковского процента на 20% среднего уровня процентов; Р - ставка процента за банковский кредит; Тi – ставка налога на прибыль; Pm – средний уровень процента (в долях единицы).

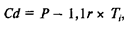

В случае отсутствия аналогичных долговых обязательств, выданных в исследуемый период на сопоставимых условиях, цену использования кредитов в рублях рассчитывают по следующей формуле:

где Cd – стоимость заемного капитала, привлекаемого в форме банковского кредита, в случае превышения ставки банковского процента на 10% ставки рефинансирования ЦБ; Р - ставка процента за банковский кредит (в долях единицы); r – ставка рефинансирования ЦБ РФ (в долях единицы); Тi – ставка налога на прибыль (в долях единицы).

Стоимость источника «облигация»

При расчете стоимости источника капитала с использованием облигаций необходимо учитывать следующее:

- нередко облигации продает предприятие с дисконтом;

- расходы по выпуску облигаций;

- влияние налогов.

Стоимость заемного капитала, привлекаемого в форме облигаций, может быть получена из следующей формулы:

где Cd – стоимость заемного капитала, привлекаемого в форме облигаций;

Cn – номинальная цена облигаций; Pb – проценты по облигациям;

Сr - реализационная цена облигаций; n – срок займа (количество лет); Тi – ставка налога на прибыль (в долях единицы).

Стоимость источника «кредиторская задолженность»

При просроченных сроках по платежам в бюджет и внебюджетные фонды, предприятие уплачивает пени. Согласно ст. 75 главы 2 Налогового кодекса РФ, пеня за каждый день просрочки определена в процентах от неуплаченной суммы налога или сбора в размере одной трехсотой действующей в это время ставки рефинансирования Центрального банка РФ.

где Cp – стоимость кредиторской задолженности (по платежам в бюджет и внебюджетные фонды); r - учетная ставка ЦБ (в долях единицы);

n – дни просрочки.

Подобным образом рассчитывается и стоимость краткосрочного капитала, привлеченного за счет задержки выплаты заработной платы (Трудовой кодекс РФ ст.236).

Стоимость источника «уставный капитал»

Стоимость уставного капитала определяет уровень дивидендов, которые предприятие выплачивает или будет выплачивать по акциям.

Цену источника средств «привилегированные акции» с неограниченным периодом обращения (Cp) рассчитывают по формуле:

где Cp – стоимость капитала, привлеченного за счет выпуска привилегированных акций; Df – размер фиксированного дивиденда (в денежных единицах) по привилегированным акциям; Po – чистая сумма средств, полученных предприятием от продажи одной привилегированной акции (согласованная цена в денежных единицах).

Эта оценка может искажаться, если было несколько выпусков привилегированных акций, в которых их продавали по разной цене, или если предприятие планирует увеличить свой капитал за счет дополнительного выпуска привилегированных акций. Поэтому необходимо полученную оценку уточнить на величину расходов по организации выпуска:

где Cp – стоимость капитала, привлеченного за счет нескольких выпусков акций, в которых их продавали по разной цене; Df – размер фиксированного дивиденда (в денежных единицах) по привилегированным акциям; Pn - эмиссионная цена привилегированной акции (в денежных единицах); S – затраты предприятия на выпуск привилегированной акции (в денежных единицах).

Рассчитывать цену обыкновенной акции с постоянной величиной дивиденда необходимо по формуле, принятой для исчисления (Cp) стоимости капитала, привлеченного за счет выпуска привилегированных акций. Если рассматривать обыкновенные акции с постоянной динамикой изменения уровня дивидендов, то для оценки стоимости источника средств «обыкновенные акции» используют различные методы, среди которых модель Гордона и CAPM (оценка доходности финансовых активов).

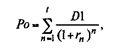

Модель Гордона определяет цену обыкновенных акций как дисконтированную стоимость ожидаемого потока дивидендов:

где Po – текущая (рыночная) цена обыкновенной акции; D1 – прогнозное значение дивиденда на ближайший период; r – требуемая норма доходности; n – количество лет.

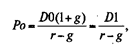

Если доходность акции будет расти с постоянным темпом, для ее оценки можно использовать формулу:

где Po – текущая (рыночная) цена обыкновенной акции; D0 – последние выплаченные дивиденды; D1 – прогнозное значение дивиденда на ближайший период; r – требуемая норма доходности; n – количество лет; g – прогнозный темп прироста дивидендов.

Преобразовав это соотношение для расчета цены акции (r = Ce), получим формулу:

где Ce – стоимость собственного капитала, привлекаемого за счет эмиссии обыкновенных акций; D1 – прогнозное значение дивиденда на ближайший период; Po – текущая (рыночная) цена обыкновенной акции; g – прогнозный темп прироста дивидендов.

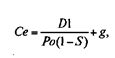

Если предприятие предпочтет увеличить сой капитал за сет дополнительного выпуска обыкновенных акций, то их стоимость необходимо скорректировать на величину затрат на эмиссию и размещение выпуска:

где Ce – стоимость собственного капитала, привлекаемого за счет эмиссии обыкновенных акций; D1 – прогнозное значение дивиденда на ближайший период; Po – текущая (рыночная) цена обыкновенной акции; g – прогнозный темп прироста дивидендов; S – затраты предприятия на выпуск обыкновенной акции (в процентах).

Алгоритм расчетов методом Гордона имеет некоторые недостатки:

1. он может быть реализован только лишь для предприятий, выплачивающих дивиденды;

2. показатель Се очень чувствителен к изменению коэффициента g;

3. здесь не учтен рыночный риск.

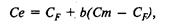

Эти недостатки устраняются при помощи Модели оценки доходности финансовых активов (CAPM). Она предполагает, что цена собственного капитала (Ce) равна безрисковой доходности плюс премия за систематический риск:

где Cf – доходность безрисковых вложений (ставка дохода по долговым обязательствам государства или ставка по валютным депозитам СБ РФ); b – коэффициент, рассчитываемый для каждой акции (колеблется от 0, 6 по акциям с низким риском до 2, 0 для акций с высоким уровнем риска); Cm – средняя ставка доходности, сложившаяся на рынке ценных бумаг.

Стоимость источника «нераспределенная прибыль»

Цена нераспределенной прибыли – ожидаемая доходность обыкновенной акции предприятия, ее определяют теми же методами, что и цену обыкновенных акций.

Стоимость источника «амортизационный фонд»

Стоимость источника «амортизационный фонд» определяют аналогично стоимости капитала, сформированного посредством обыкновенных акций и нераспределенной прибыли, то есть предприятие должно заработать на реинвестировании амортизации как минимум столько же средств, сколько ее акционеры могут заработать на альтернативных инвестициях с эквивалентным риском.

Рассмотрев поэлементную оценку стоимости капитала, возможно вычислить среднюю стоимость капитала (WACC).

Для этого необходимо умножить взвешенные значения структуры капитала на величину общей суммы расходов по обслуживанию всех источников капитала:

где WACC — цена капитала; Сi — посленалоговая цена i-го источника средств; Vi — удельный вес i-го источника средств в общей их сумме.

Экономический смысл WACС.

1. Стоимость капитала предприятия служит нижним пределом прибыльности операционной деятельности. Так как стоимость капитала характеризует часть прибыли, которая должна быть уплачена за использование сформированного или привлеченного нового капитала для обеспечения выпуска и реализации продукции, этот показатель выступает минимальной нормой формирования операционной прибыли предприятия, нижней границей при планировании ее размеров.

2. Показатель стоимости капитала используют как критериальный в инвестировании. Прежде всего уровень стоимости капитала конкретного предприятия является дисконтной ставкой, по которой сумму чистого денежного потока приводят к настоящей стоимости в процессе оценки эффективности отдельных реальных проектов. Кроме того, он служит базой сравнения с внутренней ставкой доходности по рассматриваемому инвестиционному проекту. Если она ниже, чем показатель стоимости капитала предприятия, такой инвестиционный проект должен быть отвергнут.

3. Уровень стоимости капитала предприятия — важнейший элемент рыночной стоимости этого предприятия. Снижение стоимости капитала приводит к соответствующему возрастанию рыночной стоимости предприятия, и наоборот. Эта зависимость отражается на деятельности акционерных предприятий открытого типа, цена на акции которых поднимается или падает при соответственно снижении или росте стоимости их капитала.

Цена отдельных источников формирования капитала фирмы и его структура постоянно изменяются под воздействием целого комплекса факторов, таких как внутренние условия деятельности фирмы и внешние, например, конъюнктура финансового рынка. Одним из внутренних факторов является расширение объема новых инвестиций, которые могут осуществляться за счет собственных или привлеченных средств. Первый источник более дешевый, но ограничен в размерах, второй — не ограничен, но его цена существенно колеблется в зависимости от структуры авансированного капитала. Изменение процентных ставок на финансовом рынке также приводит к изменению цены отдельных источников.

Поэтому вводится понятие предельной цены капитала, которая показывает цену последней денежной единицы вновь привлеченного фирмой капитала. Она рассчитывается на основе прогнозной величины расходов, которые предприятие понесет при воспроизводстве целевой структуры капитала в условиях сложившейся конъюнктуры фондового рынка. Предельная цена капитала увеличивается с ростом объемов привлеченных средств и изменений в структуре капитала фирмы.

Предельная цена капитала фирмы может оставаться неизменной, |если увеличение капитала осуществляется главным образом за счет нераспределенной прибыли предприятия и при неизменной его структуре. Однако существует определенная критическая точка, в которой взвешенная стоимость капитала будет увеличиваться при привлечении новых источников и изменении структуры капитала. Она называется точкой разрыва (перелома) нераспределенной прибыли и находится по формуле

х=НП: Уск,

где НП — нераспределенная прибыль;

Уск — удельный вес (доля) собственного капитала.

Если цена заемных источников остается на прежнем уровне и структура капитала не меняется, то чисто теоретически предельная цена капитала предприятия может остаться неизменной.

3. Политика управления структурой капитала

3.1.Теории структуры капитала

Среди проблем, с которыми сталкивается финансовый менеджер, одной из основных является выбор оптимальной структуры капитала, то есть такого сочетания собственных и заемных средств, которое максимизирует стоимость фирмы для владельцев.

Предположим, что средняя стоимость капитала фирмы существенно не меняется на протяжении определенного периода времени t = [1. N]. Тогда ее стоимость V формально может быть определена как

CFt – денежный поток (как правило аннуитет) = чистая прибыль + % за кредит

Как следует из этой формулы, при прочих равных условиях минимизация WACC приводит к максимизации стоимости фирмы.

Таким образом, под оптимальной структурой капитала понимается такое сочетание различных источников финансирования, при котором его средняя стоимость WACC становится минимальной.

В настоящее время существуют различные теории структуры капитала, включающие взгляды на роль и влияние структуры капитала на стоимость фирмы:

§ теория Модильяни – Миллера (ММ);

§ традиционный подход;

§ компромиссные модели (теория статистического равновесия);

§ модели ассиметричной информации;

§ модели агентских издержек и др.

Теория Модильяни – Миллера. Основоположниками теории структуры капитала считаются американские ученые Ф. Модильяни и М. Миллер. Результаты их исследований в этой области лежат в основе многих положений современной финансовой науки, за развитие которой они удостоены Нобелевской премии в области экономики.

Теорема 1. Согласно теории ММ в идеальной экономической среде структура капитала не влияет на стоимость предприятия, которая зависит только от рентабельности его деятельности и связанных с ней рисками.

Другими словами должно выполняться условие:

Vu = VL = D + E = EBIT/r,

где Vu, VL – стоимость финансово независимой (отсутствие займов) и финансово зависимой (использующей займы) фирмы соответственно;

D – объем привлеченных займов,

E – величина собственного капитала,

EBIT – прибыль фирм от операций,

r – норма доходности инвесторов с учетом риска фирм данного класса (ставка капитализации дохода).

«Как пирог не дели, его больше не станет» (устно).

Таким образом, стоимость фирмы определяется ее активами (инвестициями) и эффективностью их использования, а не источниками финансирования.

Из теоремы 1 следует, что средняя стоимость капитала не зависит от его структуры для всех фирм одной группы риска и равна стоимости акционерного капитала финансово независимой фирмы.

Теорема 2. Стоимость (ставка доходности) собственного капитала финансово зависимой фирмы является линейной функцией от стоимости капитала (ставки капитализации) независимой фирмы и финансового рычага.

Наращивание долга как более дешевого источника финансирования будет приводить к пропорциональному росту стоимости собственного капитала, поскольку собственники будут требовать более высокую норму доходности в качестве компенсации за увеличение финансового риска. При этом средняя стоимость капитала не зависит от уровня финансового рычага и будет оставаться неизменной, поскольку любое изменение отношения заемного и собственного капитала будет в точности компенсироваться изменениями стоимости собственного капитала.

Теорема 3. Если фирма, принадлежащая к определенному классу риска, действует в интересах собственников, то она должна использовать только те инвестиционные возможности, уровень доходности которых не ниже стоимости используемого капитала (ставки капитализации).

Традиционный подход (прямо противоположный теории ММ).

Этот подход предполагает прямую зависимость средней стоимости капитала от его структуры и возможности ее оптимизации в течение определенного периода развития фирмы. Критерий оптимизации – минимизация цены капитала, которая приводит при прочих равных условиях к увеличению рыночной стоимости фирмы.

Несмотря на рациональные предпосылки, традиционный подход не находит должного подтверждения на практике. Из него следует, что фирмам надлежит использовать максимально возможную долю займов в финансировании. Кроме того, предприятия одной отрасли либо близкие по роду деятельности должны иметь примерно одинаковую структуру капитала.

Поиск «золотой» середины между двумя рассмотренными крайними точками зрения привели к созданию компромиссных моделей.

Компромиссная модель (теория статистического равновесия).

Сторонники компромиссного подхода исходят из реальных условий ведения бизнеса. Принятие управленческого решения требует поиска баланса между доходностью и риском. Введение в структуру капитала заемных средств снижает общие издержки финансирования из-за более низкой стоимости, способствуя росту рентабельности бизнеса. Однако увеличение долговых обязательств повышает рискованность ожидаемой прибыли и денежных потоков, а также вероятность неисполнения обязательств перед кредиторами, ведущего к возникновению финансовых затруднений и в конечном итоге – к банкротству.

Возникновение финансовых затруднений связано с существенными издержками – издержками банкротства. Их можно разделить на прямые и косвенные. Прямые – порождает сама процедура банкротства. Косвенные – являются угрозой начала банкротства.

В соответствии с компромиссной моделью, оптимальная структура капитала – это такое сочетание собственных и заемных средств, при котором стоимость налоговых щитов полностью покрывает ожидаемую стоимость издержек банкротства.

(налоговый щит = ставка налога на прибыль* сумма кредитных ресурсов)

При невысокой доле займа вероятность банкротства незначительна и эффект от налоговых выгод превосходит возможнее издержки финансовых затруднений. Но при достижении определенного уровня долга вероятность возникновения банкротства начинает быстро расти и его издержки снижают стоимость зависимого предприятия. Максимальная стоимость предприятия соответствует оптимальной структуре капитала, при которой стоимость налоговых выгод равна ожидаемой стоимости банкротства.

Так, предприятию с высоким уровнем риска, у которого выше вероятность финансовых затруднений и выше соответствующие им затраты, следует использовать заемный капитал в меньшем объеме, чем низкорисковым предприятиям, которые могут привлекать заемный капитал в больших объемах. Естественным ограничителем здесь является величина налоговой экономии.

При использовании компромиссных моделей необходимо также учитывать тот факт, что фирмы, имеющие материальные активы, имеют больше возможностей привлекать заемные средства, чем компании, у которых преобладают нематериальные активы. Это связано с тем, что величина затрат на преодоление финансовых затруднений зависит не только от вероятности их наступления, но и от возможного ущерба, который определяется ценой активов предприятия (нематериальные активы обесцениваются быстрее, чем материальные).

Важное значение при выборе источников финансового обеспечения имеет размер ставки налогообложения предприятия. Предприятия с высокой налоговой ставкой имеют и больший размер экономии при использовании заемного капитала, чем предприятия с небольшой ставкой, поэтому могут привлекать больше заемных средств.

Несмотря на свою привлекательность, компромиссные модели не всегда находят практическое применение для достижения целевой структуры капитала. Профессор Г. Дональдсон в 1960-е гг. на основе исследования практики формирования структуры капитала сделал вывод о том, что фирмы предпочитают финансировать свою деятельность преимущественно за счет нераспределенной прибыли и акционерного капитала. В случае нехватки средств для финансирования новых проектов фирма в первую очередь прибегает к займам и выпуску конвертируемых долговых обязательств, не выпуская новые обыкновенные акции. Таким образом, источники собственного капитала Г. Дональдсон разделил на две неравнозначные части: нераспределенная прибыль и новые обыкновенные акции, что противоречит компромиссным моделям.

Дальнейшее развитие компромиссные модели получили в труда профессора С. Майерса, объединенных в теорию ассимметричной информации структуры капитала. Суть данной теории Майерса (теории иерархии) заключается в том, что менеджеры компании лучше осведомлены о реальном состоянии дел и перспективах развития фирмы, чем ее акционеры и другие инвесторы, т.е. имеют больше информации. Это необходимо учитывать при разработке оптимальной структуры капитала фирмы. На практике эта теория реализуется путем ограничения выпуска новых обыкновенных акций по пониженным ценам и сохранения резервного заемного потенциала фирмы за счет высокой доли акционерного капитала и низкого уровня задолженности. Этот резервный потенциал может использоваться дополнительно для привлечения заемных средств в случае крайней необходимости.

Другой популярной разновидностью моделей асимметричной информации являются сигн альные теори и (signalling theory). К числу наиболее известных из них следует отнести модель С. Росса (S. Ross).

Сущность модели Росса заключается в следующем. Привлечение займов при определенных условиях будет рассматриваться потенциальными инвесторами как сигнал об устойчивом положении фирмы, ее способности обслуживать текущие выплаты по обязательствам и уверенности в их своевременном погашении. В свою очередь, это предполагает достаточность денежных потоков, генерируемых как текущей деятельностью, так и ожидаемых от реализации будущих проектов. Отсюда следует, что решение о привлечении заемных средств, например о выпуске облигаций, должно положительно восприниматься инвесторами и приводить к росту цен на акции фирмы, т. е. к увеличению ее стоимости.

Агентские отношения и связанные с ними издержки возникают в случае, когда владельцы капитала передают права на принятие и реализацию управленческих решений наемным менеджерам (агентам).

Можно выделить следующие типы агентских отношений и вытекающих из них потенциальных конфликтов:

• между собственниками (акционерами) и менеджерами;

• между кредиторами и менеджерами;

• между собственниками и кредиторами.

Несмотря на то что менеджеры призваны управлять бизнесом в целях и на благо его владельцев, в реальности их интересы могут не совпадать или даже идти вразрез. Основная цель владельцев — максимизация собственного благосостояния посредством увеличения ценности принадлежащего им бизнеса. Однако для менеджеров, не имеющих значительной или вообще никакой доли в бизнесе, в качестве основной цели могут выступать собственные интересы: получение высокой заработной платы, различных льгот и привилегий, сохранение должности, закрепление статуса, карьерный рост, укрепление личной власти и т. д. /

Вместе с тем, обобщив положения различных теорий, можем получить ряд полезных выводов:

1. Существуют вполне определенные выгоды заемного финансирования, к наиболее значимым из которых следует отнести: более низкую стоимость, создание налогового щита, повышение рентабельности собственного капитала (воздействие финансового рычага), возможность подачи положительных сигналов инвесторам, дисциплинирующее воздействие на менеджмент, экономичный способ разрешения агентских конфликтов, возможность применения в качестве защиты от поглощений и др. Поэтому фирмы предпочитают иметь определенную долю заемных средств.

2. Однако вероятность финансовых затруднений и повышения агентских затрат ограничивают использование займов. С определенного уровня финансового рычага эти факторы сводят на нет налоговые преимущества заемного финансирования и выгоды от снижения агентских издержек.

3. Поскольку информация асимметрична, фирмы предпочитают сохранять резервный заемный потенциал для того, чтобы при необходимости воспользоваться хорошими инвестиционными возможностями, не прибегая к выпуску собственного капитала по заниженным ценам. Привлечение займов может также использоваться в качестве сигнала рынку, что фирма осуществляет эффективную деятельность и имеет хорошие перспективы в будущем.

4. Управленческие решения по формированию структуры капитала, посредством которых менеджеры могут оказывать влияние на стоимость бизнеса, сводятся к снижению расходов или влияния обременительных положений законодательства и вероятности возникновения потенциально дорогостоящих в своем разрешении противоречий между интересами различных сторон (менеджерами и акционерами, акционерами и кредиторами и др.), а также к повышению гибкости управления и обеспечению потенциальных инвесторов финансовыми активами, недоступными для них при других обстоятельствах и извлечения из этого дополнительных доходов.

3.2. Финансовый рычаг в системе управления структурой капитала

Финансовый рычаг характеризует использование предприятием заемных средств, которое влияет на изменение коэффициента рентабельности собственного капитала. Финансовый рычаг – объективный фактор, возникающий с появлением заемных средств в объеме используемого предприятием капитала, позволяющий ему получить дополнительную прибыль на собственный капитал.

Эффект финансового рычага рассчитывается по формуле:

ЭФР = (1 – n)*(ЭР – СП)*ЗК/СК,

где n – ставка налога на прибыль;

ЭР – экономическая рентабельность активов = прибыль до уплаты налогов/ актив;

СП – средняя процентная ставка по кредиту (включая прямую % ставку за кредит и другие удельные расходы по его привлечению, страхованию и обслуживанию);

ЗК – заемный капитал;

СК – собственный капитал.

Три составляющие формулы расчета эффекта финансового рычага:

1. налоговый корректор финансового рычага (1 – n), который показывает, в какой степени проявляется эффект финансового рычага в связи с различным уровнем налогообложения прибыли.

2. дифференциал финансового рычага (ЭР – СП), который характеризует разницу между коэффициентом операционной рентабельности активов и средним размером процента за кредит.

3. коэффициент финансового рычага (ЗК/СК), который характеризует сумму заемного капитала, используемого предприятием, в расчете на единицу собственного.

Эти составляющие позволяют целенаправленно управлять ЭФР в финансовой деятельности предприятия.

Налоговый корректор практически не зависит от деятельности предприятия, так как ставка налога на прибыль установлена законодательно.

Дифференциал финансового рычага – главное условие, формирующее положительный финансовый эффект финансового результата. Этот эффект проявляется только в том случае, если уровень операционной прибыли превышает средний размер процента за используемый кредит. Также, чем выше удельный вес заемных средств в общей сумме капитала, тем большую прибыль оно может получить на собственный капитал.

Но при повышении доли используемого заемного капитала финансовая устойчивость предприятия может снижаться, увеличивая риск вероятности банкротства, что вынуждает кредиторов увеличивать ставку процента за кредит, включая в нее премии за финансовый риск. При определенном уровне этого риска дифференциал финансового рычага может быть сведен к нулю (использование заемного капитала не даст прироста рентабельности собственного капитала) или иметь отрицательную величину (рентабельность собственного капитала снизится, т. к. часть чистой прибыли, генерируемой собственный капиталом, будет уходить на обслуживание используемого заемного капитала по высоким ставкам процента).

Таким образом, при неизменном дифференциале коэффициент финансового рычага – главный генератор как возрастания суммы и уровня прибыли на собственный капитал, так и финансового риска потери этой прибыли. Аналогичным образом при неизменном коэффициенте финансового рычага положительная или отрицательная динамика его дифференциала показывает как возрастание суммы и уровня прибыли на собственный капитал, так и финансовый риск ее потери.

Зная эти условия можно управлять как стоимостью, так и структурой капитала предприятия. На практике не существует единых рецептов эффективного соотношения собственного и заемного капиталов, но присутствуют факторы, позволяющие целенаправленно формировать структуру капитала, обеспечивая условия эффективного его использования.

Для управления структурой капитала имеет важное значение и совокупное влияние финансового и операционного рычагов.

По мере одновременного увеличения силы воздействия операционного и финансового рычагов все менее значительные изменения объема реализации и выручки приводят ко все более крупным изменениям чистой прибыли на акцию.

Это находит выражение в умножении двух сил — операционного (ЭОР) и финансового (ЭФР) рычагов и появлении общего операционно-финансового рычага (ЭОФР):

ЭОФР = ЭОР х ЭФР

Эффект общего рычага показывает общий риск для данного предприятия, под которым понимают риск, связанный с возможным недостатком средств для покрытия текущих расходов и расходов по обслуживанию внешних источников средств.

Чтобы уровень операционного рычага был выгодным для держателей обыкновенных акций, объем реализации должен превышать точку безубыточности. Чтобы было выгодным привлечение заемных средств, цена заемного капитала должна быть меньше коэффициента рентабельности активов.

4.Оптимизация структуры капитала

На практике оптимизация структуры капитала фирмы является одной из наиболее важных и сложных задач финансового менеджмента. Оптимальная структура капитала представляет собой такое сочетание собственных и заемных средств, при котором обеспечивается наиболее эффективное соотношение между коэффициентом рентабельности и коэффициентом финансовой устойчивости предприятия.

Процесс оптимизации структуры капитала осуществляется в несколько этапов.

На первом этапе проводится анализ капитала предприятия, основным содержанием которого является выявление тенденций динамики объема и состава капитала и их влияния на эффективность использования средств и финансовую устойчивость фирмы.

На втором этапе оцениваются основные факторы, влияющие на структуру капитала (как объективные, так и субъективные), что позволяет сформировать целевую структуру капитала в будущем.

На третьем этапе осуществляется оптимизация структуры капитала предприятия по критерию максимизации финансовой рентабельности собственного капитала, определяемого как отношение чистой прибыли к собственному капиталу. С этой целью определяется размер финансового риска и финансового рычага.

На четвертом этапе оптимизация структуры капитала фирмы проводится по критерию минимизации его стоимости, для чего определяется цена каждого элемента капитала и рассчитывается его средневзвешенная цена на основе многовариантных расчетов.

На пятом этапе осуществляется дифференциация источников финансирования различных составных частей активов предприятия по критерию минимизации уровня финансовых рисков. Существует три метода финансирования активов в зависимости от степени финансового риска: консервативный, умеренный и агрессивный. В зависимости от своего отношения к риску и политики фирмы менеджер выбирает соответствующий вариант.

На последнем, шестом этапе происходит формирование целевой структуры капитала, которая является максимально рентабельной и минимально рисковой. Затем на основе произведенных расчетов начинает осуществляться работа по привлечению финансовых ресурсов и соответствующих источников.

Теоретически между стоимостью предприятия и средней ценой капитала существует взаимосвязь: V = EBIT*(1 – T)/WACC, где V – стоимость предприятия; EBIT – операционная прибыль; (1 – T) – налоговый корректор; WACC – средневзвешенная стоимость капитала.

Эта теория дает однозначный ответ, что максимизация стоимости предприятия достигается путем минимизации издержек на капитал, но какова должна быть оптимальная структура капитала, указывает лишь формально.

Итак, при планируемом получении определенной суммы прибыли по основной деятельности (EBIT, руб.), предприятие решает привлечь оптимальную сумму заемных средств (D, руб.) по известной процентной ставке за кредит (rD, %) и требуемой собственниками доходности – ставке дивидендов, растущей вместе с ростом суммы долга (rE, %).

Заметим, что дивиденды выплачиваются после уплаты налога на прибыль, поэтому налоговый щит применим только для заемного капитала:

rE = kE, а rD*(1 – T) = kD.

Таким образом, можно рассчитать рыночную стоимость собственного капитала (Е) при различных уровнях долга, с учетом неизменной величины ожидаемой операционной прибыли:

E = (EBIT – rD *D)*(1 – T)/ ke

Рыночная стоимость предприятия (V) может быть представлена также как сумма рыночных стоимостей ее долга и собственного капитала: V = D + Е

Доля долга в структуру капитала на базе рыночных оценок D/ V.

Теперь можно определить средневзвешенную стоимость капитала, исходя из полученных результатов:

WACC = rD*(1 – T)* D/ V + kE* E/ V = kD* D/ V + kE* E/ V

Далее проводят вариантные расчеты и делают вывод об оптимальности заимствования той суммы средств с определенной структурой капитала, при которой стоимость фирмы будет максимальной, а средневзвешенная стоимость капитала минимальной.

Тема 4. Дивидендная политика предприятия

1. Понятие дивидендной политики предприятия

2.Выбор типа дивидендной политики предприятия

3.Выбор срока и порядок выплаты дивидендов

4.Оценка эффективности дивидендной политики предприятия

1. Понятие дивидендной политики предприятия

Дивидендная политика предприятия, как часть ее финансовой политики, заключается в выборе пропорции между потребляемой акционерами и капитализируемой частями прибыли для достижения целей компании.

Под дивидендной политикой предприятия следует понимать механизм формирования доли прибыли, выплачиваемой собственнику, в соответствии с долей его вклада в общий собственный капитал компании.

Дивидендная политика компании связана с распределением прибыли только в акционерных обществах. В любой иной организационно-правовой форме деятельности при распределении прибыли вместо терминов «акция» и «дивиденд» используются такие термины, как «пай», «вклад» и «прибыль на вклад».

Согласно ст. 42, 43 Федерального закона «Об акционерных обществах», акционерное общество в соответствии с общим решением акционеров и надлежащими решениями органов управления обязано осуществлять выплаты дивидендов акционерам. Минимальный размер дивидендов по обыкновенным акциям в законе не указан, поскольку предполагается, что органы управления (совет директоров) действуют в интересах всех акционеров. Фактически этого не происходит.

Для российской практики характерны следующие типы нарушений, связанных с выплатой дивидендов: невыплата объявленных эмитентами дивидендов, нарушение порядка и сроков выплаты дивидендов, невыплата или задержка выплаты дивидендов платежными агентами эмитента, неверный расчет чистой прибыли эмитента и размера дивидендов.

В российских условиях информация о дивидендной политике компаний, как правило, носит закрытый, конфиденциальный характер. ' В условиях развитых рыночных отношений информация о дивидендной политике тщательно отслеживается менеджерами, аналитиками и брокерами. Изменения в выплате дивидендов, любые нежелательные отклонения от сложившейся в данной компании практики могут привести к понижению рыночной цены акции. Степень стабильности дивидендной политики служит индикатором успешной деятельности предприятия.

Технология формирования дивидендной политики предприятия включает в себя:

1.Выбор типа дивидендной политики предприятия

2.Выбор срока и порядок выплаты дивидендов

3.Оценка эффективности дивидендной политики предприятия

2.Выбор типа дивидендной политики компании осуществляется в соответствии с ее финансовой политикой и основан на нескольких теориях влияния размера выплачиваемых дивидендов на цены акций (рыночную стоимость компании) и благосостояние акционеров.

Теория Модильяни—Миллера утверждает, что при соблюдении ряда условий дивидендная политика не оказывает на рыночную стоимость компании и доходы ее владельцев никакого воздействия ни в текущем периоде, ни в перспективе, так как эти параметры зависят от суммы всей формируемой прибыли, а не только ее распределяемой части. Поскольку теория действует только при наличии ряда ограничений, которые в реальности отсутствуют (например отсутствие налогообложения), на практике она неприменима.

Теория предпочтительности дивидендов, авторами которой являются Д. Гордон и Д. Линтер, показывает, что каждая единица дохода, выплаченная инвесторам в виде дивидендов, уже очищена от риска и поэтому стоит больше, чем доход, получение которого отложено на будущее. Следовательно, максимизация дивидендных выплат предпочтительнее капитализации дохода. Возражения противников данной теории в основном сводятся к тому, что использовать лишь фактор риска нельзя, так как выплаченные дивиденды акционер может реинвестировать в акции данной или другой компании. Фактор риска учитывается каждым инвестором индивидуально и зависит от общего уровня риска хозяйственной деятельности, а не от характеристик дивидендной политики компании.

Теория минимизации дивидендов (теория налоговых предпочтений) заключается в том, что эффективность дивидендной политики компании определяется возможностью минимизации налоговых выплат по текущим и предстоящим выплатам собственникам. Вследствие того, что на западе налогообложение дивидендов, как правило, выше будущих доходов (с учетом ставки налогообложения, фактора текущей стоимости денег), предпочтительна капитализация дивидендов. Однако такая политика может не устроить многих мелких акционеров, нуждающихся в текущих выплатах.

Сигнальная теория дивидендов (или «сигнализирующая») рассматривает уровень дивидендных выплат как существенный фактор влияния на рыночную стоимость акций, так как многие методы определения текущей стоимости акций используют в качестве составляющей расчетов именно величину ранее выплаченных дивидендов и их прогноз на будущий период. Таким образом, рост дивидендных выплат увеличивает расчетную цену акции при принятии решения о ее продаже. Это ведет к увеличению рыночных цен акций и приносит дополнительный доход акционерам при их продаже. Кроме того, выплата солидных дивидендов «подает сигнал» рынку о том, что компания находится на подъеме. Однако теория применима в том случае, когда рынок информационно прозрачен и «передает сигналы» большому числу участников рынка с минимальными издержками, что в российских условиях затруднено.

Теория соответствия дивидендной политики составу акционеров («теория клиентуры») утверждает, что компания должна осуществлять такую дивидендную политику, которая соответствует ожиданиям большинства акционеров. Если основной состав акционеров заинтересован в получении дивидендов, то именно эту дивидендную политику следует предпочесть компании. Акционеры, несогласные с такой практикой, реинвестируют капитал в другие компании, и состав акционеров становится однородным.

Практическое использование этих теорий позволило выделить три основных подхода к формированию дивидендной политики компании — консервативный, умеренный (компромиссный) и агрессивный. Каждому типу дивидендной политики компании соответствует определенная методика дивидендных выплат.

Основные типы дивидендной политики акционерного общества

| Типы дивидендной политики | Разновидности методик дивидендных выплат |

| I. Консервативная | Методика выплаты дивидендов по остаточному принципу Методика фиксированных дивидендных выплат |

| II. Умеренная (компромиссная) | Методика выплаты гарантированного минимума и экстрадивидендов |

| III. Агрессивная | Методика стабильного уровня дивидендов (или методика постоянного возрастания размера дивидендов)_____ |

При консервативной дивидендной политике компании приоритетной целью распределения прибыли является ее использование на развитие компании, а не на текущее потребление в форме дивидендных выплат. Она непосредственно направлена на рост чистых активов акционерного общества, повышение рыночной капитализации компании. Консервативному типу соответствуют методики выплаты дивидендов по остаточному принципу и фиксированных дивидендных выплат.

Методика остаточных дивидендных выплат обычно используется на стадии становления компании и связана с высоким уровнем ее инвестиционной активности. Фонд выплаты дивидендов образуется за счет прибыли, остающейся после формирования из нее собственных финансовых ресурсов, необходимых для развития компании. Если по инвестиционным проектам уровень доходности превышает средневзвешенную доходность капитала компании или другой избранный ею критерий (например коэффициент финансовой рентабельности), то основная часть прибыли, как правило, направляется на реализацию таких проектов. В перспективе это превышение создает условия для роста капитала собственников. Преимуществами этой методики являются усиление инвестиционных возможностей и обеспечение высоких темпов развития компании. Недостаток этой методики состоит в нестабильности дивидендных выплат, неопределенности их формирования в будущем. Это отрицательно сказывается на рыночных позициях компании.

Методика фиксированных дивидендных выплат предусматривает их регулярную выплату в неизменном размере в течение продолжительного времени без учета изменения курсовой стоимости акций. При высоких темпах инфляции сумма дивидендных выплат корректируется на индекс инфляции. Преимуществом методики фиксированных дивидендных выплат является ее надежность. Она создает чувство уверенности у акционеров в неизменности размера текущего дохода, стабилизирует котировки акций на фондовом рынке. Недостаток этой методики — слабая связь с финансовыми результатами деятельности компании. В периоды неблагоприятной конъюнктуры и низкого размера прибыли инвестиционная деятельность может быть сведена к нулю.

Для избежания подобных негативных последствий стабильный размер дивидендных выплат целесообразно устанавливать на относительно низком уровне. В результате минимизируется риск снижения финансовой устойчивости компании из-за недостаточных темпов прироста собственного капитала.

В соответствии с умеренной (компромиссной) дивидендной политикой в процессе распределения прибыли текущие интересы акционеров в форме дивидендных выплат балансируются с ростом собственных финансовых ресурсов для развития компании. Умеренному (компромиссному) типу дивидендной политики соответствует методика выплаты гарантированного минимума и экстрадивидендов.

Методика выплаты гарантированного минимума и экстрадивидендов предусматривает выплату регулярных фиксированных дивидендов и в случае успешной деятельности компании периодическую, разовую выплату дополнительных премиальных дивидендов. Преимуществом такой методики является стимулирование инвестиционной активности компании при высокой связи с финансовыми результатами ее деятельности. Методика гарантированного минимума дивидендов с надбавками (премиальные дивиденды) наиболее эффективна для компаний с неустойчивой динамикой прибыли. Основной недостаток этой методики заключается в том, что при продолжительной выплате минимальных размеров дивидендов и ухудшении финансового состояния компании, ее инвестиционные возможности снижаются, падает рыночная стоимость акций компании.

Агрессивная дивидендная политика предусматривает постоянный рост выплаты дивидендов (как правило, в твердо установленном проценте их прироста к размеру предшествующего периода) вне зависимости от результатов финансовой деятельности компании. Агрессивному типу соответствуют методики постоянного процентного распределения прибыли и постоянного возрастания размера дивидендов.

Методика постоянного процентного распределения прибыли (или методика стабильного уровня дивидендов) предусматривает установление долгосрочного нормативного коэффициента дивидендных выплат по отношению к прибыли (или норматива распределения прибыли на потребляемую и капитализируемую ее части). Эта методика отличается от методики фиксированных дивидендных выплат тем, что эти выплаты зависят от размера прибыли компании. Преимуществом методики стабильного уровня дивидендов является простота ее формирования и тесная связь с размером прибыли. Основным недостатком этой методики является нестабильность размеров дивидендных выплат на акцию, определяемая нестабильностью суммы формируемой прибыли. Такая нестабильность может вызвать резкие перепады в рыночной стоимости акций по отдельным периодам. Это препятствует максимизации рыночной стоимости компании в процессе осуществления такой политики. Методика стабильного уровня дивидендов связана с высокими рисками хозяйственной деятельности. Даже при высоком уровне дивидендных выплат дивидендная политика компании на основе такой методики не привлекает обычно инвесторов (акционеров), избегающих риска. Только крупные компании со стабильной прибылью могут позволить себе проводить дивидендную политику стабильного уровня дивидендов. В условиях резких изменений размера прибыли эта политика может привести к банкротству.

Методика постоянного возрастания размера дивидендов, уровня дивидендных выплат в расчете на одну акцию заключается в установлении твердого процента прироста дивидендов к их размеру в предшествующем периоде. Преимуществом такой методики является возможность повышения рыночной стоимости акций компании за счет формирования положительного имиджа у потенциальных инвесторов. Недостаток этой методики состоит в ее чрезмерной жесткости. Если темп роста дивидендных выплат возрастает и фонд дивидендных выплат растет быстрее, чем сумма прибыли, то инвестиционная активность компании снижается. При прочих равных условиях снижается и ее устойчивость. Осуществление такой дивидендной политики могут позволить себе лишь перспективные, динамично развивающиеся акционерные общества. Если же дивидендная политика, основанная на методике постоянного возрастания размера дивидендов, не подкреплена постоянным ростом прибыли компании, то она ведет к ее банкротству.

3.Выбор срока и порядок выплаты дивидендов. Процедура объявления и выплаты дивидендов в большинстве зарубежных стран стандартизирована и осуществляется в четыре этапа по установленным датам: объявления дивидендов, объявления экс-дивидендов, переписи акционеров, выплаты дивидендов.

Дата объявления решения о выплате дивидендов — день, когда принимается решение о выплате дивидендов, их размере, дате переписи акционеров и дате выплаты дивидендов. Решение о выплате годовых дивидендов принимается общим собранием акционеров по рекомендации совета директоров. Размер годовых дивидендов не может быть больше рекомендованной им величины и меньше величины промежуточных дивидендов. Совет директоров также может принять решение о выплате промежуточных дивидендов, их размере, форме выдачи по различным типам акций. Как правило, информация о размере и порядке выплаты дивидендов публикуется в средствах массовой информации.

Экс-дивидендная дата — дата, начиная с которой каждый новый покупатель приобретает акции, не предоставляющие право на получение ранее объявленного дивиденда; лица, купившие акции до этой даты, имеют права на дивиденды за истекший период. Экс-дивидендная дата назначается обычно за четыре деловых дня до даты переписи акционеров. При наступлении экс-дивидендной даты цена акций при прочих равных условиях должна уменьшиться как реакция на потерю ею права на дивиденд.

Дата переписи акционеров — день регистрации акционеров, которые имеют право на получение объявленных дивидендов. Как правило, она назначается за 2—4 недели до даты выплаты дивидендов.

Дата выплаты дивидендов — день, в который производится рассылка чеков, платежных поручений или почтовых переводов акционерам. По не полученным в срок дивидендам проценты акционерным обществом не начисляются.

В российской практике согласно требованиям Федерального закона от 26 декабря 1995 г. № 208-ФЗ «Об акционерных обществах» по результатам финансовой деятельности компании предусмотрено проведение одновременно двух корпоративных событий — общего собрания акционеров и выплаты дивидендов. Список лиц, имеющих право на получение дивидендов, одновременно является списком лиц, имеющих право участвовать в общем собрании акционеров В соответствии с п. 3 ст. 42 Федерального закона «Об акционерных обществах» решение о выплате (объявлении) дивидендов, в том числе решение о размере дивиденда и форме его выплаты по акциям каждой категории (типа), отнесено к компетенции общего собрания акционеров на основании рекомендации совета директоров (наблюдательного совета) компании.

Действующим законодательством предусмотрены следующие требования к составу и срокам дивидендных событий1:

1. Дата решения совета директоров № 1 — день принятия советом директоров компании решения о дате проведения общего собрания акционеров и дате составления списка лиц, имеющих право на участие в общем собрании акционеров и на получение дивидендов.

2. Дата опубликования решения совета директоров № 1 — день опубликования эмитентом сообщения о созыве общего собрания акционеров и дате составления списка лиц, имеющих право участвовать в этом собрании. В соответствии со ст. 30 Федерального закона от 22 апреля 1996 г. № 39-ФЗ «О рынке ценных бумаг» и п. 6.2.9, 6.2.11 и 6.3.1 положения «О раскрытии информации эмитентами эмиссионных ценных бумаг», утвержденного постановлением ФКЦБ России от 2 июля 2003 г. № 03-32/пс, эмитент обязан опубликовать сообщение о созыве общего собрания акционеров и дате составления списка акционеров в доступном для всех акционеров компании периодическом печатном издании не позднее 5 дней с момента принятия соответствующего решения.

3. Дата требования регистратора — день направления номинальным держателям акций письменного требования регистратора о предоставлении списка лиц, имеющих право участвовать в общем собрании акционеров. В соответствии с требованиями ч. 2 ст. 8 Федерального закона «О рынке ценных бумаг» номинальные держатели акций обязаны в течение 7 дней от даты получения требования регистратора предоставить ему списки акционеров, в интересах которых они владеют акциями. На практике такое требование может быть получено номинальным держателем как до, так и после даты составления списка лиц, имеющих право участвовать в общем собрании акционеров и на получение дивидендов.

4. Дата составления списка акционеров — день, по состоянию на который составляется список лиц, имеющих право на участие в общем собрании акционеров и на получение дивидендов. В соответствии с п. 1 ст. 51 Федерального закона «Об акционерных обществах» дата составления списка лиц, имеющих право на участие в общем собрании акционеров, не может быть установлена ранее даты принятия решения о проведении общего собрания акционеров (т.е. даты решения совета директоров № 1) и более чем за 50 дней, а в случае, если предлагаемая повестка дня внеочередного общего собрания акционеров содержит вопрос об избрании членов совета директоров (наблюдательного совета) общества, которые должны избираться кумулятивным голосованием, — более чем за 65 дней до даты проведения общего собрания акционеров.

4а. Экс-дивидендная дата. Официально правила торговли и клиринга на российских биржах не предусматривают объявления экс-дивидендной даты. Однако в условиях, когда на основных российских биржах (ММВБ, РТС и др.) при заключении сделок купли-продажи ценных бумаг действует правило обязательного резервирования денежных средств и депонирования ценных бумаг до начала биржевых торгов, а расчеты по итогам заключенных сделок совершаются в день заключения соответствующих сделок, экс-дивидендной датой является рабочий день, следующий за датой составления списка акционеров.

5. Дата предоставления списка акционеров регистратору — установленный регистратором акций компании согласно требованиям ст. 8 Федерального закона «О рынке ценных бумаг» день, не позднее которого номинальный держатель обязан собрать и представить регистратору список акционеров, в отношении которых им осуществляются функции номинального держателя.

6. Дата уведомления акционеров — день публикации или письменного уведомления эмитентом акций акционеров о дате проведения общего собрания акционеров и о дате, на которую составляется список лиц, имеющих право на участие в общем собрании акционеров и дивиденды. В соответствии с требованиями ст. 52 Федерального закона «Об акционерных обществах» сообщение акционерам о проведении общего собрания акционеров осуществляется путем направления им письменного уведомления или опубликования информации. Форма сообщения акционерам о проведении общего собрания акционеров, в том числе орган печати в случае сообщения в форме опубликования информации, определяется уставом компании. Сообщение о проведении общего собрания акционеров должно быть сделано не позднее чем за 20 дней, а сообщение о проведении общего собрания акционеров, повестка дня которого содержит вопрос о реорганизации общества, — не позднее чем за 30 дней до даты его проведения. В случае, если предлагаемая повестка дня внеочередного общего собрания акционеров содержит вопрос об избрании членов совета директоров (наблюдательного совета) общества, которые должны избираться кумулятивным голосованием, сообщение о проведении внеочередного общего собрания акционеров должно быть сделано не позднее чем за 50 дней до даты его проведения.

7. Дата решения совета директоров № 2 — день принятия советом директоров компании рекомендаций общему собранию акционеров о размере дивидендов. Порядок принятия указанных рекомендаций совета директоров компании в законодательстве не установлен. На практике дата решения совета директоров № 2 может совпадать с датой уведомления акционеров.

8. Дата проведения общего собрания акционеров — день проведения общего собрания акционеров, на котором принимается решение о размере дивидендов по акциям каждой категории (типа) и дате их выплаты.

9. Дата выплаты дивидендов. В соответствии с п. 4 ст. 42 Федерального закона «Об акционерных обществах» дата выплаты дивидендов определяется уставом компании или решением общего собрания акционеров о выплате дивидендов. В случае, если уставом компании срок выплаты дивидендов не определен, срок их выплаты не должен превышать 60 дней со дня принятия решения о выплате дивидендов.

10. Дата публикации решений общего собрания акционеров о дате и форме выплаты дивидендов. Не позднее 5 дней с даты принятия соответствующего решения (см. п. 2).

Дивиденды выплачиваются из чистой прибыли компании. Дивиденды по привилегированным акциям определенных типов могут выплачиваться за счет специально предназначенных для этого фондов компании.

Размер дивиденда объявляется без учета налога. Взимание налога на доходы по ценным бумагам в соответствии с российским законодательством происходит у источника получения дохода. Следовательно, при выплате акционерам дивидендов часть их удерживается компанией и перечисляется государству в виде налога на доходы по ценным бумагам. Выплата дивидендов осуществляется либо самой компанией, либо банком-агентом, который выступает в этот момент агентом государства по сбору налогов у источников и выплачивает акционерам дивиденды за вычетом соответствующих налогов. Дивиденды выплачиваются деньгами, а в случаях, предусмотренных уставом компании, — иным имуществом.

Согласно действующему законодательству компания не вправе принимать решение (объявлять) о выплате дивидендов по акциям:

• до полной оплаты всего уставного капитала общества;

• до выкупа всех акций, которые должны быть выкуплены в срок;

• если на день принятия такого решения компания отвечает признакам несостоятельности (банкротства) в соответствии с законодательством Российской Федерации о несостоятельности (банкротстве) или если указанные признаки появятся у компании в результате выплаты дивидендов;

• если на день принятия такого решения стоимость чистых активов компании меньше ее уставного капитала, и резервного фонда, и превышения над номинальной стоимостью определенной уставом ликвидационной стоимости размещенных привилегированных акций либо станет меньше их размера в результате принятия такого решения.

Компания не вправе выплачивать объявленные дивиденды по акциям:

• если на день выплаты общество отвечает признакам несостоятельности (банкротства) в соответствии с законодательством Российской Федерации о несостоятельности (банкротстве) или если указанные признаки появятся у общества в результате выплаты дивидендов;

• если на день выплаты стоимость чистых активов общества меньше суммы его уставного капитала, резервного фонда и превышения над номинальной стоимостью определенной уставом общества ликвидационной стоимости размещенных привилегированных акций либо станет меньше указанной суммы в результате выплаты дивидендов;

• в иных случаях, предусмотренных федеральными законами. По прекращении указанных обстоятельств компания обязана выплатить акционерам объявленные дивиденды.

4. Оценка эффективности дивидендной политики предприятия основывается на использовании следующих основных показателей:

• коэффициент соотношения цены и дохода по акции (К1), позволяющий приблизительно оценить срок окупаемости затрат на приобретение акций компании при условно предполагаемом постоянном уровне ее прибыльности;

• коэффициент дивидендных выплат (К2), показывающий процент чистой прибыли, идущий на выплату дивидендов.

Коэффициент соотношения цены и дохода по акции определяется по формуле: К1 = Ца/Да

где ЦА — рыночная цена одной акции; ДА - сумма дивидендов, выплаченных на одну акцию.

Коэффициент дивидендных выплат рассчитывается по формулам:

К2 = ФДВ/ЧП или К2=ДА/ЧПа,

где ФДВ – фонд дивидендных выплат, сформированный в соответствии с избранным типом дивидендной политики; ЧП – сумма чистой прибыли АО; ЧПа – сумма чистой прибыли АО, приходящейся на одну акцию.

Проблеме выбора оптимальной дивидендной политики посвящено множество теоретических и эмпирических исследований. Теоретические модели не дают однозначного ответа на вопрос об оптимальном уровне дивидендных выплат. Эмпирические же исследования установили следующие основные закономерности.

1. Как правило, компании придерживаются политики достижения в долгосрочной перспективе определенного нормативного коэффициента дивидендных выплат — либо отношения дивидендов к чистой прибыли, либо уровня выплат на акцию. Компании оценивают, какая часть прибыли является стабильной, а какая временной, обусловленной благоприятной конъюнктурой, и выплачивают дивиденды исходя из стабильной части прибыли. Изменения в дивидендах следуют за изменениями прибыли с некоторым временным лагом.

2. Дивиденды сигнализируют рынку о перспективах компаний. Исследования подтвердили, что изменению дивидендов предшествует изменение прибыли. Реакция рынка на сокращение дивидендов сильнее, чем на рост дивидендов.

3. Существует слабая зависимость предпочтений инвесторов по отношению к уровню дивидендов (так называемый эффект клиентуры). Инвесторы с низким доходом (и соответственно низкими налоговыми ставками) предпочитают акции с высокими дивидендами, а богатые инвесторы (с высокими налоговыми ставками) наоборот — с низкими.

4. Несмотря на существование «эффекта клиентуры», нет доказательств влияния дивидендного дохода на ожидаемую доходность акций. Есть лишь доказательство слабых предпочтений приросту стоимости капитала.

Эти закономерности постепенно становятся реальными и для дивидендной политики российских компаний. Практика дивидендных выплат ими показывает, что дивиденды на привилегированную акцию составляют 10—20% ее стоимости. Доходность обыкновенных акций скромнее — не более 5%. Однако этот показатель заметно колеблется по отдельным компаниям. Различия в дивидендной доходности — один из показателей оценки эффективности дивидендной политики этих компаний.

Раздел I. Долгосрочная финансовая политика предприятия

Тема 2. Инвестиционная политика предприятия

1.Понятие инвестиционной политики предприятия

2. Технология формирования инвестиционной политики предприятия

3. Характеристика основных разделов бизнес-плана инвестиционного проекта

1.Понятие инвестиционной политики предприятия

Инвестиции – средства (денежные, ценные бумаги и др. в т.ч. имущественные и иные права, имеющие денежную оценку), вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта.

Инвестиционная политика – идеология размещения средств, вкладываемых в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта (план вложения капитала)

Для принятия инвестиционных решений:

1. оценивают финансовую состоятельность инвестиционных проектов на основе отчета о прибылях и убытках; отчета о движении денежных средств; балансового отчета; расчета финансовых коэффициентов проекта.

2. оценивают экономическую эффективность инвестиций. Методы оценки:

А) статистические (учетные) – учетная норма доходности; срок окупаемости;

Б) динамические (дисконтные) – чистая приведенная стоимость, внутренняя норма доходности, дисконтированный срок окупаемости, индекс рентабельности;

В) альтернативные – скорректированная приведенная стоимость, экономическая добавленная стоимость и др.

Анализ и отбор инвестиционных проектов базируется на прогнозе и оценке денежных потоков, возникающих в процессе их осуществления. Реализация этого процесса на практике подразумевает разработку бюджетов капитальных вложений с учетом прогнозов движения денежных средств.

При этом важное значение имеет анализ рисков инвестиционных проектов и учет инфляции при оценке денежных потоков.

2. Технология формирования инвестиционной политики предприятия

Инвестиционная политика предприятия как составная часть его финансовой политики заключается в выборе и реализации эффективных форм инвестирования, обеспечивающих достижение целей предприятия.

Инвестиционная политика предприятия определяется инвестиционным климатом – совокупность сложившихся в стране финансово-экономических, правовых, социально-культурных и политических условий, определяющих эффективность инвестирования и степень инвестиционных рисков. С 1999г. инвестиционный климат в РФ постепенно улучшается, наблюдается рост вложений в основной капитал, благодаря улучшению финансового положения предприятий.

Пов