Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Поэтому крайне необходимо эффективно управлять задолженностью по банковским кредитам. Одним из методов позволяющих управлять задолженностью по кредитам является рефинансирование.

|

|

Рефинансирование- это новые заимствования для погашения имеющейся задолженности; применяется для трансформации краткосрочной задолженности в долгосрочную и для улучшения условий займов. Программы рефинансирования займа позволяют взять новый кредит, изменив процентную ставку, срок и валюту кредитования[2].

В настоящее время рефинансирование кредита является весьма эффективным способом экономии денег за счет покрытия старого кредита новым. Это обеспечивает временное снижение кредитной нагрузки предприятия.

Но это не очень простой процесс. Необходимо хорошо знать кредитные продукты всего рынка для того, чтобы подобрать лучший вариант. Помимо этого нужны другие знания, чтобы не понести дополнительные расходы.

Услуги по рефинансированию кредита предоставляют многие банки. Рассмотрим условия рефинансирования на примере Россельхозбанка (таблица 24).

Таблица 24 – Условия рефинансирования кредитов в Россельхозбанке

| Сумма кредита, тыс. р. | Срок кредита | Годовая процентная ставка, % | Комиссии при оформлении кредита | Материальное обеспечение |

| От 3 000 | От 1 до 84 месяцев | От 18, 96% | Отсутствует | Залог имеющегося имущества. |

Существует положительное условие, если заемщик является участником зарплатного проекта Россельхозбанка то из величины процентной ставки вычитается 3%,.

Объем задолженности по краткосрочным кредитам ЗАО «Коноваловское» в 2014 году составил 11910 тыс. р. Предположим, что организация для покрытия части задолженности воспользовалось рефинансированием кредита в Россельхозбанке. Сумма кредита 7 млн. р. Тем самым это позволит организации часть краткосрочных обязательств перевести в долгосрочные.

Рассчитаем сумму наращения простыми процентами:

S = 11910*(1+0, 1676*3) = 17898, 348 тыс. р. (по кредиту сроком на 3 года)

Сумма наращения при проведении рефинансирования:

S = 7000*(1+0, 1596*5) = 12586 тыс.р.

Сумма наращения по оставшейся части долга:

S = 4910*(1+0, 1676*3) = 7378, 75 тыс.р.

Далее рассчитаем ежемесячный платеж по кредиту, взятому на 3 года: 17898, 348 / 36 = 497, 18 тыс.р.

Также следует рассчитать ежемесячный платеж по кредиту, который перевели в долгосрочный сроком на 5 лет: 12586 тыс.р. / 60 = 209, 77 тыс.р.

Ежемесячный платеж по оставшемуся краткосрочному кредиту:

7378, 75 / 36 = 204, 96 тыс.р.

Таким образом, ежемесячный платеж по нашему кредиту составлял бы 497, 18 тыс.р., а вследствие перевода части кредита из краткосрочного в долгосрочный, получаем платеж в сумме 209, 77 + 204, 96 = 414, 73 тыс.р. Сумма данного платежа будет на 82, 45 тыс.р. меньше, чем в том случае, если бы организация платила кредит 3 года по ставке 16, 76% годовых. Так, рефинансирование будет выгодным, потому что ежемесячный платеж будет уменьшен, что положительно скажется на деятельности организации так как долговые обязательства ложатся на плечи организации серьёзным бременем. А если происходит еще и ухудшение финансового положения, то платить по обязательствам становится весьма затруднительно.

Оценка деятельности ЗАО «Коноваловское» показала, что организация имеет потенциал и возможности для расширения производства.

Считаю, что для повышения прибыли необходимо расширить производственную деятельность. У организации собственный капитал превышает заемный имеются денежные средства, неплохие показатели финансовой устойчивости, а, следовательно, есть возможность открыть собственную мельницу, заниматься помолом муки и отрубей.

Предлагаю приобрести агрегат мельницы Р6 - АВМ-4, который выпускает ООО «Уралспецмаш», в городе Миассе. Он предназначен для переработки зерна на муку высшего и первого сорта и применяется для нужд сельского хозяйства.

Данная мельница представляет собой комплекс малогабаритного размольного, просеивающего, транспортного и электрооборудования. Небольшие габариты и вес, высокое качество получаемой муки при небольшом расходе электроэнергии выгодно отличают агрегат от аналогов. Для ее обслуживания требуется только 2 человека, это экономит средства в виде расходов на оплату труда, что подчеркивает выгодность для организации.

Техническая производительность оборудования небольшая, что как раз подходит для организации, осуществляющей переработку не всего, а только части валового сбора зерна, так как есть постоянные клиенты на приобретение продукции растениеводства. При помоле зерна получают муку двух сортов: высшего и первого, которые, как правило, пользуется наибольшим спросом. Стоимость такой мельницы в Курганской области составляет 4650 тыс. р. С целью снижения объема запасов пустим в переработку на муку 1000 тонн зерна пшеницы.

Данный агрегат мельницы выигрывает по техническим характеристикам и, что немаловажно, по стоимости. Для сравнения приведем технические характеристики мельницы Р6 - АВМ-4, который выпускает ООО «Уралспецмаш» и мельницы «Мельинвест» Р1-БМВ-02 (таблица 20).

Видим, что мельница «Мельинвест» Р1-БМВ-02 проигрывает практически по всем характеристикам, для её обслуживания необходимо как минимум три человека, что несет в себе большие затраты, по сравнению с предложенной к приобретению мельницей Р6 - АВМ-4.

Общая площадь мельничного оборудования всего 25 кв. м., помещение имеется.

Таблица 25 - Технические характеристики мельниц

| Техническая характеристика | Значение | |

| «Мельинвест» Р1-БМВ-02 | ООО «Уралспецмаш» Р6 - АВМ-4 | |

| Производительность при помоле зерна базисной кондиции в сутки, т | ||

| Выход муки – всего, %: | ||

| в т. ч. мука высшего сорта | ||

| мука 1 сорта | ||

| Суммарная мощность установленных электродвигателей, кВт | ||

| Общая площадь оборудования, кв.м |

Для выявления экономической выгоды от предложенного мероприятия рассчитаем выход продукции, а также ее стоимость таблица 21.

Таким образом, при помоле зерна пшеницы выход муки высшего сорта составит – 45 %, первого сорта – 30 %, 20 % - отруби и 5 % - отруби.

Цена одного мешка муки в магазинах Макушинского района в среднем равна 1000 р., планируется продавать мешок муки по цене ниже на 200 р., то есть 800 р., спрос на продукцию определенно будет, так как поблизости не имеется других мельниц.

Планируемая выручка от реализации отрубей составляет 400 тыс.р. Выход продукции от помола, а также дальнейшей реализации муки и отрубей в целом составит 10000 тыс.р.

Таблица 26 - Расчет выхода продукции и ее стоимости

| Продукция | Расчет | Сумма, тыс.р. |

| Мука высшего сорта | 1) Выход муки высшего сорта 45 %. При помоле дополнительных 1000 т пшеницы получим 450 000 кг муки: 1000 000 кг× 45 %; 2) Муку упаковывают в мешки по 50 кг, тогда получим: 450 000 кг / 50 кг = 9 тыс. мешков; 3) Цена реализации – 800 р./ мешок, тогда выручка составит: 9 тыс. мешков× 800 р. = 7200 тыс. р. | |

| Мука первого сорта | 1) Выход муки первого сорта 30 %, т. е. 1000 000 кг× 30 % = 300000 кг; 2) 300000 кг / 50 кг = 6 тыс. мешков; 3) Цена реализации – 400 р./ мешок, тогда выручка составит: 6 тыс. мешков× 400 р. = 2700 тыс. р. | |

| Отруби | 1) Всего отрубей: 1000000 кг – (450000 +300000+ 50000(отходы)) = 200000 кг; 2) Отруби упаковывают в тару по 35 кг, тогда 200000 кг/35 кг = 5714 мешков; 3) Цена реализации 70 р. / мешок, 70 р.× 5714 мешков = 400 тыс. р. | |

| Итого | - |

Для выявления выгоды необходимо определить затраты, понесенные организацией при приобретении мельницы, помола и дальнейшей реализации полученной продукции. Расчет представлен в таблице 27.

Таблица 27 - Расчет затрат, для приобретения мельницы и помола муки

| Статья затрат | Расчет, тыс. р. | Сумма, тыс. р. |

| Цена оборудования | Цена завода изготовителя с учетом НДС | |

| Расходы по доставке (расход топлива + плата за транспорт), монтажу и пусконаладочным работам | (398 км × 2) × 30, 26=24087 24087 +11500+180002 | 215, 6 |

| Заработная плата двух работников | 12тыс. р. – средняя ежемесячная зарплата; 12× 12 мес.× 2 чел. = 180 | |

| Взносы | 288 тыс. р.× 0, 3 % = 86 | |

| Амортизация | 14 % - годовая норма амортизации; 5500 тыс. р.× 14 % = 77 тыс. р. (годовая сумма) | |

| Электроэнергия | 1000 т / 4 т/сут. = 250 сут.; 250 сут.× 16 кВт = 4000 кВтч 4000 кВтч× 10, 56 р. = 42 | |

| Транспортные расходы | 11 дн.× 3 л./день× 30, 26 р.× 12 мес. = 11, 98 | 11, 98 |

| Тара | 20714 мешков× 5 р./шт.= 104 | |

| Проценты по кредиту за 24 мес. | 5500 × 17 % | |

| ИТОГО |

Таким образом, проблем со сбытом не возникнет, так как организация разместит произведенную продукцию в собственных магазинах, спрос у населения, определенно будет.

Таблица 28- Реализация произведенной продукции

| Наименование продукции | Реализация продукции | Цена |

| Мука высший сорт, 50 кг. | Магазины «Славянка», «Кристина», находящиеся в собственности акционерного общества | 800 р. |

| Мука 1 сорт, 50 кг. | 400 р. | |

| Отруби, 35 кг. | 70 р. |

Видим, что затраты на приобретение мельницы и помол 1000 т. пшеницы составят 6477 тыс. р. На приобретение оборудования ЗАО «Коноваловское» возьмет деньги в кредит в Россельхозбанке, под 17% годовых участвуя в целевой программе «Кредит под залог приобретаемой техники и/или оборудования».

В рамках этой кредитной программы «Кредит под залог приобретаемой техники и/или оборудования» можно приобрести как новую, так и бывшую в употреблении технику и оборудование для использования в производстве.

Максимальный срок погашения такого кредита – 7 лет. Для нас вполне приемлемо рассчитаться по кредиту за 2 года.

ЗАО «Коноваловское» сотрудничает с Россельхозбанком долгое время, здесь открыты расчетные счета, берутся кредиты и осуществляется погашение задолженности в указанные сроки по договору возврата кредита. Организация ни когда не нарушала сроки договора и имеет хорошую кредитную историю, коэффициенты платежеспособности говорят о нормальном состоянии. Поэтому проблем не возникнет.

Всего выплатить 6526 тыс. р.

5500 тыс. р. + 1026 тыс. р. = 6526 тыс. р. (2)

С учетом сумма кредита и переплаты по кредиту 17%. Платить в месяц по 271, 93 тыс. р.

6526 тыс. р.: 24 мес. =271, 93 тыс. р.

Рассчитаем эффективность мероприятия:

10000тыс. р.: 7350 тыс.р. × 100% = 136, 05%

Также мы можем подсчитать выгоду организации: 10000тыс. р. - 7350 тыс. р. = 2650 тыс. р., а в последующие года мельница принесет еще большую прибыль.

В поселке и близ лежащих населенных пунктах района нет других мельниц, муку привозят из г. Кургана, г. Мишкино и даже из Алтайского края. Соответственно цена одного мешка выше примерно на 100 р., предложенной в расчете. Кроме того, в поселке и других селах большой спрос на муку и отруби, потому что большинство жителей пекут хлеб и другие мучные изделия в домашних условиях, а отруби приобретают на корм скоту и птице.

Часть денежных средств на осуществления проектных мероприятий будет взята из собственного капитала организации, а вторая часть из заемного капитала.

В таблице 29 для наглядности представлен график погашения кредита.

Таблица 29 - График погашения кредита.

| Порядковый номер месяца | Платеж в счет погашения основного долга, тыс.р. | Проценты по кредиту, тыс.р. | Общий ежемесячный платеж, тыс.р. | Остаток основного долга, после совершения текущего платежа |

| 1 мес. | 194.01 | 77.92 | 271.93 | 5305.99 |

| 2 мес. | 196.76 | 75.17 | 271.93 | 5109.23 |

| 3 мес. | 199.55 | 72.38 | 271.93 | 4909.68 |

| 4 мес. | 202.38 | 69.55 | 271.93 | 4707.30 |

| 5 мес. | 205.24 | 66.69 | 271.93 | 4502.06 |

| 6 мес. | 208.15 | 63.78 | 271.93 | 4293.91 |

| 7 мес. | 211.10 | 60.83 | 271.93 | 4082.81 |

| 8 мес. | 214.09 | 57.84 | 271.93 | 3868.72 |

| 9 мес. | 217.12 | 54.81 | 271.93 | 3651.60 |

| 10 мес. | 220.20 | 51.73 | 271.93 | 3431.40 |

| 11 мес. | 223.32 | 48.61 | 271.93 | 3208.08 |

| 12 мес. | 226.48 | 45.45 | 271.93 | 2981.60 |

| 13 мес. | 229.69 | 42.24 | 271.93 | 2751.91 |

| 14 мес. | 232.94 | 38.99 | 271.93 | 2518.97 |

| 15 мес. | 236.24 | 35.69 | 271.93 | 2282.73 |

| 16 мес. | 239.59 | 32.34 | 271.93 | 2043.14 |

| 17 мес. | 242.99 | 28.94 | 271.93 | 1800.15 |

| 18 мес. | 246.43 | 25.50 | 271.93 | 1553.72 |

| 19 мес. | 249.92 | 22.01 | 271.93 | 1303.80 |

| 20 мес. | 253.46 | 18.47 | 271.93 | 1050.34 |

| 21 мес. | 257.05 | 14.88 | 271.93 | 793.29 |

| 22 мес. | 260.69 | 11.24 | 271.93 | 532.60 |

| 23 мес. | 264.38 | 7.55 | 271.93 | 268.22 |

| 24 мес. | 268.22 | 3.80 | 272.02 | 0.00 |

| Всего: | 5500.00 | |||

| Общая сумма выплат | 6526 тыс. руб. |

Таким образом, предложенная оптимизация производства и переработки зерна позволит ЗАО «Коноваловское» расширить свое производство и принесет дополнительную прибыль.

Дополнительная прибыль пойдет на повышение заработной платы сотрудникам организации. Этим самым автоматически происходит мотивация рабочего персонала на то, чтобы они улучшили свою трудоспособность, производили больше продукции и, конечно же, качественную продукцию.

4.2 Обоснование эффективности предлагаемого решения

Чтобы обосновать целесообразность предложенных мероприятий необходимо проанализировать общие затраты на их реализацию, дополнительную прибыль и совокупный финансовый результат.

Таблица 30 – Мероприятие по улучшению финансового состояния

организации, тыс.р.

| Резерв | Дополнительные затраты | Дополнительная прибыль за вычетом затрат |

| Агрегат мельницы Р6 - АВМ-4 |

Определим эффективность внедрения нового оборудования.

Оценка коммерческой эффективности инвестиционного проекта осуществляется с использованием следующих показателей:

1) чистый дисконтированный доход;

2) дисконтированный период (срок) окупаемости;

3) рентабельность инвестиций.

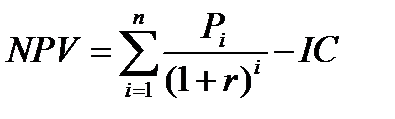

Чистый дисконтированный доход (Net Present Value) представляет собой разность между приведенными к началу реализации проекта поступлениями от реализации проекта и инвестиционными затратами:

Этот критерий оценки инвестиций относится к группе методов дисконтирования денежных потоков.

Он основан на сопоставлении величины инвестиционных затрат (IC) и общей суммы скорректированных во времени будущих денежных поступлений, генерируемых ею в течение прогнозируемого срока. Пусть IC — сумма первоначальных затрат, т.е. сумма инвестиций на начало проекта;

PV — современная стоимость денежного потока на протяжении экономической жизни проекта.

Тогда чистый дисконтированный доход равен:

NPV = PV – IC (7)

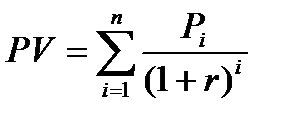

Общая накопленная величина дисконтированных доходов (PV) рассчитывается по формуле:

, (8)

, (8)

где: r - норма дисконта;

n — число периодов реализации проекта;

— чистый поток платежей в периоде i.

— чистый поток платежей в периоде i.

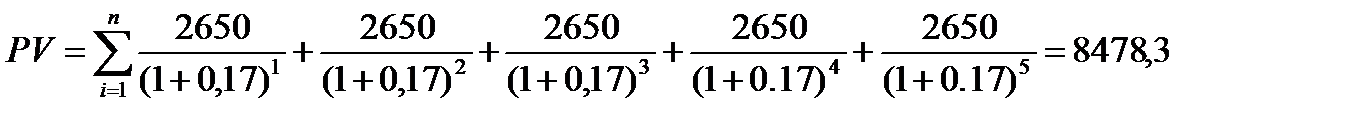

Рассчитаем величину дисконтированных доходов по формуле

,

,

Т.о.,

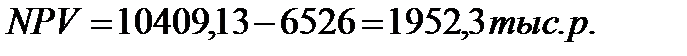

Таким образом чистый дисконтированный доход платежей имеет положительный знак (NPV > 0), это означает, что в течение своей экономической жизни проект возместит первоначальные затраты, обеспечит получение прибыли согласно заданному стандарту r, а также ее некоторый резерв, равный NPV. Для того, чтобы убедиться в том, что реализация данного проекта действительно инвестиционно привлекательна, необходимо рассчитать индекс рентабельности проекта.

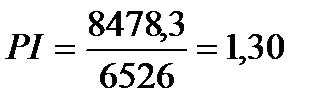

Индекс рентабельности проекта (Profitability Index – PI).Индекс рентабельности показывает, сколько единиц современной величиныденежного потока приходится на единицу предполагаемых первоначальных затрат.Этот метод является, по сути, следствием метода чистой современной стоимости. Для расчета показателя PI используется формула: , (9)

, (9)  Как видим, величина критерия РI > 1, то есть современная стоимость денежного потока проекта превышает первоначальные инвестиции, обеспечивая тем самым наличие положительной величины NPV; при этом норма рентабельности превышает заданную, то есть проект следует принять.Далее рассчитаем срок окупаемости проекта

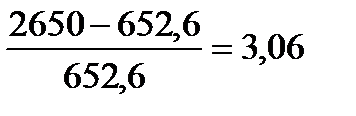

Как видим, величина критерия РI > 1, то есть современная стоимость денежного потока проекта превышает первоначальные инвестиции, обеспечивая тем самым наличие положительной величины NPV; при этом норма рентабельности превышает заданную, то есть проект следует принять.Далее рассчитаем срок окупаемости проекта  года.

года. Таким образом, наглядно можно увидеть, что мероприятие является достаточно прибыльным и окупится за относительно небольшой срок.

Далее рассчитаем финансовый результат от реализации мероприятия в таблице 31.Таблица 31 - финансовый результат, тыс.р.

| Показатель | 2013 г. | Эффективность внедрения |

| Выручка | ||

| Валовая прибыль, тыс. р. | (12718) | - |

| Дополнительная валовая прибыль за счет приобретения мельницы, тыс. р. | - | |

| Итого валовая прибыль, тыс. р. | (12718) | -12718 + 2650 = -10068 |

| Прибыль до налогообложения, тыс. р. | -12679 + 2650 = -10029 | |

| Чистая прибыль, тыс. р. | -12679 | -10029 |

Таким образом, величина убытка в результате проведения предложенного мероприятий снизится и составит 10029 тыс. р..

В связи с этим уровень всех показателей возрастёт. Значит, организации выгодно расширять производства, путем приобретения агрегата мельницы.

Для подтверждения эффективности предложенных резервов, рассчитаем отдельные показатели, используя, прогнозного данные, а так же планируемый уровень выручки от реализации продукции.

Таблица 32 – Прогнозные показатели коэффициентов деловой активности

| Коэффициент | 2014 г. | Прогноз | Отклонение, (+; -) |

| Оборачиваемости активов | 0, 50 | 0, 55 | 0, 05 |

| Оборачиваемости оборотного капитала | 1, 20 | 1, 32 | 0, 12 |

| Оборачиваемости собственного капитала | 0, 91 | 1, 00 | 0, 09 |

| Оборачиваемости запасов | 1, 76 | 1, 93 | 0, 17 |

| Оборачиваемости дебиторской задолженности | 70, 89 | 77, 79 | 6, 90 |

| Оборачиваемости кредиторской задолженности | 10, 56 | 11, 59 | 1, 03 |

Как видим из таблицы, коэффициенты, рассчитанные по прогнозным данным, возросли. Значит, после проведенных мероприятий, деловая активность организации не снизится, а напротив, повысится.

Чтобы убедиться, что предложенные мероприятия улучшат финансовое состояние организации, необходимо провести оценку финансовой устойчивости с помощью четырехкомпонентного показателя.

Таблица 33 – Прогнозная оценка финансовой устойчивости, тыс.р.

| Показатели | 2012 г. | 2013 г. | 2014г. | 2015 г. |

| Источники собственных средств (капитал и резервы) | ||||

| Внеоборотные активы | ||||

| Наличие собственных оборотных средств (1-2) | -1775 | |||

| Долгосрочные обязательства | ||||

| Наличие функционального капитала (3+4) | ||||

| Краткосрочные обязательства | ||||

| Общая величина основных источников формирования запасов и затрат (5+6) | ||||

| Величина запасов и затрат | ||||

| Излишек (+), недостаток (-) собственных источников формирования запасов и затрат (3-8) | -7970 | -14892 | -17246 | -14584 |

| Излишек (+), недостаток (-) общей величины функционального капитала формирования запасов и затрат (5-8) | -6108 | -7294 | -3982 | |

| Излишек (+), недостаток (-) общей величины основных источников формирования запасов (7-8) | ||||

| Излишек (+), недостаток (-) долгосрочных, краткосрочных и заемных источников формирования запасов и затрат (стр.4+стр.6)-стр.8 | -1089 | -10107 | ||

| Четырехкомпонентный показатель типа финансовой устойчивости | (0; 1; 1; 0) | (0; 0; 1; 0) | {0; 0; 1; 1} | {0; 0; 1; 1} |

Как видно из таблицы 33, наблюдается нормальная финансовая устойчивость организации, в сравнении с 2014 г. увеличился функциональный капитал на 2662 тыс.р., и вследствие этого образовался его излишек, но имеется недостаток собственных оборотных средств в сумме 15789 тыс.р.

Для обоснования эффективности предлагаемых мероприятий составим прогнозный отчет о финансовых результатах на 2015 год. Необходимо рассмотреть форму №2 за 2014 год.

Таблица 34- Отчет о финансовых результатах на 2014 г., тыс.р.

| Показатель | За 12 месяцев 2013 г. | За 12 месяцев 2014 г |

| Выручка | ||

| Себестоимость продаж | ||

| Валовая прибыль(убыток | (4682) | (12718) |

| Прочие доходы | ||

| Прочие расходы | ||

| Чистая прибыль(убыток) | (12679) |

Найдем выручку от реализации в 2015 г., прибавив дополнительную выручку 2014 г, полученную в результате реализации мероприятий:

ВР прогн.= 27220+3253= 30473 тыс.р.

Себестоимость продукции увеличится в 2015 г. на величину затрат на мероприятия:

С прогн.= 39938+6477= 46415 тыс.р.

Валовая прибыль находится как разница между выручкой и себестоимостью.

ВП прогн.= 30473-46415 =- 15942 тыс.р.

Прочие доходы и прочие расходы в прогнозируемом периоде находятся с помощью темпа прироста показателей.

Из таблицы видно, что в 2015 г. увеличится выручка от реализации продукции на 3253 тыс.р., прочие доходы и прочие расходы увеличатся на 250 тыс.р. и 9733 соответственно и составят 8724 тыс.р. и 15960 тыс.р.

Таблица 35- Прогнозный отчет о финансовых результатах на 2015 г., тыс.р.

| Показатель | За 12 месяцев 2015 г. | За 12 месяцев 2014 г |

| Выручка | ||

| Себестоимость продаж | ||

| Валовая прибыль(убыток) | (15942) | (12718) |

| Прочие доходы | ||

| Прочие расходы | ||

| Чистая прибыль(убыток) | (12679) |

Благодаря предложенным мероприятиям организация сможет получить дополнительную 2650 тыс.р., которая может быть использована для покрытия полученных убытков, что имеет весьма положительно отразится на финансовом состоянии организации в целом.

В целом, после проведения мероприятий, прогнозируется переход от неустойчивого положения к нормальной финансовой устойчивости, что говорит об эффективности, и необходимости реализации предложенного мероприятия для нормализации финансового состояния.