Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Методы, используемые для определения риска

|

|

Основными методами, используемыми для определения риска, являются статистический и экспертный подходы.

В соответствии со статистическим подходом определяются ожидаемая доходность и среднеквадратическое отклонение.

Ожидаемая доходность – наиболее вероятная величина доходности. В теории вероятности называется математическим ожиданием.

Существует два подхода к оценке математического ожидания:

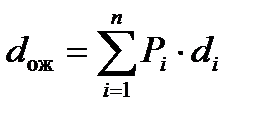

1 На основе мнений эксперта. Эксперты оценивают возможные ситуации, в которых реализуется проект. Для каждой ситуации экспертно определяется вероятность наступления данной ситуации и возможный исход для этой ситуации. Тогда ожидаемая величина доходности имеет вид:

, (7.16)

, (7.16)

где  – ожидаемая величина доходности;

– ожидаемая величина доходности;

i – номер ситуации;

n – число возможных ситуаций;

Pi – вероятность i- ой ситуации;

di – доходность i- ой ситуации.

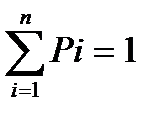

При этом все возможные ситуации должны составлять полную группу событий:

(7.17)

(7.17)

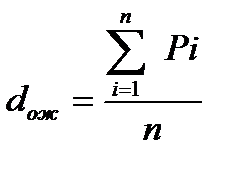

2 Второй подход используется, если имеются статистические данные по доходности; для оценки ценных бумаг. Изучается поведение доходности бумаги на протяжении последних нескольких месяцев или лет.

, (7.18)

, (7.18)

где n - число периодов.

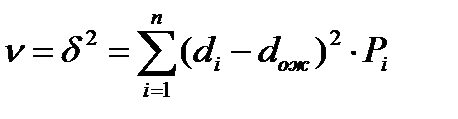

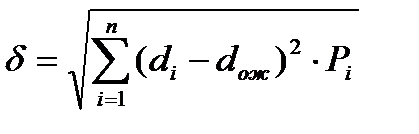

Определение среднеквадратического отклонения доходности – это отклонение среднеквадратической доходности от математического ожидания:

, (7.19)

, (7.19)

, (7.20)

, (7.20)

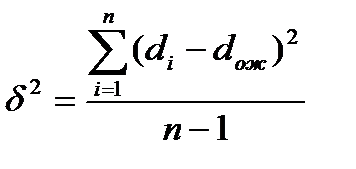

Если  определяется по статистическим данным, то формула имеет вид:

определяется по статистическим данным, то формула имеет вид:

, (7.21)

, (7.21)

Фактически первый подход учитывает реальный закон распределения случайной величины, а второй подход – равномерный закон распределения. Значительная часть данных используется для оценки риска, имеет нормальное распределение, в этом случае задавая значением (сигмы)  можно определить вероятность того, что доходность окажется в интервале d ±

можно определить вероятность того, что доходность окажется в интервале d ±  ∙ K.

∙ K.

Доверительные интервалы представлены в следующей таблице № 7.1.

Таблица № 7.1 – Доверительные интервалы

| Вероятность | 0, 6 | 0, 7 | 0, 8 | 0, 9 | 0, 95 | 0, 97 | 0, 9973 |

| К | 0, 84 | 1, 03 | 1, 29 | 1, 65 | 1, 96 | 2, 18 | 3, 0 |

Пример: эксперты оценивают доходность двух альтернативных инвестиционных проектов показателями, приведенными в таблице № 7.2.

Таблица № 7.2 – Альтернативные показатели инвестиционных проектов

| Состояние экономики | Доходность d (%) | |||

| Pi | Проект 1 | Проект 2 | ||

| 1. Глубокий спад | 0, 05 | -3 | -2 | |

| 2. Спад | 0, 1 | |||

| 3. Стагнация | 0, 2 | |||

| 4. Подъём | 0, 5 | |||

| 5. Сильный подъём | 0, 15 |

dож1= -3*0, 05+6*0, 1+11*0, 2+14*0, 5+20*0, 15=12, 65%

dож2= -2*0, 05+9*, 01+12*0, 2+16*0, 5+26*0, 15=15, 1%

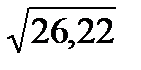

(-3-12, 65)2*0, 05+(6-12, 65)2*0, 1+(11-12, 65)2*0, 2+(14-

(-3-12, 65)2*0, 05+(6-12, 65)2*0, 1+(11-12, 65)2*0, 2+(14-

-12, 65)2*0, 5+(20-12, 65)2*0, 15=26, 22

(-2-15, 1)2*0, 05+(9-15, 1)2*0, 1+(12-15, 1)2*0, 2+(16-15, 1)2*0, 5+(26-

(-2-15, 1)2*0, 05+(9-15, 1)2*0, 1+(12-15, 1)2*0, 2+(16-15, 1)2*0, 5+(26-

-15, 1)2*0, 15=38, 5

=5, 12%

=5, 12%

=6, 204%

=6, 204%

dож1=12, 65%

dож2=15, 1%

Критерий принятия решений

Если:

1) dож1> dож2 и

, то первый проект предпочтительнее второго однозначно.

, то первый проект предпочтительнее второго однозначно.

2) dож1> dож2 и

сделать однозначный вывод нельзя. В этом случае используется дополнительный показатель:

сделать однозначный вывод нельзя. В этом случае используется дополнительный показатель:

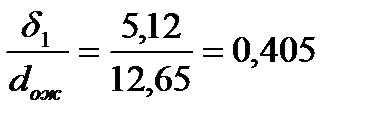

=

=  - коэффициент вариации.

- коэффициент вариации.

1 =

1 =

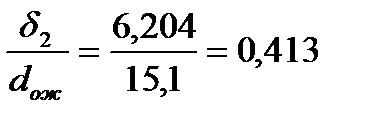

2 =

2 =

Преимущество надо отдать первому проекту, так как коэффициент вариации меньше.

Определить вероятность получения дохода для этих проектов в диапазоне: d=dож±

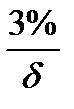

К*  =3%; К=

=3%; К=

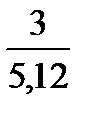

К1=  =0, 172=> P-0.75

=0, 172=> P-0.75

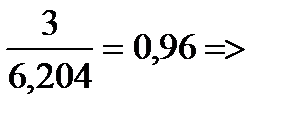

К2=  Р-0, 65

Р-0, 65

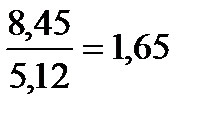

Определим диапазон доходности, в котором может находиться доходность проектов с вероятность 0, 9. По таблице: d=0, 9; К=1, 65

d1= dож1 ± К  =12, 65±1, 65*5, 12=12, 65±8, 45%

=12, 65±1, 65*5, 12=12, 65±8, 45%

d2=15, 1±1, 65*6, 2=15, 1 ±, 23%

Определить вероятность того, что доход будет меньше 4, 2%. Определим вариацию дохода: К*  = dож - dmin

= dож - dmin

К*  =12, 65-4, 2=8, 45%

=12, 65-4, 2=8, 45%

К=

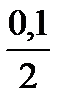

По таблице находим, что вероятность попадания доходности в интервал ± 8, 45% составляет 0, 9, тогда вероятность не попадания составит: 1 – 0, 9 = 0, 1. При этом вероятность того, что доходность будет иметь минимальное значение, составит  =0, 05%.

=0, 05%.

Рассмотренный статистический подход к оценке риска инвестиционного проекта может быть применен к оценке риска вложения в ценные бумаги.

Экспертный метод путем экспертных оценок специалистов в необходимой области устанавливает степень риска воздействия на проект или предприятие.

При анализе рисков проекта формируется таблица экспертного мнения. В таблице рассматриваются любые возможные риски и уровень их воздействия на рассматриваемый проект. Консультанты, специалисты, лучше всего, чтобы это были независимые эксперты рынка, составляют собственное, основанное на опыте, мнение о рисках проекта. Затем вычисляется среднее значение по перечисленным статьям, и бизнес модель рассчитывается с учетом самых сильных рисков проекта.

Комбинированный метод является комбинацией первого и второго методов. Это наиболее оптимальный метод, когда после проведения статистического анализа, проводится оценка мнений специалистов на этом рынке.