Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Сочетание стратегии и тактики финансового менеджмента

|

|

В современных условиях финансовому менеджеру постоянно приходится сталкиваться с дилеммой, которая заключается во взаимосвязи и противоречии показателей рентабельности и ликвидности. Эволюция финансового менеджмента свидетельствует о том, что указанные показатели постоянно изменяют свои соотношения. В условиях рынка низкие коэффициенты ликвидности могут свидетельствовать не о финансовых трудностях и неплатежеспособности хозяйствующего субъекта, а о расширении сферы его деятельности, наращивании темпов роста объема продаж, диверсификации новых рынков сбыта и т.д. И наоборот, высокие коэффициенты ликвидности зачастую свидетельствуют о недальновидной стратегии руководства организации, которое не умеет и боится вкладывать свободные денежные средства в инвестиционные проекты, в расширении сферы деятельности организации и наращивании оборотов. Вследствие этого имеет фантастические показатели ликвидности и особенно абсолютной ликвидности, которая по некоторым предприятиям превышает 1, 0.

Следовательно, стратегия и тактика финансового менеджмента на современном этапе имеют взаимосвязи и противоречия, которые должны разрешаться по мере совершенствования теории и практики управления финансами.

Основной проблемой финансового менеджмента является определение необходимых и возможных для организации темпов прироста оборота. Решение этой проблемы возможно с учетом следующих направлений:

- Наращивание оборота за счет самофинансирования

а) если вся чистая прибыль остается нераспределенной и структура представлена в большей степени собственным капиталом. В этом случае, темп прироста объема продаж (оборота) ограничен уровнем чистой рентабельности активов;

б) если выплачиваются дивиденды, то темпы прироста объема продаж (оборота) ограничиваются процентом, который определяется по формуле:

Пр = П н / А × 100 %, (8.3)

где Пр – процент ограничения темпов прироста оборота;

П н – прибыль нераспределенная;

А – актив.

- Наращивание оборота за счет самофинансирования и внешний заимствований.

а) если структура пассивов неизменна, то темп прироста объема продаж (оборота) совпадает с темпом прироста собственных и заемных средств.

б) если темп прироста оборота превышает темп прироста собственных средств, то в этом случае, приходится привлекать внешние источники финансирования, что связано с дополнительными затратами.

Для оптимального сочетания вопросов стратегии и тактики управления финансами необходимо двигаться по двум главным направлениям:

1 неотвратимость инвестиций → постоянные и переменные затраты инвестиционного процесса → финансово-эксплуатационные потребности → структура капитала;

2 финансовая устойчивость → платежеспособность, ликвидность баланса, кредитоспособность, рентабельность → балансовые пропорции → финансовые коэффициента.

Нарушение порядка направлений может существенно сказаться на всех результатах деятельности хозяйствующего субъекта.

Рассмотрим последовательность первого направления.

В рыночных условиях неотвратимость инвестиций является объективной необходимостью, что предполагает наличие рисков и в данном случае, финансовых рисков. Риски возникают всегда, когда имеются инвестиционные проекты, связанные с расширением рынков сбыта, реорганизацией производства, внедрением новых технологий и т.д. Все многообразие рисков должно быть просчитано, даже при условии их необратимости. Возникающие при внедрении инвестиционных проектов неблагоприятные ситуации и их последствия финансовый менеджер может либо усилить, либо уменьшить в зависимости от своевременности принимаемых финансовых и управленческих решений.

Соотношение постоянных и переменных затрат изменяется под влиянием внешних и внутренних факторов деятельности организации. Увеличение переменных затрат сопровождается ростом объема продаж, который может быть увеличен до определенного предела, т.к. наличие продукта на рынке формируется под влиянием спроса и предложения на данный продукт. Вследствие этого соотношения между постоянными и переменными затратами должны регулярно пересматриваться и контролироваться. Внедрение инвестиций всегда сопровождается увеличением постоянных затрат, которые в действительности изменяются скачкообразно, т.к. остаются постоянными только в пределах релевантного диапазона. В свою очередь увеличение постоянных затрат провоцирует возрастание силы воздействия операционного рычага со всеми вытекающими последствиями.

Инвестиционные проекты не могут реализоваться без привлечения заемных средств, что увеличивает финансово-эксплуатационные потребности хозяйствующего субъекта. Дефицит оборотных средств отрицательно сказывается на всех результатах деятельности компании, и внедрение инвестиционного проекта может быть поставлено под угрозу его провала. Вследствие этого финансовый менеджер должен заранее просчитать и проанализировать потребность в дополнительном банковском кредите или других займах и их влияние на результативность проекта.

Привлечение внешних источников финансирования может по-разному отразиться на структуре капитала. Использование заемных средств в целях увеличения рентабельности собственного капитала имеет свой предел, который зависит от стратегии и тактики организации. Неразумное привлечение кредитов может привести не к эффекту финансового рычага, а к его противоположности.

Рассмотрим второе направление.

Финансовая устойчивость хозяйствующего субъекта зависит от оптимального сочетания основных показателей его деятельности. Финансовая устойчивость предполагает наличие следующих характеристик финансового состояния организации:

1 высокая платежеспособность, которая проявляется в способности организации погашать свои обязательства;

2 высокая ликвидность баланса, которая проявляется в отсутствии платежного недостатка, т.е. покрытия заемных средств соответствующими активами по срокам оборачиваемости в денежные средства и срокам погашения обязательств;

3 высокая кредитоспособность, которая проявляется в своевременном погашении кредитов со всеми издержками по кредитам;

4 высокая рентабельность, которая проявляется через прибыльность, обеспечивающая приемлемый уровень дивидендов и стабильное развитие организации.

Выполнение этих характеристик предполагает нахождение и соблюдение определенных балансовых пропорций:

1 наиболее ликвидные активы должны покрывать наиболее срочные обязательства или превышать их:

2 быстрореализуемые активы должны покрывать краткосрочные пассивы или превышать их;

3 медленнореализуемые активы должны покрывать долгосрочные обязательства или превышать их;

4 труднореализуемые активы должны быть покрыты собственным капиталом и не превышать их.

В зарубежной практике имеются условия абсолютной ликвидности:

- Актив 1> =Пассив 1;

- Актив 2> =Пассив 2;

- Актив 3> =Пассив 3;

- Актив 4< =Пассив 4.

Предварительный анализ ликвидности является приближенным по той причине, что соответствие степени ликвидности активов и сроков погашения обязательств в пассиве намечено ориентировочно, т.к. внешняя информация ограничена.

Для уточнения результатов анализа можно использовать метод нормативных скидок. Он позволяет перераспределить величины балансовых статей между группами активов и пассивов в соответствии со среднестатистическими оценками ликвидности активов и сроков погашения обязательств.

Согласно этого метода к быстрореализуемым активам следует отнести 80 % дебиторской задолженности и прочих активов, 70 % готовой продукции, 50 % производственных запасов и незавершенного производства.

Таким образом, остатки указанных групп должны быть учтены в составе медленно реализуемых активов, а именно: 20 % дебиторской задолженности, 30 % готовой продукции, 50 % производственных запасов и незавершенного производства.

Аналогичное перераспределение должно быть произведено и в отношении кредиторской задолженности. Однако и метод нормативных скидок носит приближенный характер, т.к. основывается на среднестатистических данных без учета особенностей деятельности исследуемого предприятия.

Балансовые пропорции должны быть детализированы с помощью коэффициентного анализа ликвидности. Так, наиболее мобильной частью оборотных средств являются денежные средства и краткосрочные финансовые вложения. Отношение их к платежным обязательствам организации называется коэффициентом абсолютной ликвидности:

k а.л.= НЛА / КО, (8.4)

где k а.л. – коэффициент абсолютной ликвидности;

НЛА – наиболее ликвидные активы;

КО – краткосрочные обязательства.

Данный показатель позволяет определить, какой процент своих обязательств организация способна погасить на отчетную дату только при помощи наличных денежных средств, средств на расчетных и валютных счетах, ценных бумаг.

В экономической литературе встречаются утверждения, что значение

k а.л. в промышленности считается теоретически достаточным, если он превышает 0, 2 – 0, 25, т.е. более 20-25 % своих обязательств предприятие может погасить по первому требованию кредиторов. Наибольший интерес этот показатель представляет для поставщиков при определении платежеспособности покупателя.

Например, при заключении контракта на поставку продукции хозяйствующему субъекту,

коэффициент абсолютной ликвидности которого меньше чем 0, 2, поставщику следует в качестве обязательного условия потребовать предварительную оплату.

Если на покрытие кредитных обязательств мобилизовать, помимо денежных средств и краткосрочных вложений, средства в расчетах, получим промежуточный коэффициент ликвидности или k быстрой ликвидности:

k б.л.= (НЛА + БА) / КО, (8.5)

где k б.л. – коэффициент быстрой ликвидности;

БА – быстрореализуемые активы.

Этот коэффициент показывает долю платежных обязательств, которую предприятие в состоянии оплатить, мобилизовав при этом не только денежные средства и ценные бумаги, но и средства, отвлеченные в расчеты с дебиторами. Однако из величины краткосрочной дебиторской задолженности необходимо исключить просроченную дебиторскую задолженность, т.к. она не может быть использована для погашения обязательств. Теоретически нормальными границами являются 0, 7- 0, 8. Уровень k б.л. зависит от множества факторов, в частности, от скорости платежного документооборота в банках, своевременного оформления банковских документов, сроков предоставления коммерческого кредита и т.д..

Если организация решает вопрос о предоставлении коммерческого кредита, то значение анализируемого показателя менее 0, 7 (70%) свидетельствует о высокой степени финансового риска.

Наиболее обобщающим показателем платежеспособности является общий коэффициент покрытия (текущей ликвидности), при расчете которого в числитель включаются все оборотные средства за вычетом дебиторской задолженности свыше 12 месяцев.

k т.л.= (НЛА + БА + МА) / КО, (8.6)

где k т.л.- коэффициент текущей ликвидности;

МА – медленнореализуемые активы

Коэффициент текущей ликвидности показывает платежные возможности организации, оцениваемые при условии не только своевременных расчетов с дебиторами и благоприятной реализации готовой продукции, но и продажи в случае необходимости прочих статей оборотных средств.

Нормальным для него является ограничение: k т.л. > =2.

Этот показатель наиболее интересен для покупателей и держателей акций, которые могут оценить способности организации рассчитаться по своим обязательствам и долгам. Коэффициент текущей ликвидности является основным для определения платежеспособности фирмы и неудовлетворительной структуры баланса. Необходимо отметить, что в отечественной практике указанный коэффициент зачастую ниже нормативного ограничения. Однако значение коэффициента должно в большей степени определяться в зависимости от его отраслевой принадлежности. В экономически развитых странах считается нормальным, когда k т.л. варьирует около 2. Данное значение не является нормативным для всех компаний – это аналитическая средняя величина. Во многих отраслях значение коэффициента текущей ликвидности может существенно отклоняться в любую сторону. Рост показателя в динамике в принципе рассматривается как положительная характеристика финансово-хозяйственной деятельности. Вместе с тем слишком большое его значение также нежелательно, поскольку может свидетельствовать о неэффективном использовании ресурсов, выражающемся в замедлении оборачиваемости средств, вложенных в производственные запасы, неоправданном росте дебиторской задолженности и т.д.

При использовании в анализе коэффициентов ликвидности необходимо принимать во внимание отраслевую специфику производственного потенциала коммерческой организации.

Многие российские банки уже используют рассмотренные коэффициенты для отнесения коммерческих организаций к тому или иному классу кредитоспособности. Основная сложность при разработке подобных методик заключается:

- в установлении нормативных значений коэффициентов ликвидности для различных организаций по отраслевой принадлежности;

- в определении относительной значимости оценочных показателей и алгоритма расчета обобщающего критерия.

Таким образом, важность и необходимость соблюдения балансовых пропорций не вызывает сомнений т.к. они позволяют спрогнозировать вероятность банкротства. В условиях нестабильности налогового законодательства, банковской политики, кризиса неплатежей все большее количество коммерческих организаций переходят в разряд убыточных, а затем и банкротов.

К признакам банкротства можно отнести: падение рыночной цены продукции (работ, услуг); снижение потока денежной наличности; высокая вероятность банкротства в данной отрасли; молодая или небольшая компания; сокращение дивидендов.

Банкротство – термин, обозначающий неспособность должника в полном объеме удовлетворить требования кредиторов по долговым обязательствам.

Юридическое лицо считается банкротом, если обязательства не исполнены им в течение трех месяцев с момента даты их исполнения.

К основным факторам банкротства (неплатежеспособности) относятся:

1 убытки в процессе текущей деятельности;

2 недостаток оборотного капитала.

При оценке подверженности юридического лица банкротству необходимо проанализировать отношения:

1 оборотный капитал / величина активов;

2 задолженность организации / акционерный капитал;

3 прибыль / активы;

4 основной капитал / акционерный капитал;

5 чистая прибыль / величина активов;

6 поступления денежной наличности / величина пассивов;

7 текущие активы / текущие обязательства (k покрытия).

Основанием для принятия решения о банкротстве (несостоятельности) является система критериев, утвержденная Постановлением Правительства РФ от 20.05.1994 г. № 498 «О некоторых мерах по реализации законодательства о банкротстве (несостоятельности) предприятия». Согласно Постановления № 498 определены 4 показателя, в том числе: 2 – основных коэффициента и 2 – дополнительных.

Основные показатели:

1 Коэффициент текущей ликвидности (покрытия)- k1.

2 Коэффициент обеспеченности оборотных средств собственными оборотными активами – k2.

Значение коэффициента должно быть > = 0, 1.

Дополнительные показатели:

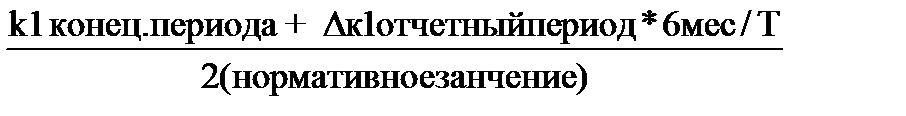

3 Коэффициент восстановления платежеспособности (k3). Длительность периода восстановления платежеспособности составляет 6 месяцев. Минимальная норма установлена в размере 1, 0.

К вост=  , (8.7)

, (8.7)

где: Т - продолжительность отчетного периода (в мес.).

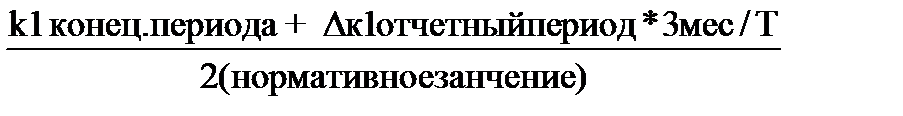

4 Коэффициент утраты платежеспособности (k4). Нормативное ограничение составляет > = 1, 0.

К утр=  , (8.8)

, (8.8)

Период утраты платежеспособности – 3 месяца.

Существуют две схемы:

1 Если k1 и k2 соответствуют нормативным требованиям, то структура баланса признается удовлетворительной, а предприятие – платежеспособным. В этом случае необходимо проверить реальную возможность утраты платежеспособности в течение 3-х месяцев. Для этого определяется k4, если k4 > = 1, то решение о банкротстве не принимается. Если же k4 < 1, то решение откладывается на 3 месяца.

2 Если k1 и k2 не соответствуют нормативным значениям, то структура предприятия признается неудовлетворительной, а коммерческая организация – неплатежеспособной. Однако проверяется возможность восстановления платежеспособности в течение 6 месяцев, т.е. определяется k3. Если k3> = 1, то принятие решения о банкротстве откладывается на 6 месяцев, если k3 < 1 –принимается решение о начале процедуры юридического банкротства.

Со дня официального объявления банкротства (несостоятельности) должник теряет право самостоятельно управлять и распоряжаться своим имуществом. Основными элементами механизма защиты организаций от банкротства (несостоятельности) являются:

- правовое регулирование банкротства;

- наличие организационного, экономического и нормативно-методического обеспечения при принятии решений о банкротстве;

- меры государственной финансовой поддержки неплатежеспособным предприятиям в целях сохранения перспективных товаропроизводителей;

- финансирование реорганизационных и ликвидационных мероприятий;

- обеспечение гласности информации о банкротстве для широкой общественности.

Действующим в РФ порядком установлено, что решения о банкротстве (несостоятельности) принимаются: в добровольном порядке; по заключению арбитражного суда; Федеральным управлением по делам о банкротстве при Госкомимуществе России.

В сложившихся условиях государство не должно быть в стороне от проблем финансового оздоровления и в больше степени заниматься созданием условий по преодолению кризисных явлений в экономике России. В определенной степени этому способствует мониторинг финансового состояния и учета платежеспособных крупных, экономически или социально значимых организаций, который проводится Федеральной службой Российской Федерации по финансовому оздоровлению и банкротству (ФСФО) в соответствии с Приказом ФСФО от 23.01.2001 г. № 16 «Об утверждении Методических указаний по проведению анализа финансового состояния организаций» (Приложение10).

Основной целью анализа финансово-хозяйственной деятельности организаций является получение объективной оценки их платежеспособности, финансовой устойчивости, деловой и инвестиционной активности. Методические указания содержат 26 показателей, объединенных в следующие группы:

- общие показатели;

- показатели ликвидности и финансовой устойчивости;

- показатели эффективности использования оборотных средств;

- показатели эффективности использования внеоборотного капитала;

- показатели исполнения обязательств перед бюджетом и государственными внебюджетными фондами.

В соответствие с распоряжением от 20.12.2000 г. № 226-р «О мониторинге финансового состояния организаций и учете их платежеспособности» в состав крупных, экономически или социально-значимых организаций включаются:

- организации, входящие в число двухсот крупнейших компаний России по рыночной стоимости капитала;

- организации, имеющие численность работников свыше 5 тыс. человек;

- организации, среднемесячная выручка которых превышает 100 млн. рублей;

- организации, признаваемые субъектом естественной монополии;

- организации, являющиеся экономически или социально значимыми для региона.

Целью мониторинга финансового состояния является обеспечение необходимых условий для реализации государственной политики, направленной на предупреждение банкротств и финансовое оздоровление неплатежеспособных организаций.

Мониторинг финансового состояния и учета крупных организаций показывает, что многие установленные коэффициенты не соответствуют нормативным значениям. Так, например, отношение стоимости оборотных активов и текущих обязательств (коэффициент покрытия) должно быть не ниже двух (К10). Для российских производителей указанный норматив достижим лишь для 15 % анализируемых организаций, а более 70 % предприятий можно отнести в разряд несостоятельных (банкротов), т.к. коэффициент покрытия составляет менее 1.

Степень платежеспособности по текущим обязательствам (СП) определяется как отношение текущих заемных средств (краткосрочных обязательств) организации к среднемесячной выручке:

СП = ТО / В мес., (8.9)

где ТО - текущие обязательства;

В мес. - среднемесячная выручка продаж.

Данный показатель характеризует ситуацию с текущей платежеспособностью организации, объемами ее краткосрочных заемных средств и сроками возможного погашения текущей задолженности организации перед ее кредиторами.

Сроки, в течение которых большинство предприятий рассчитывается по своим обязательствам перед кредиторами, существенно превышают установленные нормативы. До сих пор имеют место не денежные формы расчетов, что не позволяет деньгам выполнять функцию рыночного регулятора спроса и предложения.

В соответствии со сложившейся тенденцией ухудшения российской экономики весьма актуальной стала проблема антикризисного управления, а именно, создание методики оценки эффективности управления несостоятельным предприятием.

Решение проблемы эффективного управления финансами и оздоровления российских организаций заключается в системном подходе, который в настоящее время отсутствует.

Разработанные методики по улучшению финансового состояния не охватывают все аспекты деятельности организации, вследствие этого многие показатели не согласованны между собой и противоречат друг другу.

Основная и дополнительная литература

Основная литература

1. Финансовый менеджмент: учебник / И. Я. Лукасевич. - М.: ЭКСМО, 2008. - 768 с.

2. Основы теории финансового менеджмента [Текст]: учебно-практическое пособие / В. В. Ковалев. - Москва: Проспект, 2009. - 529 с.

3. Финансовый менеджмент: теория и практика [Текст]: монография / В. В. Ковалев. - 2-е изд., перераб. и доп. - Москва: Проспект, 2009. - 1024 с.

4. Финансовый менеджмент [Текст]: учеб. пособие / А. В. Григорьев [и др.]; Сиб. федерал. ун-т. - Красноярск: ИПК СФУ, 2008. - 89 с.

5. Финансовый менеджмент: метод. указания к курсовой работе для студентов экономических специальностей всех форм обучения / сост. З.А. Васильева, О.В. Говорина. – Красноярск: Сибирский федеральный ун-т; Политехнический ин-т, 2007. – 19 с.

Дополнительная литература

6. Финансовый менеджмент: теория и практика: Учебник/ под. Ред. Е.С. Стояновой. – 6-е изд. – М.: Изд-во «Перспектива», 2006. – 656 с.

7. Основы финансового менеджмента: Учеб. пособие для студентов эконом. спец. вузов / М. И. Ткачук, Е. Ф. Киреева. - 2-е изд., стереотип. - Минск: Книжный дом, 2005. - 415 с.

8. Терминологический словарь финансового менеджера (русско-английский) / А. В. Тюрина. - М.: КНОРУС, 2010. – 183 с.

9. Зарубежные библиотеки: финансовый менеджмент: науч.-метод. пособие / П. С. Романов. - М.: Либерея, 2009. - 127 с.

10. Управление финансами: учеб. пособие для студентов вузов / З. А. Васильева, Т. П. Лихачева, Г. Ф. Яричина; Краснояр. гос. техн. ун-т. - Красноярск: ИПЦ КГТУ, 2006. - 172 с.

11. Практикум по финансовому менеджменту: технология финансовых расчетов с процентами: учеб. пособие / В. А. Морошкин, А. Л. Ломакин. - М.: Финансы и статистика, 2004. - 111 с.

12. Финансовый менеджмент: учебно-метод. комплекс / Е. П. Коптева; Ульянов. гос. ун-т. - Ульяновск: УлГУ, 2006. - 82 с.

13. Математика финансового менеджмента: учеб. пособие / К. В. Криничанский. - М.: Дело и Сервис, 2006. - 246 с.

14. Забелина О.В., Толкаченко Г.Л. Финансовый менеджмент: Учебное пособие. – М.: Издательство «Экзамен», 2005. – 224 с.

15. Практикум по финансовому менеджменту: учебно-деловые ситуации, задачи и решения. / Под ред. Е.С. Стояновой. – М.: Перспектива, 2008.

16. Финансовый менеджмент: теория и практика: учебник /Под ред. Е.С. Стояновой. – 5-е изд., перераб. и доп. – М.: “Перспектива”, 2008. – 656с.

17. Гаврилова А.Н. Финансы организаций (предприятий): Учебное пособие / А.Н. Гаврилова А.А. Попов.-2-е изд., стер. - М.: КНОРУС, 2006.-576 с.

18. Управление финансовым состоянием организации (предприятия): Учебное пособие / Под общ. ред. д-ра экон. наук, проф. Э.И. Крылова, д-ра экон. наук, профВ.М. Власовой, канд. экон. наук, проф. И.В. Ивановой. – М.: Эксмо, 2007. – 416 с. – (Высшее экономическое образование).

19. Управление финансовыми результатами, инструментами и имуществом предприятия: учеб.-практ. пособие / сост. В.Г. Лихачёв. –М.: АТ и СО, 2008. – 72 с.

20. Ендовицкий Д.А. Финансовые резервы организации: анализ и контроль: научное издание/ Д.А. Ендовицкий, А.Н. Исаенко; под ред. проф. Д.А. Ендовицкого. – М.: КНОРУС, 2009.-302 с.

21. Мицек С.А. Краткосрочная финансовая политика на предприятии: учебное пособие / С.А. Мицек. - М.: КНОРУС, 2009.-248 с

22. Управление финансами (Финансы предприятий): Учебник/ А.А. Володин и др. –М.: ИНФРА-М, 2004. – 504 с. – (Высшее образование).

23. Незамайкин В.Н., Юрзинова И.Л. Финансы организаций: менеджмент и анализ.: Учебное пособие. - 2 - е изд., перераб. И доп. – М.: Изд-во Эксмо, 2005. – 512 с. – (Высшее экономическое образование).

24. Ковалёв В.В. Ковалёв Вит.В. Финансы организаций (предприятий): учеб. –М.: ТК Велби, Изд-во Проспект, 2007.-352 с.

25. Финансовый менеджмент: теория и практика: Учебник/ под. Ред. Е.С. Стояновой. – 6-е изд. – М.: Изд-во «Перспектива», 2006. – 656 с.

26. Ивасенко А.Г. Финансы организаций (предприятий): Учебное пособие / А.Г. Ивасенко, Я.И. Никонова. - М.: КНОРУС, 2009.-208 с.

27. Шеремет А.Д., Сайфулин Р.С., Негашев Е.В. Методика финансового анализа. – М.: ИНФРА-М, 2007.

28. Журналы с 2003 по 2012 гг.:

- Финансовый менеджмент

- Финансовый анализ

- Менеджмент в России и за рубежом

- Вопросы экономики

- Справочник экономиста

- Консультант директора и др.