Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Сущность, функции и формы кредита

|

|

Кредит – есть движение ссудного капитала, т.е. денежного капитала, который отдается в ссуду на условиях возвратности за определенный процент.

Все, что относится к функционированию рынка ссудного капитала, относится и к кредиту. В научном плане можно подчеркнуть, что теоретики чаще понимают под кредитом отношения, возникающие между хозяйствующими субъектами по поводу предоставления денежных средств в ссуду (во временное пользование), в практическом плане кредит – это в первую очередь высокодоходный актив, формируемый банком путем предоставления денежных средств заемщику на основании кредитного договора.

В любой национальной экономике кредит выполняет следующие функции:

– распределительную;

– эмиссионную;

– контрольную.

Распределительная функция - распределение денежных средств на возвратной основе. Реализуется в процессе предоставления денежных средств предприятиям и организациям на условиях возвратности и платности.

Эмиссионная функция – создание кредитных средств обращения и замещения наличных денег. Проявляется в том, что в процессе кредитования создаются платежные средства, т.е. наряду с наличными деньгами в оборот входят деньги в безналичной форме.

Контрольная функция – контроль за эффективностью деятельности экономических субъектов. Проявляется во всестороннем контроле хозяйственной деятельности субъекта, получившего кредит.

Банковское кредитование юридических лиц осуществляется при строгом соблюдении принципов кредитования, которые представляют собой основу, главный элемент системы кредитования. Принципы кредитования отражают сущность и содержание кредита, а также требования основных законов в области кредитных отношений.

Выделяют пять основных принципов кредитования:

– срочность;

– возвратность;

– платность;

– дифференцированность;

– обеспеченность ссуд.

Срочность кредитования означает, что кредит должен быть возвращен в строго определенный срок. Срочность кредитования представляет собой необходимое условие возвратности кредита. Определенный договором срок кредитования является предельным временем нахождения денежных средств у заемщика. Нарушение срока искажает сущность кредита, он утрачивает свое подлинное назначение.

Возвратность означает, что после окончания срока кредита средства должны быть возвращены. Кредит как экономическая категория отличается от других категорий товарно-денежных отношений тем, что движение денег здесь происходит на условиях возвратности.

Платность кредита означает, что заемщик должен внести банку определенную плату за временное пользование заимствованными у банка денежными средствами. На практике этот принцип реализуется с помощью механизма банковского процента.

Банковский процент представляет собой плату, получаемую кредитором от заемщика за пользование заемными средствами.

Величина ссудного процента зависит от следующих факторов:

– спроса за кредит со стороны юридических и физических лиц;

– ставки, уплачиваемой банком своим клиентам по депозитным счетам различного вида;

– срока займа, т.е. чем выше срок займа, тем выше риск, а следовательно, и величина ссудного процента;

– степени обеспеченности ссуды, т.е. чем ниже обеспеченность ссуды, тем выше величина ссудного процента;

– уровня инфляции в стране и стабильности денежного обращения.

Реальная величина ссудного процента устанавливается на практике с учетом совокупности всех вышеназванных факторов.

Дифференцированность кредитования означает, что банки не должны одинаково подходить к решению вопроса о выдаче кредита претендующим на его получение клиентам. На основе предварительно проведенной работы по оценке кредитоспособности предполагаемых заемщиков банк отбирает из их числа наиболее надежных и только с ними ведет дальнейшую работу по заключению кредитного договора.

Обеспеченность ссуд как принцип кредитования означает, что, что имеющиеся у заемщика имущество, ценности и гарантии позволяют кредитору быть уверенным в том, что возврат выданных средств будет осуществлен в срок. В качестве обеспечения своевременного возврата ссуды кредиторы по договору назначают залог, поручительство или банковскую гарантию, а также обязательства в других формах, предусмотренных законодательством.

Обеспечение кредита – один из наиболее надежных способов снижения риска невозврата кредита.

Кредит бывает двух видов: обеспеченный и необеспеченный.

Необеспеченные (бланковые) ссуды выдаются первоклассным заемщикам (т.е. хорошо себя зарекомендовавшим) и вопреки распространенному мнению наиболее крупные ссуды предоставляются банками без обеспечения. Обеспечение не гарантирует погашение ссуды, не уменьшает риск, т.к. в случае ликвидации предприятия банк становится привилегированным кредитором. В кредитном договоре должен быть указан способ обеспечения возврата кредита.

В качестве обеспечения ссуды могут использоваться самые различные виды активов и документов, которые можно легко реализовать: недвижимость, складские квитанции, дебиторские счета, здания и оборудование, коносаменты с передаточными надписями, партии нефти, акции корпораций и т.д.

В широком смысле кредитные деньги уже означают кредитные отношения. В рыночной экономике они постоянно развиваются как по вертикали, путем совершенствования государственного кредита, так и по горизонтали – через коммерческий, банковский и другие формы кредита.

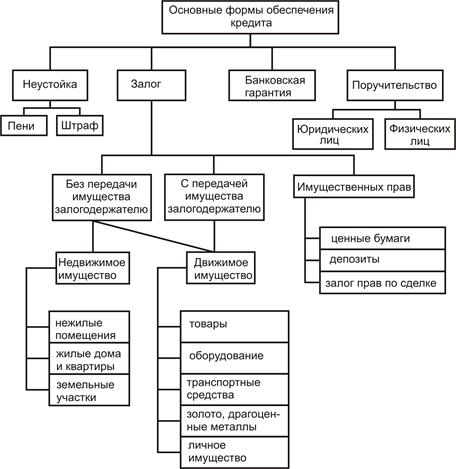

Основные формы обеспечения кредита

Классификация кредита осуществляется по таким базовым признакам, как характер ссуженной стоимости, категории кредиторов и заемщиков, по форме предоставления, направлениям потребностей заемщиков.

На рынке реализуются две основные формы кредита: коммерческий и банковский. Они отличаются друг от друга составом участников, объектом ссуд, динамикой, величиной процента и сферой функционирования.

Коммерческий кредит означает, что кредитором является не кредитная организация, а кредит предоставляется в ходе торговой сделки, поэтому его называют еше и торговым. Кредит может предоставить любой субъект, имеющий в своем распоряжении временно свободные денежные средства.

Коммерческий кредит — одна из первых форм кредитных отношений в экономике, породившая вексельное обращение и тем самым активно способствовавшая развитию безналичного денежного оборота, находя практическое выражение финансово-хозяйственных отношений между юридическими лицами в форме реализации продукции или услуге отсрочкой платежа. Основная цель этой формы кредита — ускорение процесса реализации товаров и, следовательно, извлечение заложенной в них прибыли.

Инструментом коммерческого кредита традиционно является вексель, выражающий финансовые обязательства заемщика по отношению к кредитору. Наибольшее распространение получили две формы векселя — простой вексель, содержащий прямое обязательство заемщика на выплату установленной суммы непосредственно кредитору, и переводной (тратта), представляющий письменный приказ заемщику со стороны кредитора о выплате установленной суммы третьему лицу либо предъявителю векселя. В современных условиях функции векселя часто принимает на себя стандартный договор между поставщиком и потребителем, регламентирующий порядок оплаты реализуемой продукции на условиях коммерческого кредита. Коммерческий кредит принципиально отличается от банковского:

- в роли кредитора выступают не специализированные кредитно-финансовые организации, а любые юридические лица, связанные с производством либо реализацией товаров или услуг;

- предоставляется исключительно в товарной форме;

- ссудный капитал интегрирован с промышленным или торговым, что в современных условиях нашло практическое выражение в создании финансовых компаний, холдингов и других аналогичных структур, включающих в себя предприятия различной специализации и направлений деятельности;

- средняя стоимость коммерческого кредита всегда ниже средней ставки банковского процента на данный период времени;

-при юридическом оформлении сделки между кредитором и заемщиком плата за этот кредит включается в цену товара, а не определяется специально, например, через фиксированный процент от базовой суммы.

Процент по коммерческому кредиту, входящий в цену товара и сумму векселя, как правило, ниже, чем по банковскому кредиту. Размеры коммерческого кредита ограничиваются величиной резервных капиталов, которыми располагают промышленные и торговые компании. Границы коммерческого кредита обусловлены целями, направлениями его использования, сроками предоставления, размерами.

В зарубежной практике коммерческий кредит получил исключительно широкое распространение. Например, в Италии до 85% от суммы сделок в оптовой торговле осуществляется на условиях коммерческого кредита, причем средний срок по нему составляет около 60 дней, что существенно превышает срок фактической реализации товаров непосредственным потребителям. В России эта форма кредитования до последнего времени была ограничена сферой обращения. В других отраслях се распространению объективно препятствовали такие факторы, как высокие темпы инфляции, кризис неплатежей, ненадежность партнерских связей, недостатки конкретного права.

В современных условиях на практике применяются в основном три разновидности коммерческого кредита:

- кредит с фиксированным сроком погашения;

- кредит с возвратом лишь после фактической реализации заемщиком поставленных в рассрочку товаров;

- кредитование по открытому счету, когда поставка следующей партии товаров на условиях коммерческого кредита осуществляется до момента погашения задолженности по предыдущей поставке.

Банковский кредит предоставляется банками и другими кредитно-финансовыми институтами, имеющими лицензию ЦБ РФ на ведение такого вида операций. юридическим лицам (промышленным, транспортным, торговым компаниям), населению, государству, иностранным клиентам в виде денежных ссуд.

Банковская форма кредита имеет следующие особенности:

- банк, как правило, оперирует не столько своим капиталом, сколько привлеченными ресурсами;

- банк ссужает незанятый капитал;

- банк ссужает не просто денежные средства, а деньги как капитал.

В качестве цены за пользование банковскими кредитами выступает ссудный процент, определяемый на взаимовыгодной основе между субъектами кредитных отношений и фиксируемый в кредитном договоре.

Банковский кредит превышает границы коммерческого кредита по направлению, срокам, размерам. Он имеет более широкую сферу применения. Значительная замена коммерческого векселя банковским делает этот кредит более эластичным, расширяет его масштабы, повышает обеспеченность. Различна также динамика банковского и коммерческого кредитов. Так, объем коммерческого кредита зависит от роста и спада производства и товарооборота. Спрос на банковский кредит в основном определяется состоянием долгов в различных секторах экономики. Банковский кредит носит двойственный характер: он может выступать как ссуда капитала для функционирующих предприятий, либо как платежное средство при уплате долгов.

Банковский кредит классифицируется по ряду признаков:

1. Способ предоставления

а) наличный, безналичный,

б) рефинансирование,

в) переоформление,

г) вексельный кредит.

2 Валюта кредита (в национальной, в валюте кредитора, в валюте третьих стран).

3. Количество участников (двусторонние, многосторонние сделки).

4. Целевое назначение банковского кредита:

а) на увеличение основного капитала,

б) на временное пополнение оборотных сделок,

в) на потребительской основе, в том числе ипотечные кредиты.

5. Техника предоставления:

а) разовые (предоставляемые одной суммой),

б) лимитированные (овердрафт и кредитная линия). Кредитная линия предполагает использование заемных средств в пределах установленного лимита. Овердрафт – кредитование расчетного счета клиента из денежных средств банка (обычно до 20-30% от среднемесячного оборота по расчетному счету клиента) для устранения временного недостатка оборотных средств у предприятия для осуществления текущих платежей.

6. Критерий обеспеченности – обеспеченные, необеспеченные. Обеспечение – любое ликвидное имущество, чаще – недвижимость заемщика. Если он нарушает условия кредита, обеспечение изымается для погашения долгов.

7. Срок погашения. Краткосрочное (не более 1 года), среднесрочное (от 1 до 3-х лет) и долгосрочное (более 3-х лет).

8. Способы погашения.

а) одной суммой в конце срока,

б) в рассрочку,

в) неравными долями, как правило, в течение срока кредита.

9. По видам % ставки – с фиксированной и с плавающей.

10. По способам взимания процента.

а) % выплачивается в момент общего погашения (в рыночной экономике),

б) равномерными взносами заемщика в течении всего срока,

в) % удерживается в момент непосредственной выдачи кредита заемщику.

По мере развития и расширения кредитной системы увеличиваются темпы роста банковского кредита.

В настоящее время существует несколько форм банковского кредита.