Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Управление инвестиционной деятельностью предприятия

|

|

Воспроизводство основного капитала может осуществляться либо за счет прямых инвестиций (капитальных вложений), либо путем взноса учредителями основных средств в уставный капитал предприятия, либо за счет безвозмездной передачи объектов юридическими или физическими лицами.

Основным методом являются прямые инвестиции. Важнейшим документом, позволяющим определить целесообразность капитальных вложений, является инвестиционный бизнес-план. В нем содержатся все основные аспекты инвестиционного проекта, анализируются все проблемы, с которыми может столкнуться предприятие и способы их решения, обосновываются источники для реализации инвестиционного проекта, его экономическая эффективность, анализируются риски и пути их минимизации.

В соответствии с инвестиционным бизнес-планом для реализации каждого конкретного инвестиционного проекта разрабатываются инвестиционный бюджет и календарный график реализации проекта.

Инвестиционный бюджет разрабатывается на период до одного года и отражает все поступления и расходы средств, связанные с реализацией данного инвестиционного проекта. Для реализации инвестиционного проекта субъект хозяйствования должен располагать необходимым объемом финансовых ресурсов.

В соответствии с Инвестиционным кодексом Республики Беларусь инвестиционная деятельность — это совокупность практических действий государства, юридических и физических лиц, направленных на привлечение и вложение всех видов имущественных и интеллектуальных ценностей в расширенное воспроизводство основного и оборотного капитала для получения прибыли (дохода) и (или) достижения иного значимого результата.

Объектами инвестиционной деятельности могут быть имущественные комплексы, основные фонды, оборотные средства, научно-техническая продукция, интеллектуальные ценности, земля и природные ресурсы, другие объекты собственности.

Процесс управления инвестиционной деятельностью предприятия включает в себя:

- определение стратегических целей инвестирования;

- поиск и отбор наиболее эффективных и с минимальным риском проектов;

- оценку их по доходности, окупаемости;

- выбор приемлемого проекта, его реализацию, контроль (постоянный мониторинг) за реализацией инвестиционного проекта.

Одним из важнейших инвестиционных решений для субъектов хозяйствования является выбор оптимального варианта инвестиционного проекта.

Объективность оценки инвестиций зависит от используемых методов оценки. Применяются две группы методов оценки эффективности инвестиций:

- простые (статические;

- сложные (динамические) методы (методы дисконтирования).

Статические методы базируются на проведении расчетов в соответствии с Типовой методикой определения экономической эффективности капитальных вложений, согласно которой определяются коэффициент экономической эффективности и срок окупаемости капитальных вложении

Коэффициент экономической эффективности по инвестиционному проекту статическим методом рассчитывается как отношение прогнозируемой прибыли к инвестиционным затратам на реализацию проекта:

Э =  ,

,

где Э — коэффициент экономической эффективности; П — прогнозируемая прибыль по проекту; К — величина капитальных вложений по проекту.

Типовая методика определения экономической эффективности капитальных вложений содержит утвержденные нормативные коэффициенты эффективности капитальных вложений по всем отраслям народного хозяйства (для промышленности Эп = 0, 14, что соответствует нормативному сроку окупаемости капитальных вложений — 7 лет).

Срок окупаемости инвестиций (Сок) — это период, за который окупаются капитальные вложения по инвестиционному проекту, если доход распределяется равномерно по годам:

Сок =  или 1000/ 250 = 4 года.

или 1000/ 250 = 4 года.

При неравномерном поступлении дохода, оценивая эффективность инвестиций, необходимо принимать во внимание не только сроки их окупаемости, но и доход на вложенный капитал. Для этого рассчитывается индекс рентабельности (IR):

IR = Ожидаемая сумма дохода/ожидаемая сумма инвестиций;

н/р, IR = (500+300+200+100+100)/1000 *100% = 20%

и уровень рентабельности инвестиций (R):

R = Ожидаемая сумма прибыли/ожидаемая сумма инвестиций,

н/р R= (1200 – 1000)/1000 *100% = 20%.

Достоинством статических методов является их простота. Применяются они для оценки небольших проектов с малым денежным оборотом, а также для быстрой общей оценки проектов в условиях дефицита инвестиционных ресурсов. Основными недостатками являются следующие:

• статические методы не учитывают фактор времени; для расчетов берутся несопоставимые величины: сумма инвестиций в текущей стоимости и величина прибыли в будущей стоимости;

• за показатель возврата инвестиционного капитала принимается только прибыль, хотя реально инвестиции возвращаются в виде денежного потока, состоящего из прибыли, амортизационных отчислений, выручки от реализации имущества и других поступлений.

В рыночной экономике для оценки эффективности инвестиционных проектов применяются методы компаундирования или дисконтирования.

Сущность метода компаундирования состоит в определении суммы денег, которую будет иметь инвестор в конце операции: исследование денежного потока ведется от настоящего к будущему. Заданными величинами являются: сумма инвестиций, срок, процентная ставка, а искомой – сумма средств, которая будет получена. n

Например, FV = PV * (1+r) 3

или 1000 * (1+20%)= 1000 *1, 2*1, 2*1, 2= 1728,

где FV – будущая стоимость инвестиций, PV- первоначальная стоимость инвестиций, r – ставка процентов, n - число лет в расчетном периоде.

Выражение (1+ r) показывает сколько будет стоить денежная единица через год. Обратное его значение 1/(1+ r) позволяет определить, сколько сегодня стоит денежная единица, которая будет получена через год.

Например, 1728 / 1, 2*1, 2*1, 2 =1000

Метод дисконтирования денежных поступлений (ДДП) – исследование денежного потока в обратном направлении – от будущего к текущему моменту времени. Для этого применяется следующая формула

n

PV = FV / (1+r),

т.е.для того чтобы через 3 года сумма вклада составила 1000 по ставке 20% необходимо 3

PV = 1000 /1, 2 = 1000/1, 2*1, 2 *1,, 2 = 578, 7 руб

В Республике Беларусь оценка эффективности инвестиционных проектов осуществляется в соответствии с Правилами по разработке бизнес-планов инвестиционных проектов, утвержденными Министерством экономики РеспубликиБеларусь от 31 августа 2005 г. № 158. В соответствии с этими Правилами основными показателями эффективности инвестиционного проекта являются:

• чистый дисконтированный доход ЧДД;

• индекс рентабельности (доходности);

• внутренняя норма доходности;

• динамический срок окупаемости.

Оценка эффективности инвестиционных проектов динамическим методом осуществляется поэтапно.

1 этап. Определяется чистый поток наличности как paзность между чистым доходом по проекту и суммой общих инвестиционных затрат и платы за кредиты (займы), связанной с осуществлением капитальных затрат по проекту

2 этап. Определяется коэффициент дисконтирования (Kt) для приведения будущих потоков и оттоков денежных средств за каждый расчетный период к начальному периода времени.

Дисконтирование денежных потоков осуществляется с момента начала финансирования инвестиций и рассчитывается по формуле:

Кt =

где Д — ставка дисконтирования (норма дисконта); t — период (год) реализации проекта.

Ставка дисконта — это минимальная норма прибыли, при которой инвесторы согласны вложить свои средства в инвестиционный проект и ниже которой вложение капитала нецелесообразно.

Допускается принятие ставки дисконтирования на уровне ставки рефинансирования Национального банка Республики Беларусь при проведении расчетов в национальной валюте или фактической ставки процента по долгосрочным валютным кредитам банка при проведении расчетов в условных единицах.

3 этап. Определяется чистый дисконтированный доход (ЧДД) как величина, полученная дисконтированием (при постоянной ставке процента отдельно для каждого года) разницы между годовыми притоками и оттоками реальных денег, накапливаемых в течение горизонта расчета проекта:

ЧДД =  , или П t-1 х

, или П t-1 х

где П — чистый поток наличности за период (год), t = 1, 2, 3…, Т; Т — горизонт расчета; Д — ставка дисконтирования.

Горизонт расчета — временной интервал, характеризующий расчетный период реализации проекта.

Чистый дисконтированный доход характеризует эффект (результат) от реализации проекта в абсолютной сумме.

Инвестиционный проект признается эффективным, если величина чистого дисконтированного дохода имеет положительное значение (выше ставки дисконта).

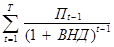

4 этап. Определяется внутренняя норма доходности (ВНД) - интегральный показатель, рассчитываемый нахождением ставки дисконтирования, при которой стоимость будущих поступлений равна стоимости инвестиций ( ЧДД = 0) из соотношения:

= 0,

= 0,

где Ип — стоимость общих инвестиционных затрат и платы за кредиты (займы), связанной с осуществлением капитальных затрат по проекту за расчетный период (горизонт расчета).

При заданной инвестором норме дохода на вложенные средства инвестиции оправданы, если ВНД равна или превышает установленный показатель. Этот показатель характеризует также запас прочности проекта, выражающийся в разнице между ВНД и ставкой дисконтирования (в процентном исчислении).

5 этап. Определяется индекс рентабельности (доходности)(ИР) по формуле:

ИР =  ,

,

где ДИ — дисконтированная стоимость общих инвестиционных затрат и платы за кредиты (займы), связанной с осуществлением капитальных затрат по проекту за расчетный период (горизонт расчета).

Инвестиционный проект эффективен при ИР> 1.

6 этап. Определяется срок окупаемости инвестиционного проекта. Различают простой срок окупаемости и динамический.

Простой срок окупаемости — это период времени, по окончании которого чистый объем поступлений (доходом) перекрывает объем инвестиций (расходов) в проект, и соответствует периоду, при котором накопительное значение чистого потока наличности изменяется с отрицательного на положительное.

Расчет динамического срока окупаемости проекта осуществляется по накопительному дисконтированному чистому потоку наличности. Если горизонт расчета проекта превышает динамический срок окупаемости на три и более года, то для целей оценки эффективности проекта расчёт ЧДД, ИР и ВНД осуществляется за период, равный динамическому сроку окупаемости проекта, плюс один год.

При инвестировании необходимо учитывать следующее:

• чистая прибыль от данного вложения должна превышать величину от помещения средств на банковский депозит;

• рентабельность инвестиций, исчисленная как отношение чистой прибыли к их общему объему, должна быть выше темпов роста инфляции;

• рентабельность инвестиционного проекта с учетом фактора времени (дисконтированной стоимости) должна быть выше рентабельности альтернативных проектов;

• рассматриваемый проект соответствует главной стратегии поведения предприятия на товарном рынке с точки зрения рациональной ассортиментной структуры производства, сроков окупаемости затрат, наличия финансовых источников покрытия издержек производства и обеспечения стабильности поступления доходов от реализации проекта.