Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Метод скорректированной приведенной стоимости

|

|

Метод скорректированной приведенной стоимости (APV) основан непосредственно на рассмотренной в разделе 16.6.1 оценке стоимости " налогового щита". APV проекта Равна PV бездолгового проекта плюс приведенная стоимость процентного " налогового Щита", возникающего из-за дополнительного долгового финансирования в ходе реализации нового проекта. В соответствии с финансовой политикой, проводимой фирмой Global Connections Corporation, величина вновь привлекаемого заемного капитала, Необходимого для выполнения проекта, составляет 20% от возросшей рыночной стоимости фирмы, или 0, 20 х APV данного проекта. Поскольку новые облигации можно считать бессрочными, приведенная стоимость создаваемого при этом дополнительного " налогового щита" равна ставке налога, умноженной на величину новых долговых обязательств, или 0, 30 х 0, 20 х APV. Таким образом, APV для данного проекта равна

APV = PV бездолгового проекта + PV дополнительного " налогового щита"

= 105 млн. лопл.+0, 06хАРУ = 105 млн. долл./0, 94= 111, 70 млн. долл.

Умножая 0, 06 на APV, получаем, что PV дополнительного " налогового щита" равна 6, 70 млн. долл. Увеличение стоимости для акционеров Global Connections Corporation, получаемое исходя из расчета скорректированной чистой приведенной стоимости (adjusted net present value, ANPV) по проекту составляет[7]

ANPV= NPV бездолгового проекта + PV дополнительного " налогового щита"

= 5 млн. долл. + 6, 70 млн. долл. = 11, 70 млн. долл.

Метод прироста доходов акционеров

Использование метода прироста доходов акционеров (flow to equity, FTE) предусматривает расчет прироста ожидаемых акционерами фирмы посленалоговых доходов. Затем определяется NPV этого прироста, для чего используется показатель стоимости акционерного капитала kg, который можно рассчитать, воспользовавшись следующей формулой: [8]

ke = k + (1 - t) (k - r)d (16.1)

где

k — стоимость капитала (без выпуска долговых обязательств)

t — ставка налога

r— процентная ставка по долговым обязательствам, считающимся безрисковыми

d — коэффициент задолженности (по рыночной оценке)

Поскольку Global Connections Corporation имеет структуру капитала с коэффициентом задолженности (отношением стоимости облигаций к стоимости акций)

d, равным.0, 20/0, 80 = 0, 25, то при подстановке в уравнение (16.1) получаем, что стоимость акционерного капитала в этом случае равна

ke = 0, 10 +(1 - 0, 30)х(0, 10 - 0, 08)х0, 25 = 0, 1035.

Ожидаемый акционерами фирмы Global Connections Corporation прирост посленалоговых доходов от реализации спутникового проекта, CFS, равен

CFS = Ожидаемые доходы от бездолгового проекта - Чистые расходы на выплату процентов = 10, 5 млн. долл. - (1 - /) х г х D = 10, 5 млн. долл. - 0, 7 х 0, 08 х D =10, 5 млн. долл. - 0, 056 D,

где D означает увеличение долговых обязательств Global Connections Corporation после принятия проекта. Отсюда видно, что увеличение приведенной стоимости находящихся в обращении акций, Е, равно

E = CFS /k = 101, 45 млн. долл.-0, 5411D

= 101, 45 млн. долл. - 0.5411 х 0.25 х Е.

=101, 45 млн. долл.-0, 1353 E

=101, 45 млн. долл./1, 1353 = 89, 36 млн. долл.

и D = 22, 34 млн. долл., поскольку для финансовой политики Global Connections Corporation D = 0, 25E. Объем новой эмиссии акций, которую необходимо выпустить для финансирования проекта, составляет 100, 0 млн. долл. — 22, 34 млн. долл. = 77, 66 млн. долл. Таким образом, величина NPV для акционеров, обусловленная реализацией этого проекта, составляет 89, 36 млн. долл. — 77, 66 млн. долл. = 11, 70 млн. долл.; такой же результат был получен и в случае применения метода скорректированной приведенной стоимости.

Метод средневзвешенной стоимости капитала

При использовании этого метода PV проекта находится путем дисконтирования по средневзвешенной стоимости капитала (weighted average cost of capital, WACC) ожидаемых посленалоговых денежных поступлений, полученных без использования эффекта финансового рычага. Затем из полученного результата вычитаются 100 млн. долл. первоначальных затрат.

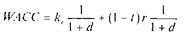

Выражение для нахождения WACC имеет вид

(16.2)

(16.2)

В соответствии с этой формулой WACC представляет собой средневзвешенную стоимость привлечения акционерного и заемного капитала (после налогообложения). В качестве веса здесь выступают рыночные оценки стоимости акций и облигаций в приведенной стоимости проекта. Таким образом, для спутникового проекта 4СС составляет

WACC =0, 1035х0, 80 +0, 7х0, 8х0, 20 =0, 0904

NPV для данного проекта рассчитывается как ожидаемые ежегодные посленалоговые денежные поступления (без эффекта финансового рычага), дисконтируемые по WACC, из которых вычитается 100 млн. долл. первоначальных инвестиций:

| NPV= | 10, 5 млн. долл. | -100, 0 млн. долл. = 11, 7 млн. долл. |

| 0, 094 |

| Контрольный вопрос 16.13 |

| Предположим, что коэффициент финансового рычага (отношение стоимости заемного капитала к стоимости всего капитала фирмы по рыночной оценке) составляет для Global Connections Corporation не 20%, а 30%, и что этот коэффициент справедлив и при финансировании спутникового проекта. Примените метод APV для нахождения NPV по спутниковому проекту исходя из того, что все остальные данные соответствуют приведенному выше примеру. Затем воспользуйтесь методами FTE и I wacc, чтобы убедиться в том, что они приводят к тому же оценочному значению Для NPV, что и метод APV |

Резюме

• Использование внешнего финансирования ставит компанию в тесную зависимость от рынка капиталов, выход на который связан с более высокими требованиями к разработке инвестиционных планов корпорации, чем в случае использования источников внутреннего финансирования.

• финансирование с привлечением заемного капитала (долговое финансирование) в самом широком смысле включает получение компанией кредитов и выпуск долговых обязательств в виде таких ценных бумаг, как облигации и закладные, а также использование других источников средств, касающихся обязательств компании в отношении ее будущих выплат: кредиторской задолженности, арендных платежей и пенсионных обязательств.

• В идеальной финансовой среде, в которой не существует налогов и операционных затрат на проведение финансовых операций, а заключение и соблюдение контрактов не требует затрат, благосостояние акционеров не зависит от структуры капитала фирмы.

• В действительности существует ряд отклонений от идеальной модели финансового мира, приводящих к тому, что структура капитала способна оказывать влияние на благосостояние акционеров. К таким корректирующим факторам относятся: система налогообложения и государственного регулирования бизнеса, а также противоречия между интересами различных групп лиц, в той или иной степени связанных с деятельностью фирмы (так называемые, заинтересованные группы). Учитывая эти факторы, управленческий персонал фирмы получает возможность повышать благосостояние заинтересованных лиц посредством принятия соответствующих решений по структуре капитала. Для этого существует три пути: (1) уменьшение уплачиваемых налогов или расходов, связанных с банкротством и другими обременительными правилами, (2) ослабление возможных противоречий между интересами различных заинтересованных групп и (3) обеспечение заинтересованным группам финансовых активов, обычно недоступных для них.

• Для оценки чистой приведенной стоимости инвестиционного проекта с использованием финансового " рычага" существует три возможных метода учета влияния долгового финансирования: метод скорректированной приведенной стоимости, метод прироста акционерного капитала и метод средневзвешенной стоимости капитала.