Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Облигации могут быть именными и на предъявителя.

|

|

Существуют различные виды облигаций. Классическая облигация представляет собой ценную бумагу, по которой выплачивается фиксированный доход. Доход по облигации называют процентом, или купоном. Саму облигацию именуют купонной, или твердопроцентной, бумагой. Поскольку для рыночной экономики характерна инфляция, то твердопроцентная бумага не всегда отвечает интересам инвесторов.

Поэтому появились облигации с плавающим (переменным) купоном. Величина купона у них меняется в зависимости от изменения показателя, к которому привязан купон. Например, это может быть индекс потребительских цен, поскольку он отражает развитие инфляции, или индекс цен какого-либо товара и т. п.

В условиях инфляции обесценению подвергается и номинал бумаги. Поэтому существуют индексируемые облигации. У них плавающим является не только купон, но индексируется также и номинал. В качестве примера можно привести такую бумагу, как золотой сертификат (выпущена Министерством финансов РФ в 1993 г.). Номинал облигации был задан как 10 кг золота. Номинал облигации в денежном выражении на конкретный момент времени определялся как стоимость 10 кг золота на лондонском рынке.

Таким образом, при изменении цены золота изменялась и денежная сумма номинала. Существуют облигации бескупонные. В качестве синонимов используются термины облигация с нулевым купоном, или чистая дисконтная облигация. Иногда вместо термина “чистая дисконтная облигация” говорят просто дисконтная облигация. Первый термин более корректный, поскольку, как увидим ниже, дисконтной может быть и купонная облигация. Бескупонная облигация — это ценная бумага, которая не имеет купонов.

Доход инвестора возникает за счет разницы между ценой погашения облигации (номиналом) и ценой ее приобретения. Например, номинал облигации равен 1 млн руб., продается она по 800 тыс. руб. При погашении бумаги доход инвестора составит 200 тыс. руб. Среднесрочная и долгосрочная бескупонные облигации могут оказаться удобными для эмитента, так как не требуют ежегодного отвлечения средств для обслуживания долга, как в случае с купонной облигацией.

Бескупонные облигации привлекательны и для инвестора, если ему необходимо аккумулировать известную сумму денег к определенному времени (которое совпадает с моментом погашения облигаций). Купив необходимое количество облигаций, вкладчик уже не зависит от конъюнктуры, как в случае с купонной бумагой. Следующий вид облигации — это конвертируемая облигация. В соответствии с условиями эмиссии ее можно обменять на акции или другие облигации. Чаще всего это будут обыкновенные акции акционерного общества, выпустившего облигации. Смысл приобретения конвертируемой в обыкновенные акции облигации состоит в том, чтобы, с одной стороны, гарантировать получение дохода, приносимого облигацией в случае не очень успешной работы акционерного общества, а, с другой стороны, сохранить возможность увеличить доход, конвертировав облигацию в акцию, если по ней стали выплачиваться высокие дивиденды. В условиях эмиссии оговаривается пропорция обмена облигации на акции.

Например, одна облигация обменивается на три акции. Облигация имеет номинал. Как общее правило, при погашении бумаги инвестору выплачивается сумма, равная номиналу. Если облигация не является бескупонной, то доход по ней задается в виде купона. Купон представляет собой определенный процент.

Например, номинал облигации 1 млн руб., купон 20%. Чтобы узнать величину купона в рублях, необходимо купонный процент умножить на номинал. Так, в примере 20% от номинала составят 200 тыс. руб. Как общее правило, значение купона объявляется в расчете на год, однако выплачиваться он может и чаще — раз в полгода, квартал. Если в нашем примере купон составляет 200 тыс. руб. за год, то в случае его выплаты два раза в год инвестор будет получать по 100 тыс. руб. каждые полгода; если купон выплачивается ежеквартально, то сумма каждого платежа составит 50 тыс. руб.

В зависимости от ситуации на рынке купонная облигация может продаваться по цене как ниже, так и выше номинала. Разность между номиналом облигации и ценой, если она ниже номинала, называется скидкой, или дисконтом, или дезажио.

Например, номинал облигации 1 млн руб., цена 960 тыс. руб. Тогда скидка равна 40 тыс. руб. Разность между ценой облигации, если она выше номинала, и номиналом называется премией, или ажио.

Например, цена облигации 1020 тыс. руб. Премия равна 20 тыс. руб. Котировки облигации принято давать в процентах. При этом номинал бумаги принимается за 100%. Чтобы узнать по котировке стоимость облигации в рублях, следует умножить котировку в процентах на номинал облигации.

Например, номинал облигации равен 1 млн руб., цена — 96%. Это означает, что она стоит 960 тыс. руб. Изменение цены облигации измеряют в пунктах. Один пункт равен 1%.

Например, цена бумаги увеличилась с 90% до 95%. Это означает, что она выросла на 5 пунктов. 35 Доход по облигации с нулевым купоном представляет собой разницу между номиналом и ценой приобретения бумаги. Доход по купонной облигации — это чаще всего сумма двух слагаемых: купонных платежей и величины скидки, или купонных платежей и величины премии. В последнем случае премия уменьшает доход инвестора.

Например, вкладчик купил облигацию с погашением через год номиналом 1 млн руб. и купоном 20% за 960 тыс. руб. В конце года ему выплатят 200 тыс. руб. по купону. Так как облигация погашается по номиналу, то он выигрывает еще 40 тыс. руб. за счет разности между номиналом и уплаченной ценой.

Таким образом, его доход составит 240 тыс. руб. Предположим, что в нашем примере инвестор купил облигацию не со скидкой, а с премией в 20 тыс. руб., т. е. по цене 1020 тыс. руб. Поскольку в конце года облигация погашается по номиналу, он теряет сумму премии и его доход составит: 200 тыс. руб. – 20 тыс. руб. = 180 тыс. руб. В зависимости от состояния рынка цена купонной облигации может быть выше или ниже номинала. Однако к моменту ее погашения она обязательно должна равняться номиналу, так как бумага погашается по номиналу.

Цену облигации можно разделить на две части: чистую цену и сумму накопленного купона. Такое деление целесообразно провести, чтобы лучше представить динамику курсовой стоимости облигации. В ходе купонного периода она равна сумме чистой цены и накопленной на момент сделки суммы купона.

На дату выплаты купона она падает на размер купона. Инвестор приобретает облигацию для получения дохода. Для определения эффективности инвестирования средств в облигацию и сопоставления различных облигаций используют не абсолютные значения дохода, а относительные, т. е. пользуются показателем доходности. Доходность за некоторый период времени определяют делением полученного дохода к затраченному капиталу, который принес данный доход.

Одним из основных показателей доходности облигации является купонный про- цент. Однако в зависимости от состояния конъюнктуры рынка одна и та же облигация может обладать различной доходностью.

Например, купон облигации равен 20%, и она продается по номиналу. Это означает, что ее доходность составляет 20% годовых. Если облигация продается со скидкой, то ее доходность окажется выше 20%, так как при погашении ее владелец получит еще сумму дисконта. Если облигация приобретается по цене выше номинала, то ее доходность окажется меньше 20%, так как при погашении инвестор теряет сумму премии. Возникает вопрос, почему облигация в одном случае может продаваться со скидкой, а в другом — с премией? Это определяется состоянием конъюнктуры рынка.

Цена облигации чутко реагирует на изменение уровня процентных ставок в экономике. Поэтому, если изменится уровень процентных ставок, то изменится и цена облигации. Например, акционерное общество выпускает облигацию на 5 лет с купоном 20%, и она продается на рынке по номиналу. Это означает, что рынок требует на бумаги данного уровня риска доходность в размере 20%. На следующий год акционерное общество выпускает еще одну облигацию, но с погашением через 4 года и купоном 15%. Она продается по номиналу.

Это означает, что на второй год конъюнктура изменилась и уровень процентных ставок упал. На второй год на рынке обращаются и первая, и вторая облигации. Поскольку по своим характеристикам риска первая облигация аналогична второй, то ее доходность также должна в новых условиях равняться 15%.

В каком случае облигация с купоном 20% принесет инвестору только 15% годовых? Это произойдет, если он купит ее по цене выше номинала. Если на третий год доходность для облигаций данной степени риска вырастет до 30%, то и первая, и вторая облигации будут продаваться с дисконтом, причем вторая бумага окажется дешевле первой вследствие более низкого купона.

Доходность облигации измеряется в процентах. Изменение доходности часто измеряют в базисных пунктах. Базисный пункт — это одна сотая часть процента. Таким образом, в одном проценте насчитывается 100 базисных пунктов. Например, доходность облигации выросла с 20 до 20, 4%. В таком случае можно сказать, что доходность увеличилась на 40 базисных пунктов.

Различные облигации могут приносить инвестору разную доходность. Главным образом это определяется следующими причинами.

Во-первых, кредитным рейтингом эмитента: чем он ниже, тем более доходной должна быть облигация, чтобы компенсировать вкладчику более высокий риск. Поэтому наименьшей доходностью характеризуются государственные облигации, так как кредитный риск по таким бумагам практически отсутствует.

Во-вторых, — от срока обращения облигации. Чем больше период времени, на который они выпущены, тем выше должен быть процент, чтобы вкладчик согласился инвестировать в них средства.

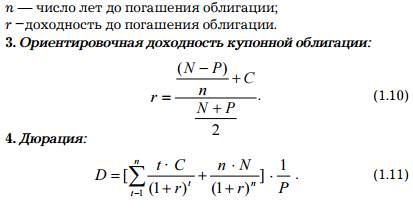

В-третьих, — от уровня налогообложения доходов по облигации. Как уже отмечалось, чем менее надежен эмитент, тем более высоким уровнем доходности должна обладать облигация. Поэтому период времени, на который может быть выпущена облигация различными эмитентами, ограничивается экономическими условиями самого рынка. Рассмотрим, как определяются основные инвестиционные показатели облигаций.

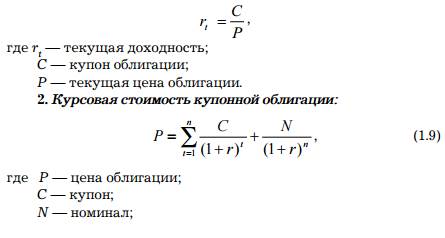

1. Текущая доходность:

Дюрация Макоули (duration — протяженность) представляет собой эластичность цены облигации по процентной ставке и поэтому служит мерой риска изменения цены облигации при изменении процентной ставки.

В западных странах в отношении облигаций сложилась практика присвоения рейтинга. Уровень рейтинга говорит о способности эмитента выполнять в срок свои обязательства по облигациям. В качестве примера приведем рейтинги компании Standard & Poor’s: AAA (наивысший рейтинг), АА (очень высокий), А (высокий), ВВВ (приемлемый), ВВ (немного спекулятивный), В (спекулятивный), ССС-СС (высоко спекулятивный), С (проценты не выплачиваются), D (банкротство). Более тонкие различия в уровнях рейтинга обозначаются символами + и –, например, АА+.

Рейтинг не присваивается облигациям, выпущенным центральными государственными органами, поскольку они считаются абсолютно надежными. Существуют понятия еврооблигация и мировая облигация. В современных условиях Россия вышла на рынок еврооблигаций со своими бумагами. Еврооблигация — это облигация, выпущенная эмитентом в валюте другой страны. Чаще всего облигации выпускаются в долларах США эмитентами не из Соединенных Штатов. Данный рынок возник для того, чтобы обойти законодательные препятствия страны, в валюте которой выпущена 39 бумага. Мировая облигация — это облигация, которая одновременно выпускается в нескольких странах.

Эмиссия такой бумаги требует взаимодействия между клиринговыми системами данных стран, чтобы облигация легко могла пересекать границы. Рассмотрим основные моменты, характеризующие выпуск облигаций акционерным обществом. Эмиссия облигаций акционерного общества допускается только после полной оплаты уставного капитала.

Номинальная стоимость всех выпущенных облигаций не должна превышать размера его уставного фонда либо величину обеспечения, предоставленного обществу для этих целей третьими лицами. Акционерное общество может выпускать облигации, обеспеченные залогом определенного имущества, либо облигации под обеспечение, предоставленное третьими лицами. Если облигации выпускаются под обеспечение определенного имущества, это означает, что в случае банкротства предприятия данное имущество служит основой для удовлетворения требований держателей облигаций. Различное имущество акционерного общества обладает разной степенью ликвидности.

Поэтому облигации одной и той же компании, обеспеченные различным имуществом, отличаются для инвестора по степени риска. Акционерное общество вправе выпускать облигации без обеспечения, т. е. они обеспечиваются всем имуществом общества, однако, если последнее выпустило также облигации, обеспеченные конкретным имуществом, то держатели облигаций без обеспечения получат компенсацию только после владельцев обеспеченных облигаций за счет оставшихся средств. Облигации без обеспечения разрешается выпускать не ранее третьего года существования общества. Современный отечественный рынок облигации — это главным образом рынок государственных облигаций. Поэтому остановимся кратко на характеристике основных государственных облигационных займов.

Государственные облигации можно разделить на облигации рыночных и нерыночных займов. Облигации рыночных займов свободно обращаются на вторичном рынке. Наиболее известные из них:

· государственные краткосрочные облигации (ГКО),

· облигации федеральных займов (ОФЗ),

· облигации государственного сберегательного займа (ОГСЗ),

· облигации внутреннего валютного займа (ОВВЗ).

Облигации нерыночных займов не могут обращаться на вторичном рынке. Основные характеристики государственных облигаций, а также векселей и банковских сертификатов приведены в приложении

3. Фондовые индексы.

На фондовом рынке обращается большое количество акций. Цены их постоянно изменяются. Однако существует некоторый тренд, т. е. вектор движения рынка, который говорит о том, наблюдается ли на нем общий подъем или падение курсовой стоимости ценных бумаг. Обобщающую динамику рынка можно получить с помощью фондовых индексов.

Фондовый индекс — это статистическая средняя величина, рассчитанная на основе курсовой стоимости входящих в него бумаг.

Через определенные промежутки времени курсовая стоимость составляющих индекс акций фиксируется и используется для расчета значения индекса. Индексы могут насчитывать как большое число бумаг (индексы с широкой базой), так и небольшое количество (индексы с узкой базой).

При расчете большей части индексов во внимание принимается не просто курсовая стоимость акции компании, включенной в индекс, а произведение цены акции на количество обращающихся акций.

Таким образом, цена акции взвешивается по их количеству. Курсовая стоимость ценных бумаг отражает ожидания инвесторов относительно результатов деятельности выпустивших их компаний. Поэтому фондовый индекс может служить барометром будущего состояния экономики, особенно если он рассчитывается на основе большого числа компаний или компаний, имеющих существенный вес в своей отрасли.

Фондовые индексы важны не только для прогнозирования будущей конъюнктуры рынка. В современных условиях на них можно заключать срочные контракты, т. е. покупать и продавать значение индекса. Такие сделки используются для страхования портфелей ценных бумаг, в которые входит большое количество акций.

Используются три основных метода расчета биржевых индексов:

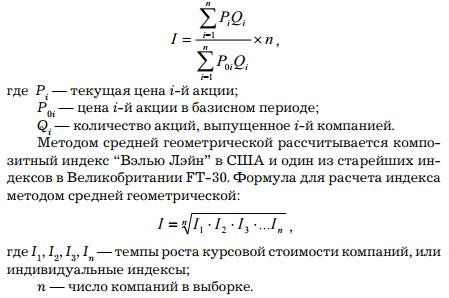

· метод простой средней арифметической, метод средней арифметической взвешенной, метод средней геометрической. Наиболее известным и старейшим является индекс Доу-Джонса, рассчитываемый методом средней арифметической (измеряется в пунктах).

В настоящее время рассчитываются четыре варианта индекса Доу-Джонса:

1) промышленный индекс Доу-Джонса (DJIA; на основе курсов акций 30 ведущих промышленных компаний (“голубых фишек”));

2) транспортный индекс (DJTA; по- казатель курсов акций 20 транспортных компаний);

3) индекс для 15 коммунальных компаний электро- и газоснабжения (DJCA);

4) сводный индекс (Composite), рассчитываемый на основе всех 65 вышеперечисленных компаний.

Особенность индекса Доу- Джонса состоит в том, что он показывает средние текущие цены акций без их сопоставления с базовой величиной. Недостатком этого индекса является то, что в расчет принимается небольшое количество компаний, а также отсутствие “взвешивания” при его расчетах, т. е. не учитываются размер компаний и масштабы со- вершенных операций на рынке ценных бумаг. Известный индекс Токийской фондовой биржи — индекс Nikkei — рассчитывается так же, как простая среднеарифметическая величина по акциям 225 компаний.

Методом среднеарифметической взвешенной рассчитываются в США сводный и отраслевые индексы (про- мышленный, транспортный, электроэнергетики и коммуналь- ного хозяйства, финансовый) индексы корпорации “Standard & Poor’s” (S& P), самым популярным из которых является S& P500, индекс системы NASDAQ, сводный индекс Нью-Йоркской фондовой биржи NYSE; в Великобритании — индекс FT-SE 100, в Германии — индекс DAX-100, во Франции — индекс CAC. В качестве весов для расчета названных индексов берется рыночная капитализация компании, т. е. рыночная стоимость акций, помноженная на количество размещенных акций.

Кроме того, эти фондовые индексы определяются как средневзвешенная арифметическая на конкретную дату по отношению к их базовой величине, рассчитанной на более раннюю дату.

Формула для расчета по методу среднеарифметической взвешенной:

В РФ с 1 сентября 1995 г. начал рассчитываться индекс РТС (RTSI) — индекс самых ликвидных акций, обращающихся в Российской торговой системе. Также широко используются индекс ММВБ и индекс ММВБ-10, которые рассчитываются по методу среднеарифметической взвешенной для акций, обращающихся на Московской межбанковской валютной бирже.