Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Міжбанківські розрахунки

|

|

Важливим елементом грошових розрахунків є міжбанківські розрахунки. Вони є обов'язковою передумовою міжгосподарських розрахунків, що здійснюються між економічними суб'єктами — клієнтами різних банків або різних філій одного банку. В цих випадках виникає потреба переказувати кошти з банку платника в банк одержувача.

Крім того, між банками як самостійними економічними суб'єктами виникає багато відносин, які зумовлюють їх власні взаємні платежі — міжбанківські кредитні відносини, купівля-продаж валюти, цінних паперів, надання послуг тощо. Тому без добре організованої, надійної, ефективної системи міжбанківських розрахунків не можуть успішно здійснюватися міжгосподарські розрахунки і функціонувати банківська система взагалі.

Для забезпечення міжбанківських розрахунків створюються спеціальні платіжні системи, їх організація в різних країнах неоднакова, що зумовлено традиціями, рівнем розвитку банківської справи, масштабами запровадження новітніх комп'ютерних технологій у банківську практику тощо. Україна відносно недавно приступила до розбудови своєї банківської системи. Однак, вивчивши кращий світовий досвід та запровадивши найсучасніші комп'ютерні технології, вона створила досить оперативну, ефективну й надійну систему міжбанківських розрахунків — Систему електронних платежів (СЕП), що відповідає світовим стандартам. Ця система розбудована на державному рівні, оскільки ініціатором і організатором її був НБУ. Через неї здійснюється переважна частина міжбанківських розрахунків в Україні, вона спроможна задовольнити потреби в розрахунках усіх банків.

Крім Системи електронних платежів, міжбанківські розрахунки можуть здійснюватися і через інші системи, а саме:

¾ внутрішньобанківську платіжну систему (ВПС);

¾ комбінацію систем ВПС і СЕП;

¾ міжнародні системи електронних розрахунків, наприклад SWIFT;

¾ двосторонні прямі кореспондентські відносини.

Головним призначенням кожної з названих систем є якнайшвидше транспортування розрахункових документів між банками та переказування коштів від платника до одержувача. Для цього банки повинні відкривати один для одного особливі рахунки, які називаються кореспондентськими (коррахунками), та мати недорогу, швидкісну і надійну систему зв'язку для передання інформації.

Кореспондентський рахунок — це рахунок одного банку, відкритий в іншому банку. Останній банк за дорученням і за рахунок першого здійснює різні платежі: банку, в якому рахунок відкритий, іншому банку, небанківським структурам. Коррахунки для банків мають таке ж значення, як поточні рахунки для господарських суб'єктів, а відкриття і ведення їх є обов'язковою передумовою здійснення міжбанківських розрахунків. Ведення коррахунків — важлива складова кореспондентських відносин між банками.

Кореспондентські відносини — це договірні відносини між банками з метою виконання кожним із них для іншого певних операцій та послуг, пов'язаних з розрахунками між клієнтами та з власними відносинами. Вони оформляються кореспондентськими договорами, в яких визначаються види послуг, що їх надає один банк іншому, форми, порядок і умови надання: відкриття рахунків, підтвердження і виконання акредитивів та інших розрахункових операцій, розмір комісійної винагороди за послуги щодо ведення коррахунку, спосіб передавання та захисту інформації, строк договору, відповідальність і санкції за його порушення.

Укладенню кореспондентського договору між комерційними банками передує уважне вивчення ними один одного, а відкриття коррахунків здійснюється на підставі визначеного комплекту стандартних документів, установлених Положенням про міжбанківські розрахунки в Україні, затвердженим Постановою Правління НБУ 8 жовтня 1998р.

В українській практиці використовуються коррахунки кількох видів:

¾ відкриті на взаємній основі, коли два банки (філії банків) відкривають їх один для одного;

¾ відкриті в односторонньому порядку, коли один банк відкриває тільки собі рахунок у другому банку. Такі рахунки відкривають, як правило, українські банки в іноземних або малі банки у великих банках-резидентах;

¾ відкриті банками другого рівня в регіональних управліннях НБУ. В практиці міжбанківських розрахунків через СЕП їх називають реальними коррахунками;

¾ технічні коррахунки, відкриті банкам — учасникам СЕП у регіональних розрахункових палатах;

¾ клірингові рахунки, що є різновидом коррахунків і відкриваються в клірингових центрах (розрахункових банках) для проведення заліку взаємних вимог між банками.

Коррахунки, відкриті в комерційних банках, підрозділяються на рахунки «Ностро», «Лоро». «Ностро» називається рахунок, відкритий даним банком в іншому комерційному банку. Рахунок «Ностро» відображається у банку-власника в активі, а в обслуговуючого банку-кореспондента — в пасиві балансу.

«Лоро» називається рахунок, відкритий у даному банку для іншого комерційного банку — його власника. Тому один і той самий коррахунок для банку-власника буде рахунком «Ностро», а для обслуговуючого банку — рахунком «Лоро». В обслуговуючого банку-кореспондента «Лоро» відображається в пасиві балансу, а в банку-власника — в активі балансу.

Кореспондентський рахунок, відкритий даним банком для іноземного банку-кореспондента, в іноземній практиці ще називається рахунком «Востро». Для банків України рахунки «Востро» — це, власне, те ж саме, що й рахунки «Лоро».

Міжбанківські розрахунки в Україні (тобто ведення коррахунків, формування розрахунково-платіжних документів, їх передавання, транспортування, приймання, оброблення, контроль та захист інформації, списання та зарахування коштів по рахунках тощо), здійснюються із застосуванням електронних засобів. Кожний банк розробляє свою мережу електронних засобів здійснення платежів. Найбільш могутню і широку мережу їх створив НБУ, що й дало йому можливість розробити загальнонаціональну Систему електронних платежів.

Система електронних платежів (СЕП) Національного банку України — це державна платіжна система, що забезпечує здійснення розрахунків між банківськими установами на всій території України в електронній формі.

Функціонування СЕП базується на таких принципах:

¾ усі операції здійснюються виключно у безпаперовій (електронній) формі;

¾ система є абсолютно закритою, тобто грошові кошти не можуть вийти з фінансового простору СЕП на жодній з її ділянок;

¾ оборот коштів у системі здійснюється за принципом «брутто», коли кожний платіж відображається на коррахунку учасника СЕП;

¾ ініціатива проведення платежу належить банку-платнику, який дебетує свій рахунок. Право дебетувати коррахунки інших учасників СЕП надається тільки установам НБУ в обмежених, передбачених чинним законодавством випадках;

¾ виконання платіжних доручень платника з його коррахунку здійснюється в черговості їх календарного надходження в СЕП і в межах наявних на рахунку коштів;

¾ платежі здійснюються в режимі реального часу, що дає можливість завершити розрахунки між банками протягом операційного дня;

¾ зарахування коштів одержувачу здійснюється тільки після списання їх з коррахунку банку, що обслуговує платника, і надходження на коррахунок обслуговуючого його банку.

Дотримання цих принципів, передусім недопущення овердрафту за коррахунками і забезпечення платежів у режимі робочого часу, позбавляють СЕП кредитного ризику і забезпечують їй високу ліквідність.

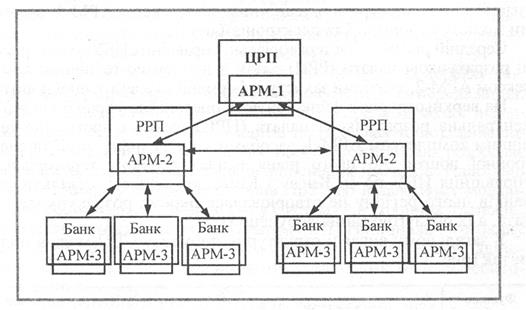

У структурній побудові СЕП чітко вимальовуються три рівні: нижній, середній та верхній.

На нижньому рівні перебувають комерційні банки, їхні філії — учасники СЕП разом із власною електронною системою автоматизації (САБ), програмно-технічним комплексом АРМ-3, засобами захисту інформації та електронної пошти.

Середній рівень — це територіальні управління НБУ, територіальні розрахункові палати (РРП) разом з програмно-технічним комплексом АРМ-2, засобами захисту інформації та електронної пошти.

На верхньому рівні функціонують операційне управління НБУ, центральна розрахункова палата (ЦРП) разом з програмно-технічним комплексом АРМ-1, засобами захисту інформації та електронної пошти. До цього рівня віднесене також територіальне управління НБУ по м. Києву і Київській області, оскільки для банків цього регіону не створювалася окрема розрахункова палата, а їх обслуговування доручено ЦРП.

У загальному вигляді структурну побудову СЕП можна подати так (рис. 3.8):

| Функціональні рівні | Учасники | Функціональні органи | Програмно-технічне забезпечення |

| Верхній | ОПЕРУ НБУ | ЦРП | Комплекс АРМ-1 |

| Середній | Територіальні управління НБУ | РРП | Комплекс АРМ-2 |

| Нижній | Комерційні банки, їхні філії | САБ | Комплекс АРМ-3 |

Рис. 3.8. Структурна побудова СЕП

Елементи СЕП верхнього рівня забезпечують функціонування системи загалом: балансування міжрегіональних платіжних оборотів, захист системи від несанкціонованого втручання, усунення аварійних ситуацій, синхронізація основних операцій учасників системи тощо.

Елементи СЕП середнього рівня забезпечують функціонування системи в окремому регіоні: ведення технічних та реальних коррахунків банків — учасників СЕП; приймання, оброблення та відправлення платіжних документів від/до банків — учасників СЕП та інших РРП; передавання підсумків технічних коррахунків банків-учасників на кінець робочого дня у територіальне управління НБУ для відображення по їх реальних коррахунках; надання інформації про стан розрахунків до АРМ-1 тощо.

Елементи СЕП на нижньому рівні забезпечують початкові технологічні процеси функціонування всієї системи: підготовка та перевірка пакетів електронних розрахункових документів, передавання їх у систему (до РРП через АРМ-2); одержання розрахункових документів від РРП та введення їх у систему автоматизації банку (САБ).

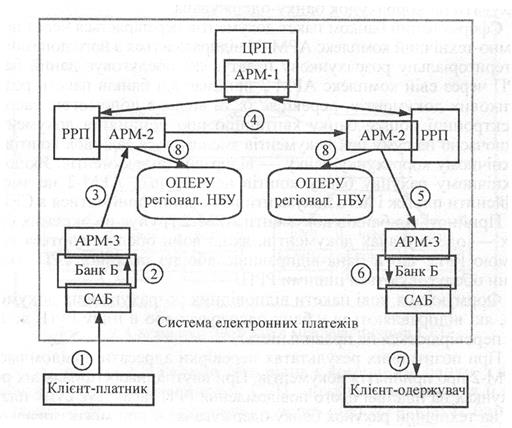

Загальну схему взаємозв'язку між окремими рівнями та учасниками СЕП можна подати у такому вигляді (рис. 3.9).

Загальну схему взаємозв'язку між окремими рівнями та учасниками СЕП можна подати у такому вигляді (рис. 3.9).

Рис. 3.9. Схема взаємозв'язків між учасниками СЕП

Учасниками СЕП найнижчого рівня є комерційні банки, а їхні клієнти, не будучи учасниками СЕП, можуть скористатися її послугами лише опосередковано — через обслуговуючі їх банки. Таким способом можуть скористатися послугами СЕП також іноземні банки та небанківські фінансово-кредитні установи. Це зумовлено принципом замкнутої побудови СЕП. Тому першим учасником системи, який стоїть біля витоку технологічного процесу електронних платежів, є комерційний банк (філія банку), що готує вхідні (початкові) розрахункові документи для СЕП.

Електронні розрахункові документи формуються банком з допомогою САБ у вигляді пакета, в який включається до 1000 документів і який має форму файла. Пакет (файл) початкових розрахункових документів формується на підставі документів, одержаних від клієнтів банку у паперовій чи електронній формі або від філій цього банку.

Електронний розрахунковий документ має однакову юридичну силу з паперовим документом і містить у собі всі реквізити (змістові та технологічні), необхідні для здійснення платежу засобами СЕП. За характером здійснення платежу електронні документи поділяються теж на кредитові і дебетові — залежно від того, в якій стороні коррахунку банку — одержувача документів буде відображений платіж — у кредиті чи в дебеті. Найпоширенішими є кредитові документи, тобто платіжні доручення банку-відправника списати вказану суму коштів з його коррахунку і зарахувати на коррахунок банку-одержувача.

Сформований банком пакет документів перевіряється через програмно-технічний комплекс АРМ-3 і відправляється з його допомогою в територіальну розрахункову палату, яка обслуговує даний банк. РРП через свій комплекс АРМ-2 приймає від банків пакети розрахункових документів, перевіряє їх та видає з допомогою засобів електронної пошти банку квитанцію про прийняття документів. Одночасно на суму цих документів зменшується залишок коштів на технічному коррахунку банку — відправника документів. Якщо на технічному рахунку банку коштів недостатньо, АРМ-2 не зможе здійснити платіж і його документи не повинні прийматися в СЕП.

Прийняті від банків документи АРМ-2 групує по окремих банках — одержувачах документів, якщо вони обслуговуються тією самою РРП, що й банк-відправник, або по окремих РРП, якщо вони обслуговуються іншими РРП.

Формуються нові пакети відповідних розрахункових документів, які відправляються у банк-одержувач або в іншу РРП, де вони перевіряються на правильність.

При позитивних результатах перевірки адресати повідомляють АРМ-2 про прийняття документів. При внутрішньорегіональних розрахунках на підставі цього повідомлення РРП зараховує суму платежу на технічний рахунок банку-одержувача. А при міжрегіональних Розрахунках РРП відправляє одержані документи банку, якому вони адресовані. Останній повинен їх перевірити і повідомити про їх прийняття свою РРП. Одержавши таке повідомлення, РРП зараховує суму платежу на технічний рахунок банку — одержувача платежу.

Одержавши від АРМ-2 платіжні документи, комерційні банки зобов'язані завершити оброблення їх у той самий день і зарахувати суму платежу на поточні рахунки відповідних клієнтів.

Наприкінці дня АРМ-2 визначає результат операцій за технічним рахунком за поточний день і повідомляє його територіальному управлінню НБУ для відображення на реальному коррахунку цього банку. Таким результатом може бути збільшення або зменшення залишку коштів на технічному коррахунку за день, яке і переноситься на реальний коррахунок. Якщо по останньому протягом дня не було операцій, що здійснювалися поза межами СЕП, то результати обох коррахунків на кінець дня повинні сходитися. Оскільки результати по цих рахунках можуть різнитися, РРП перед початком робочого дня одержує від установи НБУ інформацію про залишки коштів на реальних рахунках і відповідно коригує залишки на технічних рахунках.

Загальна схема документообороту при міжрегіональних розрахунках між банками через СЕП має такий вигляд (рис. 3.10):

Рис. 3.10. Схема документообороту в СЕП

Пояснення до схеми документообороту: операція 1) — подання підприємством-платником платіжного доручення своєму банку А; 2) — формування на підставі платіжних доручень клієнтів банківського електронного платіжного документа (доручення); 3) — доставка первинних банківських платіжних документів в РРП; 4) – формування відповідних платіжних документів у РРП і доставка їх у РРП, що обслуговують банки — одержувачі платежів; 5) — доставка платіжних документів у банк-одержувач (Б); 6) — розшифрування в банку Б одержаних платіжних документів по клієнтах-одержувачах і зарахування коштів на їхні поточні рахунки; 7) — повідомлення клієнта про надходження коштів на його рахунок; 8) — перенесення результатів дня по технічних коррахунках на реальні коррахунки комерційних банків в ОПЕРУ регіонального управління НБУ.

Внутрішньобанківська платіжна система. За наявності в комерційного банку філій виникає проблема виходу в СЕП для кожної з них. Він може бути безпосереднім або опосередкованим. У першому випадку кожна філія має прямий вихід у СЕП, де їй відкривається самостійний технічний коррахунок, і розрахункова діяльність її здійснюється незалежно від головного офісу банку. В другому випадку вихід у СЕП має тільки головний банк, а всі його складові установи (філії) здійснюють розрахунки через коррахунки головного банку. У цьому разі банку потрібно створювати свою власну внутрішньобанківську платіжну систему (ВПС).

Функціонування ВПС характеризується такими рисами:

¾ консолідація коштів усіх установ даного банку на одному коррахунку, що розширює платіжні можливості кожної структури банку порівняно з тим, якби вони мали свої коррахунки в НБУ;

¾ посилення ролі головного банку в організації міжбанківських розрахунків усіх його структур, оскільки всі потоки документів і платежів проходять через АРМ-3 головного банку. Це дає можливість останньому одержувати надійну інформацію про всі платежі, що здійснюються його структурами, і керувати ними відповідно до ситуації, що склалася в цілому по банку;

¾ здійснення платежів між структурами одного банку за допомогою програмно-технічних засобів самого банку без виведення їх у СЕП, що сприяє їх прискоренню, спрощенню і здешевленню;

¾ ведення субкоррахунків для всіх філій банку безпосередньо в ВПС з відбиттям на них не тільки внутрішньобанківських, а й позабанківських платежів, що зумовлює поєднання ВПС із СЕП.

Забезпечує діяльність ВПС головний розрахунковий центр комерційного банку (ГРЦ). Він веде субкореспондентські рахунки для кожної філії банку, за якими самостійно здійснює міжфілійні платежі всередині банку, а також відображає платіжні обороти філій з іншими банками, що здійснюються через СЕП. ГРЦ приймає всі початкові платіжні документи від філій банку, сортує їх на внутрішньобанківські, які оплачує перерахуванням коштів із субрахунку філії-платника на рахунок філії-одержувача, і на позабанківські, які включає в загальний пакет початкових платежів головного банку і направляє через АРМ-3 в СЕП для оплати через консолідований коррахунок банку. Після надходження від СЕП оплачених документів ГРЦ сортує їх по філіях і заносить суми документів на їхні субкоррахунки.

Створення ВПС потребує значних витрат на забезпечення філій програмно-технічними засобами та підтримки технологічного процесу. Тому такі системи доцільно створювати у великих банках, що мають багато філій і добрий фінансовий стан. ВПС успішно функціонують у таких банках, як Промінвестбанк, Укрсоцбанк, «Аваль», Приватбанк тощо. ВПС цих банків гарантують швидкість, надійність, безпечність та ефективність розрахунків на рівні, який забезпечує СЕП. У малих банках створювати власні ВПС поки що не ефективно.