Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Российский государственный педагогический

|

|

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

ГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ

ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

РОССИЙСКИЙ ГОСУДАРСТВЕННЫЙ ПЕДАГОГИЧЕСКИЙ

УНИВЕРСИТЕТ им. А.И. ГЕРЦЕНА»

Юридический факультет

Кафедра государственного права

Реферат на тему:

«Причины и механизм распространения

Мирового финансово-экономического кризиса 2008 года»

Выполнила:

студентка 3 курса

очной формы обучения

Петрова Е.В.

Научный руководитель:

Максимова Е.М.

Санкт-Петербург

Содержание

Введение……………………………………………………………………….…3

Сущность экономического кризиса……………………………………………4

Сравнительный анализ финансово-экономического кризиса 2008 года и «Великой депрессии»……..……………………………………………………..6

Причины финансово-экономического кризиса 2008 года ….………………...9

Механизмы распространения финансово-экономического кризиса…………14

Состояние экономики стран Европейского союза и меры, принимаемые ими, по борьбе с кризисом…………………………………………………………..18

Заключение……………………………………………………………………….21

Список использованной литературы…………………………………………...23

Введение.

В настоящее время проблема международного финансового кризиса стала очень актуальной и популярной.

Кризисы в экономике (национальной и мировой) по логике развития неизбежны, периодичны (с жизненным циклом от 3–5 лет до больших циклов конъюнктуры Кондратьева и далее за пределами человеческой жизни), сочетают в себе и опасности (риски, потери), и возможности (инновации, нестандартные решения). К тому же кризисы возникают почти всегда неожиданно, несмотря на тревожные симптомы и настойчивые предупреждения аналитиков-пессимистов.

Финансово-экономический кризис – это значительное нарушение равновесия в хозяйственной системе, часто сопровождающееся потерями и разрывом нормальных связей в производстве и рыночных отношениях. Это, в конечном счете, ведет к дисбалансу функционирования экономической системы в целом.

Переплетения в экономическом кризисе валютных, бюджетных, платежных, политических проблем, влияние фактора глобализации мирового хозяйства, повышение международной мобильности капиталов и усиление нестабильности международных и национальных финансовых рынков заставляют ученых переосмысливать теорию финансовых кризисов, их причины и возможные направления обеспечения стабильности национальных финансовых систем.

Именно стабильность функционирования финансового сектора является основой стабильности развития экономической системы в целом, поступательного экономического роста конкретной национальной экономики, в том числе российской.

Актуальность и практическая значимость темы нашей работы обусловлена рядом причин. Исследования финансово-экономических кризисов должно помочь экономистам все-таки научиться безболезненно и быстро выходить из них. Помимо этого очень важно исследовать причины возникновения экономических кризисов и выяснить возможные пути выхода, чтобы они не оказывали такого разрушительного воздействия на экономику.

При этом предметом исследования является рассмотрение отдельных вопросов в рамках данной темы.

Главная цель данной работы – исследовать мировой финансово-экономический кризис 2008 года, выявить основные причины его возникновения.

В рамках достижения поставленной цели были поставлены следующие задачи:

- Изучить теоретические аспекты и выявить сущность экономического кризиса;

- Выявить этапы кризиса;

- Раскрыть основные причины кризиса.

Сущность экономического кризиса

В трудах ученых-экономистов отсутствует единая точка зрения на кризисы в развитии различных систем. В России доминировала точка зрения, что кризисы свойственны только капиталистическому способу производства и не могут возникать при социалистическом, для которого характерны только «трудности роста». Другие ученые-экономисты считают, что понятие «кризис» применимо лишь к макроэкономике, а для микроуровня более подходят менее острые проблемы, которые вызваны неэффективной системой производства и управления. Эти проблемы якобы не являются следствием кризиса развития, не вызваны объективными тенденциями.

Понятие «кризис» теснейшим образом связано и с понятием «риск», которое в той или иной мере влияет на процесс антикризисного управления любого предприятия. Исключите из риска вероятность неблагоприятного исхода, и пропадет острота риска, станут неожиданными не только кризисные, но и вполне обычные ошибки[1].

Сущность экономического кризиса проявляется в перепроизводстве товаров по отношению к совокупному спросу, нарушении условий воспроизводства общественного капитала, массовых банкротствах фирм, росте безработицы и других социально-экономических потрясениях.

Современные авторы характеризуют кризис как такое состояние экономики, при котором она не способна жить дальше, не претерпевая некоторых внутренних и внешних изменений.

Кризисная ситуация характеризуется тремя важными свойствами, которые можно обозначить как силу, масштаб и длительность кризиса.

Кризис (с греч.) - решение, крутой перелом, тяжелое переходное состояние какого-либо процесса социального института. В самом общем виде кризис есть нарушение равновесия системы и в то же время переход к новому ее равновесию[2].

Термин " кризис" употребляется для обозначения ситуации, которая в определенной степени представляется аномальной и нередко отличается быстротечными изменениями. В экономике этим термином характеризуется целый ряд явлений. Но одному из них придается особое значение - это экономический кризис.

Финансово-экономический кризис является отражением серьезных изменений в мировой экономике.

Кризисы неизбежны: регулярные, закономерно повторяющиеся кризисы являются непременной фазой цикличного развития любой системы. Они начинаются тогда, когда потенциал развития главных элементов преобладающей системы уже в основном исчерпан и в то же время родились и начинают борьбу элементы новой системы, представляющей будущий цикл. В этот период надсистема, по классификации А.А. Богданова, становится дезорганизованной, эффективность ее резко падает, поскольку элементы старой и новой систем, противоборствуя друг с другом, погашают часть общей энергии. Кризис создает предпосылки для трансформации системы - либо перехода ее в новое качественное состояние, либо гибели, распада и замены новой, более эффективной системой[3].

Кризис экономический (от греч. krisis — поворотный пункт) — резкое ухудшение экономического состояния страны, проявляющееся в значительном спаде производства, нарушении сложившихся производственных связей, банкротстве предприятий, росте безработицы и в итоге — в снижении жизненного уровня, благосостояния населения[4].

Выводом из данного параграфа является то, что кризисы неизбежны. Природа и механизмы великих экономических потрясений всегда загадочны и до конца непостижимы. Великие кризисы на десятилетия становятся предметом дискуссий экономистов, политиков и историков, им посвящаются сотни диссертаций и тысячи научных статей. Причем однозначные ответы не удается найти даже будущим специалистам по экономической истории.

Сравнительный анализ финансово-экономического

кризиса 2008 года и «Великой депрессии»

Масштабы современного кризиса (2008 года) в мировой экономике беспрецедентно быстро расширились и, будучи порождением острых противоречий в рыночной системе, сопровождаются серьезными негативными экономическими и социальными последствиями. Современному кризису присущ ряд особенностей, как в рамках национальных экономик, так и в мировом хозяйстве. Его обычно сравнивают с мировым экономическим кризисом 1929–1933 гг. – «Великой Депрессией», обернувшейся для мировой рыночной системы самым глубоким экономическим потрясением капиталистической экономики, которое знала история. Также как и в 2008 году, кризис начался с падения фондового рынка.

В течение нескольких лет, предшествовавших «Великой Депрессии», в экономике США наблюдался инвестиционный «бум», деньги вкладывались в разные отрасли промышленности и сельское хозяйство, покупались акции, по которым ожидалась высокая прибыль, активно приобреталась недвижимость. Для приобретения ценных бумаг брались крупные банковские кредиты. Ажиотажный спрос на фондовом рынке обусловил быстрый рост курса акций, капитализации рынка, что потребовало дополнительных денежных средств. Реальный рост производительности труда в промышленности замедлялся, но Федеральная резервная система США – американский аналог Центрального банка – увеличивала объем денежной и кредитной эмиссии и лишь в августе 1929 года начала ее сокращение. Поскольку «бум» в экономике продолжался, в экономику вместо долларов хлынули денежные суррогаты в виде частных долговых обязательств.

Несмотря на сложность и опасность ситуации, ведущие экономисты верили в способность ФРС контролировать экономику. За десять дней до краха американского фондового рынка экономист-математик Ирвинг Фишер заявил: «Страна марширует по высокогорному плато процветания»[5]. Однако в «черный вторник» 29 октября 1929 года началось обвальное падение курса акций, что означало резкое сокращение объема денежной массы, в первую очередь за счет суррогатных платежных средств, обеспечением которых и являлись эти бумаги. Банки перестали давать кредиты, и по стране прокатилась волна банкротств. В течение пяти последующих лет ситуация ухудшалась. Начавшись в промышленности и кредитной системе, кризис охватил другие отрасли хозяйства – строительство, транспорт, торговлю. За годы кризиса потерпели крах более 110 тысяч торговых и промышленных предприятий, 19 железнодорожных компаний, более 5760 банков. Объем промышленного производства в 1933 году сократился по сравнению с 1929 годом на 46 процентов, количество безработных в США составило 25 процентов трудоспособного населения[6].

Из США кризис перекинулся в развитые страны Западной Европы. Пожалуй, только СССР в этот период смог избежать катастрофического влияния мирового экономического кризиса и на фоне мировой Великой Депрессии обеспечить активный экономический рост. Неспособность президента США Гувера стабилизировать ситуацию привела к смене американской администрации, но даже более гибкая финансовая и структурная политика Ф.Рузвельта не смогла спасти страну от очередного спада, наступившего в 1937 году.

Аналогии с событиями прошлого заставляют задуматься о причинах и последствиях современного мирового экономического кризиса, оценить, кто и в какой степени несет ответственность за дестабилизацию мировой финансовой системы, какие сценарии развития событий являются наиболее вероятными.

Размеры мирового ВВП в 2007 г. достигли 67, 2 трлн дол. США, т. е. были в 18 раз больше по сравнению с уровнем 1929 г. (3, 7 трлн дол. в ценах 2007 г.); население планеты выросло более чем в 3 раза – с 2025 млн человек до 6612 млн[7]. При сравнении кризисов 1929–1933 гг. и современного следует иметь в виду важные сдвиги в структуре капитала, в системах организации и менеджмента, усложнение их функционирования на всех уровнях, сдвиги в распределительных и перераспределительных отношениях, в факторах экономического роста, в соотношении их внутренних и внешних аспектов.

Наступила новая фаза в развитии рыночной экономики, связанная с информационной революцией и процессами глобализации. Все это обусловливает ряд новых параметров, характеризующих современный кризис, его причины и особенности.

Причины финансово-экономического кризиса 2008 года.

Взглядов на причины возникновения «Великой рецессии», т.е. финансово-экономического кризиса, проявившегося в сентябре — октябре 2008 года в форме очень сильного ухудшения основных экономических показателей в большинстве развитых стран, сложилось очень много. Попробуем вести наиболее интересные и правдоподобные.

1. Кризис глобализации (виртуализация финансовых операций (деривативы), повлекшая недооценку финансовых рисков и отрыв финансового рынка от реального сектора экономики):

Финансовая глобализация в условиях ослабления регулирующей роли международных (МВФ, ВБ, ВТО), национальных и региональных надзорных органов (ФРС, ЕЦВ, центральные банки) оторвалась от динамики реального сектора экономики. Верховенство виртуального капитала, вызывавшего у мировой финансовой элиты завышенные ожидания, повлекло просчеты в управлении рисками, наложило неподъемное долговое бремя.

Под деривативами понимаются так называемые производные финансовые инструменты. Они связаны с обычными ценными бумагами и, по сути, являются виртуальными деньгами. Сегодня их выпущено огромное количество. Приблизительно, эксперты оценивают мировой рынок деривативов в 600 триллионов долларов. Именно деривативы, связанные с американскими ипотечными облигациями, детонировали нынешний мировой финансовый кризис, причины которого, безусловно, более фундаментальные. Игорь Юргенс считает, что «банки США дали гражданам ипотечные кредиты, под них " выпустили" производные бумаги. И виртуальные деньги, которые продавали и перепродавали, стали оборачиваться во всём мире. Заемщики реальные деньги вовремя не вернули - началась цепная реакция»[8].

Объемы обращающихся дериватов в разы превысили величину мирового ВВП и денежную базу США. По расчетам аналитиков, глобальная финансовая пирамида имела следующие параметры: дериваты – 964 % мирового ВВП, 78 % денежной ликвидности, а денежная база США – всего 1 % от объема дериватов[9].

Такая диспропорция с трудом поддается устранению за короткие сроки. Отсюда неизбежны банкротства, увольнения, падение доходов лиц наемного труда. Мировое хозяйство рано или поздно ожидает радикальная перестройка регулирующих органов. В их состав обязательно должны войти и крупные развивающиеся страны (встреча «Большой двадцатки» в Вашингтоне – первый шаг в правильном направлении). Соответственно, должны измениться и процедуры принятия важных решений на равных, без дискриминации тех или иных стран[10].

Следует отметить, что скорость кризиса, особенно в IV квартале 2008 года, была так высока, что финансовые и денежные власти США, ЕС, Японии, Китая и России вводили в действие незамедлительно одну за другой антикризисные меры, беспрецедентные меры, такие как бюджетные субсидии; льготные кредиты; процентная ставка; общественные работы; скрытая национализация и др[11].

2. Перепроизводство основной мировой валюты - доллара США:

По мнению экономиста Олега Григорьева основной и единственной причиной обвального кризиса мировой экономики является - перепроизводство основной мировой валюты – доллара США. Именно с 1971 г., когда была отменена привязка доллара к золотому содержанию, обеспечивающемуся золотым запасом США, доллары стали печататься в неограниченных количествах. Покупательная способность доллара обеспечивалась не только ВВП США (как это происходит в каждой нормальной стране), но и ВВП стран всего мира. Однако государства, экономики которых стали обеспечивать силу доллара, никогда не имели и не имеют контроля за объемом эмиссии доллара. Этого контроля реально не имеет и правительство США[12], таким образом, способность финансировать «печатным станком» широкие государственные и внешнеполитические программы, привела к государственной безответственности, породило массу побочных внешнеполитических программ.

3. Необеспеченность ипотеки:

В Соединенных штатах с 2001 по 2005 год рос спрос на жилье со стороны населения, следовательно активно стали выдаваться кредиты «subprime», то есть, в переводе – «ненадежные». Они снижают требования к берущему кредит человеку, разумно и в то же время наивно полагая, что даже если тот не сможет отдать вовремя долг, квартиру можно будет изъять, продать и заработать на повышении цен[13]. На рынке появилось бесчисленное множество организаций, предлагающих подобные кредиты, в виду чего рынок вырос, насытился, и следующее поколение больше не захотело покупать жилье по заявленной цене. Конечно, рыночная экономика отреагировала, как и положено, – цены тут же стали падать.

Исходя из этого, мы можем говорить, что залогом кредита выступала сама недвижимость, но конечная ее стоимость на момент продажи оказывалась значительно ниже суммы первоначального кредита. Человек, получивший subprime-кредит, не мог отдать его, фирма, предоставившая кредит, забирала недвижимость, рыночная стоимость которой оказывалась значительно меньше, чем сумма кредита.

В итоге жилье чуть ли не в массовом порядке переходило в собственность банков, а достаточного количества людей, которые бы хотели покупать это жилье, не находилось. Исход подобного положения дел вполне предсказуем - банкротство банков[14]. В последующем кризис ипотеки в США распространился на банковскую систему и фондовый рынок и приобрел общемировой характер. В мае 2008 года прекратил существование пятый по величине инвестиционный банк США «Бэр Стернз», в мае министерство финансов взяло на себя управление двумя крупнейшими финансовыми институтами страны – Федеральной национальной ипотечной ассоциацией (Фанни Мэй) и Федеральной корпорацией жилищного ипотечного кредита (Фредди Мак), которые потеряли в ходе ипотечного кризиса 14 млрд. долл. В сентябре о своем банкротстве объявил американский инвестиционный банк «Леман Брозерс». По всему миру обвалились фондовые рынки, их индексы упали от 4 до 10%, акции металлургических, автомобильных, строительных компаний и банков подешевели от 14 до 65%[15]. Началась волна банкротств и поглощений более сильными компаниями слабых, сокращение рабочей недели и увольнения работающих. Данная ситуация возникла из-за того, что фондовый рынок оккупировали игроки-спекулянты, которые занимались куплей-продажей высокодоходных, но при этом высокорискованных инструментов, создавая финансовые пирамиды.

Как следствие - финансовая система США дала сбой – миллиарды и триллионы долларов, которые были задействованы в финансовых операциях повышенного риска, оказались неликвидны. Инвестиционные компании и банки терпят убытки и банкротятся, ухудшая ситуацию и на мировом финансовом рынке. Ведь американская экономика имеет огромное влияние на экономику многих стран мира - филиалы американских корпораций открыты почти во всех странах, американский доллар, ценные бумаги США традиционно выступают в качестве финансового гаранта для других стран, которые с их помощью защищаются от различного рода рисков.

На наш взгляд, довольно интересной является точка зрения руководителей нашего государства по этому вопросу. Официальное мнение руководства высказал Президент России Д.А. Медведев. По его оценке проблемы, с которыми столкнулись большинство стран, являются следствием грубых ошибок, совершённых рядом государств (прежде всего Америкой)[16]. Удельный вес американской экономики и финансового рынка в мировой экономике очень велик, поэтому кризис, разразившийся в США, рикошетом ударил по экономике практически всех стран. В условиях, когда доллар США остается основной резервной валютой и главным платежным средством в международных расчетах, резкое снижение доступности международных кредитов приводит к аналогичным процессам в национальных экономиках. В результате сокращается спрос, сжимаются рынки сбыта, снижается использование производственных мощностей, и происходят увольнения работников, что вызывает новое уменьшение спроса. Приостанавливается реализация инвестиционных программ, откладываются планы расширения производства. Последняя администрация США в этом свете является ответственной за глобальный кризис.

С этим сложно не согласиться. Экономика Соединенных Штатов Америки действительно имеет долговой характер.

Однако наиболее четкое и ясное описание причин кризиса была дано В.В.Путиным во время выступления в Давосе. Одной из причин является провал сложившейся финансовой системы. С этим нельзя не согласиться, т.к. та экономическая система, которая базировалась на виртуальных деньгах и виртуальном фондовом рынке с его всевозможными деривативами, суррогатами ценных бумаг изначально была провальной.

Так же председатель правительства РФ (В.В.Путин занимал этот пост в 2009 году) отнес к причинам «быстрый рост стандартов личного потребления»[17], который, фактически, не был подкреплен реальными возможностями, т.е. была построена финансовая пирамида из эмитированных, но не заработанных и ничем не обеспеченных денег, которая должна была рухнуть.

Третьей причиной послужила чрезмерная зависимость от резервной валюты (фактически, единственной резервной валютой во всем мире являются доллары США). Такое положение опасно для мировой экономики. Не смотря на то, что замена одной мировой валюты несколькими другими будет катастрофой для первой валюты, многим представляется необходимым обязательность конкуренции со стороны других валют[18].

По нашему мнению, эта точка зрения настолько точно и правильно расставляет все акценты, что с ней невозможно не согласиться.

Подытожив, следует сказать, что причины привели к таким основным формам проявления мирового кризиса, как:

1. убытки и банкротство ипотечных компаний, банков и хедж фондов;

2. снижение уровня жизни населения, в большей степени среднего класса и людей с низким уровнем доходов;

3. массовые сокращения работников;

4. повышение цен на товары потребления.

Механизмы распространения финансово-экономического кризиса

Нынешней рецессии предшествовал едва ли не самый значительный подъем в обозримом прошлом: в 2003-2008 гг. мировой ВВП вырос на треть[19]. Мир отвык за последние два десятилетия от глубоких экономических потрясений.

Проблема необеспеченности американских активов особенно остро встала в 2007 году, а к сентябрю 2008 года уже было списано несколько миллиардов долларов, следствием чего стал ряд банкротств крупнейших банков, страховых и инвестиционных компаний, т.е. первый этап кризиса с июля 2007 до августа 2008 года. За это время мировая финансовая система понесла потери в сумме примерно до 800 млрд. долларов[20].

Второй этап: кризис ликвидности в сентябре 2008 года становится устойчивым.

Третий этап: вытекающий из кризиса ликвидности «паралич» кредита и недоверие внутри банковской системы.

Таким образом, мы можем говорить о системном провале всех органов анализа, контроля и надзора финансовых рынков, когда происходит неправильная и неадекватная оценка совокупности, а не частичных рисков.

Финансовый кризис с сентября 2008 года стал еще сильнее воздействовать на реальный сектор экономики во всем мире. Уменьшение кредитования по отраслям, наиболее зависящим от долгового финансирования – строительству и автомобилестроению – затронуло розничные сферы и сферу кредита.

Падение реального импорта в США в 2008 году более чем на 2% и рост экспорта на 8% стали средствами экспорта американской рецессии[21]. За несколько месяцев вслед за падением биржевых индексов началось сокращение заказов (прежде всего на металлы и стройматериалы) и расходов на капиталовложения.

Следует отметить, что были предприняты абсолютно неправильные меры по борьбе с кризисом, т.к. вместо максимизации доходов в среднем или долгосрочном периоде большинство финансовых агентов начали спасать свои активы, превращая их в ликвидную форму или переводя в наиболее надежные банки страны. Произошло замораживание кредита, следствием чего стало ухудшение инвестиционных процессов.

К концу 2008 года было списано порядка 1трлн. долларов активов, результатом чего стало снижение цен на сырьевые товары на мировых рынках[22].

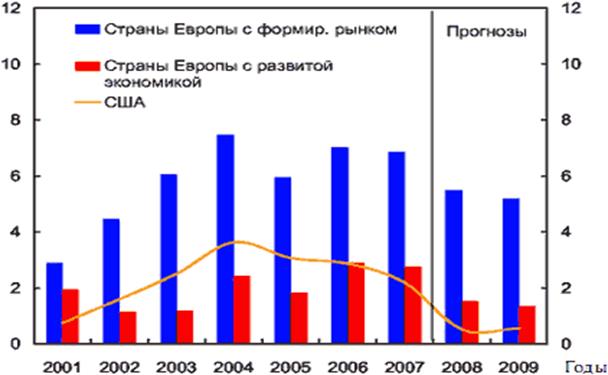

Не маловажное влияния оказал ипотечный кризис в США на состояние экономики и финансов в Европе, которая была условно разделена на развитые страны и страны с формирующимися рынками.

Анализируя динамику статистических показателей, определенно можно говорить об определяющей роли динамики американской экономики в циклическом развитии мировой экономической конъюнктуры последних десятилетий. В 2000-х гг. проблемы, возникающие в одном из крупных национальных сегментов мировой экономики, стали значительно быстрее и масштабнее распространяться на глобальном экономическом пространстве. Так, по данным МВФ, в 1980-х гг. отношение совокупных объемов дефицитов национальных платежных балансов к ВВП мира составляло 2–2, 5%, а в 2000-х гг. возросло до 5, 56%[23].

На рисунке выше показано влияние падения темпов экономического роста в США на экономическую динамику в европейских странах. Эта тенденция во многом обусловлена усилением зависимости европейских стран от межстрановых перетоков капитала. Действительно, американская экономика — один из крупнейших торговых партнеров многих стран Европы: так, на долю Израиля, Ирландии и Великобритании приходится примерно 15% спроса зоны евро на экспорт. В результате даже небольшое снижение квартальных темпов роста в США в 2008 г. сказывается негативно на состоянии национальных финансов и экономики в Европе. Временное замедление темпов роста в США на 1 процентный пункт однозначно приводит к снижению роста в европейских странах с развитой экономикой и с формирующимися рынками примерно на 1/2 процентного пункта за два квартала. Что касается вторичного эффекта, то снижение темпов роста в развитых странах Европы, в свою очередь, тормозит экономический рост в европейских странах с формирующимся рынком еще на 1/4 процентного пункта[24].

Резюмируя, можно сделать вывод о том, что механизм кризиса 2008 года был следующим:

· серия банкротств банков, страховых компаний, ипотечных компаниях, как следствие колоссальные убытки банков;

· списание активов привело к невозврату по кредитам;

· кризис ликвидности, который связан с быстрым изъятием средств из рискованных активов и переводом их в менее рискованные сегменты рынка;

· рост процентных ставок на рынке межбанковских кредитов;

· проблемы рефинансирования;

· замедление роста почти всех экономик мира.

Состояние экономики стран Европейского союза

и меры, принимаемые ими, по борьбе с кризисом

Финансовый кризис охватил практически все страны Европейского союза, где приняты меры по спасению проблемных банков. Антикризисные меры английского правительства Г. Брауна имели целью усилить государственный контроль над банковской системой. Программой Брауна (510 млрд дол.) предусмотрено истратить 290 млрд на выкуп проблемных активов британских банков, 220 млрд – на их рекапитализацию, стимулирование кредитования инвестиций и на расширение потребительского спроса[25].

В Великобритании в ходе антикризисных мер доля государства в капитале была повышена сначала у ипотечного Northern Rock Bank, затем Bradford & Bingley, далее у второго крупнейшего в стране Royal Bank of Scotland (RBS) с 58 до 70%, а в банке Lloyds Bank Group – с 40 до 45%. Однако такие меры не всегда гарантируют стабилизацию. Например, когда RBS объявил о рекордных убытках в 11, 5 млрд дол. и списании 29 млрд, курс его акций снизился на 67%. Другие страны – США, Швейцария, Германия, Исландия – последовали примеру Великобритании.

В Германии, когда акции банка Hipo Real Estate обесценились на 89%, ему была оказана помощь (44 млрд дол.) со стороны власти и консорциума банков. Крупные банки – Aareal и Commerzbank потеряли 21 и 42% своей капитализации. Канцлер ФРГ А. Меркель в феврале 2009 г. объявила, что в случае необходимости следует пойти на временную, как она выразилась, национализацию проблемных банков.

В Италии в трудном положении оказались UniCredit и др., во Франции – Natixis (четвертый банк страны), в Ирландии – Allied Irish Bank и Bank of Ireland.

Во Франции проект экстренной помощи банкам и бизнесу предусматривал 380 млрд дол. В Нидерландах, Бельгии и Люксембурге было выделено 16, 1 млрд дол. для спасения крупнейшего бельгийского банка Fortis, активы которого в 2, 5 раза больше ВВП страны – 1, 5 трлн дол. Покупка голландского ABN АMRO консорциумом в составе Fortis, британским RBS и испанским Santander, – обернулась убытком в 32 млрд дол. Кроме того, в Бельгии власти спасали второй банк страны[26].

В кризисных условиях страны ЕС предприняли меры по выработке европейского варианта согласованных усилий по выходу из кризиса. При этом выявились немалые расхождения. Если в США модель Дж. Буша основывалась на неолиберальных и монетаристских постулатах в форме прежде всего накачивания государственных средств в банковско-предпринимательские структуры, то в Европе, например, президент Н. Саркози выступил с труднореализуемой моделью «предпринимательского капитализма», отказа от модели «финансового капитализма», т. е. ограничения всесилия финансового капитала, отказа от экономической бесконтрольности, чреватой кризисом[27].

Премьер-министр Великобритании Дж. Браун стремился использовать финансовую поддержку государства для повышения эффективного государственного контроля на основе расширения доли в капитале получателей этой помощи.

Министр финансов Германии П. Штайнбрюк раскритиковал безответственную веру в «свободный рынок», модель которого и привела к кризису. При этом обращалось внимание на то, что план оздоровления финансовой системы и экономики будет реализовываться за счет огромного бюджетного дефицита США и роста государственного долга. Если будет продолжена практика иностранных инвестиций в казначейские облигации, это будет означать финансирование антикризисных мер Вашингтона за счет других стран (Китая, Японии, стран Европы и т. п.).

В ЕС первоначальные антикризисные ассигнования оценивались в 600 млрд дол., но в условиях обострившегося кризиса достигли 1, 5 трлн дол. Обнаружились противоречия по вопросам их расходования: страны Восточной Европы (Прибалтика, Польша, Румыния и др.) считают необходимым значительно увеличить их долю (до 300 млрд дол.)[28].

Заключение

Весь мир сейчас буквально лихорадит от слова «кризис». Его называют банковским кризисом, финансовым кризисом, экономическим кризисом 2008, мировым кризисом. В СМИ регулярно появляется все более и более негативная информация, с каждым днем прогнозы аналитиков становятся все более устрашающими. Сегодня слова «финансовый кризис» на устах не только профессиональных финансистов, но и у всего населения.

У экономистов разные мнения, прогнозы, советы по преодолению кризиса. Изучив мнения различных специалистов и экспертов мы можем сделать вывод о том, что рычагом финансового кризиса послужил ипотечный кризис в США. Кризис характеризуется значительным падением заработной платы рабочих, массовым сокращением, проблемами трудоустройства, невостребованностью дипломированных специалистов.

Всякий кризис имеет положительную сторону в том смысле, что люди стремятся понять случившееся, изменить что-то в лучшую сторону, получить урок и набраться мудрости, помимо этого на промышленном рынке происходит так называемый «естественный отбор». На плаву остаются только наиболее жизнеспособные предприятия, проводящие эффективную политику управления ресурсами. Неконкурентоспособные же компании уходят с рынка. Но в борьбе предприятий за выживание, в условиях жесткой конкуренции может также произойти и снижение цен на некоторые товары и услуги, что, безусловно, тоже является положительным моментом. Пример тому – бензин, земля, недвижимость. Кризис приводит рынки к естественному ценообразованию. Как следствие, происходит общее оздоровление экономики и выход на первый план отечественных производителей.

По словам Анатолия Аксакова, президента российской Ассоциации региональных банков, «любой кризис - это объективное явление, которое может периодически повторяться, и часто позволяет экономике оздоровиться, освободиться от балластов, которые не давали ей энергично и гармонично развиваться».

Список использованной литературы:

1. Бабушкина Е. А., Бирюкова О. Ю., Верещагина Л. С. «Антикризисное управление»// Москва//Издательство: Эксмо//2009 год

2. Григорьев Л., Салихов М. «Финансовый кризис 2008: вхождение в мировую рецессию»//Журнал «Вопросы экономики» //2008 год //№12

3. Динкевич А.И. «Мировой финансово-экономический кризис» (Опыт структурно-функционального анализа)//Журнал «Кредит и деньги» //Москва //2009 год //№10

4. Перламутров В. «Кризис экономики и хаос цен в России» //Журнал: «Проблемы теории и практики управления»//Москва //1997 год//№6

5. Райзберг Б. А., Лозовский Л. Ш., Стародубцева Е. Б. «Современный экономический словарь»//5-е изд., перераб. и доп.//Москва//Издательство: ИНФРА-М//2007

6. Смирнов А. «Кредитный «пузырь» и «перлокация» финансового рынка» // Журнал «Вопросы экономики»// 2008 год// № 10

7. Тумашев А.Р. «Мировой финансовый кризис: причины и последствия»//Проблемы современной экономики// Евразийский международный научно-аналитический журнал//2009 год//№ 1(29)

8. Шаламова Д.В. «Долговое финансирование в кризис и пост кризисный период»//Журнал «Экономические науки» //№78 //2011 год // https://www.cfin.ru/anticrisis/macroeconomics/crisis_in_world/debt_finance.shtml

9. Шаститко А. «Мировой финансовый кризис – возможность для ремонта институтов»//Журнал «Вопросы экономики»//2008 год //№ 12

10. Юргенс Игорь «Деньги массового поражения»// «Российская Газета»// Выпуск №4780//27.10.2008// https://www.rg.ru/2008/10/27/dengi.html

Интернет-ресурсы:

11. «Анализ мирового финансового кризиса»//Портал «Все о финансах»// 27.10.2011// https://finanso-blog.blogspot.com/2011/10/blog-post_27.html

12. Выступление Владимира Путина в Давосе//Деловая газета «Взгляд»// 29.01.2009 // https://www.vz.ru/information/2009/1/29/251213.html

13. «Мировой финансовый кризис в 2008 - 2009 годах. Экономика мира уже не будет прежней?»//Форум «Мировой кризис.ру» // https://www.mirovoy-crisis.ru/mirovoy-finansovy-crisis.php

14. «Мировой финансовый кризис и его влияние на экономику России» //Статьи «Финансовый кризис» //Сайт компании «Бизнес класс»//https://www.classs.ru/stati/fin_krizis/mirovoi_krizis/

15. Словари//https://slovari.nsk.ru/tolk/krizis.html

16. СпецПроект «Infocrisis.RU»//Причины кризиса 2008// «Истинные причины возникновения мирового экономического кризиса» - ЧАСТЬ 1 // https://www.infocrisis.ru/reasons.html

[1] Бабушкина Е. А., Бирюкова О. Ю., Верещагина Л. С. «Антикризисное управление»// Москва// Издательство: Эксмо//2009 год//стр.4

[2] Словари//https://slovari.nsk.ru/tolk/krizis.html

[3] Перламутров В. «Кризис экономики и хаос цен в России» //Журнал: «Проблемы теории и практики управления»//Москва //1997 год//№6//стр.20

[4] Райзберг Б. А., Лозовский Л. Ш., Стародубцева Е. Б. «Современный экономический словарь»//5-е изд., перераб. и доп.//Москва//Издательство: ИНФРА-М//2007//стр.495

[5] Тумашев А.Р. «Мировой финансовый кризис: причины и последствия»//Проблемы современной экономики// Евразийский международный научно-аналитический журнал//2009 год//№ 1(29)//стр.35

[6] Тумашев А.Р.//см. там же//стр.35

[7] Динкевич А.И. «Мировой финансово-экономический кризис» (Опыт структурно-функционального анализа)//Журнал «Кредит и деньги» //Москва //2009 год //№10 //стр.23

[8] Юргенс Игорь «Деньги массового поражения»// «Российская Газета»// Выпуск №4780//27.10.2008// https://www.rg.ru/2008/10/27/dengi.html

[9] Смирнов А. «Кредитный «пузырь» и «перлокация» финансового рынка» // Журнал «Вопросы экономики»// 2008 год// № 10// стр. 21.

[10] Шаститко А. «Мировой финансовый кризис – возможность для ремонта институтов»//Журнал «Вопросы экономики»// 2008 год //№ 12 //стр.139–144

[11] Тумашев А.Р. «Мировой финансовый кризис: причины и последствия»//Проблемы современной экономики// Евразийский международный научно-аналитический журнал//2009 год//№ 1(29)//стр.35

[12] СпецПроект «Infocrisis.RU»//Причины кризиса 2008// «Истинные причины возникновения мирового экономического кризиса» - ЧАСТЬ 1 // https://www.infocrisis.ru/reasons.html

[13] СпецПроект «Infocrisis.RU»//Причины кризиса 2008// см. там же

[14] «Мировой финансовый кризис в 2008 - 2009 годах. Экономика мира уже не будет прежней?»//Форум «Мировой кризис.ру» // https://www.mirovoy-crisis.ru/mirovoy-finansovy-crisis.php

[15] Мировой финансовый кризис и его влияние на экономику России» //Статьи «Финансовый кризис» //Сайт компании «Бизнес класс»//https://www.classs.ru/stati/fin_krizis/mirovoi_krizis/

[16] Тумашев А.Р. «Мировой финансовый кризис: причины и последствия»//Проблемы современной экономики// Евразийский международный научно-аналитический журнал//2009 год//№ 1(29)//стр.36

[17] Выступление Владимира Путина в Давосе//Деловая газета «Взгляд»// 29.01.2009 // https://www.vz.ru/information/2009/1/29/251213.html

[18] СпецПроект «Infocrisis.RU»//Причины кризиса 2008// «Истинные причины возникновения мирового экономического кризиса» - ЧАСТЬ 3 // https://www.infocrisis.ru/analytics/13090.html

[19] Григорьев Л., Салихов М. «Финансовый кризис 2008: вхождение в мировую рецессию»//Журнал «Вопросы экономики» //2008 год //№12 //стр.27

[20] Григорьев Л., Салихов М. «Финансовый кризис 2008: вхождение в мировую рецессию»//Журнал «Вопросы экономики» //2008 год //№12 //стр.32

[21] Григорьев Л., Салихов М. «Финансовый кризис 2008: вхождение в мировую рецессию»//Журнал «Вопросы экономики» //2008 год //№12 //стр.40

[22] Григорьев Л., Салихов М. «Финансовый кризис 2008: вхождение в мировую рецессию»//см. там же

[23] Шаламова Д.В. «Долговое финансирование в кризис и пост кризисный период»//Журнал «Экономические науки» //№78 //2011 год // https://www.cfin.ru/anticrisis/macroeconomics/crisis_in_world/debt_finance.shtml

[24] Шаламова Д.В. «Долговое финансирование в кризис и пост кризисный период»//Журнал «Экономические науки» //№78 //2011 год // https://www.cfin.ru/anticrisis/macroeconomics/crisis_in_world/debt_finance.shtml

[25] Динкевич А.И. «Мировой финансово-экономический кризис» (Опыт структурно-функционального анализа)//Журнал «Кредит и деньги» //Москва //2009 год //№10 //стр.27

[26] Динкевич А.И. «Мировой финансово-экономический кризис» (Опыт структурно-функционального анализа)//см. там же

[27] «Анализ мирового финансового кризиса»//Портал «Все о финансах»// 27.10.2011// https://finanso-blog.blogspot.com/2011/10/blog-post_27.html

[28] Динкевич А.И. «Мировой финансово-экономический кризис» (Опыт структурно-функционального анализа)//Журнал «Кредит и деньги» //Москва //2009 год //№10 //стр.27

|