Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Виды кредита

|

|

Коммерческий кредит – предоставляется производителями потребителям в форме отсрочки платежа за поставленный товар.

Банковский кредит – предоставляется банками, фондами, ассоциациями физическим и юридическим лицам в виде денежной ссуды.

Ипотечный кредит – долгосрочный кредит, под залог недвижимости.

Потребительский кредит – предоставляется частным лицам торговыми предприятиями при покупке потребительских товаров длительного пользования в форме отсрочки платежа.

Государственный кредит – подразделяется на собственно кредит и на государственный долг.

Международный кредит – обусловлен наличием внешнеэкономических связей и существует в форме коммерческого, банковского и государственного кредита.

Центральный банк лишь контролирует предложение денег в экономике. Создают деньги коммерческие банки. Выдавая ссуды, банки создают новые деньги. Однако способность отдельного банка создавать деньги ограничена его избыточными резервами. В то же время вся банковская система может предоставлять ссуды и создавать новые деньги в объёмах, намного превышающих избыточные резервы, под воздействие денежного мультипликатора.

Монетарная политика представляет собой меры по регулированию денежного рынка с целью стабилизации экономики.

Цели монетарной политики – обеспечение: стабильного уровня совокупного выпуска (ВВП); полной занятости ресурсов; стабильного уровня цен; равновесия платежного баланса.

К инструментам монетарной политики, дающим возможность центральному банку контролировать величину денежной массы, относятся: изменение нормы обязательных резервов; изменение учетной ставки процента; операции на открытом рынке.

| операции на открытом рынке | изменение учетной ставки процента | изменение нормы обязательных резервов |

| Это купля-продажа центральным банком ценных бумаг. Если центральный банк стремится уменьшить денежную массу в обращении, он продаёт государственные бумаги, а их скупка приводит к противоположному результату. | Это ставка рефинансирования, по которой центральный банк предоставляет ссуды коммерческим банкам. Увеличение учётной ставки приводит к увеличению стоимости кредита и соответственно к снижению денежной массы и наоборот. | Снижение или увеличение нормы обязательных резервов оказывает воздействие на размер избыточных резервов, т.е. способности всей банковской системы производить новые деньги. Если центральный банк снижает норму обязательных резервов, то это приведёт к увеличению денежной массы и наоборот. |

Вида монетарной политики

Стимулирующая монетарная политика (политика «дешёвых» денег) проводится в период спада в целях стимулирования инвестиций и расширения объёма производства. Для этого центральный банк увеличивает предложение денег.

Сдерживающая монетарная политика (политика «дорогих» денег) проводится в период бума, «перегрева» экономики и направлена на снижение деловой активности в целях борьбы с инфляцией. Состоит в использовании центральным банком мер по уменьшению предложения денег.

Механизм воздействия изменения предложения денег на экономику называется механизмом денежной трансмиссии или денежным передаточным механизмом.

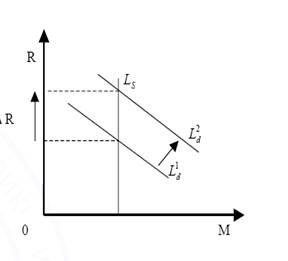

| Жесткая монетарная политика поддержания денежной массы соответствует вертикальной кривой предложения денег на уровне целевого показателя денежной массы. В этом случае рост спроса на деньги (сдвиг кривой спроса из положения LD1 в положение LD2) приведет только к росту процентной ставки (который может быть весьма значительным), а величина денежной массы останется неизменной. Проведение такой политики целесообразно в условиях роста инфляции |

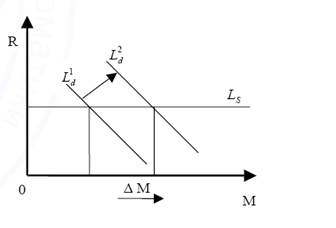

| Гибкая монетарная политика может быть представлена горизонтальной кривой предложения денег на уровне целевого значения процентной ставки. В этом случае увеличение спроса на деньги от LD1 до LD2 вызовет увеличение денежного предложения без изменения процентной ставки. Проведение такой политики обычно связано с необходимостью стимулирования инвестиционной активности предприятий. |

|