Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Структура капитала фирмы

|

|

Стоимостью (или ценой) капитала называется общая сумма средств, которую нужно уплатить за использование определенного объема финансовых ресурсов, выраженная в процентах к этому объему.

Под стоимостью капитала понимается доход, который должны принести новые капиталовложения для того, чтобы они себя оправдали. Обычно считается, что стоимость (или цена капитала) — это альтернативная стоимость. Иначе говоря, тот доход, который ожидают получить инвесторы от альтернативных возможностей вложения капитала при неизменной величине риска. В самом деле, если компания хочет получить средства, она должна обеспечить доход на них, как минимум равный величине дохода, который могут принести инвесторам альтернативные возможности вложения капитала.

Основная область применения цены капитала — оценка экономической эффективности инвестиционных проектов. Факторы, влияющие на стоимость капитала:

• уровень доходности других инвестиций;

• уровень риска данной инвестиции;

• источники финансирования.

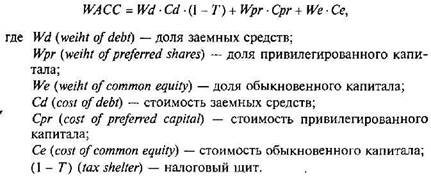

Цена каждого из приведенных выше источников средств различна, поэтому цену капитала фирмы обычно находят по формуле средней арифметической взвешенной (WAСС).

При принятии решения относительно источников финансирования деятельности компании изучаются проблемы структуры капитала, т. е. соотношения различных источников финансирования.

Под структурой капитала понимают соотношение трех составных частей капитала, отличающихся по способам финансирования и их оценки (рис. 9.2):

1) собственный капитал в виде обыкновенных акций и накопленной прибыли;

2) сумма средств, привлеченных за счет продажи привилегированных акций;

3) заемный капитал в виде долгосрочного банковского кредита и выпуска облигаций.

Соотношение между собственными и заемными источниками средств служит одним из ключевых аналитических показателей, характеризующих степень риска инвестирования финансовых ресурсов в данное предприятие. В теории финансового менеджмента различают понятия финансовой структуры и капитализированной структуры фирмы. Под термином финансовая структура подразумевают способ финансирования деятельности предприятия в целом, т. е. структуру всех источников средств. При этом в состав заемных средств включаются не только долгосрочные, но и краткосрочные займы. Термин «капитализированная структура»относится к более узкой части источников финансирования — долгосрочным пассивам, причем в данном случае привилегированные акции также рассматриваются как заемные средства.

Создание структуры капитала связано с выбором соотношений доходности инвестиций и риска: использование заемных средств увеличивает степень риска компании, что приводит к более высоким уровням ожидаемой доходности.

Оптимальная структура капитала — структура, позволяющая добиться сбалансированности риска и доходности и, следовательно, максимального курса акций компании.

После того как были оценены основные элементы капитала компании, рассчитывается средняя взвешенная стоимость капитала:

Модели определения стоимости собственного обыкновенного капитала.

Стоимость собственного обыкновенного капитала — это денежный доход, который хотят получить держатели обыкновенных акций. Он является функцией от уровня доходности вложения капитала в любую другую фирму и риска, присущего обыкновенным акциям данного предприятия. Различают несколько моделей, каждая из которых базируется на использовании имеющейся информации.

1. Модель прогнозируемого роста дивидендов (основана на модели Гордона):

Данная модель применима к тем компаниям, величина прироста дивидендов которых постоянна. Если этого не наблюдается, то модель не может быть применена.

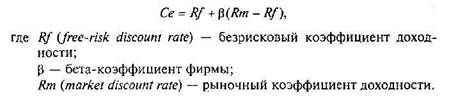

2. Ценовая модель капитальных активов.

Использование этой модели наиболее распространено в условиях стабильной рыночной экономики при наличии достаточно большого числа данных, характеризующих прибыльность предприятия. Модель использует показатель риска конкретной фирмы. Если он равен нулю, то активы компании совершенно нерисковые, что практически невозможно и соответствует только казначейским облигациям США. Он равен 1, если активы данной фирмы столь же рисковые, что и средние по рынку всех предприятий страны. Если этот коэффициент (бета-коэффициент) больше 1, это означает, что данной фирме присущ риск больший, чем в среднем на рынке.

Представим ценовую модель капитальных активов (САРМ) как:

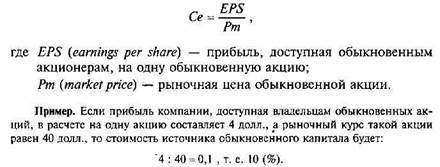

3. Модель прибыли на акцию.

Данная модель оценки стоимости собственного обыкновенного капитала базируется на показателе прибыли на акцию, а не на величине дивиденда. Многие инвесторы считают, что именно показатель величины прибыли на акцию отражает реальный доход, получаемый акционерами, независимо от того, выплачивается ли он в виде дивидендов или реинвестируется с тем, чтобы принести инвесторам выгоды в будущем. Инвесторы пристально следят за показателем прибыли на одну акцию, который отражен в отчетных документах компании, а управляющие стремятся не создавать ситуаций, приводящих к падению этого показателя.

Показатель прибыли на акцию рассчитаем по формуле:

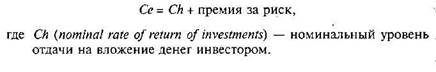

4. Модель премии за риск занимает особое место, так как носит договорный характер. Договор заключается между фирмой и потенциальным инвестором о том, какая должна быть премия за риск

вложенного капитала (например, для привлечения в Россию иностранных инвесторов). По сути, этот метод схож со вторым, только на договорной основе.

Размер премии за риск определим по формуле:

Пример. Из предыдущего примера видно, что номинальный уровень отдачи на вложенный обыкновенными акционерами капитал составляет 10 %, однако если вероятность получения этой прибыли снижается, это означает увеличение риска для инвесторов, поэтому они вправе требовать более высокую норму доходности на свои инвестиции. Если уровень премии за риск, установленный на договорной основе, равен 2 %, то стоимость источника обыкновенного капитала составит: