Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Оценка темпов роста балансовой прибыли и ее составляющих и чистой прибыли. II. Анализ прибыли и затрат

|

|

II. Анализ прибыли и затрат

Оценка темпов роста балансовой прибыли и ее составляющих и чистой прибыли

2 Оценка рентабельности собственного капитала и факторов ее изменения

3 Оценка рентабельности собственного капитала и факторов ее изменения

Оценка вероятности банкротства по методу Альтмана

Заключение

Введение

В рыночной экономике роль финансового анализа не только усилилась, но и качественно изменилась. Это связано, прежде всего, с тем, что финансовый анализ из рядового звена экономического анализа превратился в условиях рынка в главный метод оценки состояния экономики.

Чтобы принимать решения по управлению в области производства, сбыта, финансов, инвестиций и нововведений, руководству нужна постоянная деловая осведомленность по соответствующим вопросам, которая является результатом отбора, анализа, оценки и концентрации исходной информации. Необходимо также аналитическое прочтение исходных данных исходя из целей анализа и управления.

Финансовый анализ является важнейшим инструментом определения финансового состояния, выявления резервов роста рентабельности, повышения эффективности финансово-хозяйственной деятельности. Он служит исходной отправной точкой прогнозирования, планирования и управления экономическими объектами. Без него невозможно планирование, прогнозирование, бюджетирование, эффективное размещение финансовых ресурсов, аудит.

Финансовый анализ является существенным элементом финансового менеджмента. Практически все пользователи финансовых отчетов предприятия применяют методы финансового анализа для принятия решений. Основными пользователями финансовой отчетности компании являются внешние пользователи (акционеры, кредиторы, инвесторы, потребители, производители, партнеры, налоговые органы) и внутренние пользователи (руководитель предприятия, работники административно-управленческого персонала и подведомственных подразделений).

Собственники анализируют финансовые отчеты с целью поиска путей повышения доходности капитала, обеспечения стабильности положения фирмы. Кредиторы и инвесторы анализируют финансовые отчеты, чтобы минимизировать свои риски по займам и вкладам.

Основная цель финансового анализа – получение небольшого числа ключевых параметров, дающих объективную картину финансового состояния предприятия, его прибылей и убытков, изменений в структуре активов и пассивов. Финансовый анализ позволяет выявить наиболее рациональные направления распределения материальных, трудовых и финансовых ресурсов.

Информация о предприятии

Завод начал свою деятельность в трудный для страны перестроечный период. После распада СССР Российская Федерация испытывала острый дефицит в производителях пожарной техники. Созданию предприятия предшествовала большая подготовительная работа, проведенная в рамках Уральского автомобильного завода. В 1993 году была выпущена первая опытная партия пожарных автоцистерн объемом 6 м3 на новом базовом шасси “Урал 5557”, после чего – принято решение о создании ОАО “УралПОЖТЕХНИКА”.

Новое предприятие уверенно заявило о себе на рынке противопожарной продукции, и, на сегодняшний день, является признанным российским лидером среди производителей и поставщиков пожарных автомобилей. Первым в России завод освоил выпуск пожарных автоцистерн с максимальным возимым запасом воды 6-9 м3 на стандартных шасси “Урал”. Сегодня завод выпускает более 40 модификаций пожарных автомобилей различного назначения на шасси “Урал”, КАМАЗ, ЗИЛ, ГАЗ, ПАЗ, в их числе: автоцистерны пожарные, пожарные насосные станции, рукавные автомобили, насосно-рукавные автомобили, автоцистерны пожарные с лестницей, автомобили первой помощи, штабные автомобили, аэродромные пожарные автомобили. Средняя производственная программа составляет 180 автомобилей в год.

Продукция предприятия отличается новизной и оригинальностью технических решений. Ряд сделанных разработок по своим потребительским свойствам и техническим характеристикам превосходят отечественные аналоги. Так автоцистерны пожарные АЦП-5/6-40 (43101), АЦ 6.0-60 (5557), АЦ 6.0-100 (4320-48), пожарная насосная станция ПНС-110 (5557) на престижных международных выставках “Пожарная безопасность ХХI века”, в Москве, награждены Дипломами и медалями за лучшие технические решения.

В 2009 году акционерному обществу “Уральский завод пожарной техники” исполнилось 15 лет. Сегодня коллектив завода составляет 250 человек. В их числе конструкторы, технологи, рабочие, служащие, менеджеры. Целью деятельности предприятия является создание востребованной продукции, соответствующей современным тенденциям развития пожарной техники, полностью удовлетворяющей требованиям потребителей.

I Анализ финансового состояния

1 Оценка имущественного положения.

1.1 Анализ изменений в составе и структуре имущества предприятия

| Актив баланса | Абсол. величина | Уд. вес, % | |||||||||

| на начало 2006 | на конец 2006 | на конец 2007 | на конец 2008 | на конец 2009 | на начало 2006 | на конец 2006 | на конец 2007 | на конец 2008 | на конец 2009 | ||

| Основные средства | 39 411 | 74 034 | 71 808 | 68 045 | 62 899 | 26, 28 | 27, 43 | 26, 15 | 13, 36 | 17, 61 | |

| Незавершенное строительство | 20 741 | 13, 83 | 0, 37 | 0, 28 | 0, 15 | 0, 22 | |||||

| Долгосрочные финансовые вложения | 1 448 | 1 448 | 0, 97 | 0, 54 | 0, 20 | 0, 11 | 0, 15 | ||||

| Итого по разделу I | 61 600 | 76 471 | 73 131 | 69 368 | 64 225 | 41, 07 | 28, 34 | 26, 63 | 13, 62 | 17, 99 | |

| Запасы: | 37 630 | 66 812 | 97 279 | 147 212 | 108 559 | 25, 09 | 24, 76 | 35, 42 | 28, 91 | 30, 40 | |

| сырье, материалы и другие анал. ценности | 31 101 | 41 825 | 32 626 | 84 202 | 59 420 | 20, 74 | 15, 50 | 11, 88 | 16, 54 | 16, 64 | |

| затраты в незавершенном производстве | - | 14 243 | 1 668 | 32 698 | 7 826 | 0, 00 | 5, 28 | 0, 61 | 6, 42 | 2, 19 | |

| готовая продукция и товары для перепродажи | 3 950 | 10 432 | 45 069 | 30 100 | 40 131 | 2, 63 | 3, 87 | 16, 41 | 5, 91 | 11, 24 | |

| расходы будущих периодов | 2 578 | 17 879 | 1 178 | 1, 72 | 0, 12 | 6, 51 | 0, 04 | 0, 33 | |||

| прочие запасы и затраты | - | - | - | - | 0, 00 | 0, 00 | 0, 01 | 0, 00 | 0, 00 | ||

| НДС по приобретенным ценностям | 3 732 | 1 045 | 1 259 | 2, 49 | 0, 39 | 0, 21 | 0, 25 | 0, 24 | |||

| Дебиторская задолженность (до 12 месяцев) | 36 385 | 109 467 | 91 116 | 263 181 | 85 923 | 24, 26 | 40, 56 | 33, 18 | 51, 69 | 24, 06 | |

| в том числе покупатели и заказчики | 6 275 | 55 117 | 27 309 | 53 528 | 44 436 | 4, 18 | 20, 42 | 9, 94 | 10, 51 | 12, 44 | |

| Краткосрочные финансовые вложения | 4 196 | 4 182 | 9 682 | 14 750 | 41 830 | 2, 80 | 1, 55 | 3, 53 | 2, 90 | 11, 71 | |

| Денежные средства | 6 446 | 11 896 | 2 858 | 13 389 | 55 690 | 4, 30 | 4, 41 | 1, 04 | 2, 63 | 15, 60 | |

| Итого по разделу II | 88 389 | 193 402 | 201 511 | 439 791 | 292 868 | 58, 93 | 71, 66 | 73, 37 | 86, 38 | 82, 01 | |

| Баланс | 149 989 | 269 873 | 274 642 | 509 159 | 357 093 | 100, 00 | 100, 00 | 100, 00 | 100, 00 | 100, 00 |

| Актив баланса | Изменения | |||||||||||

| абсол. вел. 2006 | абсол. вел. 2007 | абсол. вел. 2008 | абсол. вел. 2009 | уд.весов в % пунктах 2006 | уд.весов в % пунктах 2007 | уд.весов в % пунктах 2008 | уд.весов в % пунктах 2009 | прирост (уменьшение) к кон. года 2006, % | прирост (уменьшение) к кон. года 2007, % | прирост (уменьшение) к кон. года 2008, % | прирост (уменьшение) к кон. года 2009, % | |

| Основные средства | 34 623 | -2 226 | -3 763 | -5 146 | -1 | -13 | 4% | 87, 85 | -3, 01 | -5, 24 | -7, 56 | |

| Незавершенное строительство | -19 752 | -208 | - | -13 | 0% | -95, 23 | -21, 03 | 0, 00 | 0, 38 | |||

| Долгосрочные финансовые вложения | -906 | - | - | 0% | 0, 00 | -62, 57 | 0, 00 | 0, 00 | ||||

| Итого по разделу I | 14 871 | -3 340 | -3 763 | -5 143 | -13 | -2 | -13 | 4% | 24, 14 | -4, 37 | -5, 15 | -7, 41 |

| Запасы: | 29 182 | 30 467 | 49 933 | -38 653 | -7 | 1% | 77, 55 | 45, 60 | 51, 33 | -26, 26 | ||

| сырье, материалы и другие анал. ценности | 10 724 | -9 199 | 51 576 | -24 782 | -5 | -4 | 0% | 34, 48 | -21, 99 | 158, 08 | -29, 43 | |

| затраты в незавершенном производстве | 14 243 | -12 575 | 31 030 | -24 872 | -5 | -4% | - | -88, 29 | 1860, 31 | -76, 07 | ||

| готовая продукция и товары для перепродажи | 6 482 | 34 637 | -14 969 | 10 031 | -10 | 5% | 164, 10 | 332, 03 | -33, 21 | 33, 33 | ||

| расходы будущих периодов | -2 266 | 17 567 | -17 667 | -2 | -6 | -87, 90 | 5630, 45 | -98, 81 | 455, 66 | |||

| прочие запасы и затраты | -38 | - | - | - | -100, 00 | - | ||||||

| НДС по приобретенным ценностям | -2 687 | -469 | -393 | -2 | -72, 00 | -44, 88 | 118, 58 | -31, 22 | ||||

| Дебиторская задолженность (до 12 месяцев) | 73 082 | -18 351 | 172 065 | -177 258 | -7 | -28 | 200, 86 | -16, 76 | 188, 84 | -67, 35 | ||

| в том числе покупатели и заказчики | 48 842 | -27 808 | 26 219 | -9 092 | -10 | 778, 36 | -50, 45 | 96, 01 | -16, 99 | |||

| Краткосрочные финансовые вложения | -14 | 5 500 | 5 068 | 27 080 | -1 | -1 | -0, 33 | 131, 52 | 52, 34 | 183, 59 | ||

| Денежные средства | -9 038 | 10 531 | 42 301 | -3 | 84, 55 | -75, 98 | 368, 47 | 315, 94 | ||||

| Итого по разделу II | 105 013 | 8 109 | 238 280 | -146 923 | -4 | 118, 81 | 4, 19 | 118, 25 | -33, 41 | |||

| Баланс | 119884, 0 | 4 769 | 234 517 | -152 066 | 79, 93 | 1, 77 | 85, 39 | -29, 87 |

Можно предположить, что общий прирост актива (на 138%) указывает на расширение деятельности предприятия.

Анализируя динамику статей баланса, мы видим, изменения внеоборотных активов на конец 2009 года, по сравнению с показателями на начало 2006. Произошло общее увеличение на 4%. Основные средства постепенно снижаются с 2007 года, что, как правило, связанно с начислением амортизации.

Произошло увеличение в оборотных активах на 231% к концу 2009 года по сравнению с началом 2006. Большое влияние на финансовое состояние хозяйствующего субъекта оказывает состояние запасов. Изменение запасов на протяжении рассматриваемого периода неодинаково. Недостаток запасов может привести к сокращению объема производства продукции. Увеличение удельного веса запасов может свидетельствовать о наращивании производственного потенциала предприятия. Доля денежных средств в балансе не велика на протяжении всех периодов. Это может быть как положительным, так и отрицательным моментом. Недостаток денежных средств может поставить под угрозу платёжеспособность предприятия, в тоже время в случае появления штрафных санкций в адрес предприятия, государство вправе взимать денежные средства с расчётных счетов, а их отсутствие на счетах поможет избежать внезапных потерь. Наибольший удельный вес занимает дебиторская задолженность (до 50%). В процессе анализа оценивают “качество” дебиторской задолженности, качественное состояние, которой характеризует вероятность ее получения в полной сумме.

1.2 Оценка структуры источников средств предприятия и ее изменение

| Пассив баланса | Абсол. величина | Уд. вес, % | |||||||||

| на начало 2006 | на конец 2006 | на конец 2007 | на конец 2008 | на конец 2009 | на начало 2006 | на конец 2006 | на конец 2007 | на конец 2008 | на конец 2009 | ||

| Уставный капитал | 0, 02 | 0, 011 | 0, 011 | 0, 006 | 0, 008 | ||||||

| Добавочный капитал | 0, 34 | 0, 19 | 0, 18 | 0, 10 | 0, 14 | ||||||

| Резервный капитал | 0, 002 | 0, 001 | 0, 001 | 0, 00 | 0, 00 | ||||||

| в том числе резервы, образованные в соответствии с законодательством | 0, 002 | 0, 001 | 0, 001 | 0, 00 | 0, 00 | ||||||

| Нераспределенная прибыль (непокрытый убыток) | 89 729 | 126 497 | 155 982 | 293 848 | 60, 71 | 33, 25 | 46, 06 | 30, 64 | 82, 29 | ||

| Итого по разделу III | 90 270 | 127 038 | 156 523 | 294 389 | 61, 07 | 33, 45 | 46, 26 | 30, 74 | 82, 44 | ||

| Займы и кредиты | 32 019 | 30 026 | 22 041 | 0, 00 | 11, 86 | 10, 93 | 4, 33 | 0, 00 | |||

| Итого по разделу IV | 32 019 | 30 026 | 22 041 | 0, 00 | 11, 86 | 10, 93 | 4, 33 | 0, 00 | |||

| Займы и кредиты | 32 959 | 104 457 | 44 874 | 115 702 | 3 900 | 21, 97 | 38, 71 | 16, 34 | 22, 72 | 1, 09 | |

| Кредиторская задолженность | 25 437 | 43 127 | 72 704 | 214 893 | 58 804 | 16, 96 | 15, 98 | 26, 47 | 42, 21 | 16, 47 | |

| поставщики и подрядчики | 3 943 | 5 856 | 1 885 | 3 055 | 9 466 | 2, 63 | 2, 17 | 0, 69 | 0, 60 | 2, 65 | |

| задолженность перед персоналом организации | 2 329 | 3 594 | 5 309 | 5 007 | 4 823 | 1, 55 | 1, 33 | 1, 93 | 0, 98 | 1, 35 | |

| задолженность перед государственными и внебюджетными фондами | 1 499 | 1 659 | 0, 44 | 0, 11 | 0, 55 | 0, 18 | 0, 46 | ||||

| задолженность по налогам и сборам | 4 155 | 24 444 | 0, 25 | 1, 54 | 0, 67 | 6, 90 | 6, 85 | ||||

| прочие кредиторы | 18 121 | 29 225 | 18 412 | 12, 08 | 10, 83 | 22, 64 | 33, 54 | 5, 16 | |||

| Итого по разделу V | 58 396 | 147 584 | 117 578 | 330 595 | 62 704 | 38, 93 | 54, 69 | 42, 81 | 64, 93 | 17, 56 | |

| Баланс | 149 989 | 269 873 | 274 642 | 509 159 | 357 093 | 100, 00 | 100, 00 | 100, 00 | 100, 00 | 100, 00 |

| Пассив баланса | Изменения | |||||||||||

| абсол. вел. 2006 | абсол. вел. 2007 | абсол. вел. 2008 | абсол. вел. 2009 | уд.весов в % пунктах 2006 | уд.весов в % пунктах 2007 | уд.весов в % пунктах 2008 | уд.весов в % пунктах 2009 | прирост (уменьшение) к нач. года 2006, % | прирост (уменьшение) к нач. года 2007, % | прирост (уменьшение) к нач. года 2008, % | прирост (уменьшение) к нач. года 2009, % | |

| Уставный капитал | -0, 009 | -0, 0002 | -0, 005 | 0, 003 | 0, 00 | 0, 00 | 0, 00 | 0, 00 | ||||

| Добавочный капитал | -0, 150 | -0, 003 | -0, 085 | 0, 042 | 0, 00 | 0, 00 | 0, 00 | 0, 00 | ||||

| Резервный капитал | -0, 001 | 0, 000 | -0, 001 | 0, 000 | 0, 00 | 0, 00 | 0, 00 | 0, 00 | ||||

| в том числе резервы, образованные в соответствии с зак-вом | -0, 001 | 0, 000 | -0, 001 | 0, 000 | 0, 00 | 0, 00 | 0, 00 | 0, 00 | ||||

| Нераспределенная прибыль (непокрытый убыток) | -1 323 | 36 768 | 29 485 | 137 866 | -27, 457 | 12, 810 | -15, 424 | 51, 654 | -1, 45 | 40, 98 | 23, 31 | 88, 39 |

| Итого по разделу III | -1 323 | 36 768 | 29 485 | 137 866 | -27, 617 | 12, 807 | -15, 514 | 51, 699 | -1, 44 | 40, 73 | 23, 21 | 88, 08 |

| Займы и кредиты | 32 019 | -1 993 | -7 985 | -22 041 | 11, 864 | -0, 932 | -6, 604 | -4, 329 | - | -6, 22 | -26, 59 | -100, 00 |

| Итого по разделу IV | 32 019 | -1 993 | -7 985 | -22 041 | 11, 864 | -0, 932 | -6, 604 | -4, 329 | - | -6, 22 | -26, 59 | -100, 00 |

| Займы и кредиты | 71 498 | -59 583 | 70 828 | -111 802 | 16, 732 | -22, 367 | 6, 385 | -21, 632 | 216, 93 | -57, 04 | 157, 84 | -96, 63 |

| Кредиторская задолженность | 17 690 | 29 577 | -156 089 | -0, 979 | 10, 492 | 15, 733 | -25, 738 | 69, 54 | 68, 58 | 195, 57 | -72, 64 | |

| поставщики и подрядчики | 1 913 | -3 970 | 1 169 | 6 411 | -0, 459 | -1, 483 | -0, 087 | 2, 051 | 48, 52 | -67, 79 | 61, 98 | 209, 85 |

| задолженность перед персоналом организации | 1 265 | 1 715 | -302 | -184 | -0, 221 | 0, 601 | -0, 950 | 0, 367 | 54, 32 | 47, 72 | -5, 69 | -3, 67 |

| задолженность перед гос-ми и внебюджетными фондами | -3 68 | 1 202 | -595 | -0, 333 | 0, 436 | -0, 368 | 0, 287 | -55, 34 | 404, 71 | -39, 69 | 83, 52 | |

| задолженность по налогам и сборам | 3 776 | -2 314 | 33 303 | -30 700 | 1, 287 | -0, 869 | 6, 232 | -3, 985 | 996, 31 | -55, 69 | 1808, 9 | -55, 67 |

| прочие кредиторы | 11 104 | 32 945 | -152 371 | -1, 252 | 11, 808 | 10, 905 | -28, 386 | 61, 28 | 112, 73 | 174, 70 | -89, 22 | |

| Итого по разделу V | 89 188 | -30 006 | -267 891 | 15, 753 | -11, 875 | 22, 118 | -47, 370 | 152, 73 | -20, 33 | 181, 17 | -81, 03 | |

| Баланс | 4 769 | -152 066 | 0, 000 | 0, 000 | 0, 000 | 0, 000 | 79, 93 | 1, 77 | 85, 39 | -29, 87 |

G uQAAACIBAAAZAAAAAAAAAAAAAAAAAJEEAABkcnMvX3JlbHMvZTJvRG9jLnhtbC5yZWxzUEsBAi0A FAAGAAgAAAAhADf9v4wIAQAAbwEAACAAAAAAAAAAAAAAAAAAgQUAAGRycy9jaGFydHMvX3JlbHMv Y2hhcnQxLnhtbC5yZWxzUEsBAi0AFAAGAAgAAAAhAMljhFJbBQAAJhcAABUAAAAAAAAAAAAAAAAA xwYAAGRycy9jaGFydHMvY2hhcnQxLnhtbFBLBQYAAAAABwAHAMsBAABVDAAAAAA= ">

В разделе “Капитал и резервы” преобладающую долю составляет строка “Нераспределённая прибыль” (до 80% к концу 2009 года). Нераспределённая прибыль увеличивается к концу анализируемого периода, и большая её доля является хорошим знаком, так как может быть использована на покрытие убытков.

Долгосрочные обязательства присутствуют на протяжении 3 лет. Они составляют небольшую долю в пассиве баланса, уменьшаясь с 11, 86% в 2006 году до 4, 33% в 2008.

Краткосрочные обязательства состоят из кредитов и займов, а также кредиторской задолженности. Изменение этих показателей не одинаково на протяжении всего периода, однако к концу 2009 года по сравнению с 2006 годом происходит снижение кредитов и займов на 88%; увеличение кредиторской задолженности на 131%. Изменение кредиторской задолженности вызвано ростом задолженности перед поставщиками и подрядчиками, задолженности перед персоналом организации и государством по налогам и сборам. Данные изменения носят отрицательный характер, так как наблюдается уменьшение числа оборотов совершаемых кредиторской задолженностью и, как следствие, увеличение продолжительности одного оборота.

Оценка имущественного положения.

1.3 Оценка структуры финансовых результатов предприятия и их изменение

| Абсол. величина | Уд. вес, % | |||||||||

| Наименование показателя | на начало 2006 | на конец 2006 | на конец 2007 | на конец 2008 | на конец 2009 | на начало 2006 | на конец 2006 | на конец 2007 | на конец 2008 | на конец 2009 |

| Доходы и расходы по обычным видам деятельности | ||||||||||

| Выручка от продажи товаров, продукции, работ, услуг | 257 129 | 100, 00 | 100, 00 | 100, 00 | 100, 00 | 100, 00 | ||||

| Себестоимость проданных товаров, продукции, работ, услуг | 219 395 | 85, 32 | 77, 88 | 74, 86 | 67, 12 | 67, 85 | ||||

| Валовая прибыль | 37 734, 00 | 74 798, 00 | 170 549, 00 | 179 885, 00 | 313 269, 00 | 14, 68 | 22, 12 | 25, 14 | 32, 88 | 32, 15 |

| Коммерческие расходы | 3 201 | 2 981 | 12 331 | 13 640 | 26 003 | 1, 24 | 0, 88 | 1, 82 | 2, 49 | 2, 67 |

| Управленческие расходы | 11 685 | 51 173 | 69 655 | 87 001 | 88 589 | 4, 54 | 15, 13 | 10, 27 | 15, 90 | 9, 09 |

| Прибыль (убыток) от продаж | 22 848 | 20 644 | 88 563 | 79 244 | 198 677 | 8, 89 | 6, 11 | 13, 06 | 14, 49 | 20, 39 |

| Прочие доходы и расходы | ||||||||||

| Проценты к получению | 1 486 | 3 681 | 0, 00 | 0, 00 | 0, 07 | 0, 27 | 0, 38 | |||

| Проценты к уплате | 3 876 | 10 066 | 18 518 | 16 410 | 16 874 | 1, 51 | 2, 98 | 2, 73 | 3, 00 | 1, 73 |

| Прочие доходы | 1 288 | 10 073 | 14 548 | 29 765 | 22 776 | 0, 50 | 2, 98 | 2, 14 | 5, 44 | 2, 34 |

| Прочие расходы | 16 259 | 33 296 | 47 610 | 32 824 | 0, 00 | 4, 81 | 4, 91 | 8, 70 | 3, 37 | |

| Прибыль (убыток) до налогообложения | 20 260 | 4 397 | 51 777 | 46 475 | 175 436 | 7, 88 | 1, 30 | 7, 63 | 8, 50 | 18, 01 |

| Текущий налог на прибыль | 4 554 | 3 115 | 16 640 | 15 502 | 36 709 | 1, 77 | 0, 92 | 2, 45 | 2, 83 | 3, 77 |

| Налог на прибыль и иные аналогичные обязательные платежи | 0, 00 | 0, 00 | 0, 00 | 0, 00 | 0, 01 | |||||

| Чистая прибыль (убыток) | 15 706 | 1 281 | 35 137 | 30 973 | 138 671 | 6, 11 | 0, 38 | 5, 18 | 5, 66 | 14, 23 |

| Изменения | ||||||||||||

| Наименование показателя | абсол. вел. 2006 | абсол. вел. 2007 | абсол. вел. 2008 | абсол. вел. 2009 | уд.вес. % пункт. 2006 | уд.вес. в % пункт. 2007 | уд.вес. в % пунк. 2008 | уд.вес. в % пунк. 2009 | прирост (умен-ие) к нач. года 2006, % | прирост (умен-ие) к нач. года 2007, % | прирост (умен-ие) к нач. года 2008, % | прирост (умен-ие) к нач. года 2009, % |

| Доходы и расходы по обычным видам деятельности | ||||||||||||

| Выручка от продажи товаров, продукции, работ, услуг | 81 010 | 340 233 | -131 309 | 427 288 | 0, 00 | 0, 00 | 0, 00 | 0, 00 | 23, 96 | 50, 15 | -24, 00 | 43, 85 |

| Себестоимость проданных товаров, продукции, работ, услуг | 43 946 | 244 482 | -140 645 | 293 904 | -7, 45 | -3, 02 | -7, 74 | 0, 73 | 16, 69 | 48, 14 | -38, 30 | 44, 46 |

| Валовая прибыль | 37 064 | 95 751 | 9 336 | 133 384 | 7, 45 | 3, 02 | 7, 74 | -0, 73 | 49, 55 | 56, 14 | 5, 19 | 42, 58 |

| Коммерческие расходы | -220 | 9 350 | 1 309 | 12 363 | -0, 36 | 0, 94 | 0, 68 | 0, 18 | -7, 38 | 75, 83 | 9, 60 | 47, 54 |

| Управленческие расходы | 39 488 | 18 482 | 17 346 | 1 588 | 10, 59 | -4, 87 | 5, 64 | -6, 81 | 77, 17 | 26, 53 | 19, 94 | 1, 79 |

| Прибыль (убыток) от продаж | -2 204 | 67 919 | -9 319 | 119 433 | -2, 78 | 6, 95 | 1, 43 | 5, 91 | -10, 68 | 76, 69 | -11, 76 | 60, 11 |

| Прочие доходы и расходы | ||||||||||||

| Проценты к получению | 1 006 | 2 195 | 0, 00 | 0, 07 | 0, 20 | 0, 11 | 100, 00 | 98, 96 | 67, 70 | 59, 63 | ||

| Проценты к уплате | 6 190 | 8 452 | -2 108 | 1, 47 | -0, 25 | 0, 27 | -1, 27 | 61, 49 | 45, 64 | -12, 85 | 2, 75 | |

| Прочие доходы | 8 785 | 4 475 | 15 217 | -6 989 | 2, 48 | -0, 83 | 3, 30 | -3, 10 | 87, 21 | 30, 76 | 51, 12 | -30, 69 |

| Прочие расходы | 16 259 | 17 037 | 14 314 | -14 786 | 4, 81 | 0, 10 | 3, 79 | -5, 33 | 100, 00 | 51, 17 | 30, 07 | -45, 05 |

| Прибыль (убыток) до налогообложения | -15 863 | 47 380 | -5 302 | 128 961 | -6, 58 | 6, 33 | 0, 86 | 9, 51 | -360, 77 | 91, 51 | -11, 41 | 73, 51 |

| Текущий налог на прибыль | -1 439 | 13 525 | -1 138 | 21 207 | -0, 85 | 1, 53 | 0, 38 | 0, 93 | -46, 20 | 81, 28 | -7, 34 | 57, 77 |

| Налог на прибыль и иные аналогичные обязательные платежи | -1 | 0, 00 | 0, 00 | 0, 00 | 0, 01 | 100, 00 | - | - | 100, 00 | |||

| Чистая прибыль (убыток) | -14 425 | 33 856 | -4 164 | 107 698 | -5, 73 | 4, 80 | 0, 48 | 8, 57 | -1026, 07 | 96, 35 | -13, 44 | 77, 66 |

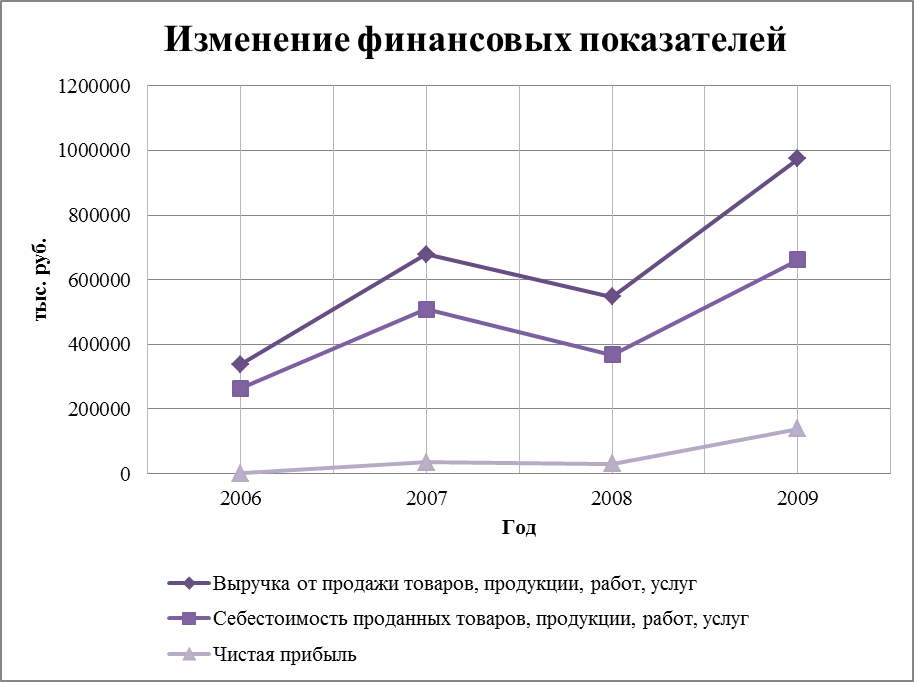

Анализируя отчет о прибылях и убытках можно увидеть, что показатель выручки стремительно растет и достигает в конце 2009 года 974 351 тыс. рублей. Также наблюдается рост себестоимости до 2009 года на 201% с начала 2006 года.

Не высокий удельный вес занимают прочие доходы и расходы. При этом расходы превышают доходы, в наибольшем объеме в конце 2008 года, что в свою очередь ведет к снижению чистой прибыли.

Наблюдается переменчивость чистой прибыли на всем периоде времени. На конец 2006 года она составляла 1 281 тыс. руб., таким образом, произошло уменьшение на 14 425 тыс. руб. К концу 2009 года чистая прибыль увеличилась до 138 671 тыс. руб. Удельный вес по данному показателю достигает максимума к концу 2009 года и равен 14, 23%. Чистая прибыль является основой развития экономики организации. Рост чистой прибыли важен для предприятия, так как ее величина влияет на котировку ценных бумаг, на капитализацию предприятия, а значит и на инвестиционную привлекательность.

2 Оценка финансового положения

2.1 Оценка платежеспособности предприятия и ее динамики

| № п/п | Показатель, т.р. | на начало 2006 | на конец 2006 | на конец 2007 | на конец 2008 | на конец 2009 | |

| 1. | Запасы, всего | 37 630, 00 | 66 812, 00 | 97 279, 00 | 147 212, 00 | 108 559, 00 | |

| 2. | Дебиторская задолженность, | 36 385, 00 | 109 467, 00 | 91 116, 00 | 263 181, 00 | 85 923, 00 | |

| КФВ | 4 196, 00 | 4 182, 00 | 9 682, 00 | 14 750, 00 | 41 830, 00 | ||

| Денежные средства | 6 446, 00 | 11 896, 00 | 2 858, 00 | 13 389, 00 | 55 690, 00 | ||

| прочие оборотные активы | - | - | - | - | - | ||

| 3. | Оборотные активы, всего | 88 390, 00 | 193 402, 00 | 201 511, 00 | 439 792, 00 | 292 868, 00 | |

| 4. | Долгосрочные пассивы, всего | - | 32 019, 00 | 30 026, 00 | 22 041, 00 | - | |

| 5. | Краткосрочные пассивы, всего | 58 396, 00 | 147 584, 00 | 117 579, 00 | 330 595, 00 | 62 704, 00 | |

| 6. | Всего обязательств (с4+с5) | 58 396, 00 | 179 603, 00 | 147 605, 00 | 352 636, 00 | 62 704, 00 | |

| 7. | Чистые активы | 91 593, 00 | 90 270, 00 | 127 037, 00 | 156 523, 00 | 294 389, 00 | |

| 8. | Собст. Оборотный капитал (с3-с5) | 29 994, 00 | 45 818, 00 | 83 932, 00 | 109 197, 00 | 230 164, 00 | |

| 9. | Чистый оборотный кап-л (с3-с4-с5) | 29 994, 00 | 13 799, 00 | 53 906, 00 | 87 156, 00 | 230 164, 00 |

| № п/п | Показатель, т.р. | Изменения | |||||||

| абсол. т.р. 2006 | темп прироста, % 2006 | абсол. т.р. 2007 | темп прироста, % 2007 | абсол. т.р. 2008 | темп прироста, % 2008 | абсол. т.р. 2009 | темп прироста, % 2009 | ||

| 1. | Запасы, всего | 77, 55 | 45, 60 | 51, 33 | -38653 | -26, 26 | |||

| 2. | Дебиторская задолженность, | 200, 86 | -18351 | -16, 76 | 188, 84 | -177258 | -67, 35 | ||

| КФВ | -14 | -0, 33 | 131, 52 | 52, 34 | 183, 59 | ||||

| Денежные средства | 84, 55 | -9038 | -75, 98 | 368, 47 | 315, 94 | ||||

| прочие оборотные активы | - | - | - | - | - | - | - | - | |

| 3. | Оборотные активы, всего | 118, 81 | 4, 19 | 118, 25 | -146924 | -33, 41 | |||

| 4. | Долгосрочные пассивы, всего | - | -1993 | -6, 22 | -7985 | -26, 59 | -22041 | -100, 00 | |

| 5. | Краткосрочные пассивы, всего | 152, 73 | -30005 | -20, 33 | 181, 17 | -267891 | -81, 03 | ||

| 6. | Всего обязательств (с4+с5) | 207, 56 | -31998 | -17, 82 | 138, 91 | -289932 | -82, 22 | ||

| 7. | Чистые активы | -1323 | -1, 44 | 40, 73 | 23, 21 | 88, 08 | |||

| 8. | Собст. Оборотный капитал (с3-с5) | 52, 76 | 83, 19 | 30, 10 | 110, 78 | ||||

| 9. | Чистый оборотный кап-л (с3-с4-с5) | -16195 | -53, 99 | 290, 65 | 61, 68 | 164, 08 |

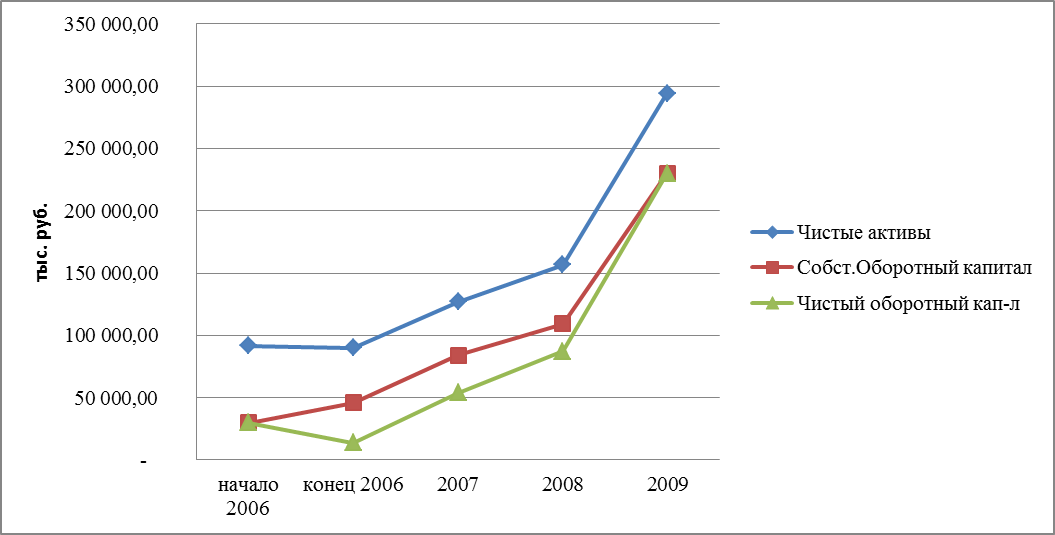

Итогом таблицы является расчет чистого оборотного капитала, чистых активов, собственного оборотного капитала.

Чистые активы – это величина, определяемая путем вычитания из суммы активов юридического лица, принимаемых к расчету, суммы его пассивов, принимаемых к расчету. ЧА – это та часть имущества организации, которая останется доступной к распределению между акционерами после расчетов со всеми кредиторами в случае ликвидации общества. ЧА равны собственного капиталу организации во всех периодах.

СОК характеризует эффективность использования оборотных активов и возможность предприятия расплачиваться по краткосрочным и долгосрочным обязательствам. В рассматриваемых периодах СОК положительный и имеет тенденцию роста во всех периодах. СОК увеличивается к концу 2009 года по сравнению с началом 2006 года на 200 170 тыс. руб.

ЧОК показывает, какая часть текущих активов финансируется за счет собственного капитала. Исходя из расчетов, можно видеть, что ЧОК имеют положительные значения и увеличивается к 2009 году.

Оценка ликвидности баланса

| На начало 2006 года | Разница | |||

| Активы | Пассивы | |||

| Наиболее ликвидные | 10642, 00 | Наиболее срочные | 25437, 00 | - 14795, 00 |

| Быстрореализуемые | 36385, 00 | Краткосрочные | 32959, 00 | 3426, 00 |

| Медленно реализуемые | 41362, 00 | Долгосрочные | - | 41362, 00 |

| Труднореализуемые | 61599, 00 | Постоянные | 91593, 00 | - 29994, 00 |

| На конец 2006 года | ||||

| Активы | Пассивы | |||

| Наиболее ликвидные | 16078, 00 | Наиболее срочные | 43127, 00 | - 27049, 00 |

| Быстрореализуемые | 109467, 00 | Краткосрочные | 104457, 00 | 5010, 00 |

| Медленно реализуемые | 67857, 00 | Долгосрочные | 32019, 00 | 35838, 00 |

| Труднореализуемые | 76471, 00 | Постоянные | 90270, 00 | - 13799, 00 |

| На начало 2007 года | Разница | |||

| Активы | Пассивы | |||

| Наиболее ликвидные | 16078, 00 | Наиболее срочные | 43127, 00 | - 27049, 00 |

| Быстрореализуемые | 109467, 00 | Краткосрочные | 104457, 00 | 5010, 00 |

| Медленно реализуемые | 67857, 00 | Долгосрочные | 32019, 00 | 35838, 00 |

| Труднореализуемые | 76471, 00 | Постоянные | 90270, 00 | - 13799, 00 |

| На конец 2007 года | ||||

| Активы | Пассивы | |||

| Наиболее ликвидные | 12540, 00 | Наиболее срочные | 72704, 00 | - 60164, 00 |

| Быстрореализуемые | 91116, 00 | Краткосрочные | 44874, 00 | 46242, 00 |

| Медленно реализуемые | 97855, 00 | Долгосрочные | 30026, 00 | 67829, 00 |

| Труднореализуемые | 73131, 00 | Постоянные | 127038, 00 | - 53907, 00 |

| На начало 2008 года | Разница | |||

| Активы | Пассивы | |||

| Наиболее ликвидные | 12540, 00 | Наиболее срочные | 72704, 00 | -60164, 00 |

| Быстрореализуемые | 91116, 00 | Краткосрочные | 44874, 00 | 46242, 00 |

| Медленно реализуемые | 97855, 00 | Долгосрочные | 30026, 00 | 67829, 00 |

| Труднореализуемые | 73131, 00 | Постоянные | 127038, 00 | -53907, 00 |

| На конец 2008 года | ||||

| Активы | Пассивы | |||

| Наиболее ликвидные | 28139, 00 | Наиболее срочные | 214893, 00 | -186754, 00 |

| Быстрореализуемые | 263181, 00 | Краткосрочные | 115702, 00 | 147479, 00 |

| Медленно реализуемые | 148471, 00 | Долгосрочные | 22041, 00 | 126430, 00 |

| Труднореализуемые | 69367, 00 | Постоянные | 156523, 00 | -87156, 00 |

| На начало 2009 года | Разница | ||||

| Активы | Пассивы | ||||

| Наиболее ликвидные | 28139, 00 | Наиболее срочные | 214893, 00 | -186754, 00 | |

| Быстрореализуемые | 263181, 00 | Краткосрочные | 115702, 00 | 147479, 00 | |

| Медленно реализуемые | 148471, 00 | Долгосрочные | 22041, 00 | 126430, 00 | |

| Труднореализуемые | 69367, 00 | Постоянные | 156523, 00 | -87156, 00 | |

| На конец 2009 года | |||||

| Активы | Пассивы | ||||

| Наиболее ликвидные | 97520, 00 | Наиболее срочные | 58804, 00 | 38716, 00 | |

| Быстрореализуемые | 85923, 00 | Краткосрочные | 3900, 00 | 82023, 00 | |

| Медленно реализуемые | 109422, 00 | Долгосрочные | - | 109422, 00 | |

| Труднореализуемые | 64225, 00 | Постоянные | 294389, 00 | -230164, 00 | |

Анализ ликвидности проводится с целью определения платежеспособности предприятия в краткосрочном периоде по обязательствам, срок погашения которых должен наступить не более чем через 12 месяцев с даты составления баланса. Процедура анализа ликвидности баланса состоит в сравнении средств по активу с обязательствами по пассиву. Для этого активы должны быть сгруппированы по степени их ликвидности, а обязательства – по срокам их погашения в порядке возрастания сроков.

Наиболее ликвидные активы (А1) - это средства, срок превращения которых в денежную наличность не превышает трех месяцев. Быстрореализуемые активы (А2) - это средства, срок превращения которых в денежную наличность составляет от трех до шести месяцев. Медленно реализуемые активы (А3) - это средства, срок превращения которых в денежную наличность составляют от шести месяцев до года. Труднореализуемые активы (А4) - это средства, срок превращения которых в денежную наличность составляет свыше года.

Наиболее срочные обязательства (П1) - это обязательства, срок погашения которых составляет до трех месяцев. Срочные обязательства (П2) - это обязательства, срок погашения которых составляет от трех до шести месяцев. Долгосрочные обязательства (П3) - это обязательства, срок погашения которых составляет от шести месяцев до года. Устойчивые (постоянные) пассивы (П4) - к ним относятся капитал и резервы (стр. 490 баланса).

Для определения ликвидности баланса следует сопоставить итоги по каждой группе активов и пассивов. Идеальным считает ликвидность, при которой выполняются следующие условия: А1 > П1; А2 > П2; А3 > П3; А4 < П4

Исходя из полученных результатов, можно сказать, что абсолютная ликвидность достигается на конец 2009 года. В остальных периодах не соблюдается соотношение наиболее ликвидных активов и наиболее срочных обязательств. То есть сумма денежных средств и краткосрочных финансовых вложений уступает размеру кредиторской задолженности.

2.2 Оценка в динамике показателей ликвидности

| № п/п | Показатели | на начало 2006 | на конец 2006 | на конец 2007 | на конец 2008 | на конец 2009 | |

| 1. | Коэффициент текущей ликвидности | 1, 51 | 1, 31 | 1, 71 | 1, 33 | 4, 67 | |

| 2. | Промежуточный коэффициент ликвидности | 0, 81 | 0, 85 | 0, 34 | 0, 88 | 2, 93 | |

| 3. | Коэффициент абсолютной ликвидности | 0, 18 | 0, 11 | 0, 11 | 0, 09 | 1, 56 |

| № п/п | Показатели | Изменения | |||||||

| абсол. вел. 2006 | абсол. вел. 2007 | абсол. вел. 2008 | абсол. вел. 2009 | Темп роста 2006, % | Темп роста 2007, % | Темп роста 2008, % | Темп роста 2009, % | ||

| 1. | Коэффициент текущей ликвидности | -0, 203 | 0, 403 | -0, 384 | 3, 340 | 86, 58 | 130, 78 | 77, 62 | 351, 10 |

| 2. | Промежуточный коэффициент ликвидности | 0, 045 | -0, 512 | 0, 542 | 2, 044 | 105, 63 | 39, 84 | 260, 01 | 332, 00 |

| 3. | Коэффициент абсолютной ликвидности | -0, 073 | -0, 002 | -0, 022 | 1, 470 | 59, 78 | 97, 89 | 79, 81 | 1827, 13 |

Ликвидность – способность активов быть быстро проданными по цене, близкой к рыночной. Ликвидность – способность обращаться в деньги.

Коэффициент текущей ликвидности отражает способность компании погашать текущие обязательства за счёт только оборотных активов. Считается нормальным, если этот коэффициент находится в интервале от 1, 0 до 2, 0. Данное условие сохраняется в первых трех периодах, однако в 2009 году коэффициент достигает значения 4, 67. Это может означать, что менеджмент работает недостаточно оперативно.

Коэффициент промежуточной ликвидности - финансовый коэффициент, равный отношению высоколиквидных текущих активов к краткосрочным обязательствам (текущим пассивам). Значение коэффициента срочной ликвидности считается теоретически достаточным, если составляет 0, 7-0, 8. Значения показателя не соответствуют нормативу ни в одном из периодов. Это говорит о том, что если положение станет действительно критическим, предприятие не сможет погасить текущие обязательства.

Коэффициент абсолютной ликвидности - финансовый коэффициент, равный отношению денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам (текущим пассивам). Коэффициент показывает, какая часть текущей задолженности может быть погашена немедленно, что является одним из условий платежеспособности. Значение данного коэффициента признается теоретически достаточным, если оно превышает 0, 15-0, 3. Значения показателя не соответствуют нормативу.

2.3 Оценка динамики показателей финансовой устойчивости

| № п/п | Показатель | на начало 2006 | на конец 2006 | на конец 2007 | на конец 2008 | на конец 2009 | |

| 1. | Коэффициент финансовой независимости (автономности, собственности). Уд. вес собственных источников в валюте баланса, % | 61, 07 | 33, 45 | 46, 26 | 30, 74 | 82, 44 | |

| 2. | Коэффициент финансовой устойчивости. Уд. вес собственных источников и долгоср. заемных средств в валюте баланса, % | 61, 07 | 45, 31 | 57, 19 | 35, 07 | 82, 44 | |

| 3. | Уд. вес заемных средств в валюте баланса, % | 38, 93 | 66, 55 | 53, 74 | 69, 26 | 17, 56 | |

| 4. | Коэффициент зависимости от внешних займов и обязательств (отношение заемных средств к собственным) | 0, 64 | 1, 99 | 1, 16 | 2, 25 | 0, 21 | |

| 5. | Коэффициент участия собственных и долгосрочных заемных средств в материальных запасах и затратах | 0, 80 | 0, 69 | 0, 86 | 0, 74 | 2, 12 | |

| 6. | Коэффициент финансовой маневренности: | ||||||

| а) отношение всех активов к собственным и долгосрочным заемным средствам | 1, 64 | 2, 21 | 1, 75 | 2, 85 | 1, 21 | ||

| б) отношение чистых оборотных активов к собств. и долгоср. заемным средствам | 0, 33 | 0, 11 | 0, 34 | 0, 49 | 0, 78 | ||

| № п/п | Показатель | Изменения | |||||||

| абсол. вел. 2006 | абсол. вел. 2007 | абсол. вел. 2008 | абсол. вел. 2009 | Темп роста 2006, % | Темп роста 2007, % | Темп роста 2008, % | Темп роста 2009, % | ||

| 1. | Коэффициент финансовой независимости (автономности, собственности). Уд. вес собственных источников в валюте баланса, % | -27, 62 | 12, 81 | -15, 51 | 51, 70 | 54, 77 | 138, 29 | 66, 46 | 268, 17 |

| 2. | Коэффициент финансовой устойчивости. Уд. вес собственных источников и долгоср. заемных средств в валюте баланса, % | -15, 75 | 11, 88 | -22, 12 | 47, 37 | 74, 20 | 126, 21 | 61, 32 | 235, 07 |

| 3. | Уд. вес заемных средств в валюте баланса, % | 27, 62 | -12, 81 | 15, 51 | -51, 70 | 170, 93 | 80, 76 | 128, 87 | 25, 35 |

| 4. | Коэффициент зависимости от внешних займов и обязательств (отношение заемных средств к собственным) | 1, 35 | -0, 83 | 1, 09 | -2, 04 | 312, 07 | 58, 40 | 193, 90 | 9, 45 |

| 5. | Коэффициент участия собственных и долгосрочных заемных средств в материальных запасах и затратах | -0, 11 | 0, 18 | -0, 12 | 1, 38 | 86, 04 | 125, 81 | 85, 97 | 285, 83 |

| 6. | Коэффициент финансовой маневренности: | ||||||||

| а) отношение всех активов к собственным и долгосрочным заемным средствам | 0, 57 | -0, 46 | 1, 10 | -1, 64 | 134, 76 | 79, 24 | 163, 07 | 42, 54 | |

| б) отношение чистых оборотных активов к собств. и долгоср. заемным средствам | -0, 21 | 0, 23 | 0, 14 | 0, 29 | 34, 46 | 304, 16 | 142, 21 | 160, 18 |

Коэффициент финансовой независимости показывает долю собственности владельцев предприятия в общей сумме средств, авансированных в его деятельность. Для данного предприятия этот показатель имеет достаточно низкие значения, ниже нормы (55-60%), но к концу 2009 года он достигает 82, 44%. Поэтому можно судить, что в дальнейшем предприятие достигнет нормативных показателей.

Коэффициент финансовой устойчивости отражает долю собственного и долгосрочного заемного капитала в общей сумме источников средств. Наиболее распространенным является мнение, что доля собственного капитала в общей сумме источников финансирования должна быть достаточно велика. Указывают нижний предел этого показателя - 80 %. В данном случае значение коэффициента достигается нормы к концу 2009 года.

Показатель удельного веса заемных средств в валюте баланса превышает норму во всех периодах кроме 2009 года (> 40%).

Коэффициент зависимости от внешних займов и обязательств показывает, сколько рублей заемного капитала приходится на один рубль собственного капитала, то есть чем больше значение этого показателя, тем ниже финансовая независимость предприятия. Нормальным считается значение ниже 1. Нормативу соответствует значение 2009 года, согласно которому на 1 рубль собственных средств приходится 21 коп. заемных.

Отношение всех активов к собственным и долгосрочным заемным средствам показывает, хватит ли постоянного капитала на финансирование активов. Отношение чистых оборотных активов к собственным и долгосрочным заемным средствам показывает, какую часть чистого оборотного капитала можно покрыть за счет постоянного капитала.

Исходя из анализа всех коэффициентов, можно прийти к выводу, что предприятие не достаточно финансово устойчиво. Очень низкие показатели финансовой устойчивости и финансовой независимости. И вся дея