Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Понятие секьюритизация и механизм ее работы

|

|

Концепция секьюритизации зародилась в 1970-ых годах, когда поддерживаемые государством агентства Ginnie Mae (Government National Mortgage Association), Fannie Mae и Freddie Mac впервые собрали в пул односемейные ипотеки и выпустили обеспеченные платежами по этим ипотекам ценные бумаги (asset-backed securities). И уже в середине 1980-ых многие в банковской системе поняли, что секьюритизация позволяет контролировать риск и эффективно управлять балансом; секьюритизироваться стали и неипотечные активы, что привело к появлению новых финансовых инструментов, доступных как для кредитных организаций, фирм так и для физических лиц (ABS, CMBS (commercial mortgage-backed securities), CDO (collateralized debt obligations) и др.)[1].

Прежде чем говорить о преимуществах, недостатках и механизме данного типа финансирования, следует дать ему определение. Секьюритизация - это привлечение финансирования посредством выпуска ценных бумаг, обеспеченных активами; в широком смысле - это замещение традиционных форм финансирования, преимущественно банковского кредитования или финансирование посредством рынка ценных бумаг. Другими словами, секьюритизация представляет собой пример дезинтермедиации (кредитование через систему развитых кредитных рынков)[2]. Это означает, что менее ликвидные активы аккумулируются и списываются с баланса банка, трансформируясь в высоколиквидные ценные бумаги, которые продаются инвесторам на рынке капиталов. Таким образом, происходит отказ банков от докапитализации со стороны государства и от увеличения валюты баланса за счет межбанковского кредитования или выпуска облигаций.

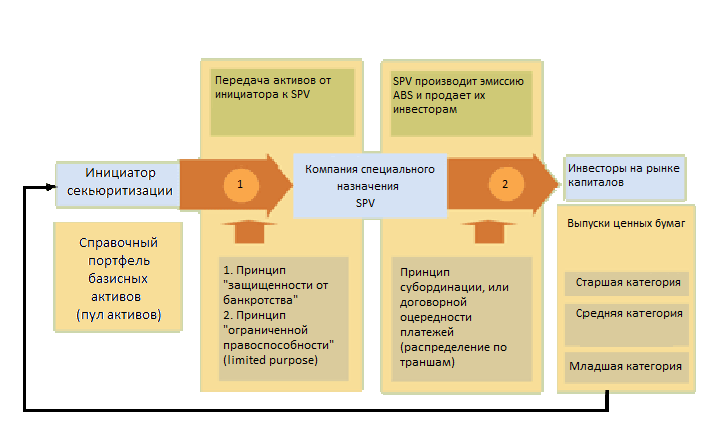

Базовой целью секьюритизации является минимизация рисков по низколиквидным активам, по таким как односемейная ипотека, ипотека под коммерческое строительство, выдача крупных займов, студенческие кредиты. Такие кредиты амортизируются долго - в среднем около 15-20 лет, а иногда погашаются " шаровым" платежом (т.е. погашаются в конце жизни кредита), также вероятность дефолта заемщиков довольно высокая (особенно в сфере кредитования коммерческого строительства). Это делает такие кредиты обременительным для банка, поэтому до широкого распространения секьюритизации либо доли в таких кредитах продавались на рынке ценных бумаг либо банки прибегали к синдицированному кредиту (риск распределен между несколькими банками). В первом случае, происходит только быстрое увеличение наличных средств банка, а не передача рисков, так как ипотеки и кредиты остаются на балансе. Во втором случае, риск несут несколько банков, что выгодно для них, но обременительно для заемщика, так как банки через процент, комиссию и спец. требования (например, право на получение платежей от возможной аренды помещений в течение определенного срока) перекладывали на него все издержки, связанные с управлением и обслуживанием кредита. При секьюритизации происходит списание активов с баланса банка и сравнительно быстрое финансирование, как можно увидеть на Рис.1.1:

Рис. 1.1 Базовая схема секьюритизации

Источник:, Andreas Jobst. " What is securitization? ". - A quarterly magazine of the IMF " Finance& Development", September 2008, Volume 45, Number 3.

На первом этапе происходит передача пула базисных активов (зд. активы, которые порождают периодические денежные платежи - underlying assets) инициатором секьюритизации (оригинатором) специальному юридическому лицу SPV (Special Purpose Vehicle). Оригинатором может быть не только банк, но и любое юридическое лицо. Например, крупные компании могут трансформировать дебиторскую задолженность в ценные бумаги, таким образом повышая ликвидность своих активов. Но такая финансовая практика не получила распространения в реальном секторе экономики вследствие высоких транзакционных издержек, которые должны понести фирмы-оригинаторы при создании специального юридического лица, поэтому они пользуются преимущественно услугами факторинговых компаний[3].

На втором этапе SPV разделяет активы по траншам согласно принципу субординации, выпускает обеспеченные этими активами ценные бумаги и предлагает их инвесторам на рынке ценных бумаг.

Таким образом, в результате секьюритизации риски при кредитовании распределяются через развитые рынки капиталов между держателями секьюритизируемых акций, а у банка увеличивается количество наличных средств, которые впоследствии пойдут на выдачу новых кредитов. Ипотеки, коммерческие кредиты становятся более доступными для потребителей и предприятий; у них также появляются дополнительные варианты для инвестиций.

По мере развития данной финансовой техники за 30 лет сложились 4 основных ее принципа и появился ее новый вид - синтетическая секьюритизация.