Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Модели дискриминантного анализа.

|

|

Для оценки риска банкротства и кредитоспособности предприятий широко используются дискриминантные факторные модели, разработанные американскими и западноевропейскими экономистами.

Для диагностики возможности банкротства часто используют Z-счет Е. Альтмана, полученный им в США в 1968 г.:

Z = 1, 2 * (Чистый оборотный капитал / Общие активы) + + 1, 4 o (Нераспределенная прибыль / Общие активы) + + 3, 3 * (Операционная прибыль / Общие активы) + + 0, 6 * (Рыночная стоимость всех акций / Внешние обязательства) + 1, 0 * (Продажи / Общие активы).

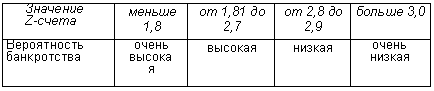

Полученное значение Z-счета интерпретируют следующим образом:

В 1983 г. Альтман получил модифицированный вариант своей модели для компаний, акции которых не котировались на бирже:

Z = 0, 717 * (Чистый оборотный капитал / Общие активы)+ + 0, 847 * (Нераспределенная прибыль / Общие активы) + + 3, 107 * (Операционная прибыль / Общие активы) + 0, 42 * (Балансовая стоимость собственного капитала / Заемный капитал) + 0, 995 o (Продажи / Общие активы).

В этом счете банкротство весьма вероятно, если Z < 1, 23. В 1972 г. Лисе (Великобритания) получил следующую формулу:

Z= 0, 063 * (Оборотный капитал / Сумма активов) + 0, 092 * (Прибыль от реализации /Сумма активов) + 0, 057 * (Нераспределенная прибыль / Сумма активов) + 0, 001 * (Собственный капитал / Заемный капитал).

Здесь критическое значение составляло 0, 037. В 1997 г. Таффлер получил следующую формулу:

Z = 0, 53 (Прибыль от реализации/Краткосрочные обязательства) + 0, 13 o (Оборотные активы / Сумма обязательств) + 0, 18 * (Краткосрочные обязательства/ Сумма активов) + 0.16 * (Выручка / Сумма активов).

Если величина Z-счета больше 0, 3, то у предприятия неплохие долгосрочные перспективы; если меньше 0, 2, то банкротство весьма вероятно.

Опыт диагностики банкротства в США. Анализ 183 американских фирм, испытавших финансовые трудности на протяжении 10 лет до 1931 г., показал, что наиболее надежным показателем, предсказывающим банкротство, является снижение отношения чистого оборотного капитала к сумме всех активов.

Сравнение показателей 20 обанкротившихся в 1920-1929 гг. предприятий с показателями 19 успешных за 3-5 лет до банкротства показало, что надежными показателями, предсказывающими банкротство, являются:

· прибыль на чистый собственный капитал предприятия;

· отношение чистого собственного капитала к сумме задолженности.

Изучение опыта 939 предприятий за 1926-1936 гг. показало возможность предсказания банкротства за 4-5 лет до его наступления на основании динамики трех коэффициентов:

· коэффициент покрытия процентных выплат;

· отношение чистого оборотного капитала к сумме активов;

· отношение чистого собственного капитала к сумме задолженности.

Перед банкротством эти коэффициенты находятся ниже нормального уровня и снижаются.

У.Х. Бивер на базе сравнения 79 предприятий-банкротов с 79 предприятиями, сохранившими конкурентоспособность, определил следующие надежные показатели, предсказывающие банкротство:

· отношение потоков денежных средств к сумме задолженности;

· коэффициенты структуры капитала;

· коэффициенты ликвидности.

Кроме того, было установлено, что у предприятий-банкротов:

· отношение денежного потока к совокупному долгу в течение пяти лет до банкротства снизилось с +0, 15 до-0, 15, у выживших фирм - составляло примерно +0, 45. Судя по отношению денежного потока к долгам, речь идет о чистом денежном потоке предприятия;

· отношение чистой прибыли к совокупным активам в течение пяти лет до банкротства постепенно снижалось с +0, 05 до -0, 2; у выживших фирм он был чуть менее +0, 1.

Возможен прогноз за три года до банкротства. Другие результаты исследования позволили сделать вывод, что у предприятий-банкротов.

· отношение совокупного долга к совокупным активам в течение трех лет до банкротства постепенно увеличивалось с +0, 50 до +0, 80; у выживших фирм - колебалось от +0, 37 до +0, 40.

· отношение оборотного капитала к совокупным активам в течение трех лет до банкротства постепенно снижалось с +0, 30 до +0, 06; у выживших фирм - колебалось от +0, 40 до +0, 42.

Возможен прогноз за один-два года до банкротства. У предприятий-банкротов коэффициент текущей ликвидности в течение двух лет до банкротства снизился с 2, 3 до 2, 0; у выживших фирм - колебался от 3, 3 до 3, 5.

Вопросы для самоконтроля

1. Каков порядок проведения анализа финансового состояния предприятия?

2. Каковы источники информации для проведения анализа финансового состояния?

3. В чем состоит суть вертикального и горизонтального анализа баланса предприятия?

4. Каковы принципы построения аналитического баланса – нетто?

5. Что такое ликвидность предприятия и в чем ее отличие от его платежеспособности?

6. На основании каких показателей производится анализ ликвидности предприятия?

7. В чем состоит понятие и оценка финансовой устойчивости предприятия?

8. Какие показатели используются для анализа деловой активности предприятия?

9. При каких условиях рассчитываются коэффициенты восстановления платежеспособности?