Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Экономическое обоснование инвестиционных решений

|

|

Все предприятия в той или иной степени связаны с инвестиционной деятельностью. Причины, обусловливающие необходимость инвестиций, могут быть различны, однако в целом их можно подразделить на три вида: обновление имеющейся материально-технической базы, наращивание объемов производственной деятельности, освоение новых видов деятельности.

Очевидно, что важным является вопрос о размере предполагаемых инвестиций. Нередко решения должны приниматься в условиях, когда имеется ряд альтернативных проектов. В этом случае необходимо сделать выбор, основываясь на каких-то критериях.

Побудительным мотивом осуществления расходов на инвестиции является прибыль. Предприниматели приобретают средства производства только тогда, когда ожидается, что подобные закупки будут прибыльными.

В основе процесса принятия управленческих решений инвестиционного характера лежат оценка и сравнение объема предполагаемых инвестиций и будущих денежных поступлений. Поскольку сравниваемые показатели относятся к различным моментам времени, ключевой проблемой здесь является проблема их сопоставимости. Относиться к ней можно по-разному в зависимости от существующих объективных и субъективных условий: темпа инфляции, размера инвестиций и генерируемых поступлений, горизонта прогнозирования и т. п.

В качестве измерителя здесь могут применяться формальные характеристики, основанные на дисконтировании (приведении к одному моменту времени) потоков ожидаемых поступлений и расходов. Наиболее важным здесь является выбор уровня ставки процентов, по которой производится дисконтирование, – ставки сравнения. Наиболее часто при анализе эффективности применяют три варианта ставки: усредненную стоимость капитала (усредненный показатель доходности акций, процентных ставок по кредиту и т.д.); либо субъективные оценки, основанные на опыте компании; либо существующие ставки по долгосрочному кредиту.

Для учета риска (например, потерь от сокращения отдачи, инфляционного обесценения денег) рекомендуется вводить поправку к уровню процентной ставки, т.е. добавлять некоторую рисковую премию, учитывающую как специальный риск, связанный с неустойчивостью получения дохода от конкретного капиталовложения, так и рыночный риск, связанный с конъюнктурой.

Ниже приведены основные показатели, основанные на дисконтировании, используемые при оценке инвестиционной деятельности.

6.1. Чистый приведенный эффект

Этот показатель позволяет сопоставить величину исходной инвестиции IC с общей суммой дисконтированных чистых денежных поступлений, генерируемых ею в течение прогнозируемого срока. В данной курсовой работе исходные инвестиции равны стоимости приобретения подвижного состава автомобильного транспорта и определяются по формуле

, (97)

, (97)

1) IC = 1350000 · 17 = 23478260, 87 руб.

2) IC = 210500 · 12 = 24405797, 1 руб.

3) IC = 1500000 · 16 = 23913043, 48 руб.

где Ца – цена приобретения одного автомобиля, руб.;

Nа – количество приобретаемых автомобилей, ед.

Поскольку приток денежных средств распределен во времени, он дисконтируется с помощью коэффициента r, устанавливаемого инвестором самостоятельно исходя из ежегодного процента возврата, который он хочет или может иметь на инвестируемый им капитал.

Допустим, делается прогноз, что инвестиция IC будет генерировать в течение n лет, годовые доходы в размере Рчист1, Рчист2,..., Pчист.n. Под доходом следует понимать чистую прибыль, полученную в каждом временном отрезке Рчист. Самостоятельно спрогнозировать и обосновать чистую прибыль предприятия на ближайшие пять лет, основываясь на данных, полученных во втором и третьем разделах.

Общая накопленная величина дисконтированных доходов PV и чистый приведенный эффект NPV соответственно рассчитываются по формулам

, (98)

, (98)

где Pk – прибыль предприятия в определенном году, руб.

, (99)

, (99)

если NPV > 0, то проект следует принять;

NPV < 0, то проект следует отвергнуть;

NPV = 0, то проект ни прибыльный, ни убыточный.

NPV = 26624856, 78 – 23478260, 87 = 3146595, 91 руб.

Необходимо отметить, что показатель NPV отражает прогнозную оценку изменения экономического потенциала предприятия в случае принятия рассматриваемого проекта. Этот показатель аддитивен во временном аспекте, т. е. NPV различных проектов можно суммировать. Это очень важное свойство, выделяющее этот критерий из всех остальных и позволяющее использовать его в качестве основного.

6.2. Индекс рентабельности инвестиций

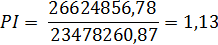

Индекс рентабельности PI представляет собой соотношение приведенных доходов к приведенным на ту же дату инвестиционным расходам и рассчитывается по формуле

, (100)

, (100)

если РI > 1, то проект следует принять;

РI < 1, то проект следует отвергнуть;

РI = 1, то проект ни прибыльный, ни убыточный.

В отличие от чистого приведенного эффекта индекс рентабельности является относительным показателем. Благодаря этому он очень удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения NPV.