Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Банк России: его компетенция, полномочия и ответственность, основные направления деятельности.

|

|

Центральный банк России был создан после приобретения ею суверенитета на базе Госбанка РСФСР, который в декабре 1990 г. был переименован в ЦБ РСФСР (Банк России), а в апреле 1995 г. – в ЦБ РФ (Банк России).

2 декабря 1990 г. Верховный совет РСФСР принял Закон «О Центральном банке РСФСР», согласно которому Банк РСФСР являлся юридическим лицом, главным банком РСФСР и был подчинен Верховному совету РСФСР. В законе были определены функции банка в области организации денежного обращения, денежно-кредитного регулирования, внешнеэкономической деятельности и регулирования деятельности акционерных и кооперативных банков.

В 1991 г. в связи с образованием Содружества Независимых Государств и упразднением союзных структур Верховный Совет РСФСР объявил Центральный банк РСФСР единственным на территории РСФСР органом государственного денежно-кредитного и валютного регулирования экономики республики. На него возлагались функции Госбанка СССР по эмиссии и определению курса рубля.

20 декабря 1991 г. Госбанка СССР был упразднен и все его активы и пассивы, а также имущество на территории РСФСР были переданы ЦБ РСФСР. ЦБ РСФСР предписывалось до 1 января 1992 г. принять в свое полное хозяйственное ведение и управление материально-техническую базу и иные ресурсы Госбанка СССР, сеть его учреждений, предприятий и организаций.

Центральный банк сегодня является главным банком государства. В банковской системе страны играет ключевую роль. От его деятельности зависит устойчивость развития национальной экономики и ее банковского сектора. Регулируя денежный оборот в наличной и безналичной формах, Центральный банк создает экономические предпосылки для движения товаров и услуг от производителя к потребителю.

Центральный банк функционирует в сфере обмена. Создавая свой продукт в виде наличных денег и безналичных платежных средств, эмитируя их в обращение, он обеспечивает кругооборот и оборот капитала экономических субъектов, непрерывность процесса производства, распределения и потребления общественного продукта.

Центральный банк — экономический институт, функционирующий в сфере товарно-денежных отношений. Его денежно-кредитная политика основана на использовании денег, кредита, процента, валютного курса.

Центральный банк – общественный институт, работающий на макроуровне экономических отношений. Эмитирование им наличных денег и платежных средств важно для отдельных экономических субъектов и для экономики в целом. Обеспечивая рациональную организацию денежного обращения, безинфляционное развитие, он создает условия для сохранения ценности денег и тем самым для социального развития общества.

Центральный банк – федеральный орган государственной власти. Его государственно-властные полномочия распространяются на денежно-кредитную сферу и регулирование деятельности банков, входящих в банковскую систему страны. Банк России (ЦБ РФ) осуществляет государственное управление в форме денежно-кредитного регулирования с помощью введения норм и правил деятельности подчиненных ему банков, надзора и контроля за их работой.

Финансовую независимость Центрального банка как юридического лица обеспечивают уставный капитал в размере 3 млрд. руб.; владение, пользование и распоряжение определенным имуществом, включая золотовалютные Центрального банка; получение прибыли по выполняемым операциям и сделкам.

Вместе с тем Центральный банк некоммерческая организация. Предоставляя экономическим субъектам свои продукты и услуги, Центральный банк получает за них определенную плату. Центральный банк осуществляет свои расходы за счет собственных доходов. В отличие от коммерческих банков получение прибыли не является целью его деятельности.

Целями деятельности Центрального банка РФ согласно закону являются:

· Защита и обеспечение устойчивости рубля, в том числе его покупательной способности и курса по отношению к иностранным валютам.

· Развитие и укрепление банковской системы Российской Федерации.

· Обеспечение эффективного и бесперебойного функционирования системы расчетов.

Предусмотренные законом функции Центрального банка можно сгруппировать исходя из целевой ориентации и назначения банка:

1. денежно-кредитное регулирование (регулирующая функция);

2. нормативное регулирование (нормативно-творческая функция);

3. операционная;

4. информационно-аналитическая;

5. надзорная и контрольная.

В рамках денежно-кредитного регулирования Центральный банк:

· во взаимодействии с Правительством РФ разрабатывает и проводит единую государственную денежно-кредитную политику;

· монопольно осуществляет эмиссию наличных денег и организует наличное денежное обращение;

· выступает кредитором последней инстанции для коммерческих банков, организует систему их рефинансирования.

Денежно-кредитная политика (или монетарная) российского государства является составной частью единой государственной экономической политики.

Денежно-кредитная политика (ДКП) — это политика России, воздействующая на количество денег в обращении с целью обеспечения стабильности цен, полной занятости населения и роста реального объема производства.

Монетарную политику России осуществляет Центральный банк РФ. Воздействие на макроэкономические процессы (инфляция, экономический рост, безработица) осуществляется посредством денежно-кредитного регулирования.

Денежно-кредитное регулирование — это совокупность конкретных мероприятий Центрального банка, направленных на изменение денежной массы в обращении, объема кредитов, уровня процентных ставок и других показателей денежного обращения и рынка ссудных капиталов.

Обычно денежно-кредитная политика Центрального банка РФ направлена на достижение и сохранение финансовой стабилизации, в первую очередь укрепление курса национальной валюты и обеспечение устойчивости платежного баланса страны.

Монетарная политика может иметь такие задачи, как:

1. Обеспечение национальной экономики стабильным предложением денег.

2. Обеспечение стабильной процентной ставки.

3. Монетарная политика, которая объединяет два предыдущие варианта.

Спрос на деньги Центральный банк удовлетворяет частично увеличениям денежной массы, а частично — повышением процентной ставки. Такая политика разрешает находить компромиссы между возможными отрицательными следствиями предыдущих вариантов.

По направлениям воздействия выделяют такие виды монетарных политик, как: 1) жесткая — направлена на поддержание определенного размера денежной массы; 2) гибкая — направлена на регулирование процентной ставки.

По целям действия различают два вида монетарной политики: 1) стимулирующую и 2) сдерживающую. Стимулирующая монетарная политика проводится в период спада и имеет целью «взбадривание» экономики, стимулирование роста деловой активности в целях борьбы с безработицей. Сдерживающая монетарная политика проводится в период бума и направлена на снижение деловой активности в целях борьбы с инфляцией.

Стимулирующая монетарная политика РФ заключается в проведении центральным банком мер по увеличению предложения денег. Ее инструментами являются: 1) снижение нормы резервных требований; 2) снижение учетной ставки процента; 3) покупка Центральным банком государственных ценных бумаг.

Сдерживающая (ограничительная) монетарная политика РФ состоит в использовании центральным банком мер по уменьшению предложения денег. К ним относятся: 1) повышение нормы резервных требований; 2) повышение учетной ставки процента; 3) продажа Центральным банком государственных ценных бумаг.

Методы денежно-кредитной политики (ДКП) — совокупность приемов и операций, посредством которых субъекты денежно-кредитной политики воздействуют на объекты для достижения поставленных целей.

В соответствии с Федеральным законом " О Центральном банке Российской Федерации (Банке России)" основными инструментами и методами являются:

· процентные ставки по операциям Банка России;

· нормативы обязательных резервов;

· операции на открытом рынке;

· рефинансирование банков;

· депозитные операции;

· валютное регулирование;

· установление ориентиров роста денежной массы;

· прямые количественные ограничения.

Прямые методы — административные методы ЦБ. К ним относятся прямые ограничения и лимиты, такие, как; квотирование отдельных видов активных и пассивных операций; введение лимитов на выдачу ссуд разных категорий; ограничения на открытие различных филиалов и отделений; лимитирование процентных ставок, тарифов и т.д. Лимиты роста кредитования или привлечения депозитов служат примерами количественного контроля. Реализация этих методов даёт наиболее быстрый экономический эффект с точки зрения центрального банка за максимальным объёмом или ценой депозитов и кредитов, за количественными и качественными переменными денежно-кредитной политики. При использовании прямых методов временные лаги сокращаются. Временные лаги — это определенный период времени между моментом возникновения потребности в применении той или иной меры в сфере денежно-кредитной политики и осознания такой потребности, а также между осознанием потребности, выработкой мнения и началом реализации.

Косвенные методы регулирования денежно-кредитной политики (изменение ставки рефинансирования, изменение норм обязательных резервов, операции на открытом рынке с ценными бумагами и иностранной валютой) воздействуют на мотивацию поведения хозяйствующих субъектов при помощи рыночных механизмов, имеют большой временной лаг, последствия их применения менее предсказуемы, чем при использовании прямых методов. Однако, их применение не приводит к деформациям рынка. Соответственно, использование косвенных методов непосредственно связано со степенью развитости денежного рынка. Переход к косвенным методам характерен для общемирового процесса либерализации, повышения степени независимости центральных банков.Также различают общие и селективные методы:

· Общие методы являются преимущественно косвенными, оказывающими влияние на денежный рынок в целом.

· Селективные методы регулируют конкретные виды кредита и носят в основном директивный характер. Благодаря этим методам решаются частные задачи, как ограничение выдачи ссуды некоторым банкам, рефинансирование на льготных условиях.

В современных условиях в странах с развитой рыночной экономикой преимущественно используются три основных инструмента, посредством которых Центральный банк РФ осуществляет косвенное регулирование денежно-кредитной сферы. Это учетная ставка, а также операции на открытом рынке и нормы обязательных резервов, которые являются скорее административной мерой. Посредством проведения операций на открытом рынке и изменения учетной ставки Центральный банк оказывает непосредственное влияние на денежную базу. Изменение нормы обязательных резервов воздействует на процесс мультипликации.

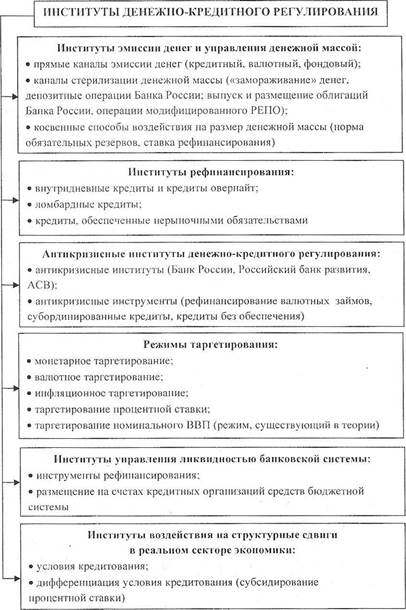

На Рисунке 1 представлены инструменты денежно-кредитного регулирования.

Рисунок 1. Институты денежно-кредитного регулирования

Среди инструментов денежно-кредитного регулирования, используемых Центральным банком РФ, особое место принадлежит учетной (дисконтной) ставке, или ставке рефинансирования.

В нормально функционирующих денежно-кредитных системах учетная политика проводится посредством установления и пересмотра процентных ставок двух основных видов: ставки по редисконтированию (переучету ценных бумаг) и ставки по рефинансированию (кредитованию банковских учреждений). Вторая обычно на 0, 5—2 процентных пункта выше учетной ставки, так как ссудные операции банков (ломбардный, бланковый, контокоррентный и другие виды кредитов) являются более дорогими, чем торгово-комиссионные операции (покупка ценных бумаг).

Наряду с перечисленными методами государственного регулирования, имеющими внутриэкономическую направленность, существуют специальные меры внешнеэкономического регулирования. К ним можно отнести меры стимулирования экспорта товаров, услуг, капиталов, «ноу-хау», управленческих услуг. Это — кредитование экспорта, гарантирование экспортных кредитов и инвестиций за рубежом, введение и отмена квот, изменение величины пошлины во внешней торговле.

На начальном этапе переходной экономики России ДКП осуществлялась в условиях глубокого кризиса. Мягкая ДКП начала 1990-х гг. во многом определялась посредством эмиссионного способа покрытия дефицита бюджета. Ужесточение ДКП к середине 1990-х гг. связывалось с курсом на финансовую стабилизацию. Ее чрезмерно ограниченный (жесткий) характер вкупе со слабым учетом реалий переходной экономики вызвал резкий рост неденежного оборота (неплатежи, бартер, денежные суррогаты), долларизацию экономики. Неспособность в этих условиях поддерживать высокий валютный курс рубля привела к его резкой девальвации в 1998 г.

ДКП 2000-х гг. реализовывалась в условиях положительной макродинамики, укрепления финансовой устойчивости страны. Предложение денег во многом порождалось покупкой ЦБ поступивших в страну «нефтедолларов». В результате на первый план выдвинулась противоречивая задача совмещения борьбы с инфляцией и недопущением чрезмерного укрепления рубля.

В настоящее время к российским кредитным организациям применяется равный подход с точки зрения пруденциальных норм. Под пруденциальными нормами деятельности понимаются установленные Банком России:

· предельные величины рисков, принимаемых кредитными организациями;

· нормы по созданию резервов, обеспечивающих ликвидность кредитных организаций и покрытие возможных потерь;

· требования, невыполнение которых может отрицательно повлиять на финансовое положение кредитных организаций или на возможность реальной оценки их финансовой деятельности, включая требования по ведению бухгалтерского учета, представлению отчетности и ее опубликованию в открытой печати в случаях, установленных банковским законодательством, представлению аудиторских заключений и при регистрации, лицензировании и расширении деятельности кредитных организаций.

Иногда к ведущим банкам предъявляются мягкие требования, так как Центральный банк склонен снисходительно смотреть на нарушения нормативов крупнейших кредитных учреждений. В то же время системообразующие банки являются источником повышенного риска для всей банковской системы, поэтому к ним надо предъявлять более высокие требования и уделять им большее внимание, чем к остальным, а также применять нормы специального государственного регулирования.

Существование неравных требований в банковской сфере в условиях конкуренции во время ЦБ РФ совместно с Российским банком развития селективной денежно-кредитной политики особого рода. Она способствовала концентрации капитала, повышению удельного веса банков с государственным участием в общих активах и капитале банковского сектора, сокращению общего количества кредитных организаций, увеличению степени монополизации рынка банковских услуг.

Показатель концентрации в банковской системе (индекс Херфиндаля — Хиршмана – IHH) увеличился в 2008 г. по сравнению с 2007 г.:

1. для активов — с 0, 077 до 0, 080;

2. для капитала — с 0, 078 до 0, 109;

3. для кредитов нефинансовым организациям-резидентам — с 0, 123 до 0, 125;

4. для вкладов физических лиц — с 0, 270 до 0, 274.

В настоящее время уровень концентрации в банковской системе России по активам остается низким (IНН< 0, 1); по капиталу он достиг среднего значения в 2008г. (0, 1< IНН< 0, 18); по кредитам — находится в средней зоне; наконец, он имеет высокое значение по вкладам физических лиц (0, 18< IНН).

Между тем монетарные власти продолжают деятельность по усилению барьеров в банковском бизнесе, объясняя ее необходимостью зачистки банковской системы, целесообразностью ухода с конкурентного ноля слабых игроков, которых «банками можно назвать лишь условно».

Так, с 01.01.2010 Банк России ввел в действие новые нормативные требовании к минимальному уставному капиталу банков, подняв порог вхождения в систему до 90 млн руб., а с 01.01.2012 планируется увеличение минимального размера уставного капитала до 180 млн руб. На момент объявления первого требования около 140 мелких и средних банков не удовлетворяли новым требованиям. Это вынуждало их срочно решать проблему путем слияний и поглощений, а некоторые были вынуждены уйти с рынка банковских услуг.

С 29.12.2009 Банк России ввел еще одно требование, направленное на повышение прозрачности банковского сектора: банки, входящие в систему страхования вкладов, теперь обязаны раскрывать информацию о собственниках, которым принадлежит более 1% голосующих акций, публикуя ее либо на сайте Центрального банка РФ, либо на собственной веб-странице.

Это требование, с одной стороны, повысит доверие публики к банковской системе в целом и к отдельным кредитным организациям, с другой стороны, усилит позиции контролирующих органов. В то же время не следует сбрасывать со счетов ответных действий банков на эту меру: создание запутанной (в том числе перекрестной) системы участий в капитале и появление новых скрытых собственников.

В качестве антикризисного инструмента денежно-кредитного регулирования в 2008—2010 гг. ЦБ России предоставлял кредитным организациям субординированные кредиты (кредиты без обеспечения).

Субординированные кредиты, предоставленные как государством, так и частным сектором, стали одним из важнейших источников пополнения капитальной базы банковского сектора в 2009, однако у различных групп банков степень использования данного источника была различной.

По экспертным оценкам, в группе банков с государственным участием в капитале рост собственного капитала за первое полугодие 2009 г. был на 80% обеспечен субординированными кредитами и только на 20% — прибылью и формируемыми из нее фондами. У крупных частных банков на долю субординированных кредитов пришлось около 30% от суммы факторов роста капитала, а примерно 40% — на долю прибыли.

Банки с иностранным участием в капитале увеличили размер собственных средств в большей степени за счет роста уставного капитала и эмиссионного дохода — 40% роста, на 30% — за счет прибыли и менее чем на 20 % — за счет субординированных кредитов. Средние и малые банки Московского и других регионов финансировали рост капитальной базы преимущественно за счет прибыли (75% и 40% роста соответственно).

Показатели субординированных кредитов (заем, депозит, облигационный заем) по остаточной стоимости крупных

(системообразующих) российских банков, тыс. руб.

| Наименование банка | 2008 г. | 2009 г. | I полугодие 2010 г. | Темп роста, % |

| Сбербанк России | 529 380 400 | 500 ООО ООО | 300 000 000 | 56, 67 |

| ВТБ | 225 510 050 | 200 ООО ООО | 200 000 000 | 88, 69 |

| Газпромбанк | 37 050 368 | 130 556 837 | 124 152 498 | 335, 09 |

| Россельхозбанк | 45 566 280 | 46 170 940 | 46 836 780 | 102, 79 |

| Банк Москвы | 25 816 404 | 23 504 320 | 36 064 290 | 139, 70 |

| Альфа-банк | Нет свед. | Нет свед. | Нет свед. | |

| Райффайзенбанк | 7 795 871 | 5 607 275 | 4 872 721 | 62, 50 |

| Росбанк | Нет свед. | 19 378 222 | 19 904 436 | 102, 72 |

| БАНК УРАЛСИБ | 13 345 100 | 13 561 050 | 13 800 500 | 103, 41 |

| ВТБ-24 | 17 938 040 | 17 936 380 | 18 119 540 | 101, 01 |

| Промсвязьбанк | 10 255 359 | 13 960 611 | 11 854 252 | 115, 59 |

| МДМ-Банк | 3 558 394 | 4 106 741 | 2 828 449 | 79, 49 |

| Банк ВТБ Северо-Запад | 11 752 160 | 10 898 693 | 11 220 305 | 95, 47 |

| НОМОС-БАНК | Нет свед. | 22 082 563 | 25 562 815 | 115, 76 |

| «Русский стандарт» | 13 605 360 | 14 305 423 | 13 110 227 | 96, 36 |

| «Петрокоммерц» | 5 102 010 | 4 404 570 | 4679 310 | 91, 72 |

| «АК БАРС» Банк | 4 669 ООО | 3 668 500 | 3 335 000 | 71, 43 |

| Юн и Кредит Банк | 17 503 442 | 14 950 307 | 14 950 307 | 85, 41 |

Следующим инструментом регулирования деятельности коммерческих банков являются обязательные резервы. Под ними понимаются депозиты коммерческих банков в центральном банке, размер которых устанавливается законодательством в определенном отношении к банковским обязательствам.

Обязательные резервы преследуют двоякую цель: обеспечение постоянного уровня ликвидности у коммерческих банков, т.е. выступают в качестве инструмента регулирования ликвидности банковской системы, и одновременно являются инструментом денежно-кредитной политики для регулирования денежной массы и кредитоспособности коммерческих банков.

Изменение нормы обязательных резервов оказывает непосредственное влияние на величину кредитно-финансового потенциала коммерческих банков. Чем выше норма обязательных резервов, тем меньше сумма ресурсов для выдачи кредитов и тем меньше кредитная эмиссия. Следствием увеличения резервных отчислений является уменьшение денежного мультипликатора, увеличение объема денежной массы и снижение степени воздействия коммерческих банков на объем денежной массы в обращении.

Наиболее мощным средством контроля и регулирования денежной массы путем воздействия на деятельность банков служит изменение требований к уровню обязательных резервов. В развитых странах к ее изменению центральные банки прибегают крайне редко. В России же, наоборот, изменение резервных требований используется в качестве оперативного инструмента. На практике новые нормативы, увеличивающие отчисления в фонд обязательного резервирования, вводились поспешно.

Складывается ситуация, когда коммерческие банки собирают ресурсы, платят за них, а Банк России забирает эти ресурсы бесплатно вместо создания условий для их эффективного использования как для банков, так и для государства.

В иные годы Банком России обязательные резервные требования устанавливались на уровне до 20% (во всем мире наивысшей ставкой резервов считается 7—15%).

Под операциями на открытом рынке как инструменте центрального банка следует понимать не привычные всем операции центрального банка на рынке ценных бумаг, а более широкий набор механизмов денежно-кредитного регулирования, основной чертой которых является инициатива, идущая от центрального банка. По операциям прямого РЕПО в России в анализируемом периоде складывается следующая динамика.

Сделка РЕПО (от англ. repurchase agreement) — сделка покупки (продажи) ценной бумаги с обязательством обратной продажи (покупки) через определенный срок по заранее определенной цене. Иначе, соглашение РЕПО может рассматриваться как краткосрочный заем под залог ценных бумаг, чаще всего краткосрочных долговых бумаг денежного рынка.

В Положении ЦБР " О порядке заключения и исполнения сделок РЕПО с государственными ценными бумагами Российской Федерации": «под сделкой РЕПО понимается двусторонняя сделка по продаже (покупке) Облигаций с обязательством обратной покупки (продажи) Облигаций того же выпуска в том же количестве через определенный условиями такой сделки срок и по определенной условиями такой сделки цене».

Сделки прямого РЕПО осуществляются Банком России только с кредитными организациями, заключившими с Банком России соглашение о проведении операций прямого РЕПО.

Наибольший объем операций прямого РЕПО наблюдался в 2008 г., а минимальный – в 2010-м. Так, в августе 2010 г. он составил 27582, 93 млн. руб., в то время как в августе 2008 г. – 1409477 млн. руб., что подтверждает вывод о нарушении объемов финансового рынка в условиях нестабильности после мирового кризиса.

На данном этапе ДКП России должна усилить свой антикризисный характер. Среди намеченных мер:

· расширение ресурсной базы и повышение ликвидности денежно-кредитной системы через рефинансирование (докапитализацию) российских банков со стороны ЦБ и Минфина РФ;

· Повышение доступности банковских кредитов для реального сектора экономики (включая банковские гарантии по кредитам отдельным предприятиям, субсидирование процентной ставки и др.);

· Обеспечение устойчивости банковской системы путем оздоровления (санации) «проблемных» банков, имеющих важное экономическое значение, стимулирование консолидации банков, формирование крупных, более устойчивых кредитных организаций.

Среди системных проблем выбора и реализации ДКП на современном этапе:

· определение степени жесткости/мягкости ДКП и выбор соответствующих механизмов регулирования;

· взаимодействие бюджетно-налоговой политики, ДКП и валютной политики;

· оптимальное сочетание борьбы с инфляцией и поддержание равновесного курса рубля с целями стимулирования внутреннего спроса и повышения ликвидности;

· большее сочетание промежуточных и антикризисных целей ДКП со стратегическими целями развития национальной экономики;

· степень возможного огосударствления банковской системы.

В настоящее время необходим дифференцированный подход к формированию резервных требований, так как это позволит банкам наращивать инвестиционную активность, если снизить или вывести из схемы резервных требований нормы обязательных резервов для обязательств с более длительным сроком погашения. Это станет способом повышения конкурентоспособности и мелких банков, и банковской системы в целом.

Для совершенствования методики образования денежных резервов было бы целесообразно:

· дифференцировать резервные требования в зависимости от типа кредитного учреждения — мелким коммерческим банкам устанавливать относительно низкие резервные требования;

· резервируемые средства не подвергать изъятию, а оставлять на корреспондентских счетах банков, регулярно проверяя соблюдение резервных норм, либо производить начисление процентов на депонируемые обязательные резервы;

· уменьшить на 50% нормы обязательного резервирования для банков, у которых доля инвестиционных кредитов реальному сектору экономики сроком более года составляет не менее 20% валюты баланса.

Согласно информационно-аналитической функции ЦБ РФ:

· проводит анализ и прогнозирование состояния экономики в целом по стране и по регионам, прежде всего в области денежно-кредитных и валютно-финансовых отношений и ценообразования, публикует соответствующие материалы и статистические данные;

·  участвует в разработке прогноза платежного баланса страны, организует его составление;

участвует в разработке прогноза платежного баланса страны, организует его составление;

· устанавливает и публикует официальные курсы иностранных валют по отношению к национальной денежной единице.

Все операции ЦБ РФ носят денежный (стоимостный) характер, осуществляются в сфере обмена, охватывают сферу купли-продажи, а через нее все стадии воспроизводственного процесса.

ЦБ РФ обладает монопольным правом эмиссии банкнот и монет, проводит операции по организации наличного денежного обращения.

Операции, осуществляемые ЦБ, могут обслуживать как макроуровень (операции по эмитированию наличных денег), так и микроуровень экономических отношений (кредитные, расчетные, депозитные и некоторые другие операции), имеют адресный характер, проводятся с конкретными субъектами.

Все виды банковских операций и иных сделок ЦБ носят договорный характер и совершаются на комиссионной основе. Без взимания комиссии проводятся только операции со средствами федерального, бюджета, ресурсами государственных внебюджетных фондов, средствами бюджетов субъектов РФ и местных бюджетов, а также операции по обслуживанию государственного долга РФ и операции с чистыми валютными активами ЦБ (золотовалютными резервами).

Важным направлением совершенствования монетарной политики и регулирования финансовых рынков является улучшение институциональной структуры регулирования и надзора. До настоящего времени национальные системы регулирования и надзора за деятельностью финансового сектора ориентировались на три основные модели:

1. модель единого регулятора (Великобритания, Венгрия, Казахстан, Китай, Латвия, Швеция);

2. секторная модель (Греция, Испания, Португалия, Россия, Украина);

3. смешанная модель (Австралия, Германия, Италия, Канада, Нидерланды).