Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Характеристика форм розрахунків по біржових угодах

|

|

Форми розрахунків, які застосовуються по біржових угодах, виходять з строків платежу і зв'язані з використанням різних видів банківських і кредитних механізмів здійснення розрахункових операцій. При цьому розрахунки між контрагентами по біржовій угоді можуть здійснюватись як наявними грошима (готівкою), так і в безготівковому порядку.

Розрахунки наявними грошима (готівкою) здійснюються, як правило, по біржових угодах типу " спот" (з негайною передачею товару покупцю) за відносно невеликої суми платежу по біржовому контракту. Правилами роботи окремих бірж оплата товарів готівкою заборонена. В сучасній практиці біржової торгівлі доля розрахунків готівкою відносно невелика.

Безготівкові розрахунки по біржових угодах відіграють головну роль в сучасній біржовій практиці розрахункових відносин і носять досить різноманітні форми. Найбільше розповсюдження в сучасних умовах одержали такі форми безготівкових розрахунків між контрагентами по біржових угодах, як розрахунки платіжними дорученнями, розрахунки платіжними вимогами, розрахунки за допомогою чеків і розрахунки безпосередньо акредитивами.

Певний розвиток в біржовій практиці можуть одержати в найближчій перспективі і такі форми, як розрахунки за допомогою векселів і розрахунки ощадними (депозитними) сертифікатами банків на пред'явника.

Переважна більшість безготівкових форм розрахунків зв'язана з інкасуванням розрахункових документів. Інкасо - це банківська операція, за допомогою якої банк за дорученням свого клієнта і на основі розрахункових документів одержує суми від підприємства за товари і надані послуги з наступним зарахуванням цих засобів на рахунки своїх клієнтів. За характером інкасових документів розрізняють чисте інкасо (коли інкасації підлягають прямі платіжні документи-векселі, чеки, ощадні сертифікати тощо) і документальне інкасо (коли інкасації підлягають комерційні документи - відвантажувальні і страхові рахунки за послуги тощо). За виконання інкасових операцій банки стягують певний процент комісійних.

Розглянемо особливості окремих безготівкових розрахунків, які застосовуються в практиці біржової торгівлі.

Розрахунки платіжними дорученнями одержали сьогодні найбільше розповсюдження по біржових угодах. Вони застосовуються, як при авансових платежах (включаючи і попередню оплату), так і при платежах за одержані товари. Платіжне доручення - це наказ покупця банку, який його обслуговує, про перерахування певної суми зі свого рахунку на рахунок продавця в тому або іншому місцевому відділенню банку або у другому місті. Доручення по розрахунках за одержані товари (до авансових платежів це не стосується) приймаються банком до виконання в день їх пред'явлення незалежно від наявності засобів на рахунку покупця. У випадку відсутності або недостачі засобів на рахунку покупця і прав у нього на платіж в кредит, такі платіжні доручення розмішуються у картотеку з нарахуванням продавцю пені за прострочення платежу. Доручення дійсне протягом 10 днів з дня виписки.

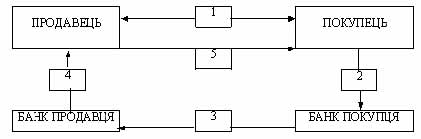

Схема розрахунку покупця платіжним дорученням при авансовому платежі наведена на схемі 22.

Схема 22. Розрахунок з продавцем платіжним дорученням при авансовому платежі

ПОСЛІДОВНІСТЬ ОПЕРАЦІЙ

1. Продавець і покупець укладають біржовий контракт.

2. Покупець направляє своєму банку платіжне доручення перерахувати гроші на рахунок продавця.

3. Банк покупця перераховує гроші в банк продавця на його рахунок.

4. Банк продавця повідомляє продавця про надходження грошей.

5. Продавець відвантажує покуплю товари, передбачені біржовим контрактом.

Розрахунки платіжними вимогами застосовуються між контрагентами по біржовій угоді, як правило, за відвантажені (відпущені) продавцем товари. При розрахунках платіжними вимогами продавець подає в обслуговуючий його банк на інкасо розрахунковий документ, який містить вимогу до покупця про виплату продавцю певної суми через, банк. Вказана форма розрахунків може передбачати акцепт покупця, тобто його згоду на оплату, або здійснюється в безакцептній формі.

Акцепт платіжних вимог може бути наступним або попереднім. При розрахунках в порядку наступного акцепту вимога продавця оплачується протягом операційного дня по мірі їх надходження в банк покупця. За покупцем зберігається право заявити наступну повну або часткову відмову від акцепту. Банк приймає наступні відмови від акцепту протягом трьох робочих днів після надходження платіжної вимоги в банк покупця (день надходження в розрахунок не приймається). У випадку відмови від акцепту сума платіжної вимоги відновлюється на рахунку покупця в день одержання заяви про відмову. При розрахунках в порядку попереднього акцепту платіжна вимога, оплачується на слідуючий день після проходження строку акцепту. В цьому випадку покупець має право заявити повну або часткову відмову від акцепту по розрахунках з іншими містами протягом 3 робочих днів і по місцевих протягом 2 робочих днів після одержання вимоги банком (день надходження в розрахунок не приймається).

У відповідності до діючого порядку розрахунків платіжними вимогами покупець має право повністю відмовитись від акцепту в слідуючих випадках:

а) пред'явлення платіжної вимоги на товари, не передбачені до поставки біржовим контрактом;

б) відвантаження товарів не по адресі;

в) достроковою поставкою товарів продавцем без згоди покупця;

г) документально встановленої (до закінчення строку для акцепту) недоброякісності або некомплектності всіх товарів;

д) документально встановленої (до закінчення строку для акцепту) заниженої сортності (якості) товарів порівняно до сортності (якості) товарів, передбачених біржовим контрактом;

е) зміною узгодженої в біржовому контракті ціни на товар;

ж) пред'явлення продавцем безтоварної вимоги, тобто вимоги на товари, фактично не відвантажені або не передані покупцю.

Часткова відмова від акцепту покупцем вирішується в слідуючих випадках:

а) відвантаження продавцем разом з товарами, передбаченими біржовим контрактом, непередбачених в ньому товарів;

б) відвантажені продавцем товари в кількості, яка перевищує передбачену в біржовому контрактів;

в) документально встановленої (до закінчення строку для акцепту) недоброякісності або некомплектності частини товарів, недоброякісності тари;

г) документально встановленої (до закінчення строку для акцепту) нестачі товару при прийманні їх від покупця.

Покупець має право відмовитись від акцепту платіжної вимоги повністю або частково також за іншими підставами, передбаченими в біржовому контракті. В цьому випадку в заяві про відмову обов'язково повинні бути посилання на відповідний пункт біржового контракту, яким надане право заяви відмовлення від акцепту.

Якщо покупець відмовився від акцепту платіжної вимоги, то товари, які прибули по цьому біржовому контракту, надходять на його відповідальне зберігання (при частковій відмові від акцепту товар залишається на відповідальному зберіганні покупця в тій його частині, від оплати якої він відмовився). Після надходження розпорядження продавця, покупець відвантажує цей товар по відповідній адресі.

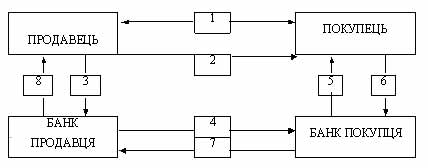

Схема розрахунків платіжною вимогою за відвантажені товари наведена на схемі 23.

Схема 23. Розрахунок покупця з продавцем платіжною вимогою за відвантажені товари

ПОСЛІДОВНІСТЬ ОПЕРАЦІЙ

1. Продавець і покупець уклали біржовий контракт.

2. Продавець відвантажує покупцю товари, які передбачені біржовим контрактом.

3. Продавець направляє своєму банку платіжну вимогу утримати гроші з покупця.

4. Банк продавця направляє платіжну вимогу і документи в банк покупця.

5. Банк покупця оповіщає його про надходження платіжної вимоги.

6. Після одержання товарів покупець дає своєму банку акцент на оплату.

7. Банк покупця переводить гроші банку продавця на його рахунок.

8. Банк продавця оповіщає продавця про надходження грошей.

Розрахунки за допомогою чеків передбачають, що покупець (чекодавець) дає письмове доручення обслуговуючому його банку про перерахування певної суми грошей з його рахунку на рахунок продавця, (чекоотримувача). При розрахунках по біржових угодах, використовуються чеки з лімітованих чекових книжок, (по 10, 20, 25 і 50 аркушів), строк дії яких встановлюється банком за узгодженням з покупцем. Виписані чеки дійсні протягом 10 днів.

В біржовій практиці розрахунки за допомогою чеків з лімітованих чекових книжок використовуються, як правило, при платежах готівкою, проте в окремих випадках можуть застосовуватись і при інших платежах. Ліміт чекової книжки вказує загальну граничну суму. на яку можуть бути виписані чекодавцем і підлягають оплаті банком чеки.

Виписані після вичерпання ліміту чеки недійсні і підлягають поверненню банку для списання з рахунку чекоутримувача необгрунтоване зарахованих сум. Чеки, що надійшли в платіж, повинні здаватись чекоутримувачем в обслуговуючий його банк, як правило, на наступний день з дня його виписки.

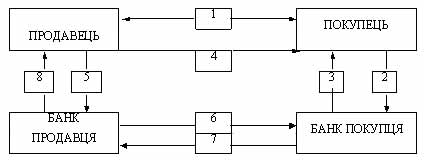

Схема розрахунку чеком при платежі готівкою за одержані товари наведена нижче.

Схема 24. Розрахунок покупця чеком при наявному платежі за одержані у продавця товари

ПОСЛІДОВНІСТЬ ОПЕРАЦІЙ

1. Покупець і продавець уклали біржовий контракт.

2. Покупець надсилає в банк заяву на одержання лімітованої книжки.

3. Банк депонує заявлену суму на спеціальному рахунку покупця і видає йому лімітовану чекову книжку.

4. Продавець передає покупцю товари, а покупець одночасно виписує і передає чек продавцю.

5. Продавець доручає своєму банку інкасувати чек і зарахувати суму на свій рахунок.

6. Банк продавця направляє чек банку покупця.

7. Банк покупця перераховує гроші банку продавця.

8. Банк продавця сповіщає продавця про зарахування грошей на його рахунок.

Розрахунки за допомогою акредитиву. Ці розрахунки здійснюються покупцем як за рахунок власних засобів, так і за рахунок одержаної в банку позики, менш приваблива для покупця форма розрахунків, так як він лишається без грошових засобів ще до відвантаження товарів продавцем.

При розрахунках акредитивами покупець доручає обслуговуючому його банку вести за рахунок своїх засобів або позики, депонованих в його банку, оплату товарів за місцем знаходження продавця на умовах, які передбачені покупцем в заявці на встановлення акредитиву (відповідних умовах біржового контракту).

Для відкриття акредитиву покупець подає обслуговуючому його банку заяву, в якій вказується:

а) номер біржового контракту, якому відкривається акредитив;

б) строк дії акредитиву (число і місяць закриття акредитиву в банку продавця);

в) назва продавця;

г) назва документів проти яких здійснюється платіж продавцю;

д) назва товарів, по яких укладена біржова угода;

е) порядок оплати з акцентом представника покупцю або без акцепту;

ж) суму акредитиву.

Кожний акредитив призначається для розрахунків лише з одним покупцем і не підлягає переадресуванню. За розсудом покупця акредитив може бути відкритим по пошті або телеграфом. Строк дії акредитиву встановлюється в біржовому контракті. Виплата по акредитиву здійснюється протягом строку його дії в банку продавця в повній сумі акредитиву або частинами. Виплата по акредитиву готівкою забороняється, Банк продавця здійснює виплату по акредитиву назустріч наданих продавцем документів, засвідчуючих відвантаження (передачу) товарів покупцю. Всі претензії до продавця по використанню акредитиву розглядаються строками біржового контракту в установленому порядку без участі банку.

У випадку змін умов біржового контракту про відкриття акредитиву покупець повідомляє про це обслуговуючому його банку, який доводить це до відома банку продавця. Банк продавця не має права виконувати розпорядження, одержані безпосередньо від покупця.

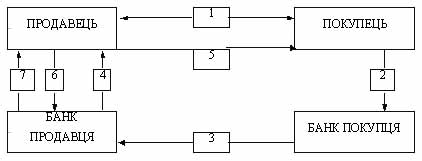

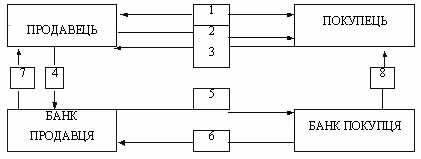

Схема здійснення платежу за допомогою акредитиву наведена на схемі 25.

Схема 25. Розрахунку покупця в продавцем при наявній оплаті за відвантажені товари за допомогою акредитиву

ПОСЛІДОВНІСТЬ ОПЕРАЦІЙ

1. Продавець і покупець уклали біржовий контракт.

2. Покупець направляє своєму банку заяву на відкриття акредитиву.

3. Банк покупця відкриває акредитив в банку продавця і оповіщає про умови оплати.

4. Банк продавця сповіщає його про відкриття акредитиву і умов оплати.

5. Продавець відвантажує товари передбачені біржовим контрактом покупцю.

6. Продавець направляє в свій банк документи на відвантаження, передбачені умовами оплати.

7. Банк продавця перевіряє направлені документи, зараховує з акредитиву гроші на розрахунковий рахунок продавця і оповіщає продавця про зарахування грошей на його рахунок.

Розрахунки за допомогою векселів починають входити у біржову практику. У відповідності до Закону України " Про цінні папери і фондову біржу". Вексель - це один з видів цінних паперів, який стверджує безумовне грошове зобов'язання покупця (векселедавця) оплати після настання передбаченого строку зазначеному в ньому суму грошей продавцю або іншому власнику векселя (векселеутримувачу).

В розрахунках по біржових угодах можуть використовуватись простий і переказний векселі.

Простий вексель виписується покупцем (векселедавцем) і містить слідуючі реквізити: назва " вексель", проста і нічим не обумовлена обіцянка виплатити зазначену суму, визначення строку платежу, визначення місця проведення платежу; назва продавця, якому або за наказом якого платіж повинен бути здійснений; дату і місце складання векселя, підпис покупця, який видає документ (векселедавця).

Переказний вексель (тратта) - письмовий наказ векселеутримувача про сплату певної суми грошей третій особі (ремітенту). Переказний вексель повинен мати слідуючі реквізити: назву " вексель", просту і нічим не обумовлену пропозицію уплати певної суми, назву того, хто повинен сплатити, визначення строку платежу, назву місця, де біде здійснено платіж, назву векселеутримувача; дату і місце складання векселя, підпис особи, яка видала документ.

Векселі можуть передаватись іншим юридичним і фізичним особам. Передача векселя іншій особі здійснюється шляхом передатного напису у формі індосаменту (передатний напис власника на звороті чека, векселя, коносаментів та інших цінних паперів про надання прав за цими документами іншій особі).

Схема здійснення платежу в кредит за допомогою простого векселя наведена в схемі 26.

Схема 26. Розрахунок покупця з продавцем за поставлені в кредит товари, за допомогою простого векселя

ПОСЛІДОВНІСТЬ ОПЕРАЦІЙ

1. Продавець і покупець уклали біржовий контракт.

2. Продавець передає покупцю товари з оплатою в кредит.

3. Покупець виписує продавцю вексель із зазначенням строку оплати.

4. По закінченні строку оплати продавець передає вексель із інкасо свій банк.

5. Банк продавця направляє вексель для оплати в банк покупця.

6. Банк покупця інкасує вексель і направляє гроші в банк продавця на його рахунок.

7. Банк продавця сповіщає продавця про надходження грошей.

8. Банк покупця сповіщає покупця про оплату по векселю.

Розрахунок за допомогою ощадних (депозитних) сертифікатів банків на пред'явника запропонований рядом комерційних банків. Використання цих сертифікатів як засобу платежу узгоджується з Законом України " Про цінні папери і фондову біржу". Ощадний сертифікат - це письмове посвідчення банку про депонування грошових засобів, яке підтверджує право власника на одержання після закінчення встановленого строку депозиту і процентів до нього.

Ощадний сертифікат повинен містити слідуючі реквізити: назву " ощадний сертифікат"; назву банку, який випустив сертифікат і місце його знаходження; порядковий номер сертифікату; дату випуску; суму депозиту; строк одержання вкладу (для термінового сертифікату); підпис керівника банку, печатка банку.

Депозитними сертифікатами можуть здійснюватись розрахунки по біржових угодах при всіх строках платежів.

Підводячи підсумки вищевикладеному, можна рекомендувати найбільш ефективні строки платежу і форми розрахунків з позицій окремих учасників біржових угод (табл. 42).

Як свідчить біржова практика, для продавця товарів найбільш невигідною формою платежу є розрахунок платіжними вимогами. З метою прискорення одержання платежу багато банків почали здійснювати факторинг, тобто операцію по передачі продавцями банку права одержання платежу по платіжних вимогах за поставлені товари. При здійсненні цієї торгівельно-комерційної операції банк-посередник відшкодовує продавцю частину суми платежу (до 80-90 відсотків) по таких платіжних вимогах. Перерахування решти платежу за поставлені товари здійснюється банком-посередником після надходження засобів від покупця. Проте в договорі з банком може бути передбачене і негайне відшкодування продавцю повної суми, вказаної в платіжній вимозі.

41. Рекомендовані умови платежу по біржових угодах для окремих її учасників

| Учасники біржових угод | Строки платежу | Форми розрахунку |

| Продавці | Авансовий платіж Платіж готівкою | Акредитивна Чекова Платіжними дорученнями |

| Покупці | Платіж в кредит Платіж по факту надходження товару | Вексельна Платіжними вимогами |

Фактично операція факторингу являє собою надання продавцю короткострокового кредиту на строк до надходження грошей від покупця за відвантажені товари. За здійснення цієї операції банк-посередник стягує з продавця певну плату, розмір якої визначається диференційовано з врахуванням середньої ставки короткострокового кредиту; темпів інфляції, ступеня ризику і кредитоздатності покупця. При необхідності банк-посередник може запитати банк покупця про фінансовий стан покупця.

При проведенні факторингових операцій по біржових угодах розмір комісійної плати банку-посереднику може бути попередньо включеним продавцем товару в ціну пропозиції.