Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Тема 8. Краткосрочная бюджетная поддержка

|

|

В 90-е г. коренным образом изменилась структура собственности в России, преобладающей ее формой стала частная собственность. Именно процесс приватизации определил и эволюцию форм и механизмов краткосрочной кредитной поддержки предприятий И организаций — произошел переход от прямого безвозмездного финансирования за счет бюджетных средств к бюджетному кредитованию на принципах возвратности, срочности и платности. Этот процесс отражает становление рыночной экономики, в условиях которой предприятие несет полную материальную ответственность за возврат государственных средств и их целевое использование, бюджетное кредитование в отличие от безвозмездного финансирования содержит в себе стимулы к эффективному использованию полученных средств. Государственная кредитная политика в области бюджетного кредитования является составной частью общей государственной экономической политики.

Правовой основой бюджетного кредитования являются ст. 76 и 77 Бюджетного кодекса Российской Федерации, а предоставление государственных и муниципальных гарантий регулируется его ст. 116 и 117.

Бюджетные кредиты предоставляются за счет средств бюджетов различных уровней (федерального бюджета, бюджетов субъектов РФ, местных бюджетов) и целевых внебюджетных фондов, а также за счет средств отраслевых и межотраслевых фондов, как на пополнение оборотных средств, так и на инвестиции в форме капитальных вложений. Кредиторами предприятий могут быть бюджеты различных уровней, а виды и условия предоставления кредитов определяются соответственно федеральными финансовыми органами, финансовыми органами субъектов РФ или местных органов власти. При утверждении бюджета соответствующего уровня на очередной финансовый год указываются цели, на которые может быть предоставлен бюджетный кредит, условия и порядок их предоставления, лимиты предоставления бюджетных кредитов на срок в пределах года и на срок, выходящий за 1 пределы бюджетного года, а также ограничения по субъектам использования бюджетных кредитов. К отчету об исполнении бюджета прилагается отчет о предоставлении и погашении бюджетных кредитов.

Субъектами бюджетного кредитования могут быть как государственные, так и негосударственные предприятия и организации. Способами обеспечения исполнения обязательств по возврату бюджетного кредита могут быть только:

• банковские гарантии, поручительства;

• залог имущества, в т.ч. в виде акций, иных ценных бумаг, паев, в размере не менее 100% предоставляемого кредита, причем обеспечение исполнения обязательств должно иметь высокую степень ликвидности.

Обязательным условием предоставления бюджетного кредита.пишется проведение предварительной проверки финансового состояния получателя бюджетного кредита финансовым органом. Бюджетный кредит может быть предоставлен только тем юридическим лицам, которые не имеют просроченной задолженности по I hi нее предоставленным бюджетным средствам на возвратной основе. Уполномоченные органы имеют право на проверку получателя бюджетного кредита в любое время действия кредита, они также проводят проверку целевого использования бюджетного кредита.

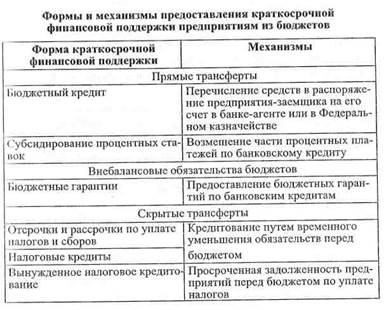

Государственная краткосрочная кредитная поддержка предприятий и организаций в течение последних десяти лет в РФ осуществлялась в следующих формах (табл. 7.1).

Краткосрочная бюджетная поддержка предоставляется предприятиям из бюджета на возвратной и возмездной основе. Особо контролируется возвратность средств — возврат предоставленных юридическим лицам бюджетных средств, а также плата за пользование ими приравниваются к платежам в бюджет, за каждый день просрочки платежа установлены пени в размере 1/300 ставки рефинансирования Банка России. Использование не по целевому назначению бюджетных кредитов, выданных российским юридическим лицам, влечет наложение штрафа в размере двойной ставки рефинансирования (учетной ставки) Центрального банка Российской Федерации, действующей на период использования указанных средств не по целевому назначению1.

Бюджетная финансовая помощь предоставляется предприятиям на льготных условиях, что делает ее особенно привлекательной, бюджетные и налоговые кредиты предоставляются, как правило, под проценты ниже ставки рефинансирования (в зависимости от вида кредита и субъекта кредитования от 1/4 до 3/4 ставки рефинансирования).

Отличительная черта краткосрочной бюджетной поддержки —дифференцированный подход к предприятиям-претендентам при ее распределении, последствия применения которого могут оцениваться неоднозначно. С одной стороны, оказывая финансовую поддержку, государство учитывает социальную значимость предприятия, поддерживает уровень занятости, с другой — таким образом ослабляется механизм конкуренции, «на плаву» искусственно поддерживаются неэффективные предприятия, которые в противном случае должны покинуть рынок. Бюджетная помощь может создать тепличные условия для предприятия, и тогда появляется серьезный стимул заняться вместо «поиска прибыли» «поиском ренты» государственных льгот и привилегий2.

Ежегодно государство предоставляет бюджетную адресную поддержку за счет федерального бюджета предприятиям различных отраслей:

организациям топливно-энергетического комплекса, осуществляющим сезонные заготовки топлива на электростанциях, закачку газа в подземные хранилища, проведение мероприятий по ремонту электрооборудования, а также для обеспечения населения топливом;

• организациям легкой и текстильной промышленности для сезонной закупки сырья и материалов для производства товаров народного потребления и продукции производственно-технического назначения;

• предприятиям лесной промышленности для создания межсезонных запасов древесины, сырья и топлива;

• предприятиям агропромышленного комплекса для осуществления сезонных затрат.

Однако, как показывает российский и зарубежный опыт, предоставление предприятиям бюджетных средств по льготным процентным ставкам порождает у них иждивенческие настроения. Бюджетные средства весьма ограничены и их предоставление под низкие проценты экономически не оправдано. Как показывает мировой опыт, прямая финансовая поддержка производственных предприятий оказывается малоэффективной и высокозатратной, она часто порождает структурные дисбалансы в экономике. В связи с этими обстоятельствами было необходимо отказаться от кредитования предприятий и предоставления им финансовых гарантий за счет средств федерального бюджета и полностью передать эти функции специализированным агентствам, страховым компаниям и банкам с государственным участием1.

Фактически механизм предоставления финансовой поддержки предприятий стал изменяться уже в 2001 г., когда вместо прямого выделения средств на эти цели был определен порядок возмещения в виде субсидий из федерального бюджета на возмещение разницы процентных ставок по кредитам, полученным в российских кредитных организациях2. Этому процессу способствовала и ситуация на денежном рынке — излишек ликвидности коммерческих банков.

Размер субсидий на возмещение процентной разницы определялся исходя из ставки рефинансирования на дату получения кредита. Предприятиям топливно-энергетического комплекса такие субсидии предоставлялись в размере 2/3 ставки рефинансирования1, организациям легкой, текстильной и лесной промышленности — 1/2 ставки рефинансирования2.

Правительство Москвы также ежегодно оказывает финансовую помощь ряду промышленных предприятий города в форме компенсации затрат по привлекаемому банковскому кредиту (преимущественно на инвестиционные цели) в размере не более ставки рефинансирования2. Рейтинговый центр Информационного агентства А& М специально для этих целей разработал рейтинг бюджетной эффективности, который, к сожалению, не представлен на его сайте в Интернет3.

Таким образом, субсидирование процентных ставок за счет средств бюджетов по банковским кредитам, получаемым предприятиями, на сегодня является наиболее эффективной формой их государственной краткосрочной финансовой поддержки, которая, с одной стороны, повышает заинтересованность банков в кредитовании реального сектора экономики, а с другой — повышает эффективность использования заемных средств и ответственность заемщиков за их возврат.

Кредитование предприятий посредством временного уменьшения обязательств перед бюджетом регулируется НК РФ, который предусматривает следующие формы краткосрочной финансовой поддержки предприятий и организаций в виде временного уменьшения обязательств перед бюджетом:

отсрочки, рассрочки по уплате налогов и сборов;

налоговые кредиты.

Общее в этих формах кредитования состоит в том, что они связаны с изменением сроков уплаты налогов и сборов в бюджет. согласно ст. 62 НК РФ изменение срока выполнения обязательств перед бюджетом не может применяться по отношению к юридическим лицам, в отношении которых:

• возбуждено уголовное дело по признакам преступления, связанного с нарушением законодательства о налогах и сборах;

- проводится производство по делу о налоговом правонарушении либо по делу об административном правонарушении, связанном с нарушением законодательства о налогах и сборах; имеются достаточные основания полагать, что это лицо воспользуется таким изменением для сокрытия своих денежных средств или иного имущества, подлежащего налогообложению.

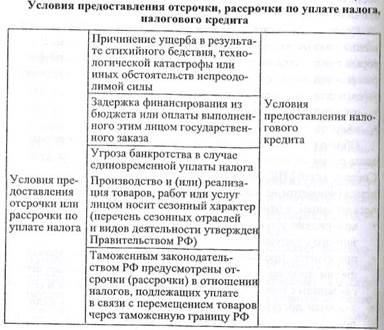

Решение о предоставлении предприятию (организации) кредита в виде отсрочки, рассрочки платежа по налогам и сборам, а также налогового или инвестиционного налогового кредита принимают финансовые органы различных уровней в зависимости от 1-гатуса налога (федеральные, региональные, местные). Налоговый кодекс устанавливает конкретные основания для предоставления отсрочки, рассрочки по уплате налогов, налогового кредита (табл. 7.3).

Отсрочка или рассрочка по уплате налога может быть предоставлена заинтересованному юридическому лицу при наличии хотя бы одного из перечисленных оснований. Особенность кредитования и виде отсрочки (рассрочки) платежа в бюджет — она не оформ  ляется кредитным договором, а только разрешением полномочного финансового органа, что, однако, не лишает эту операцию всех признаков кредита — возвратности, срочности, платности. Срок отсрочки или рассрочки — до шести месяцев, соответственно с единовременной или поэтапной уплатой налогоплательщиком суммы задолженности.

ляется кредитным договором, а только разрешением полномочного финансового органа, что, однако, не лишает эту операцию всех признаков кредита — возвратности, срочности, платности. Срок отсрочки или рассрочки — до шести месяцев, соответственно с единовременной или поэтапной уплатой налогоплательщиком суммы задолженности.

Налоговый кодекс предполагает только три основания предоставления налогового кредита — это причинение ущерба в результате стихийного бедствия, технологической катастрофы или иных обстоятельств непреодолимой силы, задержка финансирования из бюджета или оплаты выполненного этим лицом государственного заказа, а также угроза банкротства в случае единовременной уплаты налога.

Налоговый кредит может быть предоставлен по одному или нескольким налогам сроком от трех месяцев до одного года. Плата за налоговый кредит не взимается, если он предоставляется заинтересованному лицу по причине убытков от стихийных бедствий, технических катастроф и других обстоятельств непреодолимой силы, а также если имеет место его недофинансирование из соответствующего бюджета.

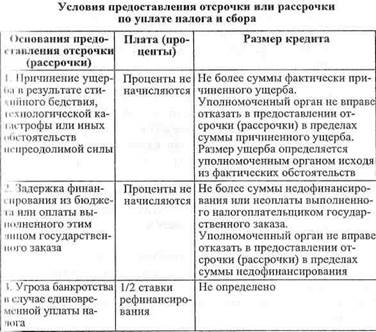

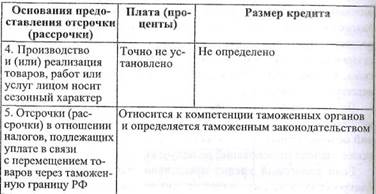

Плата за отсрочку (рассрочку) уплаты обязательств в бюджет устанавливается дифференцированно, в зависимости от основании се предоставления, сумма отсрочки или рассрочки по налогу также зависит от оснований ее получения (табл. 7.4).

Если налоговый кредит предоставляется в связи с угрозой банкротства этого лица в случае единовременной уплаты налога, то проценты устанавливаются в размере ставки рефинансирования ЦБ, действовавшей за период договора о налоговом кредите. Уполномоченный орган может потребовать предоставления документов об имуществе, которое может быть предметом залога либо поручительства.

В договоре о предоставлении налогового кредита указывается сумма налогового кредита и виды федеральных налогов и сборов, по которым он представляется, а также проценты. Суммы налогового кредита подлежат возврату равными долями по каждому сроку уплаты или единовременно, с уплатой процентов путем перечисления средств в доход федерального бюджета.

Предоставление отсрочек, рассрочек по налогам и сборам, а также налоговых кредитов позволяет предприятиям сохранить свои оборотные средства, хотя и обязывает в ряде случаев уплачивать проценты.

Таким образом, кредитные взаимоотношения предприятий с бюджетами весьма разнообразны, применение конкретных их форм зависит от общей ситуации в экономике, от финансовых возможностей бюджетов и количества кредитных ресурсов в банковской системе.

Тема 9. Финансовый контроль и регулирование деятельности предприятия. 1. Финансовое регулирование деятельности предприятий Под финансовым регулированием понимается два аспекта установления обязательных правил: (1) внешнее, т.е. государственное регулирование; (2) внутреннее, " корпоративное" регулирование. Последнее можно условно разделить на два вида: а) регулирование со стороны хозяев (акционеров) предприятия; б) его руководителей. Финансовое регулирование со стороны акционеров В учредительных документах предприятия (будь то акционерное общество либо общество с ограниченной ответственностью, полное товарищество или производственный кооператив) может и должно быть зафиксировано правило о том, учредители (для упрощения будем именовать их акционерами) утверждают положение об учетной политике, финансовую (публичную) отчетность предприятия, одобряют совершение крупных и особо крупных сделок, а также участвуют в финансовом регулировании иным образом. Так, законодательством закреплено, что только акционеры вправе принимать решение о внесении изменений в учредительные документы, изменении уставного капитала, размещении акций и т.д. Особо важным является то, что акционеры утверждают ревизора общества, счетную комиссию и финансовую отчетность. Дело в том, что контролировать не менее важно, чем непосредственно управлять, и финансовое регулирование в данном случае принимает форму контроля. Акционеры также утверждают аудитора общества, а сущность аудита заключается в проверке финансового состояния предприятия и представлении рекомендаций по возможным путям его улучшения. На основе этих рекомендаций акционеры смогут принять решение на ежегодном собрании о корректировке деятельности предприятия в ту или иную сторону, таким образом, контроль непосредственно переходит в управление. Финансовое регулирование со стороны руководства Руководство предприятия (президент, директор, совет директоров и т.д.) осуществляет общее руководство деятельностью предприятия и, соответственно, функции финансового регулирования. Именно директору предприятия приходится выбирать, разрабатывать и рекомендовать акционерам утвердить положение об учетной политике, распоряжается средствами предприятия, в том числе денежными - на счетах, осуществляет руководство учетом и отчетностью. В этом отношении необходимо отметить основополагающее различие между видами учета предприятия: (1) финансовым; (2) управленческим. Финансовый учет предназначен для внешних пользователей (акционеров, кредиторов, государственных органов и т.д.) и подлежит аудиторской проверке. Управленческий учет предназначен для самого руководства, является наиболее достоверным и может содержать информацию, составляющую коммерческую тайну.Однако именно этот вид учета теснее всего связан с финансовым регулированием, так как содержит планы расходования средств, " увязку" этих планов с календарем поступления средств на предприятие, наиболее подробные и точные данные по себестоимости продукции (работ, услуг), кредиторской и дебиторской задолженности и т.д. и т.п. Через управленческий учет и планирование в наибольшей степени проявляется финансовое регулирование деятельности предприятия его руководством. Схематично различие между видами учета (и анализа бухгалтерской информации) можно представить следующим образом:

В современных условиях от государства в значительной мере зависит эффективность деятельности предприятий. Государство оказывает влияние на все сферы экономической деятельности общества путем выполнения правовой, экономической, социальной, оборонной, управленческой и др. функций, т.к. рынок не может регулировать экономические и социальные процессы в интересах всего общества. Прерогативой государства является обеспечение надлежащего правопорядка в стране и ее национальная безопасность, что является основой для развития предпринимательства и экономики.

Государственное регулирование в рыночных условиях представляет собой законодательно оформленную систему внешнего воздействия на финансы предприятий. Государство формирует финансовую политику на макроуровне и осуществляет законодательное регулирование финансов микроуровня. Оно определяет порядок образования, распределения и использования централизованных фондов финансовых ресурсов, которые служат одним из источников финансирования предприятий.

Основными направлениями государственного регулирования финансовой деятельности предприятий являются: налоговая система, ценообразование, внешнеэкономическая деятельность, денежное обращение, кредитование, формы платежей и расчетов, организация обращения ценных бумаг, бюджетное финансирование, состав и компетенция органов государственного управления в решении финансовых вопросов, государственные гарантии, лицензирование отдельных видов деятельности.

Механизмом государственного воздействия на предпринимательскую деятельность являются экономические (косвенные) и административные (прямые) методы. Они должны использоваться в комплексе при проведении фискальной, инвестиционной, ценовой, амортизационной, денежно-кредитной и др. политики таким образом, чтобы не разрушить рыночные основы, не допустить кризисных явлений.

Экономические методы (косвенные) воздействия государства на предпринимательскую деятельность довольно разнообразны. Основными из них являются:

- налоги;

- способы перераспределение доходов и ресурсов;

- ценообразование;

- государственная предпринимательская деятельность;

- кредитно-финансовые механизмы и др.

Административные методы (прямые) должны использоваться, если экономические методы неприемлемы или недостаточно эффективны. К ним относятся:

- ограничения; - запреты; - лимиты; - квотирование.

Их целесообразно использовать в следующих областях:

- охране окружающей среды; - сертификации, стандартизации, метрологии; - социальной политике; - внешнеэкономической деятельности; - деятельности естественных государственных монополий.

Экономические и административные методы оказывают влияние на финансовую деятельность предприятий.

Финансы предприятий служат главным инструментом государственного регулирования экономики. С их помощью осуществляется регулирование воспроизводства производимого продукта, обеспечивается финансирование потребностей расширенного воспроизводства на основе оптимального соотношения между средствами, направляемыми на потребление и на накопление. Финансы предприятий могут использоваться для регулирования отраслевых пропорций в рыночной экономике, способствовать ускорению развития отдельных отраслей экономики, созданию новых производств и современных технологий, ускорению научно-технического прогресса.

Мировой опыт показывает, что в условиях реформирования экономики, в кризисных ситуациях роль государства возрастает, в условиях стабильности и оживления - снижается.

Ключевым развитием экономики РФ в 2000-2001 гг. будет являться улучшение инвестиционного и предпринимательского климата, создание равных условий конкуренции для всех хозяйствующих субъектов на всей территории страны. Государство должно постепенно отойти от избыточного вмешательства в дела бизнеса, что позволит четко очертить сферу государственного регулирования и повысить его эффективность.

Для решения этих задач необходимо будет внести изменения в нормативно-правовые акты по регулированию предпринимательской деятельности. Правительство РФ намерено радикально изменить процедуру регистрации юридических лиц, перейдя к уведомительному порядку с одновременным установлением правил надзора и введением соответствующей ответственности учредителей за соответствие заявленных сведений их фактическому состоянию.

В целях создания режима максимального благоприятствования для развития бизнеса предполагается ограничить полномочия и функции контролирующих органов, упорядочить и упростить порядок лицензирования видов деятельности, разработать закон о реорганизации и ликвидации юридических лиц, обеспечивающего защиту прав кредиторов и собственников предприятий и организаций.

Необходимость и содержание финансового контроля

Современный этап развития Российской Федерации характеризуется тенденциями укрепления государственной власти, повышением роли государства в системе управления экономикой, усилением борьбы с коррупцией и правонарушениями в экономической сфере. В этой связи объективно возрастает значение и роль финансового контроля.

Наличие финансового контроля объективно обусловлено тем, что финансам как экономической категории присущи не только распределительная, но и контрольная функции. Поэтому использование государством и муниципальными образованиями для решения своих задач финансов обязательно предполагает проведение с их помощью контроля за ходом выполнения этих задач. Финансовый контроль осуществляется в установленном правовыми нормами порядке всей системой органов государственной власти и органов местного самоуправления, в том числе специальными контрольными органами при участии общественных организаций, трудовых коллективов и граждан.

Значение финансового контроля выражается в том, что при его проведении проверяются, во-первых, соблюдение установленного правопорядка, в процессе финансовой деятельности органами государственной власти и местного самоуправления, предприятиями, учреждениями, организациями, гражданами и, во-вторых, экономическая обоснованность и эффективность осуществляемых действий, соответствие их задачам государства и муниципальных образований. Таким образом, он служит важным способом обеспечения законности и целесообразности проводимой финансовой деятельности.

Требование соблюдения законности в деятельности по образованию, распределению и использованию денежных фондов государства и субъектов местного самоуправления имеет конституционную основу: органы государственной власти, органы местного самоуправления, должностные лица, граждане и их объединения обязаны соблюдать Конституцию Российской Федерации и законы (ч. 2 ст. 15 Конституции РФ).

Контроль за состоянием экономики, развитием социально-экономических процессов в обществе является важной сферой деятельности по управлению народным хозяйством. Одним из звеньев системы контроля выступает финансовый контроль. Его назначение заключается в содействии успешной реализации финансовой политики государства, обеспечении формирования и эффективного использования финансовых ресурсов во всех сферах и звеньях народного хозяйства.

Роль финансового контроля в условиях рыночной экономики многократно возрастает. Финансовый контроль является формой реализации контрольной функции финансов, которая и определяет назначение и состояние финансового контроля. Вместе с тем в зависимости от социально-экономического положения государства, расширения прав хозяйствующих субъектов в осуществлении финансовой деятельности, возникновения различных организационно-правовых форм предпринимательства содержание финансового контроля существенно обогащается.

Финансовый контроль – это совокупность действий и операций по проверке финансовых и связанных с ними вопросов деятельности субъектов хозяйствования и управления (государства, предприятий, учреждений, организаций) с применением специфических форм и методов его организации. Он осуществляется законодательными и исполнительными органами власти всех уровней, а также специально созданными учреждениями и включает: контроль за соблюдением финансово-хозяйственного законодательства в процессе формирования и использования фондов денежных средств, оценку экономической эффективности финансово-хозяйственных операций и целесообразности произведённых расходов.

Финансовый контроль в отличие от других видов контроля (экологического, санитарного, административного и др.) связан с использованием стоимостных категорий. Предметом проверок выступают такие финансовые (стоимостные) показатели, как прибыль, доходы, рентабельность, себестоимость, издержки, обращения, налог на добавленную стоимость, отчисления на различные цели и в фонды. Эти показатели носят синтетический характер, поэтому контроль за их выполнением, динамикой, тенденциями охватывает все стороны производственной, хозяйственной и коммерческой деятельности предприятий, а также механизм финансово-кредитных взаимосвязей. Объектом финансового контроля являются денежные, распределительные процессы при формировании и использовании финансовых ресурсов, в том числе в форме фондов денежных средств на всех уровнях народного хозяйства.

Конкретные формы и методы организации финансового контроля - это практическое воплощение объективно присущего финансам, как экономической категории свойства контроля. Поскольку финансовая система государства охватывает все виды денежных фондов (как на федеральном и региональном уровне, так и на уровне отдельно хозяйствующих субъектов), финансовый контроль является многоуровневым и разносторонним.

Финансовый контроль призван обеспечивать как интересы и права государства и его учреждений, так и всех других экономических субъектов; финансовые нарушения влекут санкции и штрафы.

Государственный финансовый контроль предназначен для реализации финансовой политики государства, создания условий для финансовой стабилизации. Это прежде всего разработка, утверждение и исполнение бюджетов всех уровней и внебюджетных фондов, а также контроля за финансовой деятельностью государственных предприятий и учреждений, государственных банков и финансовых корпораций. Финансовый контроль со стороны государства негосударственной сферы экономики затрагивает лишь сферу выполнения денежных обязательств перед государством, включая налоги и другие обязательные платежи, соблюдение законности и целесообразности при расходовании выделенных им бюджетных субсидий и кредитов, а также установленных правительством правил организации денежных расчётов, ведения учёта и отчётности.

Финансовый контроль за деятельностью предприятий включает также контроль со стороны кредитных учреждений, акционеров и внутренний контроль: проверку эффективности и целесообразности использования денежных ресурсов – собственных, заёмных и привлечённых; анализ и сопоставление фактических результатов с прогнозируемыми; финансовую оценку результатов инвестиционных проектов; правильность и достоверность финансовой отчётности; контроль за финансовым состоянием и ликвидностью.