Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Показатели оценки финансового состояния предприятия.

|

|

Группа показателей, отражающих ликвидность и платежеспособность предприятия, зависит от величины исостояния его собственных оборотных средств. Согласно Инструкции, утвержденной постановлением Минфина и Минэкономики от 27.12.2011 № 140 / 206, к таким показателям относятся:

• коэффициент текущей ликвидности;

• коэффициент обеспеченности собственными оборотными

средствами;

• коэффициент обеспеченности финансовых обязательств активами.

Коэффициенты, используемые в качестве показателей для оценки платежеспособности, и их нормативные значения, дифференцированные по видам экономической деятельности, установлены постановлением Совета Министров Республики Беларусь от 12 декабря 2011 г. № 1672 «Об определении критериев оценки платежеспособности субъектов хозяйствования».

Коэффициент текущей ликвидности (К1) характеризует общую обеспеченность предприятия собственными оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств. Согласно Инструкции он определяется как отношение стоимости краткосрочных активов (итог раздела II бухгалтерского баланса) к краткосрочным обязательствам (итог раздела V бухгалтерского баланса) субъекта хозяйствования:

В зависимости от вида экономической деятельности норматив коэффициента текущей ликвидности находится на уровне от 1, 0 до 1, 7 (не менее).

Коэффициент обеспеченности собственными оборотными средствами (К2) характеризует наличие у предприятия собственных оборотных средств, необходимых для его финансовой устойчивости. Согласно Инструкции коэффициент обеспеченности собственными оборотными средствами определяется как отношение суммы собственного капитала (итога раздела III бухгалтерского баланса) и долгосрочных обязательств (итога IV бухгалтерского баланса) за вычетом стоимости долгосрочных активов (итога раздела I бухгалтерского баланса) к стоимости краткосрочных активов (итогу раздела II бухгалтерского баланса):

где СК – собственный капитал (строка 490 бухгалтерского баланса);

ДО – долгосрочные обязательства (строка 590 бухгалтерского баланса);

ДА – долгосрочные активы (строка 190 бухгалтерского баланса);

КА – краткосрочные активы (строка 290 бухгалтерского баланса).

Краткосрочные активы, не покрытые денежными средствами предприятия, финансируются в долг за счет кредиторской задолженности и кредитов банка. Меру этого финансирования и отражает коэффициент обеспеченности собственными оборотными средствами, который по норме должен составлять в зависимости от вида экономической деятельности от 0, 1 до 0, 3 (не менее).

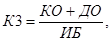

Коэффициент обеспеченности финансовых обязательств активами(К3) характеризует способность субъекта хозяйствования рассчитываться по своим финансовым обязательствам после реализации активов. Он определяется как отношение суммы долгосрочных и краткосрочных обязательств субъекта хозяйствования к общей стоимости активов. Данный коэффициент (К3) рассчитывается как отношение суммы итогов разделов IV и V бухгалтерского баланса к итогу бухгалтерского баланса по формуле:

где ИБ – итог бухгалтерского баланса (строка 300).

Результаты расчета коэффициентов платежеспособности субъекта хозяйствования оформляются в таблице следующего вида:

| № п/п | Наименование показателя | На начало периода | На момент установления неплатежес- пособности | Нормативное значение коэффициента |

| Коэффициент текущей ликвидности (К1) | зависит от вида экономической деятельности | |||

| Коэффициент обеспеченности собственными оборотными средствами (К2) | зависит от вида экономической деятельности | |||

| Коэффициент обеспеченности финансовых обязательств активами (К3) | не более 0, 85 |

Если значения коэффициентов платежеспособности (К1) и (К2) окажутся у предприятия ниже нормативных значений, то структура его бухгалтерского баланса признается неудовлетворительной, а предприятие неплатежеспособным.

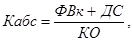

При изменении активов субъекта хозяйствования анализируются их структура и ликвидность, а также причины их изменения. К высоколиквидным активам субъекта хозяйствования относятся денежные средства и их эквиваленты, а также краткосрочные финансовые вложения. К наиболее трудно реализуемым активам относятся основные средства и нематериальные активы. С учетом этого обстоятельства для характеристики реальной платежеспособности должника исчисляется коэффициент абсолютной ликвидности. Он показывает, какая часть краткосрочных обязательств может быть погашена немедленно. Коэффициент абсолютной ликвидности (Кабс) определяется как отношение высоколиквидных активов (суммы краткосрочных финансовых вложений и денежных средств и их эквивалентов) к краткосрочным обязательствам субъекта хозяйствования:

где ФВк – краткосрочные финансовые вложения (строка 260 бухгалтерского баланса);

ДС – денежные средства и их эквиваленты (строка 270 бухгалтерского баланса);

КО – краткосрочные обязательства (строка 690 бухгалтерского баланса).

Значение коэффициента абсолютной ликвидности должно быть не менее 0, 2.

В буквальном понимании платежеспособным предприятие можно считать только тогда, когда у него отсутствует просроченная кредиторская задолженность и когда наличие денежных средств на текущем (расчетном) счете достаточное для проведения всех расчетов. В этом аспекте финансовый потенциал большинства отечественных предприятий выглядит невысоким.

Платежеспособность предприятий весьма изменчива, поэтому ее оценка проводится с позиций краткосрочной перспективы и возможностей оперативного воздействия на улучшение ситуации.

В целях определения финансового состояния предприятия в долгосрочной перспективе и выявления признаков банкротства рассчитываются показатели финансовой устойчивости. Финансовая устойчивость характеризует долгосрочные взаимоотношения предприятия и кредиторов (поставщиков, бюджета, работников). В обеспечении финансовой устойчивости предприятия большое значение имеет соблюдение равновесия между его собственными и заемными средствами. Для оценки структуры источников финансирования применяются следующие показатели финансовой устойчивости:

1. коэффициент капитализации;

2. коэффициент финансовой независимости (автономии).

Коэффициент капитализации определяется как отношение обязательств субъекта хозяйствования к собственному капиталу. Коэффициент капитализации рассчитывается как отношение суммы итогов разделов IV и V бухгалтерского баланса (строка 590 и строка 690) к итогу раздела III бухгалтерского баланса (строка 490). Значение коэффициента капитализации должно быть не более 1, 0.

Коэффициент финансовой независимости (автономии) определяется как отношение собственного капитала к итогу бухгалтерского баланса. Коэффициент финансовой независимости (автономии) рассчитывается как отношение итога раздела III бухгалтерского баланса (строка 490) к итогу бухгалтерского баланса (строка 700). Значение коэффициента финансовой независимости должно быть не менее 0, 4–0, 6.

Если структура бухгалтерского баланса неудовлетворительная, а предприятие признано неплатежеспособным, то требуется более детальный анализ показателей с целью выявления причин ухудшения финансового состояния. При этом, прежде всего, рассматривают изменения валюты баланса. Увеличение валюты баланса оценивается положительно. Уменьшение валюты бухгалтерского баланса является следствием сокращения предприятием хозяйственного оборота, причины которого необходимо установить. Ими могут быть: сокращение платежеспособного спроса на товары, работы услуги данного предприятия, ограничение доступа на рынки необходимого сырья, материалов и полуфабрикатов и др. Менеджеры должны разработать действенные меры, направленные на устранение негативных явлений и обеспечение стабилизации финансового состояния предприятия.

Хозяйственный оборот предприятия может увеличиваться, но его платежеспособность может все же ухудшаться, что является сигналом нерациональности проводимой кредитно-финансовой политики. В данном случае необходимо оценить изменения в составе источников собственных и заемных средств. Источниками собственных средств предприятия являются: уставный капитал, резервный капитал, добавочный капитал, чистая прибыль отчетного года, нераспределенная прибыль, целевое финансирование. Рост перечисленных источников способствует укреплению финансовой устойчивости предприятия. Например, за счет увеличения нераспределенной прибыли могут пополняться оборотные средства и соответственно снижаться потребность в заемных ресурсах.

Одновременно необходимо исследовать структуру и тенденции изменения краткосрочных обязательств предприятия: кредитов, займов, кредиторской задолженности, в том числе перед поставщиками, по оплате труда, по налогам и сборам, социальному страхованию и др. Увеличение доли заемных средств в источниках образования активов предприятия является признаком усиления его финансовой неустойчивости и повышения степени финансовых рисков. Поэтому особенно тщательно анализируются состав и удельный вес просроченных финансовых обязательств.

Для оценки эффективности использования средств субъекта хозяйствования проводится анализ деловой активности, который заключается в исследовании динамики коэффициентов оборачиваемости.

Коэффициент общей оборачиваемости капитала рассчитывается как отношение выручки от реализации продукции, товаров, работ, услуг (строка 010 отчета о прибылях и убытках) к средней стоимости активов субъекта хозяйствования (строка 300 бухгалтерского баланса, сумма граф 3 и 4, деленная на 2).

Коэффициент оборачиваемости оборотных средств (краткосрочных активов) рассчитывается как отношение выручки от реализации продукции, товаров, работ, услуг (строка 010 отчета о прибылях и убытках) к средней стоимости краткосрочных активов субъекта хозяйствования (строка 290 бухгалтерского баланса, сумма граф 3 и 4, деленная на 2).

Уменьшение коэффициента за анализируемый период свидетельствует о замедлении оборачиваемости оборотных средств, в результате чего объемы реализации на 1 р. оборотных активов уменьшаются. Для установления причин данного негативного явления необходимо прежде всего оценить изменения в структуре оборотных средств, т.е. изменения в соотношении запасов и затрат, включая сырье, материалы и другие активы; незавершенного производства и полуфабрикатов; готовой продукции и товаров для реализации; товаров отгруженных; расходов будущих периодов; прочих запасов и затрат; дебиторской задолженности; денежных средств; финансовых вложений; прочих краткосрочных активов.

Финансовое состояние предприятий зависит от результатов их хозяйственной деятельности. Поэтому анализ финансового состояния должен сочетаться с анализом финансовой эффективности работы хозяйствующего субъекта.

Доходность хозяйствующего субъекта характеризуется абсолютными и относительными показателями. Абсолютный показатель доходности - это сумма прибыли и доходов. Относительный показатель - уровень рентабельности. В оценке доходности работы предприятия в большей степени используется рентабельность, так как она отражает соотношение эффекта хозяйственной деятельности и издержек, на основе которых этот эффект получен. При исчислении рентабельности прибыль сопоставляется:

1) с потребленными ресурсами;

2) с вложенным капиталом;

3) с выручкой от реализации продукции (работ, услуг).

В первом случае рентабельность (R3) рассчитывается как процентное отношение прибыли (П) к затратам на производство и реализацию продукции (работ, услуг) (С) по формуле

Данный показатель используется для оценки уровня эффекта (доходности) от совокупности всех произведенных затрат на выпуск товарной продукции, а также для сравнения эффекта от выпуска каждого конкретного изделия.

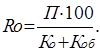

Во втором случае полученная прибыль сопоставляется с вложенным в производство капиталом — основным (К0) и оборотным (Коб). Показатель общей рентабельности (R0) рассчитывается в целом по предприятию по формуле:

В третьем варианте рентабельность продаж рассчитывается как процентное соотношение прибыли от реализации продукции (Пр) и полученной выручки от реализации (В) по формуле

В мировой практике признано, что этот показатель более реально характеризует результативность бизнеса, чем традиционный для нашей экономики показатель рентабельности продукции (отношение прибыли к себестоимости). Действительно, изменения себестоимости уже нашли отражение в прибыли, поэтому сопоставление этих двух взаимозависимых показателей, хотя и познавательно, но недостаточно продуктивно.

Динамика рентабельности продаж даже в условиях инфляции отражает реальную картину эффективности, так как инфляционная составляющая присутствует одновременно и в числителе, и в знаменателе показателя.