Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Спрос на деньги и предложение денег. Равновесие товарного и денежного рынков

|

|

Макроэкономическое равновесие предполагает наличие определенных пропорций на денежном рынке, а именно равновесие между спросом на деньги (МD) и предложением денег (МS), с одной стороны, между размерами денежной массы (LМ) и размерами товарной массы, выраженными в соотношении между инвестициями и сбережениями (IS), с другой стороны.

Спрос на деньги (МD) – это величина денежных средств, которую хотели бы приобрести все агрегированные субъекты (население, бизнес, государство, нерезиденты) для осуществления хозяйственных операций при определенных параметрах ВВП. Спрос на деньги имеет следующие разновидности:

· спрос на деньги для совершения сделок купли - продажи;

· спрос на деньги как на финансовый актив;

· общий спрос на деньги.

Спрос на деньги для сделок определяется величиной номинального ВВП. Чем больше номинальный ВВП, тем, следовательно, больше денежная оценка находящихся на рынке в процессе обмена товаров и услуг. А так как номинальный ВВП, в свою очередь, зависит от количества созданных товаров и услуг (Q) и сложившегося уровня цен на эти товары и услуги (Р), то, следовательно, чем выше уровень цен и чем больше произведено товаров и услуг, предназначенных для покупателей, тем больше при прочих равных условиях спрос на деньги для совершения сделок купли – продажи в рамках национальной экономики.

Следует иметь ввиду, что одна и та же денежная единица в течение года несколько раз перейдет от одного субъекта к другому (в том числе с одного счета в кредитном учреждении на другой) и обслужит несколько сделок купли – продажи. Поэтому количество денег, необходимых для обращения в рамках календарного года для обслуживания движения номинального ВВП, должно быть скоординировано с учетом скорости обращения денежной единицы.

Скорость обращения денег (V) показывает количество оборотов, которое совершает каждая денежная единица в течение года. Следовательно, чем выше скорость обращения денег, тем меньше необходимо денег для обслуживания движения номинального ВВП в течение года, и наоборот. Таким образом, количество денег, необходимых для сделок, находится в прямой зависимости от номинального ВВП и в обратной зависимости от скорости обращения денег.

Y – номинальный ВВП (валовые доходы)

P – уровень цен

Q – количество товаров и услуг

M – это количество денег

Y = Р х Q

М х V = Y

М х V = Р х Q

Последняя формула называется уравнением обмена, ибо она показывает правило обмена товарной массы на денежную для уравновешивания товарного и денежного рынков. Это уравнение предложил и проанализировал американский экономист Ирвинг Фишер. Поэтому его называют уравнением Фишера.

Спрос на деньги как на финансовый актив зависит от величины процентной ставки. Чем больше величина процентной ставки, тем дороже кредит, и, следовательно, тем меньше спрос на деньги как на финансовый актив. Чем меньше величина процентной ставки, тем выгоднее при прочих равных условиях занимать деньги и, следовательно, тем больше спрос на деньги как на финансовый актив. Причем предельная полезность денег убывает по мере роста количества денег. При прочих равных условиях, при увеличении денег на руках у субъектов и в обращении, каждую дополнительную единицу денежных средств субъекты готовы занимать только при более низкой процентной ставке.

Общий спрос на деньги будет зависеть, во – первых, от величины номинального ВВП, а, во – вторых, от величины процентной ставки. Графически кривая спроса на деньги (рис.2.) будет иметь отрицательный наклон, то есть показывать обратный характер зависимости между величиной процентной ставки и количеством денежных средств, на которые предъявлен спрос при определенных параметрах номинального ВВП, а следовательно, и при определенных параметрах валовых доходов.

Рис.2. Общий спрос на деньги

Если размер номинального ВВП, а, следовательно, и размер валовых доходов в стране будет возрастать, то, при прочих равных условиях, кривая общего спроса на деньги сместится в право и вверх до положения МD1. Если размер номинального ВВП и валовых доходов сократится, то кривая общего спроса на деньги сместится влево и вниз до положения МD2. Все совокупности (варианты) общего спроса на деньги соответствуют определенному уровню номинального ВВП и валовых доходов, а перемещение точки вдоль кривой будет показывать изменение конкретной величины спроса на деньги при изменении лишь процентной ставки.

Таким образом, спрос на деньги в самом общем виде можно выразить как функцию от дохода Y и номинальной ставки процента r. Если предпочтение ликвидности обозначить буквой L, то можно представить следующие выражение зависимости.

MD (L) = f (r, Y)

Предложение денег (МS) – это общее количество денег, которое все агрегированные субъекты рыночной экономики готовы предложить на денежном рынке другим субъектам и направить в каналы денежного обращения при определенных параметрах ВВП (валовых доходов).

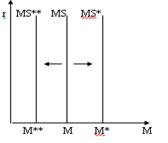

Вертикальная прямая линия графика МS (рис.3.) означает фиксированный характер предложения денег, определенный центральным банком страны в краткосрочном периоде, в условиях неизменности уровня цен при определенных параметрах ВВП и валовых доходов. Если под воздействием тех или иных факторов, в том числе, при изменении валовых доходов или под воздействием политики центрального банка изменится предложение денег в стране, то график МS будет смещаться либо вправо до положения МS1 (отражая увеличение денежного предложения), либо влево до положения МS2 (отражая уменьшение денежного предложения).

Рис.3. Предложение денег

На денежном рынке МD и MS находятся в определенном соотношении (либо МD > MS, либо MS > МD) и равновесие между ними может установиться при определенной процентной ставке, которая будет называться равновесной процентной ставкой (re). Равновесная процентная ставка может изменяться, так как на МD и MS влияют различные факторы. Если возрастает спрос на деньги, а предложение денег остается неизменным, то процентная ставка будет возрастать до уровня re1 (рис.4.). Если спрос на деньги уменьшится, то равновесная процентная ставка понизится до re2.

Рис.4. Равновесие при изменении общего спроса на деньги

Если спрос на деньги не изменяется (не изменяются валовые доходы), а предложение денег увеличивается, то равновесная процентная ставка уменьшается (re1); и наоборот, если предложение денег уменьшается, то равновесная процентная ставка увеличивается (re2) (рис.5.).

Рис.5. Равновесие при изменении предложении денег

Если изменяется и спрос на деньги, и предложение денег, то изменение равновесной процентной ставки будет происходить в определенном направлении в зависимости от действия тех или иных факторов, которые определяют масштабы либо расширения, либо уменьшения МD и MS.

Одной из важнейших проблем макроэкономики является равновесие товарного (реального) и денежного рынков.

На рынке денег равновесное состояние предполагает, что спрос на деньги МD (или предпочтение ликвидности L) равен их предложению MS (или М). Данное состояние отражает линия LM (рис.6.).

Линия LM будет являться графическим отражением связи между ставкой процента r и совокупным доходом Y при равновесии на рынке денег. Положительный наклон линии LM показывает, что равновесие на денежном рынке будет поддерживаться в том случае, если увеличению реального дохода Y будет соответствовать более высокая ставка процента r.

Рис.6. Равновесие денежного рынка

Точки ниже и выше линии LM показывают неравновесное состояние денежного рынка. Во всех точках ниже линии LM (точка D) спрос на деньги больше предложения денег (МD > MS); во всех точках выше линии LM (точка В) предложение денег больше спроса на деньги (MS > MD).

График IS – LM показывает равновесие между товарным (IS) и денежным рынком (LM) (рис.7.)

Рис.7. Равновесие денежного и товарного рынков

Точки А и С характеризуют равновесие на денежном рынке, но неравновесие на товарном рынке. Точки В и D отражают равновесие на товарном рынке, но неравновесие на денежном рынке. Высокая ставка процента r1 определяет недостаток инвестиционных вложений в экономику, а, следовательно, сдерживает экономический рост и препятствует деловой активности в стране и приводит к уменьшению ВВП и валовых доходов Y1. Точка Е – это точка экономического равновесия. Она отражает (фиксирует) такое состояние процентной ставки rе и уровня дохода Yе, при котором достигается равновесие как на товарном (реальном) так и на денежном рынке. А, следовательно, при таком соотношении ставки процента и дохода нет ни излишка, ни дефицита как на товарном, так и на денежном рынке, а совокупный спрос будет являться эффективным спросом.

Модель IS – LM в экономической теории называют моделью Хикса – Хансена. Эти два экономиста являлись последователями идей Кейнса и дали характеристику взаимодействия товарного и денежного рынков. Они также проанализировали, что сдвиги линий IS и LM отражают возможные направления экономической политики государства. (Далее будет показано, что к сдвигу линии IS приводят меры бюджетно-налоговой политики, то есть изменения в государственных расходах и налогах; в свою очередь, к сдвигу линии LM будят приводить меры денежно – кредитной политики).

4.Денежно – кредитная политика государства: содержание, направления, формы и основные инструменты

Деньги и кредит являются своеобразными кровеносными сосудами рыночной экономики. Нарушения и диспропорции в денежно кредитной системе могут повлечь серьезные последствия для всего общественного производства. Поэтому не случайно, что во всех странах с развитой рыночной экономикой денежно – кредитная система находится под контролем государства. Воздействуя на денежное предложение, государство может повлиять на процентную ставку, на инвестиционную активность, на инфляцию и занятость в стране.

Денежно-кредитная политика – это направление экономической политики, воплощающееся в использовании комплекса мер, через которые государство воздействует на денежное предложение в стране в целях достижения необходимых макроэкономических результатов, исходя из общенациональных интересов.

Денежно – кредитная политика может быть направлена либо на стимулирование кредитной деятельности и увеличение денежного предложения, либо на их сдерживание. В связи с этим выделяют два направления денежно – кредитной политики: денежно-кредитной экспансии и денежно-кредитной рестрикции.

Первое направление называется политика денежно – кредитной экспансии. Оно предполагает стимулирование кредитной деятельности и увеличение денежного предложения, и проводится в условиях, когда главной проблемой в экономике считается экономический спад и сопутствующее ему увеличение безработицы. В данном случае государство через расширение денежного предложения должно стремиться понизить процентную ставку, а, следовательно, повлиять на увеличение спроса на инвестиции, тем самым содействуя расширению инвестиционной деятельности и преодолению экономического спада.

Второе направление называется политика денежно-кредитной рестрикции. Оно предполагает сдерживание кредитной деятельности и ограничение денежного предложения. Данная политика проводится в условиях, когда главной проблемой в экономике считается инфляция. Поэтому, ограничивая денежное предложение, государство стремится уменьшить параметры совокупного спроса и тем самым сдержать рост уровня цен.

В практике хозяйствования используются также такие формы денежно-кредитной политики, как жесткая и гибкая монетарная политика. Жесткая монетарная политика предполагает удержание денежной массы на определенном фиксированном уровне, даже если ставка процента будет изменяться (рис.8.).

Рис.8. Жесткая монетарная политика

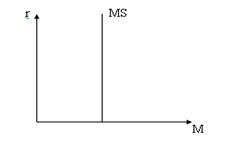

Гибкая монетарная политика предусматривает манипулирование массой денег в обращении при неизменности процентной ставки (рис.9.)

Рис.9. Гибкая монетарная политика

Может иметь место смешанная форма денежно-кредитной политики, когда изменяются и процентная ставка и масса денег в обращении (рис.10).

Рис.10. Смешанная форма денежно-кредитной политики

Однако следует учитывать тот факт, что использование тех или иных направлений и инструментов денежно – кредитной политики может быть эффективным и принести положительные результаты лишь при тесной их увязке с теми или иными направлениями налогово-бюджетной и социальной политики, с укреплением законодательства и правопорядка.

Денежно-кредитное регулирование осуществляется через деятельность центрального банка. В развитой рыночной экономик Е центральный банк обладает относительной самостоятельностью в принятии решений. Глава центрального банка подчиняется только главе государства, а не правительству.

Все инструменты денежно – кредитной политики будут относиться либо к средствам прямого, либо косвенного воздействия. К средствам прямого воздействия относятся: денежно – наличная эмиссия, таргетирование (установление конкретных целевых ориентиров роста денежной массы), выдача и отзыв лицензий коммерческих банков, минимальные параметры уставного капитала коммерческого банка и другие. К косвенным инструментам относятся такие рычаги, которые побуждают коммерческие банки к осуществлению тех или иных действий, выгодных с точки зрения общенациональных интересов, но они не обязывают коммерческие банки действовать определенным образом. К косвенным инструментам денежно-кредитной политики относятся: операции на открытом рынке, изменение нормы обязательных резервов, изменение учетной процентной ставки (ставки рефинансирования).

В целях более оперативного воздействия на денежное предложение центральный банк прежде всего использует методы косвенного воздействия. Механизм этого воздействия носит следующий характер.

Операции на открытом рынке – это операции по купле – продаже центральным банком государственных долговых ценных бумаг. Это самая распространенная и оперативная мера денежно – кредитной политики. В рамках этих операций переплетаются (пересекаются) интересы государства, центрального банка, коммерческих банков и других хозяйствующих субъектов.

Центральный банк, осуществляя эти операции, стремится повлиять на денежное предложение в стране и через него на макроэкономические показатели. Коммерческие структуры и представители населения, участвуя в этих операциях, стремятся получить определенные доходы.

Если главной проблемой считается экономический спад, и государству необходимы дополнительные денежные средства для финансирования своих расходов, то оно осуществляет эмиссию государственных долговых ценных бумаг для финансирования государственных программ, а центральный банк в этом случае покупает эти государственные ценные бумаги, и, следовательно, увеличивает денежное предложение в стране.

Если в стране главной проблемой является инфляция, то центральный банк должен повлиять на снижение кредитной эмиссии и снижение денежной массы на руках у населения и хозяйствующих субъектов, чтобы сдержать совокупный спрос. Так как центральный банк как правило кредитует правительство, то у него на балансе всегда имеются государственные долговые ценные бумаги. В случае высокой инфляции центральный банк расширяет продажу имеющихся у него государственных ценных бумаг коммерческим банкам и населению. Но у последних должно возникнуть желание покупать государственные ценные бумаги. Для этого центральный банк повышает процентную ставку по долговым ценным бумагам.

Изменение учетной процентной ставки (ставки рефинансирования). Если в обществе главной проблемой является инфляция, то центральный банк должен повысить учетную процентную ставку, стараясь тем самым уменьшить заимствование денежных средств со стороны коммерческих банков у центрально банка и привести к увеличению средней процентной ставки в стране. Тем самым он добивается увеличения сбережений, и в конечном итоге, сдерживания общих параметров денежного предложения в стране. Если в обществе наблюдается рецессия, то центральный банк понижает учетную процентную ставку для стимулирования кредитной деятельности и кредитной эмиссии, воздействуя на понижение средней процентной ставки в стране с целью стимулирования инвестиционной деятельности и деловой активности. Эта мера в последние годы активно используется ФРС США и Европейским центральным банком для борьбы с инфляцией.

Изменение нормы обязательных резервов. Если в обществе главной проблемой считается инфляция, то центральный банк должен повлиять на сдерживание денежного предложения и кредитной эмиссии путем повышения нормы обязательных резервов. В свою очередь, если главной проблемой является экономический спад и низкая деловая активность в стране, то центральный банк должен снижать норму обязательных резервов. При прочих равных условиях это должно способствовать расширению кредитной эмиссии и снижению средней процентной ставки в стране, увеличению спроса на инвестиции и активизации хозяйственной деятельности, а, следовательно, привести к росту параметров общественного производства и реального ВВП.

Если выше указанные меры денежно – кредитной политики не дают своего положительного эффекта, то государство может идти на проведение денежной реформы. Денежная реформа может иметь различные модификации. Она может осуществляться в виде деноминации, которая заключается в изъятии старых денег и эмиссии новых денег с более низкой нарицательной стоимостью. (В этом случае с денежных знаков убирается определенное количество нулей.) Новые деньги выпускаются в объеме, необходимом для нормального обслуживания движения ВВП. Но государство может проводить и более сложную денежную реформу, когда вместе с деноминацией будут изменяться формы расчетов и платежей, а также соотношение между теми или иными денежными агрегатами.

5.Кейнсианская и монетаристская концепции денежно – кредитной политики

Представители различных экономических школ предлагают по-разному воздействовать на макроэкономические параметры с помощью денежно-кредитной политики. Наиболее известными являются кейнсианская и монетаристская концепции денежно - кредитной политики.

Кейнсианская концепция возникла в 30-х годах ХХ века. На практике она была применена в США администрацией президента Ф.Рузвельта для выхода из экономического кризиса, который получил название «Великая депрессия». Такого рода политика после Второй мировой войны также широко использовалось в странах Западной Европы.

Кейнсианская концепция предусматривает активную роль процентной ставки в деле стимулирования инвестиционной и предпринимательской деятельности. Дж.М. Кейнс предлагал в периоды экономического спада использовать «политику дешевых денег» путем понижения учетной ставки процента. И наоборот, в периоды экономического подъема он предлагал использовать «политику дорогих денег», повышая учетную процентную ставку, чтобы не допускать перегрева экономики и высокой инфляции, которая как правило сопровождает экономический бум.

Таким образом, согласно кейнсианской теории, денежно – кредитная политика должна осуществляться в связи с теми или иными фазами экономического цикла и оперативно реагировать на состояние национальной экономики. Однако следует отметить, что хотя кейнсианцы рассматривают возможность влияния процентной ставки на размеры инвестиций и на реальный ВВП, они одновременно указывают на возможность возникновения так называемой «ловушки ликвидности». Смысл «ловушки ликвидности» заключается в том, что в условиях увеличения параметров денежного предложения (то есть при больших масштабах предлагаемых ликвидных средств) и, следовательно, при понижении процентной ставки, у инвесторов все равно не возникает желание расширять спрос на деньги. Такая ситуация возникает тогда, когда у инвесторов отсутствует ожидание в прибылях.

В этом случае рвется причинно-следственная связь между понижением процентной ставки и увеличением денежного предложения, с одной стороны, и расширением инвестиционной деятельности, деловой активности и масштабами ВВП, с другой стороны. Поэтому кейнсианцы считают, что денежно - кредитная политика всё же не столь эффективна, как фискальная политика.

В 70-80-е годы ХХ века практически все страны с рыночной экономикой столкнулись с феноменом стагфляции, когда экономический спад и застойные явления в экономике, сопровождались высокими параметрами безработицы и инфляции. В таком случае активная политика дешевых денег, которая была направлена против спада и безработицы приводила к тому, что еще более усиливала инфляцию. В свою очередь, высокая инфляция сдерживала стремление к расширению инвестиционной деятельности, и инвесторы воздерживались от реализации инвестиционных проектов. Следовательно, политика дешевых денег не достигала своей цели.

При этом политика дорогих денег, направленная против инфляции, могла еще более усилить спад и безработицу, так как высокая процентная ставка сдерживала инвестиционный спрос.

В этих условиях в экономической теории начинают усиливаться позиции неоклассиков. В том числе происходит расширение влияния такого направления в неоклассической экономической теории как монетаризм. Важнейшими представителями монетаристского направления в экономической науке являются американские экономисты Ирвинг Фишер и Милтон Фридмен.

Монетаристы считают, что активное вмешательство государства в экономику нецелесообразно и его следует ограничить лишь регулированием денежной массы. Обосновывая свое мнение, монетаристы обращают внимание на существование в экономике так называемых временных лагов. Временные лаги – это периоды времени между принятием тех или иных экономических решений, в том числе со стороны правительства и центрального банка, и изменением реальной ситуации в экономике. Временной лаг может быть продолжительностью 6-9 месяцев. Это тот период, когда экономические субъекты отреагируют на действия правительственных органов. Вполне возможна ситуация, когда принимаемые государством меры окажутся запоздалыми.

Монетаристы доказывают, что денежно – кредитную политику не следует связывать с фазами экономического цикла и необходимо перейти к долгосрочной политике воздействия на параметры денежной массы. По их мнению, между массой денег в обращении и параметрами ВВП обнаруживается более тесная связь, чем между инвестициями и ВВП, а динамика ВВП следует за динамикой изменения денежной массы. Взаимосвязь между параметрами номинального ВВП и количеством денег в обращении в экономической теории описывается с помощью уравнения обмена, автором которой, как уже отмечалось ранее, является И.Фишер. По мнению монетаристов, изменение масштабов денежного предложения может играть активную роль в воздействии на уровень цен, на инвестиции, на масштабы безработицы и на параметры ВВП.

С целью удержания экономики страны в режиме экономического роста необходимо ежегодно увеличивать денежную массу, находящуюся в обращении, независимо от фаз цикла, на величину среднегодового темпа прироста ВВП, рассчитанного за длительный период времени. М.Фридмен рассчитал, что для США этот среднегодовой прирост за примерно столетний период был равен трем процентам. Он обосновал и сформулировал монетарное правило, которое нашло выражение в уравнении Фридмена.

∆ М = ∆ Y+∆ P

∆ M – среднегодовой темп прироста денег, исчисленный за длительный период времени.

∆ Y – среднегодовой темп прироста ВВП, исчисленный за длительный период времени.

∆ Р - среднегодовой темп прироста ожидаемой инфляции.

Монетарное правило предполагает строго контролируемое увеличение денежной массы в обращении в пределах 3-5% в год. При увеличении денежного предложения сверх указанных параметров будет происходить «раскручивание» инфляции. Поэтому монетаристы и считают, что инфляция является результатом непродуманной политики государства. Если же темп вливания денег в экономику будет меньше 3% в год, то это приведет к замедлению темпов прироста реального ВВП, или даже может наблюдаться отрицательный прирост.

В свою очередь, если государство будет придерживаться постоянного темпа прироста денежной массы в обозначенных параметрах, то предприниматели на денежном рынке всегда найдут необходимые им денежные средства для инвестиций, для пополнения оборотных средств, для выплаты заработной платы. Если при этом цена денег (процентная ставка) будет относительно высокой, то это позволит отсечь значительную часть спекулятивных операций. По мнению монетаристов, в целях борьбы с инфляцией необходимо сделать денежную единицу устойчиво дорогой, чтобы тем самым воспрепятствовать расширению спекулятивного спроса и сделать эффективными сбережения. Предприниматели, зная, что процентная ставка будет стабильна на длительном отрезке времени, и будучи уверены, что всегда найдут на денежном рынке необходимый им объем денежных средств, смогут более точно рассчитывать свои доходы от инвестиционных проектов. Поэтому более высокая цена денег не будет их отвлекать от действий в пользу реализации инвестиционных вложений и позволит обеспечить экономический рост.