Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Управление собственным капталом

|

|

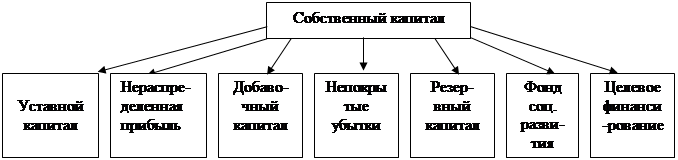

Собственный капитал является источником финансирования всей деятельности предприятия (как текущей, так и инвестиционной). Величина собственного капитала во многом определяет финансовое состояние предприятия).

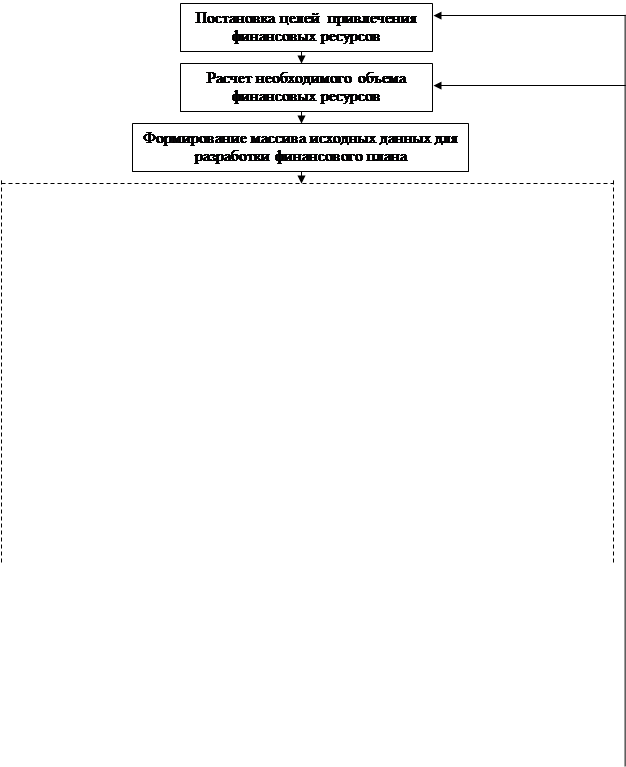

Рис. 5 Структура собственного капитала предприятия

Важным элементом собственного капитала является та его часть, которая гарантирует удовлетворение финансовых претензий кредиторов.

В зависимости от организационно – правовых форм предприятия эта часть называется по-разному:

- уставный (складочный капитал);

- уставный (паевой фонд).

Организационно – правовые формы предприятия Организационно – правовые формы предприятия

|

|

|

|

|

|

|

|

|

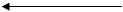

Рис. 6 Обозначение уставного капитала в учредительных документах предприятий различных организационно-правовых форм.

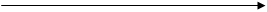

В процессе оценки эффективной деятельности предприятия сравнивают величины его чистых активов и уставного капитала.

В процессе оценки эффективной деятельности предприятия сравнивают величины его чистых активов и уставного капитала.

у

ЧА

ЧА

УК а

УК а

УКmin

УКmin

b

х-t

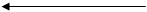

Рис. 7 Механизм сравнения. Возможная динамика чистых активов предприятия.

Чистые активы определяются по данным аудиторской проверки (производится по годовому бухгалтерскому балансу).

Законодательно установленное условие функционирования предприятия состоит в выполнении следующего неравенства: ЧА> УК.

Точка «а» - соответствует условию, когда чистые активы равны уставному капиталу. Если ЧА< УК, то акционерное общество обязано объявить об уменьшении уставного капитала до величины чистых активов.

Точка «b» - соответствует условию когда ЧА=УКmin, то акционерное общество должно принять решение о ликвидации.

Увеличение капитала предприятия возможно:

- путем увеличения номинальной стоимости акций;

- путем размещения дополнительных акций в пределах объявленных.

Ограничение:

- не допускается увеличение уставного капитала для целей покрытия убытка;

- увеличение уставного капитала возможно после его полной оплаты.

Увеличение уставного капитала путем увеличения номинальной стоимости акций осуществляется с целью либо повышения имиджа предприятия во внешней среде, либо для изменения позиции предприятия на рынке капитала. Увеличение номинала акций снижает их ликвидность. Особенностью является то, что предприятие не получает новых финансовых ресурсов, а лишь изменяется структура собственного капитала.

Размещение дополнительных акций осуществляется с целью получения дополнительных финансовых ресурсов, а также возможного изменения структуры владельцев пакета акций.

Уменьшение уставного капитала возможно по двум причинам:

1) снижение чистых активов до величины меньше размера уставного капитала (объективная причина);

2) стремление держателей крупных пакетов акций усилить контроль на предприятии.

ТЕМА 2. «Планирование финансовой деятельности предприятия»

Финансовое прогнозирование и финансовые планирование.

Финансовое прогнозирование представляет собой систему качественных и количественных вероятностных оценок динамики финансовых ресурсов и источников их покрытия в зависимости от изменения факторов внутренней и внешней среды.

В процессе финансового прогнозирования дается оценка влияния этих изменений на будущее финансового состояния предприятия.

Исходные данные:

1) прогноз продаж;

2) прогноз расходов.

Финансовое прогнозирование выполняется с целью:

1) прогнозирования потребности финансовых ресурсов;

2) выполнения с целью вероятностной оценки стоимости привлечения заемных финансовых ресурсов и возможностей их использования;

3) приведения к минимальному финансовому риску за счет рассмотрения возможного альтернативного финансирования.

Объекты финансового прогнозирования:

- прогноз показателей бухгалтерского баланса;

- отчет о прибылях и убытках;

- прогноз потока денежных средств.

Алгоритм финансового прогнозирования:

1) составление прогноза продаж;

2) составление прогноза переменных и постоянных затрат предприятия;

3) составление прогноза инвестиций в основной и оборотный капитал;

4) расчет возможного объема внутреннего финансирования;

5) расчет потребностей во внешнем финансировании (заемный капитал);

6) Поиск источников внешнего финансирования.

Методы финансового прогнозирования (для разработки прогнозного баланса используется метод «Пробки» и «Процент от объема продаж»).

I. Метод «Пробки» включает:

1) прогнозирование направлений и динамики роста активов (имущественный потенциал, запасы и затраты);

2) планирование роста источников покрытия активов (прибыль, кредиты, дивидендная политика);

3) оценка последствий различного использования источников финансирования;

4) обеспечение сводимости прогнозного баланса.

II. Метод «Процент от объема продаж» определяется:

Во-первых, потребностью во внешнем финансировании:

Кзк= Акт - Кто - Пнр

Кзк= Акт - Кто - Пнр

Кзк – потребность во внешнем финансировании;

Кзк – потребность во внешнем финансировании;

Акт - потребность увеличения активов;

Акт - потребность увеличения активов;

Кто- увеличение текущих обязательств;

Кто- увеличение текущих обязательств;

Пнр - возможное увеличение нераспределенной прибыли.

Пнр - возможное увеличение нераспределенной прибыли.

Во-вторых, это источники финансирования.

Финансовое планирование базируется на данных финансового прогнозирования и представляет собой одну из основных функций финансового менеджмента, включающего формирование необходимого объема финансовых ресурсов из различных источников и рациональное их распределение с учетом времени. Целью финансового планирования является разработка достоверной системы проектировок, отражающей финансовые результаты предприятия для различных вариантов привлечения и использования финансовых ресурсов.

Методы финансового планирования:

1) метод программно-целевого планирования;

2) нормативные методы планирования;

3) методы экономико – математического моделирования.

Первый метод применяется для увязки в рамках финансовой программы

цели финансового планирования с имеющимися у предприятия ресурсами.

С помощью второго метода производится количественное обоснование финансового плана на основе систем норм и нормативов.

Третий метод предполагает алгоритмизацию и моделирование различных экономических и финансовых ситуаций, которые характеризуют различные варианты конкурентных стратегий предприятия.

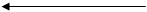

Финансовый план в системе бизнес - планирования деятельности предприятия.

Финансовое планирование связано, во-первых, с определением необходимого объема финансовых ресурсов; во-вторых, с прогнозированием величины финансовых показателей; в-третьих, с разработкой модели формирования и распределения финансовых ресурсов.

В экономической практике широко используется бизнес-планирование.

Бизнес-план – это документ, формирующий стратегию развития предприятия на определенном временном интервале и выполняющий следующие функции:

1) представляет собой концепцию деятельности предприятия на определенный период и позволяет отработать различные стороны конкурентной стратегии и прогнозирует негативные ситуации или тенденции которые могут возникнуть в практике;

2) определяет механизм формирования капитала предприятия, источники его финансовых ресурсов, а также целесообразность и эффективность привлечения заемных средств;

3) является инструментом оценки фактических результатов деятельности.

Основным разделом бизнес-плана является финансовый план и составляется с целью разработки достоверной системы проектировок, отражающий финансовые результаты деятельности предприятия для различных вариантов привлечения финансовых ресурсов.

Система планирования на отечественных предприятиях имеет ряд недостатков:

- планирование начинается от производства, а не от сбыта продукции;

- плановые данные отличаются от фактических, так как накладные расходы рассчитываются в процентах от трудоемкости (что делает их переменной величиной, учет прямых затрат на сырье и материалы ведется по завышенной нормативной базе;

- прогноз изменения цен отсутствует;

- в планировании преобладает затратный механизм;

- калькуляция себестоимости продукции осуществляется на единицу произведенной продукции, а не проданной;

- отсутствует разделение затрат на постоянные и переменные;

экономическое планирование, как правило, не доводится до финансового планирования.

Финансовые стратегии

Финансовые проектировки Финансовые проектировки

| ||

| Структура и источники привлечения капитала | ||

| Объем реализации продукции | ||

| Себестоимость продукции | ||

| Цена реализации продукции | ||

Доход от реализации продукции Доход от реализации продукции

| ||

Прибыль от реализации продукции Прибыль от реализации продукции

| ||

| Составляющие финансового плана | ||

План доходов и расходов План доходов и расходов

| ||

План денежных поступлений и платежей План денежных поступлений и платежей

| ||

| Балансовый план | ||

| График безубыточности | ||

| Оценка эффективности использования капитала (оценка эффективности финансовой стратегии) |

| Выбор критериев эффективности и ограничений на финансовую систему |

| Разработка целевых функций эффективности |

Экономическая и финансовая оценка Экономическая и финансовая оценка

|

| Выбор оптимального варианта привлечения и использования капитала (оптимальная финансовая стратегия) |

Рис.8 Схема разработки финансового раздела бизнес-плана в процессе проектирования финансовой стратегии