Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Конкурентоспроможність банківських продуктів і послуг

|

|

Конкурентоспроможність банківського продукту або послуги — це наявність сукупності параметрів певного продукту або послуги, що можуть бути виокремлені клієнтами, вигідно відрізняють цей продукт або послугу від аналогів конкурентів у конкретному сегменті ринку банківських продуктів і послуг в заданий проміжок часу.

Конкурентоспроможність банківських продуктів і послуг визначається певною кількістю факторів, які можна подати у вигляді таких груп:

— споживчі властивості продуктів і послуг певного банку;

— споживчі властивості продуктів і послуг банків-конкурентів;

— маркетингова стратегія даного банку;

— маркетингові стратегії банків-конкурентів;

— характеристики цільових ринкових сегментів певного банку;

— характеристики цільових ринкових сегментів банків-конкурентів.

Кожна з наведених груп містить ряд підгруп, тому ряд факторів, що визначають конкурентоспроможність конкретного банківського продукту або послуги, виявляється настільки широким і своєрідним, що неможливо запропонувати єдину методику збору відповідних даних, їхньої обробки та уніфікації для повної діагностики рівня інтенсивності конкуренції в конкретному сегменті ринку банківських продуктів і послуг.

Для вибору найважливіших факторів, що визначають конкурентоспроможність банківських продуктів і послуг, необхідно виділити основні змістовні ознаки конкурентоспроможності, асаме:

- відповідність властивостей банківських продуктів і послуг потребам клієнтів (тотожність властивостей якості і конкурентоспроможності);

- наявність трьох елементів конкурентоспроможності — клієнта, продукту (послуги) певного банку та продукту (послуги) банку-конкурента (розходження властивостей якості і конкурентоспроможності);

- тотожність різних банківських продуктів або послуг у розрізі конкурентоспроможності (розвиток властивості якості).

У процесі аналізу конкурентоспроможності необхідно врахувати такі положення:

- необхідність кількісної оцінки конкурентоспроможності, без чого підтримка або підвищення рівня конкурентоспроможності має суб’єктивний характер. Кількісно конкурентоспроможність банківського продукту або послуги визначається як співвідношення корисного ефекту і ціни;

- конкурентоспроможність визначається шляхом використання результатів зіставлення характеристик продуктів і послуг певного банку з характеристиками продуктів і послуг банків конкурентів;

- зіставлення характеристик елементів продуктового портфеля певного банку і банків-конкурентів у процесі порівняльного аналізу повинно задовольняти вимогам повноти і корисності.

Процес аналізу і оцінки конкурентоспроможності банківських продуктів і послуг містить такі етапи:

— дослідження запитів і переваг потенційних клієнтів;

— організація моніторингу ринку банківських продуктів і послуг з метою збору інформації щодо особливостей продуктових рядів конкурентів, обсягів продажу, стратегій розвитку банків-конкурентів тощо;

— розробка єдиної системи показників якості банківських продуктів і послуг з позицій банку і клієнтів за кожним елементом продуктового портфеля;

— моделювання процесу забезпечення конкурентоспроможності, тобто виявлення факторів впливу на рівень конкурентоспроможності і визначення залежностей між ними;

— вибір моделі кількісної оцінки конкурентоспроможності банківських продуктів і послуг, розробка власних методів, алгоритмів і процедур вирішення певного завдання;

— аналіз динаміки факторів, що визначають конкурентоспроможність банківського продукту або послуги;

— визначення рівня конкурентоспроможності елементів продуктового портфеля банку, який забезпечить цільовий обсяг прибутку і цільову частку ринку.

Оцінку рівня конкурентоспроможності банківського продукту чи послуги варто починати з вибору атрибутів, на основі вивчення яких буде проводитися порівняння. Поняття «атрибут» містить характеристики продукту чи послуги, характеристики способу застосування продукту чи послуги, вигоди клієнтів, особливості клієнтів.

Наступний крок полягає в ліквідації зайвих, дублюючих атрибутів. Таку роботу, керуючись логікою і знанням досліджуваного банківського продукту або послуги, проводять експерти відділу маркетингу і клієнтської політики банку.

Після виключення зайвих атрибутів, проводять вибір з їх кількості найбільш вагомих, визначальних з позицій клієнта, тобто тих, які, в остаточному підсумку визначають конкурентну позицію продукту або послуги і вибір клієнта.

Далі, за допомогою обраних атрибутів, визначаються позиції продуктів і послуг банків-конкурентів, їх імідж за кожним елементом продуктового портфеля. Таке дослідження називають багатомірним шкалуванням.

Як оціночні критерії варто використовувати такі показники (атрибути): призначення банківського продукту або послуги (функціональні можливості, відповідність сучасним банківським та ІТ, відповідність запитам клієнтів, стильність тощо); надійність; ергономічність (зручність і простота в експлуатації); естетичність; безпека.

Аналіз конкурентоспроможності банківських продуктів і послуг, зазвичай, здійснюється за показниками якості, ціни та обсягів реалізації. При цьому показник якості характеризує здатність продукту або послуги вирішувати конкретну проблему клієнта. Такий аналіз здійснюється для всіх цільових ринкових сегментів.

Інтегральний показник конкурентоспроможності банківського продукту чи послуги залежить від ефективності використання КБ маркетингового інструментарію. Тому порівняльна оцінка ефективності маркетингової діяльності банків-конкурентів передбачає групування критеріїв за окремими елементами комплексу маркетингу (табл.).

Таблиця

Критерії ефективності маркетингової діяльності банків – конкурентів

| Елемент комплексу маркетингу | Критерії ефективності маркетингової діяльності банків-конкурентів |

| Продукт | Бренд КБ, якість сервісу, ринкова частка, швидкість зміни обсягів продажу тощо |

| Ціна | Рівень цін, гнучкість цінової політики, фактори ціноутворення нових продуктів і послуг банку |

| Доведення продукту до клієнта | Цільові ринкові сегменти, обсяг реалізації в цільових ринкових сегментах, рівень кваліфікації робітників служби маркетингу тощо |

| Маркетингові комунікації | Рівень рекламної діяльності, рівень і методи стимулювання продажів, використання персональних продажів, використання інструментів зв’язків з громадськістю |

Інформацію, що збирається необхідно подавати в вигляді таблиці, попередньо визначивши шкалу експертних оцінок критеріїв ефективності маркетингової діяльності банків-конкурентів.

Таблиця

Дані для порівняльного аналізу ефективності маркетингової

діяльності конкурентів

| Критерії ефективності маркетингової діяльності банків-конкурентів | Банк | Банк-конкурент 1 | Банк-конкурент 2 | Банк-конкурент N |

| Продукт: - - і т.д. | ||||

| Ціна: - - і т.д. | ||||

| Просування: - - і т.д. | ||||

| Маркетингові комунікації: - - і т.д. |

Аналіз ринкових позицій і стратегічних перспектив банків конкурентів припускає вирішення 4-х основних питань, які узагальнено розкривають потенціал конкурентів, а саме:

- їх основні цілі;

- поточні стратегії досягнення цілей конкурентів;

- засоби реалізації стратегій конкурентів;

- варіанти ймовірних майбутніх стратегій конкурентів.

Результати аналізу такої інформації є основою побудови профілю конкурента.

Профіль конкурента – це сукупність характеристик конкурента, які визначають його ринкову позицію, рейтинг, стратегічні орієнтири, інноваційну та інвестиційну активність, інтенсивність трансформації продуктового портфеля, і аналізуються маркетологами певного КБ з метою посилення власних ринкових позицій і підвищення ефективності діяльності.

Потенціал комерційного банку – це невикористані можливості у розрізі фінансово-економічної, виробничої, науково-дослідної, кадрової, організаційної, маркетингової складових діяльності банку.

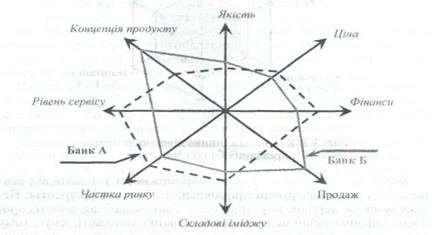

Результати аналізу ринкових позицій і стратегічних перспектив банків-конкурентів за окремими елементами продуктового портфеля доцільно подавати у вигляді багатокутника конкурентоспроможності (рис. 1).

Рис.1. Багатокутник конкурентоспроможності банківських продуктів або послуг

На кожній вісі для відображення оцінок досліджуваних факторів конкурентоспроможності використовується визначений масштаб вимірів, наприклад, бальної оцінки.

Зображення на одному рисунку багатокутників конкурентоспроможності продуктів або послуг банків-конкурентів наочно демонструє рівень їх конкурентоспроможності за різними факторами. Аналогічно можна побудувати багатокутники конкурентоспроможності продуктових портфелів банків-конкурентів, уникаючи деталізації, або оцінити діяльність банків загалом, але при цьому фактори конкурентоспроможності повинні бути відповідним чином відкориговані.

Коректність оцінки конкурентоспроможності залежить від повноти доступної інформації про діяльність банків-конкурентів.

- Визначення конкурентоспроможності банківських продуктів і послуг

Визначення конкурентоспроможності банківських продуктів та послуг доцільно здійснювати методом розрахунку одиничних і групових показників, на базі яких визначається інтегральний показник конкурентоспроможності.

Ціль такого дослідження конкурентоспроможності – виявлення переваг порівняно з продуктами і послугами конкурентів.

Основою цього традиційного методу є розрахунок одиничних і групових показників конкурентоспроможності, на базі яких визначається інтегральний показник конкурентоспроможності.

На першому етапі обирається база для порівняння – базовий зразок. Базою для порівняння може бути кращий продукт або послуга банків-конкурентів, більш досконалий зразок, поява якого очікується в найближчому майбутньому, або деякий абстрактний еталон.

У цьому контексті банківські продукти і послуги слід поділяти на три групи:

- існуючі аналоги, які присутні на ринку;

- аналоги, які перебувають у стадії розробки;

продукти і послуги, які не мають аналогів.

На другому етапі обираються найбільш вагомі для клієнта одиничні показники банківського продукту чи послуги. Одиничні показники конкурентоспроможності поділяються на дві групи: якісні і економічні.

Якісні показники конкурентоспроможності характеризують призначення продукту, тобто властивості, завдяки яким він задовольняє конкретну потребу (корисність, зручність. безпеку, надійність тощо). Вони поділяються на оціночні і класифікаційні.

Класифікаційні показники характеризують приналежність до визначеної класифікаційної групи і визначають призначення, сферу застосування, умови використання цього продукту (послуги).

Оціночні показники кількісно характеризують ті властивості, які утворюють якість. Вони використовуються для порівняння різних зразків продуктів (послуг), які належать до однієї класифікаційної групи. Оціночні показники поділяються на регламентовані і порівняльні.

Регламентовані використовуються для перевірки виконання обов’язкових вимог продукту (нормативні параметри, які встановлюються діючими міжнародними і регіональними стандартами, національними, закордонними, вітчизняними стандартами, чинними законодавствами, нормативними актами, патентною документацією).

Оцінка регламентованих показників забезпечується розрахунком групового індексу за регламентованими показниками:

де п – кількість розглянутих показників;

- одиничний регламентований показник, його значення може бути 0 (не відповідає нормам), або 1 (відповідає нормам);

- одиничний регламентований показник, його значення може бути 0 (не відповідає нормам), або 1 (відповідає нормам);

Якщо  , це означає принципову можливість реалізації продукту (послуги) на розглянутому ринку. У випадку, коли

, це означає принципову можливість реалізації продукту (послуги) на розглянутому ринку. У випадку, коли  , подальший розрахунок показника конкурентоспроможності сенсу немає.

, подальший розрахунок показника конкурентоспроможності сенсу немає.

Порівняльні показники використовують для порівняння конкуруючих властивостей за мірою задоволення потреб споживача тими або іншими властивостями (функціональні показники, показники надійності, естетичні показники).

При позитивному аналізі нормативних параметрів переходять до аналізу конкурентоспроможності продукту (послуги) на конкретних ринках.

Економічні показники – характеризують сумарні витрати споживача на задоволення його потреб за допомогою цього продукту або послуги. Вони складаються з витрат на покупку і витрат пов’язаних з експлуатацією, що загалом складає ціну споживання.

Значення одиничного показника конкурентоспроможності базового зразка позначається -  , порівнюваного зразка -

, порівнюваного зразка -  (і=1 … п – кількість одиничних показників конкурентоспроможності).

(і=1 … п – кількість одиничних показників конкурентоспроможності).

На третьому етапі за кожним критерієм розраховується одиничний показник конкурентоспроможності  .

.

Якщо збільшення значення одиничного індексу сприяє підвищенню якості продукту, то використовують формулу:  , а якщо зниженню, то формулу:

, а якщо зниженню, то формулу:  .

.

На четвертому етапі всередині кожної групи критеріїв роблять ранжування показників за мірою їх вагомості для споживача і, відповідно до цього, привласнюють їм вагу (десятковий запис відсотка):  - для якісних показників;

- для якісних показників;  - для економічних показників конкурентоспроможності банківського продукту або послуги. Причому,

- для економічних показників конкурентоспроможності банківського продукту або послуги. Причому,

де п – кількість одиничних якісних показників конкурентоспроможності банківського продукту або послуги;

m - кількість одиничних економічних показників конкурентоспроможності банківського продукту або послуги.

Дотримання цієї умови забезпечує порівнянність  і

і  поза залежністю від кількості розглянутих одиничних показників конкурентоспроможності.

поза залежністю від кількості розглянутих одиничних показників конкурентоспроможності.

На п’ятому етапі розраховуються групові параметричні індекси за якісним та економічними показниками банківського продуктів або послуги:

Де  ,

,  - груповий параметричний індекс за якісними (економічними) показниками конкурентоспроможності банківського продукту або послуги;

- груповий параметричний індекс за якісними (економічними) показниками конкурентоспроможності банківського продукту або послуги;

,

,  - одиничний індекс конкурентоспроможності банківського продукту або послуги за якісними (економічними) показниками;

- одиничний індекс конкурентоспроможності банківського продукту або послуги за якісними (економічними) показниками;

,

,  - вага одиничного якісного (економічного) показника конкурентоспроможності банківського продукту або послуги.

- вага одиничного якісного (економічного) показника конкурентоспроможності банківського продукту або послуги.

На шостому етапі розраховується інтегральний показник конкурентоспроможності (К) банківського продукту або послуги:

К=

Економічний зміст цього показника полягає в тому, що на одиницю витрат клієнт одержує К одиниць корисного ефекту.

Якщо К > 1, то рівень якості (корисний ефект від споживання) вищий за рівень витрат, і банківський продукт, послуга є конкурентоспроможними.

Якщо К=1, то корисний ефект дорівнює витратам, тобто питання конкурентоспроможності є некоректним.

Якщо К< 1, то банківський продукт або послуга неконкурентоспроможні на цьому ринку.

Якщо К(Банку) > К (Банку-конкурента), то банківський продукт або послуга цього банку перевищує за якісними та економічними параметрами аналог банку-конкурента.

Якщо К(Банку) =К (Банку-конкурента), то продукт або послуга цього банку є ідентичні банку-конкурента.

Якщо К(Банку) < К(Банку-конкурента), то продукт або послуга цього банку уступає за якісними і економічними показниками аналогу банку-конкурента.