Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Виды, методы и основные инструменты кредитной политики

|

|

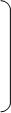

Кредитная политика, определяющая основные направления кредитной деятельности коммерческого банка, включает в себя базовые элементы (задачи), которые одновременно являются элементами системы управления кредитным риском, а также подэтапами процесса управления кредитным риском (рис.1), руководствующиеся все работники, выполняющие различные функции в рамках кредитной деятельности. Содержание и структура стандартов кредитования различна для разных банков, но, как правило, в документах такого рода должны присутствовать следующие основные моменты:

— описание системы кредитных полномочий, принятой в банке;

перечень видов ссуд, выдачу которых руководство банка считает желательной, а также описание нежелательных кредитов;

— географические районы, где желательна кредитная экспансия банка;

— административные стандарты и правила организации кредитного процесса;

— требования к оформлению документации.

Рис.1. Ключевые элементы (задачи) кредитной политики

Кредитная политика, имея ряд элементов, позволяет говорить о видах кредитной политики. Коммерческие банки и их клиенты самостоятельно выбирают вариант кредитования. Однако в интересах обеих сторон необходимо, чтобы форма ссудного счета полнее отвечала характеру платежного оборота. Рассматривая простейшие проявления кредитной политики как ее разновидности, части единого целого, можно выделить несколько ее видов. В основу классификации видов кредитной политики положены различные критерии (Приложение 1). При этом важно подчеркнуть, что представленная классификация не является исчерпывающей. Возможно конструировать и другие виды кредитной политики в зависимости от иных критериев.

Укрупненную кредитную политику можно представить в зависимости от субъектов кредитных отношений как кредитную политику банка по отношению к юридическим лицам, так и политику во взаимоотношениях с населением. Кредитная политика банков в нашей стране, располагая широким социальным потенциалом, постепенно развиваясь, охватывает все новые экономические отношения, в частности, отношения между банками и частными клиентами. При этом кредитная политика одного банка может быть для индивидуальных заемщиков более привлекательной по сравнению с другими банками благодаря кредитованию покупок товаров в рассрочку, кредитным картам, ипотечным ссудам и т.д. Некоторые банки могут специализироваться на определенных видах ссуд, что ценится клиентами. Значительно выигрывают банки, предоставляющие ссуды постоянным клиентам даже во время экономических затруднений. Важное значение для заемщиков имеет также уровень ссудного процента.

В процессе разработки кредитной политики банки определяют приоритеты при формировании кредитного портфеля, рассматривая его диверсификацию с позиции определения оптимальной кредитной политики, что позволяет вести речь о таких ее видах, как кредитная политика по предоставлению потребительских ссуд, кредитная политика по ипотечному кредиту, кредитная политика по кредитованию среднего и малого бизнеса и т.д. Анализируя кредитные взаимоотношения банка с юридическими лицами следует подчеркнуть, что и в этом направлении кредитная политика будет подразделена на виды: политика по кредитованию промышленных предприятий, политика банка в области кредитования сельскохозяйственных предприятий, торговых и сбытоснабженческих организаций и т.п.

В современной банковской практике применяются также следующие виды ссудных счетов: простой ссудный счет, специальный ссудный счет и контокоррентный счет. Учет выдачи ссуды на указанных счетах производится: по дебету счета — сумма выданной ссуды (долг заемщика), по кредиту — погашение задолженности.

Простые ссудные счета используются при возникновении разовой потребности в заемных средствах в связи с накоплением различных видов товарно-материальных ценностей, осуществлением тех или иных производственных затрат, отвлечением средств в расчеты, потребностями в текущих платежах и др. По этим счетам предоставляются ссуды для покрытия произведенных затрат и под фактически накопленные запасы (остатки) товарно-материальных ценностей, оплаченные с расчетного счета. У клиента может быть столько простых ссудных счетов, сколько он имеет частных объектов кредитования. Данный счет требует большего технического оформления, вместе с тем на нем более четко прослеживается целевое назначение кредита.

Специальный ссудный счет используется при возникновении постоянной потребности в кредите и открывается на весь период кредитования. Выдача кредита по этим счетам производится путем оплаты поступающих расчетных документов за товары и услуги, т.е. банк непосредственно участвует в организации платежного оборота и авансирует его. Клиенту в банке может быть открыт только один спецссудный счет, по которому выдаются ссуды под несколько объектов. Таким образом, предприятие имеет постоянно действующий специальный ссудный счет, по которому происходит систематическое предоставление денежных средств и погашение задолженности посредством зачисления выручки от реализации товаров на специальный ссудный счет. При открытии такого счета клиент получает возможность оплачивать платежные документы по самым разнообразным потребностям: счета за товары и услуги, чеки на заработную плату, платежные поручения на погашение кредиторской задолженности, перечисление налогов и других платежей. Для всех этих платежей достаточно иметь один специальный ссудный счет, на который будут поступать определенные платежи в погашение ссудной задолженности. Контокоррентный счет — единый активно-пассивный счет, сочетающий черты ссудного и расчетного (текущего) счетов. Как правило, расчетный счет предприятия как самостоятельный лицевой счет закрывается, поэтому обороты по контокоррентному счету шире, чем при кредитовании по специальному ссудному счету. По этому счету проводятся все операции с клиентом. Кредит выдается по мере потребности клиента, если поступления на счет (кредитовый остаток) не обеспечивают необходимые платежи. При выдаче кредита на счете образуется дебетовое сальдо (остаток), что означает возникновение задолженности банку. Контокоррент используется в практике, как правило, для надежных клиентов, когда поступление выручки гарантируется систематическим сбытом продукции, что исключает возникновение длительных просроченных долгов. Кредитование по контокоррентному счету является составной частью системы " овердрафт". Такой кредит позволяет производить денежные операции не только в пределах свободного остатка средств, но и за счет кредита банка. В договоре о предоставлении контокоррентного кредита фиксируются: размер максимальной задолженности банку (лимит кредитования); срок, на который предоставляется (открывается) кредит; предельно допустимый срок наличия дебетового сальдо на корреспондентском счете; ставка процента за пользование средствами, другие условия. Клиент может использовать кредит на сумму, оговоренную в договоре, использовать кредит частично, либо не использовать его, так как требования к счету будут покрываться за счет собственных средств владельца счета. Плата за контокоррентный кредит устанавливается в двух формах: плата за фактически использованный кредит и комиссионные платежи. Комиссионные платежи определяются, как правило, в процентах от общей суммы, в пределах которой осуществляется кредитование. При этом возможно включение в договор оговорки, что комиссионные платежи начисляются только в случае неиспользования клиентом кредита. Метод кредитования можно определить как совокупность приемов, с помощью которых банки осуществляют выдачу и погашение кредитов. Таких методов три: метод кредитования по обороту, метод кредитования по остатку, оборотно-сальдовый метод. При кредитовании по остатку организация платежного оборота в связи с обязательствами хозяйственно-финансовой деятельности осуществляется по расчетным счетам с предоставлением банковских ссуд под отдельные виды запасов товарно-материальных ценностей для восстановления собственных средств, вложенных в хозяйственный оборот. Банковские ссуды при этом носят компенсационный характер. Предприятие может кредитоваться по нескольким простым ссудным счетам. Таким образом, кредит взаимосвязан с остатком товарно-материальных ценностей и затрат, вызвавших потребность в ссуде. К примеру, предприятие может уже закупить необходимые ему ценности за счет своих финансовых источников и лишь затем обратиться в банк за ссудой под их обеспечение, тем самым компенсируя произведенные затраты. Кредит в этом случае выдается под остаток товарно-материальных ценностей, в порядке компенсации, а не авансирования затрат (уже произведенных в данном случае) на приобретение необходимых материалов. Чаще всего кредитование по остатку, как правило, уже охватывает меньший круг объектов кредитования, опосредует один из объектов, в то время как кредитование по обороту связано с движением не отдельного, частного, а совокупного объекта кредитования. При кредитовании по обороту кредит следует за движением, оборотом объекта кредитования. Кредит авансирует затраты заемщика до момента высвобождения его ресурсов. Размер ссуды возрастает по мере увеличения объективной потребности в ссуде и погашается по мере снижения этой потребности. Данный метод обеспечивает непрерывное, по мере снижения или увеличения потребности синхронное движение кредита, является непрерывно возобновляющимся процессом. Денежные суммы со специального судного счета предоставляются непосредственно на оплату поступающих расчетных документов за товары и услуги. Каждая выдача такого кредита документально не оформляется. Погашение задолженности по специальному ссудному счету, как правило, производилось путем зачисления выручки предприятия непосредственно на спецссудный счет. Однако, в настоящее время такая система погашения задолженности невозможна в силу содержащихся в специальных правилах указаний о погашении задолженности по кредитам банков с расчетных (текущих) счетов юридических лиц. На практике кредитование по обороту и по остатку могут сочетаться, образуя оборотно-сальдовый метод, когда кредит на первой стадии выдается по мере возникновения в нем потребности, а на второй стадии погашается в строго определенные сроки, которые могут не совпадать с объемом высвобождающихся ресурсов. На первой стадии кредит выдается на начальной стадии оборота товарно-материальных ценностей и затрат; на второй стадии погашается на базе остатков срочных обязательств клиента перед банком.Также методы, используемые в кредитной политике, можно условно разделить на две группы: общие методы и выборочные методы. Общие методы влияют на операции всех коммерческих банков, на рынок ссудных капиталов в целом. Выборочные (селективные) методы направлены на регулирование отдельных форм кредита (например, потребительского) или кредитования различных отраслей (жилищного строительства, экспортной торговли) и применяться могут как ко всем коммерческим банкам так и индивидуально.

К общим (основным) методам используемым в денежно-кредитной политике относят:

- изменение ставки учетного процента. Центральный банк осуществляет кредитование коммерческих банков, взимая с них за пользование кредитом т.н. базовую процентную ставку. Коммерческие банки при выдачи кредита наращивают процентную ставку Центрального Банка на некоторую величину. Чем ниже учетная ставка Центрального Банка, тем более дешевые кредиты выдаются коммерческими банками. И наоборот, повышение учетной ставки влечет за собой удорожание кредитов для населения и предприятий.

- изменение норм обязательных резервов банков. Одним из наиболее мощных средств воздействия на предложение денег является изменение центральным банком нормы резервных требований. Величина резервов, то есть часть банковских активов, которую любой коммерческий банк обязан хранить на счетах центрального банка, во многом определяет его кредитные возможности, ведь банк может выдавать ссуды и расширять тем самым денежное предложение только тогда, когда у него есть свободные резервы, превышающие установленную законом минимальную норму. Увеличивая или уменьшая официальные резервные требования центральный банк может регулировать кредитную активность банков и, тем самым, контролировать предложение денег.

- операции на открытом рынке. При продаже и покупке ценных бумаг (векселя, государственные облигации и др.) центральный банк пытается воздействовать на объем ликвидных средств коммерческих банков и тем самым осуществлять управление их кредитной эмиссией. Покупая ценные бумаги на открытом рынке, он увеличивает резервы коммерческих банков и способствует росту денежного предложения. Продажа ценных бумаг центральным банком приводит к обратным последствиям.

- регламентация экономических нормативов для банков. ЦБ устанавливает соотношения между кассовыми резервами и депозитами, собственным капиталом и заемным, акционерным капиталом и заемным, собственным капиталом и активами, суммой кредита одному заемщику и капиталом или активами и др.

К выборочным методам относят:

- прямое ограничение размеров банковских кредитов. ЦБ может ограничить выдачу определенных кредитов в определенных банках, путем установлении нормы кредитования. Нередко разным банкам устанавливаются неодинаковые темпы роста выдачи кредитов. Также государственные органы оказывают влияние не только на объем кредитов в целом, но и на их структуру. Так, к примеру, в случае перегрева рынка недвижимости, центральный банк может ограничить коммерческие банки в выдаче ипотечных кредитов, тем самым уменьшая риск обвала и последующей депрессии на этом рынке.

- регламентация условий выдачи конкретных видов кредитов. Путем установления определенных условий кредитования, ЦБ стремится избежать перекосов и возникновения кризисов в конкретных областях экономики государства. Возвращаясь к примеру с перегревом рынка недвижимости, можно отметить случаи принудительного повышения ЦБ уровня первичных средств заемщика, при наличии которых коммерческие банки могут выдать кредит.

1.3. Влияние процентной политики на доходность кредитных операций

Большое внимание должно уделяться вопросу о стоимости кредита, куда входят определение процентной ставки, размер компенсационного остатка на счете, комиссии за выдачу и оформление кредита и т. д.

Одной из наиболее трудных задач в кредитовании предприятий является определение процентной ставки. Кредитор хочет установить достаточно высокую ставку для того, чтобы получить прибыль по кредиту и компенсировать все свои риски. Однако ставка по кредиту должна быть также достаточно низка для того, чтобы заемщик мог успешно выплатить кредит и не обратился к другому кредитору или не вышел на открытый рынок. Чем выше уровень конкуренции на рынке банковских кредитов фирмам, тем острее необходимость поддерживать процентную ставку на разумном уровне, сопоставимом с уровнем конкурентов на данном сегменте рынка. Действительно, на кредитном рынке, характеризующемся высокой конкуренцией, кредитор скорее принимает ставку, а не устанавливает ее. В результате отсутствия регулирования банковской сферы, имеющего место во многих странах, и соответствующего роста конкуренции значительно сократилась маржа банковской прибыли, получаемой от депозитов и кредитов. Поэтому правильное установление процентной ставки по кредитам становится еще более насущной задачей.

В России, к сожалению, пока еще не сложился полноценный рынок кредитов. Это связано в первую очередь с тем, что многие предприятия, которые нуждаются в кредитных ресурсах, являются практически неплатежеспособными при использовании имеющихся методов оценки кредитоспособности, многие имеют высокий уровень задолженности, что связано с неплатежами.

В настоящее время к этому прибавилось и мировой финансовый кризис, а также колебание мирового снижения цен на нефть, что очень актуально для города Азнакаево и всего юго-востока Республики Татарстан, так как, в основном, Азнакаевский ДО АФ ОАО АИКБ «Татфондбанк» и другие банки города проводили кредитование нефтяных и обслуживающих их предприятий, а также местных органов власти под платежи нефтяных предприятий в бюджет.

Это также приводит к необходимости правильного установления процентных ставок для снижения возможных рисков невозврата кредитов. Поэтому в данной работе сделана возможность рассмотреть использование зарубежного опыта в данной области в российской действительности.

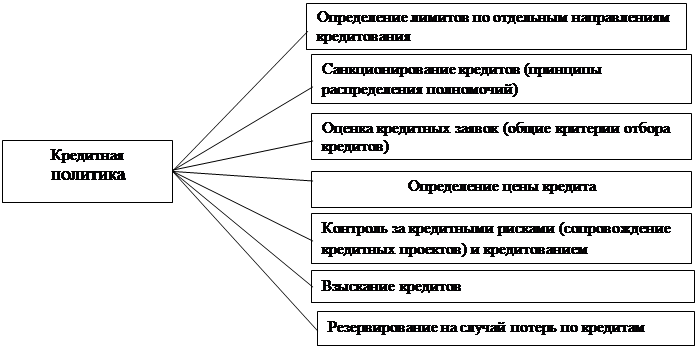

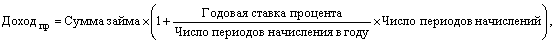

Все процентные ставки делятся на две группы: сложные ставки и простые. Математически отличие двух способов исчисления процентов состоит в том, что по простым процентам платеж по ссуде (ссуда и проценты по ней) растет по формуле:

(1)

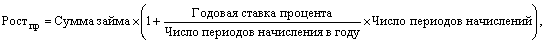

а формула роста суммы платежа по займу для сложных процентов имеет вид: (2)

а формула роста суммы платежа по займу для сложных процентов имеет вид: (2)  То же самое, для исчисления дохода (наращения стоимости займа): (3)

То же самое, для исчисления дохода (наращения стоимости займа): (3)  (4)

(4)

Здесь и далее во всех формулах в целях упрощения полагается, что элемент «ставка процента» содержит в себе необходимое деление

Ставка процента, в %

100%

С применением сложных процентов доходы банка начинают расти во времени не в прямой пропорциональной, как при простых процентах, а в степенной зависимости. Начисляемые, но не выплачиваемые сложные проценты присоединяются к сумме основного долга, вследствие чего происходит начисление процентов на проценты. Постоянный рост исходной суммы для исчисления процентов таким образом дает эффект ускорения наращения процентного дохода.

Для простых процентов характерна регулярность поступления дохода, при этом регулярные выплаты одинаковы по размеру. Регулярность поступлений дохода определяется периодичностью начислений - ежемесячно, ежеквартально или с любой другой периодичностью, как это определено условиями конкретного договора кредитования. Сумма таких регулярных и постоянных выплат составляет доход, получаемый банком по ссуде в целом. С ростом числа периодов, то есть месяцев, кварталов и т.д., нахождения средств в ссуде, растут число выплат и доходы кредитора, что и отражает прямую пропорциональную зависимость дохода банка-кредитора от срока кредитования.

Другой характерной особенностью начислений простых процентов является то, что от периодичности их выплат зависит сумма каждой отдельной выплаты, но не суммарный доход по ссуде в целом.

Периодичность выплат простых процентов, в зависимости от конкретных интересов кредитора, позволяет ему либо накапливать денежную стоимость к определенному моменту, либо распределять свои доходы во времени. Для заемщика разная периодичность выплат позволяет по-разному распределять свои расходы, делая их более или менее постоянными в зависимости от потребностей, вытекающих из его финансовых планов. Таким образом, нельзя говорить о том, что частота начислений простых процентов не должна являться предметом обсуждения в договорных отношениях по оплате займов. Однако в рамках данного способа начисления процентов, периодичность начислений все же не является результирующим фактором величины получаемых доходов.

Принципиальной особенностью начисления сложных процентов, как уже отмечалось, является выплата дохода вместе с погашением основного долга. При этом обязательно предполагается наличие промежуточных начислений в течение срока займа. Именно на даты таких начислений происходит нарастание дохода кредитора за счет начисления процентов, именно за счет таких начислений каждое следующее начисление происходит с учетом результатов предыдущего. При ежемесячном начислении, это происходит, начиная со второго месяца, при ежеквартальном - с шестого месяца. Последнее доказывает другую принципиальную особенность начисления сложных процентов - скорость роста долга в сложном проценте и, следовательно, общий размер процентного дохода зависят от периодичности его начислений.

Значение периода расчетов в начислениях сложных процентов можно сформулировать следующим образом: проценты становятся действительно сложными только при сроках займа больших, чем установленный период расчетов, и чем большим является этот разрыв, тем выше эффект сложных процентов.

Таким образом, можно говорить о двух составляющих эффекта «сложных процентов»: о числе периодов начисления и о календарной дате начисления. Их соотношение складывается в пользу первой составляющей. Влияние каждой из составляющих наращения дохода по сложным процентам имеет свои особенности. Влияние фактора изменения длительности периодов расчетов можно сформулировать как прямую зависимость скорости нарастания процентного дохода в сложных процентах от числа периодов их начисления и обратную зависимость от длительности этих периодов.

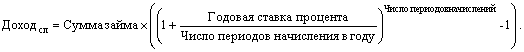

Допустим, банк выдает ссуду в размере 1 млн. руб. сроком на 1 год. На рисунке 2 отражается изменения доходности в зависимости от периода начисления процента. Представленные на рисунке 2 данные об изменении в доходности кредита, рассчитанных как отклонение суммы получаемого дохода от дохода по кредиту с периодом расчетов в один год, показывают абсолютную величину приращения дохода, получаемого за счет фактора длительности периода расчетов. Построенная общая кривая изменения доходности доказывает наличие функциональной зависимости доходности кредита от частоты расчетов и длительности их периодов.

Рис. 2 Изменение доходов по сложным процентам

с разными периодами начисления

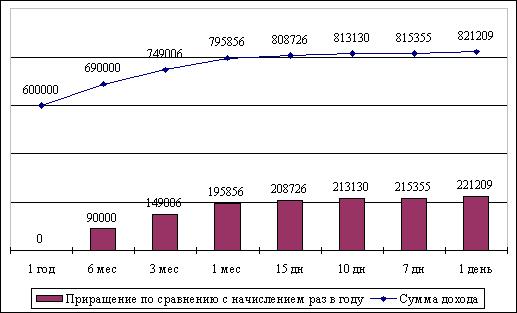

По данным рисунка 2 наиболее ощутимое изменение доходности, в 15, 0% к сумме имевшегося дохода, дает переход от начисления раз в году к начислению раз в полгода. Переход от начисления раз в полгода к начислению раз в квартал дает относительно меньший прирост дохода - 8, 6%. Дальнейшее дробление периодов начисления дает относительный прирост в доходности в 6, 3%, 1, 6%, 0, 5% и 0, 3%, соответственно, при переходе к начислениям раз в квартал, в месяц, в полмесяца, в декаду, в неделю. Из этого следует, что наиболее дорогостоящим для заемщика и наиболее выгодным для банка является само принятие решения о переходе к начислениям по сложным процентам. Дальнейшие изменения периодичности расчетов по ставкам сложного процента с каждым следующим дроблением дают меньший эффект для кредитора и, одновременно, несут в себе меньшие расходы заемщика. Вторым фактором, второй составляющей эффекта «сложных процентов» был назван фактор календарной даты оказания ссуды. На рисунке 2 представлена динамика изменения доходности кредитования под сложные проценты с изменением даты совершения сделки. Приведены данные по ссуде с прежними условиями, то есть в 1 000 000 руб. сроком на 1 год под 60%, годовых. По рисунку 3 дополнительный доход нарастает по мере увеличения разрыва в датах начисления и датах оказания кредита, достигает пика в момент, когда дата выдачи кредита равноудалена от предыдущей и последующей даты начисления (разрыв достигает максимального размера) и в дальнейшем с той же закономерностью, с точностью до рубля, снижается. Поэтому, оценивая дополнительный доход вследствие несовпадения дат начисления процентов и оказания кредита, важно знать не столько абсолютную величину разрыва в указанных датах, сколько их соотношение, степень их разрыва. Характерно, что представленные расчеты сделаны для ежемесячного и ежеквартального начислений, проводимых на 1 число месяца. Те же данные точно соответствуют расчетам по ссуде, оказанной 1 числа, с датой начисления процентов на 1-е, 6-е, 11-ое и т.д. числа месяца. Рис. 3 Изменение доходов по сложным процентам в зависимости откалендарной даты ссуды В оценке рассматриваемого дополнительного дохода принципиальна не только величина разрыва в датах начисления и совершения займа. Максимальный разрыв в датах для ежемесячных и ежеквартальных начислений дает совершенно различный эффект. Пик разрыва для месяца дает 3 566 руб. для квартала - 24 716 руб., то есть почти в 7 раз больше. Это означает, что степень влияния фактора также зависит от длительности периода начисления. Чем больше период начисления, тем больше влияние рассматриваемого фактора. Если банк использует сложные проценты и ведет их начисление в общеустановленные дни, в оплате ссуд всегда присутствуют дополнительные доходы для него и дополнительные расходы для заемщика. Но практически во всех активных операциях, банки, за исключением условий оплаты просроченной задолженности, используют простые проценты, в которых отсутствует этот элемент дополнительного дохода. Таким образом, складывается положение, когда банки не имеют дополнительных доходов выступая в роли кредиторов.

Рис. 3 Изменение доходов по сложным процентам в зависимости откалендарной даты ссуды В оценке рассматриваемого дополнительного дохода принципиальна не только величина разрыва в датах начисления и совершения займа. Максимальный разрыв в датах для ежемесячных и ежеквартальных начислений дает совершенно различный эффект. Пик разрыва для месяца дает 3 566 руб. для квартала - 24 716 руб., то есть почти в 7 раз больше. Это означает, что степень влияния фактора также зависит от длительности периода начисления. Чем больше период начисления, тем больше влияние рассматриваемого фактора. Если банк использует сложные проценты и ведет их начисление в общеустановленные дни, в оплате ссуд всегда присутствуют дополнительные доходы для него и дополнительные расходы для заемщика. Но практически во всех активных операциях, банки, за исключением условий оплаты просроченной задолженности, используют простые проценты, в которых отсутствует этот элемент дополнительного дохода. Таким образом, складывается положение, когда банки не имеют дополнительных доходов выступая в роли кредиторов. Рассмотрев сравнительную оценку двух разных способов начисления процентов - простых и сложных - мы выявили их особенности и специфику. Теперь важно оценить полученные результаты.

Анализ соотношения уровня доходности простых и сложных процентов показывает безусловные преимущества второго метода для кредитора и его заведомую убыточность для заемщика, и наоборот. Однако, результаты тех же исследований показали, что отличительным качеством начислений по простым процентам является регулярность поступлений дохода, равно как разовый характер поступлений, отсроченных до момента гашения займа, определяет специфику начислений по сложным процентам. Учет соотношения стоимости разновременных платежей в измерениях доходности финансовых операций более, чем принципиален. Это особенно важно в условиях постоянного роста цен и обесценения денег.

В целом итоги рассмотрения двух систем процентных ставок помогают преодолеть некоторые стереотипы в восприятии простых и сложных процентов. Традиционно такое отношение сторон ссудной сделки, когда банк заинтересован в сложных процентах, позволяющих быстро нарастить сумму имеющихся средств, заемщик же, по возможности, старается избегать сложных процентов и «предпочитает» простые проценты, опасаясь разрастания своих расходов.

В оценке позиции заемщика имеет смысл обратить внимание на следующие особенности займа: заемщик, работающий преимущественно на привлеченных средствах, заинтересован в постоянном возобновлении суммы привлеченных средств. Выплата доходов по простым процентам означает отток средств из его оборота, и необходимость привлечения новых, подлежащих дополнительной оплате займов, на сумму выбывших из оборота ресурсов. Последнее равнозначно присоединению начисленных процентов к основному займу, в чем и заключен смысл начислений по сложным процентам.

В количественном соотношении расходов по простым и сложным процентам верно лишь то, что годовой заем под 16% с выплатой процентов по истечении срока действительно дешевле того же займа под 16% с выплатой сложных процентов с периодом начисления меньше года. Но при более внимательном рассмотрении обнаруживается, что эффект экономии дает не применение простых процентов, а сокращение периодичности начислений процентов. Уравняв два займа в этих условиях, можно утверждать, что расходы по оплате пользования заемными средствами будут эквивалентными. Простая калькуляция затрат на оплату займа - при простых процентах 600 ООО руб. с 1 ООО ООО руб. займа, и 749 006 руб. с той же суммы, при сложных процентах - неверна. В случае расчетов по простым процентам заемщик имел в течение года ряд платежей и для поддержания того же объема привлеченных средств должен был сделать дополнительные займы, затраты на привлечение которых составят те же 149 006 руб.

Таким образом, и для заемщика сложные проценты оказываются равнозначными простым. Более того, в сложных процентах можно найти существенные преимущества. При применении сложных процентов достигается существенная экономия на операционных расходах по совершению новых займов.

Подытоживая рассмотрение договорных условий оплаты ссуд по простым и сложным процентам, необходимо отметить следующее: результаты проведенного исследования доказывают, что при выборе банком при кредитовании простых или сложных процентных ставок принципиально не только и не столько само договорное условие начисления по сложным или простым процентам, сколько длительность периода начисления. При определенном периоде начисления процентов, практические результаты оплаты ссуд и займов или сложных процентов эквивалентны. Заемщик может не бояться высоких расходов по оплате ссуд оплачиваемых сложными процентами, кредитор может не надеяться на извлечение особого дополнительного дохода.

Только особые интересы кредитора и заемщика могут реализовываться в применении сложных или простых процентов.

Для банка сложные проценты - это возможность сохранить текущую стоимость имеющихся средств, необходимых к определенному моменту в будущем. Для заемщика сложные проценты - это возможность сэкономить на операционных затратах, увеличить стабильность ресурсной базы за счет увеличения сроков заимствования средств.

Заемщик может быть заинтересован в простых процентах, когда знает, что ему по истечении определенного срока средства будут не нужны в прежнем объеме или не нужны на прежних условиях. По сравнению с условиями сложных процентов, при простых процентах у заемщика появляется возможность более гибко регулировать объемы и условия новых займов. Банк же может интересовать сохранение стоимости не к определенному моменту в будущем, а в течение определенного периода времени. В этом случае регулярное получение средств в виде процентов обеспечивает возможность «равномерно» потреблять имеющиеся средства в течение длительного промежутка времени, не теряя на их обесценении.

На основе проведенного выше исследования можно порекомендовать банку шире использовать метод сложного процента при кредитовании предприятий. Для этого нужно разъяснить возможному заемщику выгодность сложного процента. Но все же в настоящее время многие коммерческие банки, используют метод простого процента, поэтому рассмотрим подробнее виды простых процентных ставок.

Простейшая модель установления ставки по кредиту по принципу " стоимость плюс" предполагает, что процентная ставка по любому кредиту устанавливается на основе следующих компонентов:

1) стоимость привлечения соответствующих ресурсов для банка;

2) банковские операционные расходы, отличные от расходов по привлечению средств, в том числе заработная плата сотрудников кредитного управления и стоимость материалов и оборудования, необходимых для предоставления кредита и контроля над ним;

3) компенсация банку за уровень риска невыполнения обязательств;

4) желаемая маржа прибыли по каждому кредиту для осуществления

достаточных выплат в пользу акционеров банка.

Каждый из указанных компонентов может быть выражен в форме годовых процентов относительно суммы кредита.

(5)

| Процентная ставка по кредиту | = | Предельная стоимость привлеченных средств для кредитования заемщика | + | Операционные расходы банка, отличные от расходов по привлечению средств | + | Оценочная маржа для защиты банка от риска неисполнения обязательств | + | Желаемая маржа прибыли банка. |

Данный метод определения ставки по кредиту является наиболее простым и быстрым. Например, банк получил заявку от одного из своих корпоративных клиентов на сумму в 5 млн. руб. В российской действительности в качестве предельной ставки может традиционно использоваться ставка рефинансирования Центробанка России, которая составляет на сегодняшний день 7.5 процентов годовых. Операционные расходы по анализу, выдаче и контроль над кредитом оценены в 0, 2% по заявке в 5 млн. руб. Кредитное управление банка может рекомендовать добавить от 0, 4 до 0, 8% испрашиваемой суммы для компенсации риска того, что кредит не будет выплачен своевременно и в полном объеме. Наконец, банк может установить маржу прибыли в 2% сверх финансовых, операционных расходов и расходов, связанных с рисками по данному кредиту. Таким образом, данный кредит будет предложен заемщику по ставке в 8, 1% (8, 5%) (7, 5% +0, 2% + 0, 4%).

Одним из недостатков этой модели является предположение, что банк точно знает свои расходы и может устанавливать ставку по кредиту без учета фактора конкуренции со стороны других кредиторов. Данные ограничения этого подхода привели к появлению в банковской сфере модели ценового лидерства, которую начали использовать крупнейшие банки - " денежные центры" США около 80 лет назад. Во время Великой депрессии 30-х гг. крупнейшие банки установили унифицированную ставку по кредиту, известную под названием " прайм-рейт" (иногда называемую также базовой или справочной ставкой), вероятно, самую низкую ставку, предлагаемую наиболее кредитоспособным клиентам по краткосрочным кредитам в оборотный капитал. Фактическая ставка по кредиту любому конкретному заемщику будет определяться на основе данной формулы:

(6)

| Процентная ставка по кредиту | = | Базовая ставка, или прайм-рейт (включая желаемую банком маржу прибыли сверх операционных и административных расходов) | + | Надбавка, премия за риск неисполнения обязательств, уплачиваемая непервоклассными заемщиками | + | Премия за риск, связанный со срочностью, уплачиваемая заемщиками, обращающимися за долгосрочным кредитом |

Опять же в нашем случае в качестве ставки " прайм-рейт" может выступать ставка по кредитам Центробанка России. И примерный расчет по данному методу будет выглядеть следующим образом: если предприятие среднего размера просит о предоставлении кредита сроком на 3 года для приобретения нового оборудования, ставка по такому кредиту может быть установлена на уровне 16% и состоять из прайм-рейт (в нашем случае ставки Центробанка) в 15%, плюс 0, 5% за риск невозврата ссуды, плюс 0, 5% за риск, связанный со срочностью ввиду долгосрочного характера кредита. Сумма премий за риск по данному кредиту обычно называется надбавкой. Банки могут увеличивать или сокращать свои кредитные портфели путем сокращения или увеличения своих надбавок.

Разработаны две различные формулы расчета плавающей прайм-рейт:

1) метод " прайм +";

2) метод " прайм х".

Например, заемщику может быть установлена ставка в 12% по краткосрочному кредиту методом " прайм + 2" при прайм-рейт на уровне 10%. Другим способом ставка для данного клиента может быть установлена на базе " прайм х 1, 2":

Процентная ставка по кредиту = 1, 2 (прайм-рейт) = 1, 2 х (10%) = 12%.

Хотя оба этих метода могут привести к одному и тому же первоначальному результату, как в приведенном выше примере, в случае, когда по кредиту установлена плавающая ставка, результаты могут быть и различными при изменении процентных ставок.

Так, в условиях повышения ставок по методу " прайм х " ставка за кредит клиенту растет быстрее, нежели ставка, устанавливаемая методом " прайм+". При снижении же ставок, ставка по ссуде, предоставляемая клиенту, уменьшается быстрее при использовании метода " прайм х". Например, при росте прайм-рейт с 10 до 15%, ставка по кредиту, приведенному выше, увеличивается с 12 до 17% - по методу " прайм +" и с 12 до 18% - по методу " прайм х". Однако при снижении прайм-рейт с 10 до 8% по методу " прайм +" получаем ставку в 10%, по методу " прайм х" - 9, 6%.

Дальнейшие модификации систем установления ставок по кредитам на основе прайм-рейт появились в 80-х гг. Одно из изменений заключалось в появлении модели установления ставки ниже прайм-рейт. В США, например, многие банки, объявили о том, что кредиты некоторым крупным корпорациям на срок в несколько дней или недель будут предоставляться по низким ставкам денежного рынка, к которым прибавляется небольшая маржа (возможно, от 1/4до 3/4процентного пункта) для покрытия риска, прочих операционных расходов и получения прибыли. Таким образом:

(7)

| Процентная ставка по кредиту | = | Процентные расходы по привлечению средств на денежном рынке | + | Надбавка для покрытия риска и получения прибыли |

Итак, если банк может сегодня заимствовать денежные средства населения по ставке в 10%, а предпринимательская фирма-заемщик с высоким кредитным рейтингом просит об открытии кредитной линии на 10млн. руб. сроком на 30дней, мы можем предоставить данный кредит по ставке 10+5% (10%для покрытия процентных расходов по привлечению средств на денежном рынке + надбавка в 5%для покрытия риска, непроцентных расходов и достижения прибыльности).

В результате ставка по краткосрочному кредиту может оказаться на несколько процентных пунктов ниже установленной прайм-рейт, что снижает значимость прайм-рейт в качестве справочной ставки по кредитам предприятиям.

Еще одной модификацией модели ценового лидерства, появившейся в последнее время за рубежом, стало использование ставок " кэп" согласованного верхнего предела ставки по кредиту вне зависимости от будущей динамики процентных ставок. Таким образом, заемщику может быть предложена плавающая ставка прайм-рейт + 5при максимуме в 5%сверх первоначальной ставки. Это означает, что в случае выдачи кредита при ставке прайм-рейт на уровне в 14%первоначальная ставка будет составлять 14 + 5, или 19%.Ставка может повыситься только до 19% (14% + 5%)вне зависимости от того, каких высот достигнут рыночные ставки в течение срока действия кредитного договора.

" Кэпы" представляют собой одну из услуг, которую банк может предложить своим клиентам за особое вознаграждение. Ставки " кэп" дают заемщику некоторую уверенность относительно максимальной стоимости кредита, поскольку любые проценты, уплаченные сверх этой ставки, будут возмещены заемщику или единовременно (один раз в год), или по окончании срока действия кредитного договора. Однако банкиры должны быть осторожны при установлении ставок " кэп" по своим кредитным договорам: длительный период поддержания высоких процентных ставок приведет к тому, что риск по плавающим процентным ставкам перейдет от заемщика к кредитору. Данный метод построения ставки по кредиту также может быть использован в практике российских банков при кредитовании надежных клиентов. В данном случае, если рискованность кредита достаточно низка, подобная ставка может быть установлена для снижения потерь при повышении ставки прайм-рейт (ставки Центробанка).

За рубежом были разработаны более сложные модели установления ставок по кредитам, которые позволяют банку получать достаточные средства для возмещения всех расходов и покрытия, всех рисков. Одной из подобных моделей является метод установления ставок по принципу " стоимость-выгодность", который состоит из трех простейших компонентов:

1) оценки совокупного дохода по кредиту в условиях различных уровней процентных ставок и прочего вознаграждения банку;

2) оценки чистой суммы предоставляемых в кредит средств (за вычетом любых депозитов, которые заемщик обязуется держать в банке, и с учетом требований к резервированию, предъявляемых Центробанком);

3) оценки прибыли по кредиту до налогообложения путем деления

оценочного дохода по кредиту на чистую сумму предоставляемых в кредит

средств, которой будет фактически пользоваться заемщик.

Предположим, например, что заемщик просит об открытии кредитной линии на сумму в 5 млн. руб., но фактически использует только 4 млн. руб. по ставке в 16%.Клиенту необходимо уплатить комиссию за обязательство в 1%суммы неиспользованной кредитной линии. Более того, банк настаивает на поддержании клиентом компенсационных остатков (депозитов) в размере 16%фактически полученной суммы в пределах кредитной линии и в размере 5% неиспользованной суммы кредитной линии. Требования к резервированию, установленные Центральным Банком, составляют 7%. Исходя из приведенных данных, мы имеем следующее:

(8)

| Оценка кредита по доходу | = | Использованная часть кредитной линии | + | Неиспользованная часть кредитной линии |

То есть:

Оценка дохода по кредиту = (4 ООО ООО х 0, 16) + (1 ООО ООО х 0, 01) =640 000+ 10 000 = 650 000

(9)

| Оценка размера средств, используемых заемщиком | = | Требования к компенсационным остаткам | + | Требования к резервированию |

То есть:

Оценка размера средств, используемых заемщиком = 4 000 000 - (4 000 000 х 0, 16 + 1 000 000 х 0, 05) + 0, 07 х (4 000 000 х 0, 16 + 1000 000 х 0, 05) = 3 310 000 + 48 300 = 3 358 300

Оценка прибыли банка по данному кредиту до налогообложения = 650 000 +

3 358 300 = 4 008 300

Если прибыль банка по данному кредиту до налогообложения однозначно перекрывает стоимость затраченных на него банковских средств, то при принятии решения о кредитовании, менеджеры должны учесть риск, присущий кредитованию, и желание руководства банка получить маржу прибыли в размере полной стоимости кредита (включая налоги).

Подход к установлению ставок с точки зрения " стоимость - выгодность" является лишь одной из частей более широкой концепции, известной под названием " анализ доходности клиента". Данный метод установления ставки по кредиту предполагает, что банк должен при оценке каждой кредитной заявки принимать в расчет все взаимоотношения с данным клиентом. При анализе доходности особое внимание обращается на прибыль от всех взаимоотношений с клиентом, рассчитываемую по следующей формуле:

(10)

| Расходы по предоставлению кредитов и оказания других услуг | = | Чистая ставка прибыли Доход от кредитов до налогообложения от + и других услугвсех взаимоотношений предоставляемыхс клиентом клиенту |

| Чистые средства, предоставляемые в кредит, сверх суммы депозитов клиента |

Доходы, получаемые банком от клиента, могут включать проценты по кредиту, комиссию за обязательство, комиссию за управление наличными средствами и обработку цифровой информации. Расходы, связанные с клиентом, могут включать заработную плату банковских сотрудников, расходы на изучение кредитной документации, проценты по депозитам, расходы по проверке счетов и стоимость обработки (включая оплату чеков, учет кредитов и депозитов, услуги по хранению ценностей в сейфах), а также стоимость приобретенных кредитных ресурсов. Чистые кредитные ресурсы представляют собой сумму кредита, предоставленного клиенту, за вычетом средней суммы его депозитов (скорректированной с учетом требований к резервированию).

Затем производится фактическая оценка суммы средств банка, используемой каждым клиентом сверх суммы, предоставляемой им банку. Если расчетная чистая ставка прибыли от всех взаимоотношений с клиентом является положительной, кредитная заявка, по всей вероятности, будет удовлетворена, поскольку банк заработает премию сверх суммы всех произведенных расходов (включая необходимые выплаты в пользу акционеров). Если расчетная чистая ставка прибыли от всех взаимоотношений с клиентом является отрицательной, в предоставлении кредита может быть отказано. Но банк может повышать ставку по кредиту или цену других услуг, оказываемых клиенту для того, чтобы взаимоотношения продолжались на выгодной основе. Клиенты, которые считаются более рисковыми, должны приносить банку и более высокую расчетную ставку прибыли.

Рассчитав, какие доходы приносит клиент банку, многие зарубежные банки предоставляют клиенту кредит на сумму прибыли, которую банк получил, инвестируя средства с депозитного счета клиента в доходные активы. Естественно, неразумно включать всю сумму депозита клиента при расчете прибыли от инвестирования средств, поскольку банк должен соблюдать требования к резервированию и значительная часть депозитного остатка клиента состоит из временного остатка, обусловленного периодом чекового клиринга, возникающего в связи с тем, что выписанные клиентом чеки могут быть не предъявлены к оплате. Многие зарубежные банки рассчитывают фактическую сумму чистых инвестируемых средств на основе депозита клиента и соответствующего кредита на сумму прибыли, исходя из некоторой версии следующих формул:

(11)

| Чистые инвестируемые (используемые) средства для банка | = | Средний остаток по депозиту клиента | - | Средняя сумма чекового клиринга по счету |  -

-

| Необходимые резервы от суммы депозита | х |

Чистая сумма инкассированных средств по счету

| |||||||||

| (12) | |||||||||||||||||

| Сумма прибыли, предоставляемая клиенту в кредит | = | Годовая ставка прибыли | х | Часть года, в течении которой доступны средства по депозиту | х | Чистые инвестируемые (используемые) средства | |||||||||||

Например: Предположим, что клиент имеет средний остаток по депозиту за данный месяц в размере 1 125 ООО руб. На операции по чекам приходится 125 ООО руб., чистая сумма инкассированных средств составляет 1 млн. руб. Соответствующий норматив резервирования составляет 7%. После переговоров с клиентом, банк принял решение о предоставлении ему кредита в размере прибыли на его депозит, по ставке в 15%. В данном случае чистые используемые (инвестируемые) средства клиента и кредит на сумму прибыли будут составлять:

Чистые инвестируемые

(используемые) средства = 1125000 – 125000 – 15/100 х 1000000 = 850000руб.

для банка

Размер кредита на

сумму прибыли для = 15% х 1/12 х 850 000 = 10 200 руб.

данного клиента

Таким образом, после расчета всех доходов от всех сделок банка с данным клиентом банк предоставит ему кредит порядка 10 200 руб., которые банк получил в прошлом месяце от инвестирования депозитов клиента в доходные активы.

Анализ доходности клиента за рубежом в последние годы становился все более сложным и всеобъемлющим. Была разработана подробная бухгалтерская отчетность по источникам доходов и расходов от обслуживания каждого крупного клиента. Зачастую подобный анализ включал консолидированные данные по самому заемщику, его дочерним фирмам, крупнейшим акционерам и верхнему эшелону руководства для того, чтобы управляющие банком могли иметь цельное представление относительно всех взаимоотношений банка с клиентом. Подобный консолидированный отчет может определять, насколько убытки по обслуживанию одного счета компенсируются прибылью по другому счету, что составляет общую картину взаимоотношений с данным клиентом. Автоматизированные системы анализа доходности клиента позволяют кредиторам рассчитать альтернативные сценарии установления ставок по кредитам и депозитам для выявления оптимального для банка и клиента уровня ставок. Анализ доходности может также использоваться для идентификации наиболее прибыльных клиентов и кредитов, и наиболее успешно работающих кредитных инспекторов.

Были рассмотрены варианты построения процентных ставок при выдаче кредита предприятиям и организациям. С точки зрения доходности банку выгоднее использовать правильно установленную сложную ставку. Но проблемой является недостаток информации по выгодности этой ставки у заемщиков, да и у самого банка. Например, банк использовал такую ставку только при привлечении средств населения, то есть в пассивных операциях. Кроме этого, существует несколько видов построения простых ставок, которыми банк может варьировать кредитные риски, используя их с разными категориями заемщиков

Таким образом, кредитная политика коммерческого банка представляет собой систему денежно-кредитных мероприятий, проводимых банком для достижения определенных финансовых результатов, и является одним из элементов банковской политики.

2. Анализ кредитной политики Азнакаевского ДО АФ АИКБ «Татфондбанк»