Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Решение. 1. Для прогнозного периода устанавливаем величины безрисковых норм дохода (переменных безрисковых ставок) по годам этого периода

|

|

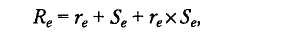

1. Для прогнозного периода устанавливаем величины безрисковых норм дохода (переменных безрисковых ставок) по годам этого периода, опираясь на предположение о нормальном характере распределения вероятностей всех сценариев изменения инфляции:

где Se = (Sепес + 4Seн.в. S еопт): 6.

То есть:

S1, = (S1пес + 4S1н.в. S 1опт): 6 = (0, 14 + 4x0, 12 + 0, 11): 6 = 0, 122

S2, = (S2пес + 4S2н.в. S 2опт): 6 = (0, 13 + 4x0, 10 + 0, 09): 6 = 0, 103

S3, = (S3пес + 4S3н.в. S 3опт): 6 = (0, 12 + 4 х 0, 08 + 0, 07): 6 - 0, 085.

Соответственно:

R1 = r + S1, + r х S1 = 0, 015 + 0, 122 + 0, 015x0, 122 - 0, 155

R2 = r + S2 + r x S2 = 0, 015 + 0, 103 + 0, 015x0, 103 = 0, 120

R3 = r + S3 + r x S3 = 0, 015 + 0, 085 + 0, 015x0, 085 = 0, 101.

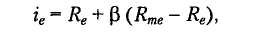

2. На их основе и с учетом среднеотраслевого значения коэффициента «бета» (который считается как средневзвешенный по открытым компаниям отрасли, где в качестве весовых коэффициентов используются рыночные капитализации этих компаний), а также прогноза изменения среднерыночной доходности определяем ожидаемые по годам прогнозного периода переменные ставки дисконтирования, компенсирующие риски оцениваемого бизнеса:

где β = (β А х ЦА + β В х ЦВ + β С х ЦС): (ЦА + Цв + Цс) = (1, 32х 1, 241 + 1, 47x3, 544 +1, 51х хЗ, 702): (1, 241 + 3, 544 + 3, 702) - 1, 466.

То есть:

i1 = R1 + (Rm1 xR1) = 0, 155 + 1, 466(0, 23 - 0, 155) = 0, 265

i2 = R2 + (Rm2 хR2) = 0, 120 + 1, 466(0, 18 - 0, 120) = 0, 208

i3 = R3 + (Rm3 xR3) = 0, 101 + 1, 466(0, 15 - 0, 101) = 0, 173.

3. С применением полученных переменных ставок дисконтирования и данных по ожидаемым в прогнозном периоде достаточно точно спланированным денежным потокам рассчитываем остаточную текущую стоимость бизнеса в прогнозном периоде:

+ 80/[(1 + 0, 265)(1 + 0, 208)(1 + 0, 173)] - 39, 526 + 49, 084 + 44, 643 =

= 133, 253 тыс. руб.

4. По методу простой прямой капитализации оцениваем остаточную стоимость бизнеса в постпрогнозном периоде, приводя ее по времени затем к текущему моменту (т. е. дисконтируя в расчете на длительность прогнозного периода и получая остаточную текущую стоимость бизнеса в постпрогнозном периоде). При этом в качестве адекватного постпрогнозному периоду коэффициента капитализации используем предполагаемые как стабилизировавшиеся безрисковую ставку и среднерыночную доходность (так что i постнрогноз = ie = 3).

5. В заключение для оценки итоговой остаточной текущей стоимости бизнеса складываем его остаточные текущие стоимости в прогнозном и постпрогнозном периодах:

PVocт = PVост. прогн. + PV ост. постпрогн = 133, 253 + 258, 051 = 391, 30 тыс. руб.