Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Политика управления денежными активами включает следующие этапы.

|

|

1. Анализ денежных активов в предшествующем периоде.

2. Оптимизация среднего остатка денежных активов.

3. Дифференциация среднего остатка денежных актив в разрезе национальной и иностранной валют.

4. Выбор эффективных форм регулирования среднего остатка.

5. Обеспечение рентабельного использования свободного остатка денежных активов.

6. Построение эффективных систем контроля за денежными активами.

Анализ и контроль денежных активов

Контроль за состоянием и эффективностью использования денежных активов осуществляется на основе коэффициентов:

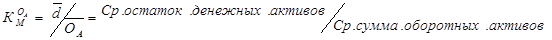

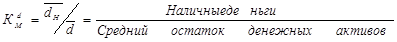

1. Коэффициент мобильности оборотных активов. Показывает удельный вес наличных денег в оборотных активах. Законодательно установленных лимитов в отношении пропорции наличности не установлено:  .

.

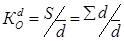

2. Коэффициент оборачиваемости в количестве оборотов среднего остатка денежных активов:  .

.

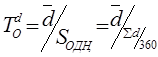

3. Средний период оборота денежных средств:  .

.

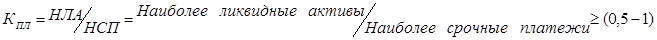

4. Коэффициент платёжеспособности:

5. Коэффициент мобильности денежных активов. Показывает удельный вес наличных в общей сумме денежных активов:

.

.

6. Рентабельность краткосрочных финансовых вложений:

7. Коэффициент инкассации (текущего или следующего месяца)определяется как отношение суммы оплаты наличными в отчетном периоде к сумме реализации отчетного периода.

8. Денежный поток (чистая прибыль + амортизация)

Причину недостатка денежных средств можно рассмотреть по следующим аналитическим цепочкам:

| Проблема | Причина | Индикатор | Параметры | Управляющие воздействия |

| Недостаток денежных средств | Низкие доходы | Рентабельность продаж | Объём продаж | Оптимизация ассортимента, маркетинг |

| Цена | Маркетинг, ценообразование | |||

| Высокие расходы | Производственные расходы | Управление издержками | ||

| Непроизводственные расходы | ||||

| Нерациональное использование денежных средств | Денежный поток | Рост запасов | Управление товарно-материальными запасами, запасами готовой продукции, дебиторской и кредиторской задолженностью | |

| Рост дебиторской задолженности | ||||

| Снижение кредиторской задолженности | ||||

| Недостатки планирования | Повторяющиеся ошибки и просчеты | Низкая квалификация персонала | Подбор персонала, повышение квалификации, обучение персонала, материальное и моральное стимулирование, налоговое планирование | |

| Условия окружающей среды | Инфляция, неплатежи, конкуренция | Страхование рисков и ответственности, дебиторской задолженности, диверсификация деятельности |

Увеличение скорости оборота денежной наличности позволяет расширять производство и увеличить объём продаж без увеличения объёма капитала. Это снижает издержки обращения и увеличивает прибыль.

Пример.

Объём продаж за год (выручка) составляет (S) = 1млн.850 тыс.руб; Оборотные активы (Оа) = 322617 руб;

Денежная наличность (d) = 16523 руб.

Предприятие планирует увеличить объём продаж до уровня S/ = 2700000 руб.

Решение.

1. Коэффициент мобильности оборотных активов

Оа

Км = 16523 / 322617 = 0, 05 5%

2. Коэффициент оборачиваемости денежных активов

d

Ко = 1850000 / 16523 = 112 оборотов;

3. Средний период оборота денежных активов

Т = 360 / 112=3, 2 дня

4. Если бы оборачиваемость сохранилась на прежнем уровне (112 оборотов), то предприятию потребовалось бы увеличить запасы денежной наличности до уровня

d _ S__ _ S__

Кo = d ср.; d ср. = Кo d = 2700000 / 112 = 24107 руб.

5. Если же сохранить денежную наличность на старом уровне, то необходимо увеличить оборачиваемость до уровня:

d

Ко = 2700000 / 16523 = 163 оборота;

6. Разница в потребности денег составляет

Δ d = d/ - d о = 24107 – 16523 = 7584 руб.

7. Выгода от неполучения нового кредита составит сумму не выплаченных процентов. Например, если кредит в сумме 7584 руб не взят под 12% годовых на 1 месяц, то сумма не уплаченных процентов составит:

I = 7584 * 0, 12 * 1/12 = 75, 84 руб.

13. Методы оптимизации и регулирования объёмов денежной наличности.

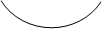

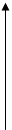

Графически задачу оптимизации можно представить следующим образом.

Потери при пополнении остатка ДС

Потери при пополнении остатка ДС

Потери альтернативного дохода при хранении ДС на р.счете

Потери альтернативного дохода при хранении ДС на р.счете

|

Совокупные потери при формировании остатка ДС

Совокупные потери при формировании остатка ДС

|

Расходы по обслуживанию операций пополнения остатка ДС

Q*

Сумма остатка ДС

Сумма остатка ДС

Решение задачи управления предполагает:

§ Определение оптимальной суммы денежных активов.

§ Определение пропорций наличных денег и краткосрочных ценных бумаг (оптимальной структуры денежных активов) (

§ Определение сроков и объёмов взаимной трансформации.

В западной практике наибольшее распространение получили 2 модели:

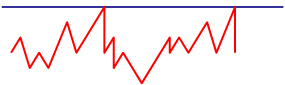

| 1. Модель Вильяма Баумола (1952г) | 2. Модель Миллера и Орра (1966г) |

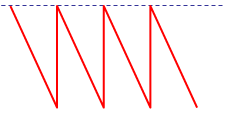

| Модель предполагает (см. рис): § постоянство потока расходования денежных средств; § изменение остатка денежных средств от max до min;. § хранение всех резервов денежных активов в форме краткосрочных финансовых вложений. | Модель (см. рис) используется в условиях, когда невозможно предсказать ежедневный приток и отток денежных средств. Она предусматривает:

§ min предел на уровне страхового запаса;

§ max предел на уровне 3-х кратного страхового остатка.

|

Qmax ДС 28 800

Qmax ДС 28 800

| |||||

| |||||

| |||||

16 300

16 300

Qmin 10 000

Qmin 10 000

Страховой запас 10000

Страховой запас 10000

Qmin время