Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Выполнение работы. Предварительно производится расчет следующих показателей для каждого исследуемого года.

|

|

Предварительно производится расчет следующих показателей для каждого исследуемого года.

Коэффициент инфляции (индекс инфляции) - это показатель, характеризующий соотношение цен прошедшего и текущего периодов. Индекс инфляции, называемый также индексом цен, показывает изменение стоимости определенного набора товаров и услуг. Индекс инфляции помогает оценить интенсивность и скорость инфляционных процессов в экономике. Инфляцию за несколько лет характеризует накопленный коэффициент инфляции.

Накопленные коэффициенты инфляции Ht определяются по формуле:

Н1 = (1+0/100) =1, 000

Н2 = (1+0/100)*(1+7/100) = 1, 070

Н3 = (1+0/100)*(1+7/100)*(1+6/100) = 1, 134

Н4 = (1+0/100)*(1+7/100)*(1+6/100)*(1+5/100) = 1, 191

Н5 = (1+0/100)*(1+7/100)*(1+6/100)*(1+5/100)*(1+5/100) = 1, 250

Затраты на производство продукции с учетом инфляции Сt находятся по формуле:

Ct = zt * Qt * Нt

C1 = 4 * 10 * 1 = 40 тыс. руб.

С2 = 3 * 20 * 1, 070 = 64, 20 тыс. руб.

С3 = 2 * 30 * 1, 134 = 68, 05 тыс. руб.

С4 = 2 * 30 * 1, 191 = 71, 45 тыс. руб.

С5 = 2 * 30 * 1, 250 = 75, 03 тыс. руб.

Доходы, получаемые предприятием

Pt = Сt · dt/100

P1 = С1·d1/100 = 40·10/100 = 4, 0 тыс. руб.

P2 = С2·d2/100 = 64, 20·15/100 = 9, 63 тыс. руб.

P3 = С3·d3/100 = 68, 05·20/100 = 13, 61 тыс. руб.

P4 = С4·d4/100 = 71, 45·20/100 = 14, 29 тыс. руб.

P5 = С5·d5/100 = 75, 03·20/100 = 15, 00 тыс. руб.

Накопленные доходы

∑ Р = ∑ Рt

∑ Р1 = Р1 = 4 тыс. руб.

∑ Р2 = Р1 + Р2 = 4 + 9, 63 = 13, 63 тыс. руб.

∑ Р3 = Р1 + Р2 + Р3 = 4 + 9, 63 + 13, 61 = 27, 24 тыс. руб.

∑ Р4 = Р1 + Р2 + Р3 + Р4 = 4 + 9, 63 + 13, 61 + 14, 29 = 41, 53 тыс. руб.

∑ Р5 = Р1 + Р2 + Р3 + Р4 + Р5 = 4 + 9, 63 + 13, 61 + 14, 29 + 15, 0 = 56, 53 тыс. руб.

Коэффициенты дисконтирования at

a 1 = (1+ q /100)− 1 = (1+11/100)− 1 = 0, 901

a 2 = (1+ q /100)− 2 = (1+11/100)− 2 = 0, 812

a 3 = (1+ q /100)− 3 = (1+11/100)− 3 = 0, 732

a 4 = (1+ q /100)− 4 = (1+11/100)− 4 = 0, 659

a 5 = (1+ r /100)− 5 = (1+11/100)− 5 = 0, 593

Приведенные доходы с учетом дисконтирования

P′ t = Pt · a t,

P′ 1= P1· a 1 = 4 · 0, 901 = 3, 60 тыс. руб.

P′ 2 = P2· a 2 = 9, 63 · 0, 812 = 7, 82 тыс. руб.

P′ 3 = P3· a 3 = 13, 61 · 0, 732 = 9, 96 тыс. руб.

P′ 4 = P4· a 4 = 14, 29 · 0, 659 = 9, 42 тыс. руб.

P′ 5= P5· a 5 = 15, 00 · 0, 593 = 8, 90 тыс. руб.

Накопленные приведенные доходы

∑ Pt = ∑ P′ t

PΣ 1 = P′ 1 = 3, 60 тыс. руб.

PΣ 2 = 3, 60 + 7, 82 = 11, 42 тыс. руб.

PΣ 3 = 3, 60 + 7, 82 + 9, 96 = 21, 38 тыс. руб.

PΣ 4 = 3, 60 + 7, 82 + 9, 96 + 9, 42 = 30, 80 тыс. руб.

PΣ 5 = 3, 60 + 7, 82 + 9, 96 + 9, 42 + 8, 90 = 39, 70 тыс. руб.

Результаты расчетов приведены в табл. 5.2.

Таблица 5.2 - Результаты промежуточных вычислений

| Показатель | Обозначе- ние | Ед. измер. | Годы проекта | ||||

| Накопленный коэффициент инфляции | Нt | - | 1, 0 | 1, 07 | 1, 134 | 1, 191 | 1, 25 |

| Затраты на производство продукции | Ct | тыс. руб. | 40, 0 | 64, 20 | 68, 05 | 71, 45 | 75, 03 |

| Доходы, получаемые предприятием | Pt | тыс. руб. | 4, 0 | 9, 63 | 13, 61 | 14, 29 | 15, 00 |

| Накопленные доходы | ∑ Р | тыс. руб. | 4, 0 | 13, 63 | 27, 24 | 41, 53 | 56, 53 |

| Коэффициенты дисконтирования | a t | 0, 901 | 0, 812 | 0, 732 | 0, 659 | 0, 593 | |

| Приведенные доходы с учетом дисконтирования | P′ t | тыс. руб. | 3, 60 | 7, 82 | 9, 96 | 9, 42 | 8, 90 |

| Накопленные приведенные доходы | ∑ Pt | тыс. руб. | 3, 60 | 11, 42 | 21, 38 | 30, 80 | 39, 70 |

| Начальные инвестиции | It | тыс. руб. |

По полученным данным в таблице 5.2 рассчитывается величина чистого приведенного дохода NPV соответственно по формуле:

В этой формуле величина притока денежных средств CFt в период t будет равна величине накопленного приведенного дохода, то есть ∑ Pt = 39, 70 тыс. руб.

Тогда чистый приведенный доход NPV

NPV = ∑ Pt – It = 39, 70 – 38 = 1, 69 тыс. руб.

Следовательно, NPV > 0, что указывает на то, что исследуемый проект принесет прибыль инвесторы.

Далее рассчитывается индекс рентабельности (РI), который представляет собой отношение накопленной величины дисконтированных доходов (∑ Pt) к начальным инвестициям и рассчитывается по формуле:

РI = ∑ Pt/ It

РI = 39, 70/38 = 1, 044

Проект экономически выгоден при РI > 1 и его следует принять.

В отличие от чистого приведенного дохода индекс рентабельности является относительным показателем и характеризует экономическую эффективность проекта, т. е. отдачу на рубль вложенных средств. Благодаря этому он очень удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения NРV, либо при комплектовании портфеля инвестиций с максимальным суммарным значением NРV.

Под внутренней нормой рентабельности (доходности) инвестиций (IRR) понимается значение нормы дисконтирования, при которой NРVпроекта равен нулю:

IRR = q, при котором NPV = f (q) = 0.

Смысл расчета этого коэффициента при анализе эффективности планируемых инвестиций заключается в следующем: IRR показывает максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом. Например, если проект полностью финансируется за счет ссуды коммерческого банка, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которого делает проект убыточным. При этом предполагается, что все полученные от осуществления проекта свободные денежные средства либо будут инвестированы по ставке IRR, либо использованы на погашение задолженности проекта. Для расчета IRR применяется метод последовательных приближений (расчет показан в лабораторной работе 2).

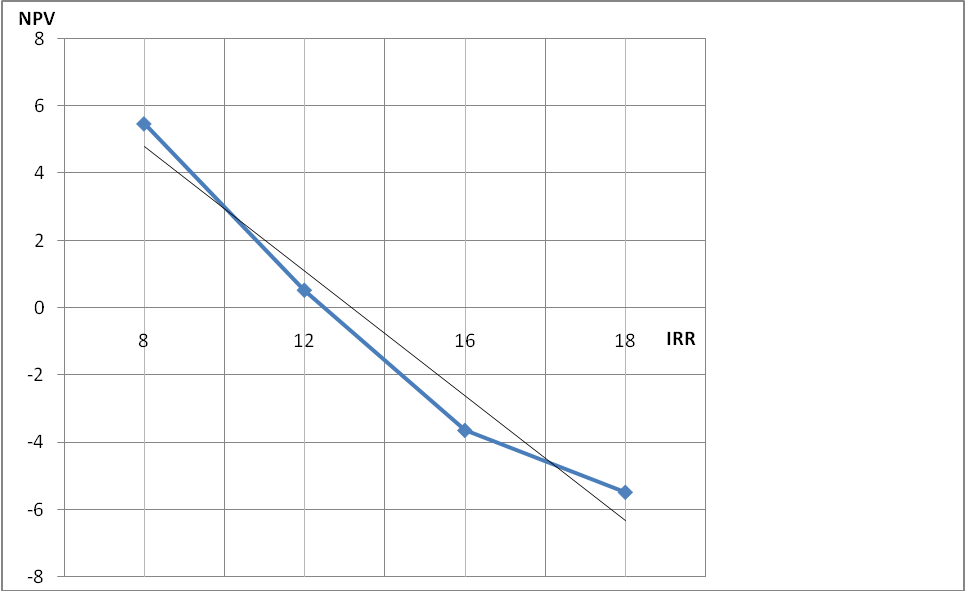

Сущность данного метода состоит в том, что необходимо задаваться значениями IRR и рассчитывать соответствующее значение NPV. Так, задается величиной IRR = 0, 08 и по уравнению находим NPV11, которое равно 5, 481. Аналогично выполняются другие расчеты. В результате имеем следующие данные:

| IRR, % | NPV | |||

| IRR11 | NPV11 | 5, 481 | ||

| IRR12 | NPV12 | 0, 533 | ||

| IRR13 | NPV13 | -3, 638 | ||

| IRR14 | NPV14 | -5, 48 |

На основании полученных данных строится график NPV=f(IRR), который представлен на рис 5.1.

Рис. 5.1 - Зависимость IRR от NPV

В месте пересечения кривой с осью IRR находится искомое значение IRR = 13, 2%.

Срок окупаемости (PВP) рассчитывается прямым подсчетом числа лет, в течение которых инвестиция будет погашена кумулятивным (накопленным) доходом.

Так величина PBP ˃ 38, наступит после четырех лет и нескольких месяцев. Находим недостающую часть года по формуле.

По соотношению находим, сколько будет 0, 81 года будет в днях, т.е.

365 х 0, 81 = 295 дней. Таким образом, проект номер один окупится за 4 года и 295 дней.

Применение РВРцелесообразно, если руководство предприятия в большей степени озабочено решением проблемы ликвидности, а не прибыльности проекта – главное, чтобы инвестиции окупились и как можно скорее.

Средняя норма рентабельности (ARR) представляет доходность проекта как отношение между среднегодовыми поступлениями от его реализации и величиной начальных инвестиций.

ARR = ∑ Р/(n* It) = 56, 53/(5*38) = 0, 30

Длительность (D) – показатель, характеризующий среднее время поступления доходов от реализации проекта и измеряется в годах (расчетных периодах) и изменяется в пределах от 1 до n. Близость D к nговорит о том, что основная сумма поступлений смещена к концу проекта. Формула расчета показателя:

D = ∑ (P′ t * n)/ ∑ Pt

D = (1*3, 60+2*7, 82+3*9, 96+4*9, 42+5*8, 90)/39, 70 = 3, 31 года

Результаты анализа проекта приведены в таблице 5.3.

Таблица 5.3 - Результаты расчета проекта

| Показатель | Обозначение | Единицы измерения | Значение |

| Накопленный приведенный доход | PV = ∑ Pt | тыс.руб. | 39, 70 |

| Чистый приведенный доход | NPV | тыс.руб. | 1, 69 |

| Индекс рентабельности | PI | 1, 044 | |

| Внутренняя норма рентабельности | IRR | % | 13, 2 |

| Срок окупаемости | PВP | год | 4, 81 |

| Средняя норма рентабельности | ARR | 0, 30 | |

| Длительность | D | год | 3, 31 |

ПРИЛОЖЕНИЕ 1

| Министерство образования и науки Российской Федерации Федеральное государственное бюджетное образовательное учреждение высшего профессионального образования «Ярославский государственный технический университет» КАФЕДРА УПРАВЛЕНИЯ ПРЕДПРИЯТИЕМ Лабораторная работа 1 по курсу «Инвестиционный анализ» Расчет коэффициента дисконтирования Выполнил: Студент 3-го курса, гр.ЭМП-30 ________________Соколов Ю.В. Принял: профессор _________________Иванов А.С. Ярославль 2014 |

ПРИЛОЖЕНИЕ 2

Необходимые данные для выполнения лабораторной работы №1

| Вариант | Направление использования инвестиций | Уровень риска | Расчетный год | Величина капитала, млн.руб. | Ставка доходности, % | Класс инвестиций | ||

| Собственный | Заемный | Собственный | Заемный | |||||

| Модернизация | Средний | |||||||

| Новая продукция | Средний | |||||||

| Модернизация | Высокий | |||||||

| Новая продукция | Высокий | |||||||

| Модернизация | Средний | |||||||

| Новая продукция | Средний | |||||||

| Модернизация | Высокий | |||||||

| Новая продукция | Высокий | |||||||

| Модернизация | Средний | |||||||

| Новая продукция | Средний | |||||||

| Модернизация | Высокий | |||||||

| Новая продукция | Высокий | |||||||

| Модернизация | Средний | |||||||

| Новая продукция | Средний | |||||||

| Модернизация | Высокий | |||||||

| Новая продукция | Высокий | |||||||

| Модернизация | Средний | |||||||

| Новая продукция | Средний | |||||||

| Модернизация | Высокий | |||||||

| Новая продукция | Высокий | |||||||

| Модернизация | Средний | |||||||

| Новая продукция | Средний | |||||||

| Модернизация | Высокий | |||||||

| Новая продукция | Высокий | |||||||

| Модернизация | Средний | |||||||

| Новая продукция | Средний |

ПРИЛОЖЕНИЕ 3

Необходимые данные для выполнения лабораторной работы №2

| Вари- ант | Объем инвестиций, млн.руб. | Проект 1 | Проект 2 | Проект 3 | |||

| n, года | i, % | n, года | i, % | n, года | i, % | ||

| 10, 5 | |||||||

| 9, 5 | |||||||

| 8, 5 | |||||||

| 10, 5 | |||||||

| 9, 5 | |||||||

| 8, 5 | |||||||

| 10, 5 | |||||||

| 9, 5 | |||||||

| 8, 5 | |||||||

| 10, 5 | |||||||

| 9, 5 | |||||||

| 8, 5 | |||||||

| 10, 5 | |||||||

| 9, 5 | |||||||

| 8, 5 | |||||||

| 10, 5 | |||||||

| 9, 5 | |||||||

| 8, 5 | |||||||

| 10, 5 | |||||||

| 9, 5 | |||||||

| 8, 5 | |||||||

| 10, 5 | |||||||

| 9, 5 | |||||||

| 8, 5 | |||||||

| 10, 5 | |||||||

| 9, 5 | |||||||

| 8, 5 | |||||||

| 10, 5 | |||||||

| 9, 5 | |||||||

| 8, 5 |

ПРИЛОЖЕНИЕ 4