Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Концепція обліку фактора ризику

|

|

Інвестиційний ризик складає найбільш значущу частку сукупних господарчих ризиків. Його рівень зростає з розширенням обсягу виробництва, прагненням менеджерів підвищити рівень доходності інвестиційних операцій та з освоєнням нових технологій і інструментів.

Інвестиційний ризик значно впливає на багато аспектів інвестиційної діяльності підприємства, однак найбільш значущий вплив ризиків виявляється у двох напрямах:

- Рівень ризику визначально впливає на формування рівня доходності інвестиційних операцій підприємства. Ці два показники знаходяться у тісній взаємозалежності і являють собою єдину систему «доходність - ризик»;

- Інвестиційний ризик є основною формою генерування прямої загрози банкрутства підприємства, тому що фінансові втрати, які пов’язані з цім ризиком, є найбільш відчутними.

Ризики, які супроводжують інвестиційну діяльність, є об’єктивним, постійно діючим фактором у функціюванні будь-якого підприємтсва і тому вимагають уваги з боку керівництва підприємства. Облік ризиків у процесі інвестиційної діяльності підприємства супроводжує підготовку практично усіх управлінських рішень.

Концепція обліку фактора ризику полягає в об’єктивній оцінці його рівня з метою забезпечення формування необхідної доходності інвестицій і розробки системи заходів, які мінімізують негативні фінансові наслідки інвестиційної діяльності підприємства.

На практиці використується декілька підходів з урахування фактора ризику у процесі інветиційного менеджменту:

- оцінка рівня інвестиційного ризику;

- розрахунок необхідного рівня доходності інвестиційних операцій з обліком фактора ризику;

- оцінка вартості грошових коштів з урахуванням фактора ризику.

1. Оцінка рівня інвестиційного ризику включає економико-статистичні і експертні методи. Вибір конкретного методу визначається наявністю необхідної інформаційної бази.

1. Економико-статистичні методи є основою проведення оцінки рівня інвестиційного ризику. До них відносяться:

а) Рівень інвестиційного ризику (чи середні втрати) визначається як

де P - імовірність виникнення інвестиційного ризику; В - розмір можливих втрат.

б) Дисперсія, яка характерізує ступінь мінливості очікуєвомого доходу від здійснення інвестиційної операції,

де  - i -те значення очікуваного доходу;

- i -те значення очікуваного доходу;  - середнє значення доходу;

- середнє значення доходу;  - імовірність отримання доходу розміром

- імовірність отримання доходу розміром  ; n - кількість реалізацій.

; n - кількість реалізацій.

в) Середньоквадратичне відхилення (СКВ). Цей показник є найбільш розповсюдженим при оцінці рівня інвестиційного ризику

Приклад. Необхідно оцінити рівень ризику з інвестиційної операції, виходячи з наступних даних: на розгляд представлено два альтернативних інвестиційних проекти (проект А і проект Б), основні показники яких наведені у табл. 3.9.

Таблиця 3.9

Основні показники інвестиційних проектів А і Б

| Можливі кон’юнктури інвестиційного ринку | Інвестиціний проект А | Інвестиціний проект Б | ||||

| Розрахун- ковий доход Di, грн. | Імовірність Pi |

Di  Pi

грн. Pi

грн.

| Розрахун- ковий доход Di, грн. | Імовірність Pi |

Di  Pi

грн. Pi

грн.

| |

| Висока Середня Низька | 0, 25 0, 50 0, 25 | 0, 2 0, 6 0, 2 | ||||

| У цілому | 1, 0 | 1, 0 |

Аналіз даних табл. 3.8 показує, що розрахункові величини доходів за проектом А змінюються у межах від 200 до 600 грн. при середніх очікуваних доходах 450 грн. За проектом Б середні очікувані доходи також складають 450 грн., однак їх мінлівість більш висока і леджить у межах від 100 до 800 грн. Навіть таке просте співставлення дозволяє зробити висновок про те, що ризик реалізації інвестиційного проекту А менший, ніж проекту Б.

Про кількісний рівень ризику можна судити за величиною СКВ (табл. 3.10).

Таблиця 3.10

СКВ інвестиційних проектів А і Б

| Можливі кон’юнктури інвестиційного ринку | Di, грн. | Dср, грн. | Di - Dср, грн. | 2 (Di-Dср), 2 грн. | Pi | СКВ, грн. | |

| Проект А | Висока Середня Низька | +150 +50 -250 | 0, 25 0, 50 0, 25 | - - - | |||

| В цілому | 1, 0 | ||||||

| Проект Б | Висока Середня Низька | +350 -250 | 0, 2 0, 6 0, 2 | - - - | |||

| В цілому | 1, 0 |

Результати розрахунків показують, що СКВ за інвестиційним проектом А складає 150 грн., а за інвестиційним проектом Б - 221 грн. Тобто, ризик реалізації інвестиційного проекту А менше, ніж проекту Б.

г) Коєфіцієнт варіації розраховується за формулою

.

.

Приклад. Необхідно розрахувати коефіцієнт варіації за трьома інвестиційними проектами при різних значеннях СКВ і середнього очікуваного доходу за ним. Вихідні дані і результати розрахунків наведені у табл. 3.11.

Таблиця 3.11

Розрахунок коефіцієнтів варіації за трьома інвестиційними проектами

| Варіанти проектів | СКВ, грн. | Dср, грн. | CV |

| Проект А Проект Б Проект В | 0, 33 0, 49 0, 53 |

Аналіз результатів розрахунків свідчить, що найменше значення коефіцієнта варіації - за проектом А, а найбільше - за проектом В. Таким чином, хоча очікуваний доход за проектом В на 33% вище, ніж за проектом А, рівень ризику за ним, що визначається величиною коефіцієнта варіації, вище на 61%.

Тобто, при порівнянні рівнів ризиків за інвестиційними проектами при інших рівних умовах перевагу треба віддавати тому з них, за яким значення коефіцієнта варіації найнижче, що є свідченням про найкраще співвідношення доходності і ризику.

д) Бета-коефіцієнт. Він дозволяє оцінити індивідуальний або портфельний систематичний інвестиційний ризик по відношенню до рівня ризику інвестиційного ринку в цілому. Цей показник використовується звичайно для оцінки ризиків інвестування в цінні папери. Розрахунок бета-коефіцієнта здійснюється за формулою

де  - коефіцієнт кореляції між рівнем доходності за даним видом цінних паперів (портфелем цінних паперів) і середнім рівнем доходності фондових інструментів за ринком у цілому;

- коефіцієнт кореляції між рівнем доходності за даним видом цінних паперів (портфелем цінних паперів) і середнім рівнем доходності фондових інструментів за ринком у цілому;  - СКВ доходності за даним видом цінних паперів (портфелем цінних паперів);

- СКВ доходності за даним видом цінних паперів (портфелем цінних паперів);  - СКВ доходності за фондовим ринком у цілому.

- СКВ доходності за фондовим ринком у цілому.

Рівень ризику цінних паперів визначається на основі наступних значень бета-коефіцієнтів: b = 1 - середній рівень; b > 1 - високий рівень; b < 1 - низький рівень.

2. Експертні методи оцінки інвестиційного ризику застосовуються у тому випадку, коли на підприємстві відсутні необхідні дані для розрахунку економіко-статичтичними методами. Ці методи базуються на опитуванні кваліфікованих спеціалістів (страхових, фінансових і інвестиційних менеджерів) з наступною математичною обробкою результатів цього опитування.

У процесі експертної оцінки кожному експерту пропонується оцінити рівень можливого інвестиційного ризику, спираючись на бальну шкалу, наприклад:

- ризик відсутній 0 балів;

- ризик незначний 10 балів;

- ризик нижче середнього рівня 30 балів;

- ризик середнього рівня 50 балів;

- ризик вище середнього рівня 70 балів;

- ризик високий 90 балів;

- ризик дуже високий 100 балів.

ІІ. Розрахунок необхідного рівня доходності інвестиційних операцій з урахуванням фактора ризику.

1. При визначенні необхідного рівня премії за ризик використовується наступне співвідношення

де  - премія за ризик за даним інвестиційним інструментом;

- премія за ризик за даним інвестиційним інструментом;  - середня норма доходності на інвестиційному ринку;

- середня норма доходності на інвестиційному ринку;  - безризикова норма доходності на інвестиційному ринку.

- безризикова норма доходності на інвестиційному ринку.

Приклад. Необхідно розрахувати рівень премії за ризик за трьома видами акцій. Вихідні дані і результати розрахунків наведені в табл. 3.12.

Таблиця 3.12

Розрахунок необхідного рівня премії за ризик за трьома видами акцій

| Варіанти акцій | Rср, % | Rбн, % | b | Rп, % |

| Акція 1 Акція 2 Акція 3 | 12, 0 12, 0 12, 0 | 5, 0 5, 0 5, 0 | 0, 8 1, 0 1, 2 | 5, 6 7, 0 8, 4 |

Результати розрахунку показують, що рівень премії за ризик зростає пропорційно росту бета коефіцієнта, тобто рівня систематичного ризику.

2. При визначенні необхідної суми перемії за ризик використовується наступна формула

де  - премія за ризик;

- премія за ризик;  - вартість конкретного інвестиційного інструменту (цінного папіру).

- вартість конкретного інвестиційного інструменту (цінного папіру).

Приклад. Виходячи з ціни трьох акцій, що котирується на фондовому ринку, і результатів розрахунків рівнів премії за ризик за ними (див. попередній приклад), визначити суму премії за кожною акцією. Вихідні дані і результати розрахунків представлені у табл. 3.13.

Таблиця 3.13

Розрахунок необхідної суми премії за ризик за трьома акціями

| Варіанти акцій | Ціна акції, грн. | Рівень премії за ризик, % | Сума премії за ризик, грн. |

| Акція 1 Акція 2 Акція 3 | 0, 056 0, 070 0, 084 | 5, 6 4, 9 7, 6 |

3. Необхідний рівень доходності інвестиційних операцій з урахуванням фактора ризику визначається безризиковою нормою доходності на інвестиційному ринку  і премією за ризик

і премією за ризик

При визначенні премії за ризик (надлишкової доходності) портфеля цінних паперів на одиницю ризику використовується «коефіцієнт Шарпа»

де  - загальний рівень доходності портфеля;

- загальний рівень доходності портфеля;  - СКВ надлишкової доходності.

- СКВ надлишкової доходності.

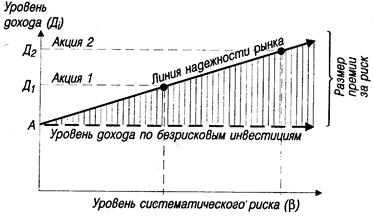

Викладений вище методичний інструментарій розрахунку рівня доходності інвестиційних операцій з урахуванням фактора ризику оснований на «Ціновій Моделі Капітальних Активів», яка розроблена Г.Марковіцем і У.Шарпом. У 1990 р. за розробку цієї моделі вони були удостоєні Нобелівської премії. Графічну інтерпретацію цієї моделі складає графік «Лінії надійності ринку» (рис. 3.1).

Рис. 3.1. Графік «Лінії надійності ринку»

Окремі точки на «Лінії надійності ринку» показують необхідний рівень доходності за цінним папером (з урахуванням премії за ризик) у залежності від рівня систематичного ризику за нею, що визначається бета-коефіцієнтом.

ІІІ. Оцінка вартості грошових коштів з урахуванням фактора ризику дає можливість здійснювати розрахунки майбутньої і поточної вартості із забезпеченням необхідного рівня премії за ризик

Проведений огляд демонструє, що методичний інструментарій обліку фактора ризику в управлінні інвестиційною діяльністю підприємства дозволяє вирішувати численні задачі у цій сфері інвестиційного менеджменту.