Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Економічна роль держави. Жодна національна економіка не обходиться без участі держави у її регулюванні

|

|

Жодна національна економіка не обходиться без участі держави у її регулюванні. Держава впливає на економічну діяльність домогосподарств і фірм через розгалужену систему важелів та інструментів: адміністративно-правові засоби та економічні інструменти (державні фінанси, монетарні знаряддя, державна власність, зовнішньоекономічні знаряддя тощо). Правові засоби містять господарське право, яке чітко прописує майнові питання, ринкові стосунки та податкові відносини економічних суб’єктів. Адміністративні інструменти – це різного виду дозволи (наприклад, ліцензії) і заборони, а також стандарти і норми.

Жодна національна економіка не обходиться без участі держави у її регулюванні. Держава впливає на економічну діяльність домогосподарств і фірм через розгалужену систему важелів та інструментів: адміністративно-правові засоби та економічні інструменти (державні фінанси, монетарні знаряддя, державна власність, зовнішньоекономічні знаряддя тощо). Правові засоби містять господарське право, яке чітко прописує майнові питання, ринкові стосунки та податкові відносини економічних суб’єктів. Адміністративні інструменти – це різного виду дозволи (наприклад, ліцензії) і заборони, а також стандарти і норми.

До економічних інструментів передовсім належать державні фінанси, тобто грошові кошти пов’язані з формуванням та використання державного бюджету. Ці кошти, а також методи побудови і стягнення податків уряд застосовує нині для цілеспрямованого впливу на розвиток національної економіки. Про монетарні знаряддя впливу на економіку, якими оперують центральні банки країн, мова йтиме у темах 11 та 16. Уряд також використовує державну власність для впливу на економічний розвиток країни. У сучасних умовах можливості цього інструментарію державного регулювання національної економіки звужуються, бо частка державної власності зменшується. Крім того, в жодній із розвинених країн нині нема інтегрованого державного сектора. Нарешті, економічні інструменти впливу держави на різні напрями зовнішньоекономічних відносин країни (мито, квота, немитні інструменти та ін) з’ясовуються у темах 7 та 18.

Однією з основних традиційних економічних функцій держави є створення правової бази, потрібної для нормального функціонування економіки. Інакше кажучи, держава створює закони та інші нормативні акти, що визначають права власності, майнові питання, правовий статус ділових підприємств, установлює “правила гри”, що регулюють ринкові стосунки – взаємовідносини між фірмами, постачальниками ресурсів та споживачами, працедавцями та найманими працівниками, зовнішньоекономічну діяльність фірм, запроваджує стандарти вимірювання якості продуктів і т.д. Створення і вдосконалення правової бази сприяє ефективному розподілові ресурсів, підвищенню якості товарів і послуг, попередженню випадків нечесної ділової практики, забезпеченню виконання угод.

Важливою економічною функцією держави є захист конкуренції, яка, як нам уже відомо, є головним регулятивним механізмом у ринковій економіці. Це та сила, яка підпорядковує виробників і постачальників ресурсів диктатові споживачів. Зовсім інша ситуація за умов олігополії або монополії, коли кількість виробників невелика. Як уже зазначалось, монопольна влада знижує ефективність ринкової системи як механізму раціонального розподілу обмежених ресурсів. Через це виникає необхідність контролю над монополіями.

У більшості країн уряд намагається контролювати монополії двома способами. У разі природних монополій (галузі, у яких технологічні та економічні реальності унеможливлюють існування конкурентних ринків) уряд утворює державні комісії для врегулювання цін і стандартів послуг або запроваджує державну власність. На місцевому рівні комунальна власність на електро- та водопостачання є звичним явищем. Інший спосіб захисту конкуренції – це антимонопольне законодавство. Ефективність виробництва майже на всіх ринках досягається за високого рівня конкуренції. Тому для захисту й посилення конкуренції як регулятора поведінки фірм парламент ухвалює антимонопольне законодавство.

Навіть якщо існує законодавча база діяльності ринкових інституцій та захисту конкуренції, уряд усе ж має виконувати ще й інші економічні функції. Ринковій економіці притаманні деякі недоліки, які змушують уряд доповнювати і поліпшувати її функціонування, зокрема здійснювати перерозподіл доходів. Ринковий механізм розподіляє доходи нерівномірно. Він забезпечує високі доходи тим, чия праця завдяки вродженим здібностям, здобутій освіті чи вмінню гарантує високу заробітну платню. Так само ті, хто володіє – завдяки спадщині або праці – значним капіталом і землею, отримують високі майнові доходи. Однак інші члени суспільства, які мають менші здібності, дістали не таку добру освіту й кваліфікацію, не нагромадили і не успадкували майнових ресурсів, отримують низькі доходи. Крім того, багато людей літнього віку, осіб із фізичними і розумовими вадами, сімей з одним дорослим отримують низькі доходи або, будучи безробітними, не мають їх узагалі.

У країнах з ринковою економікою існує значна нерівність у розподілі грошових доходів між господарствами. Бідність серед загального достатку залишається гострою економічною і соціальною проблемою.

Держава намагається зменшити нерівність у доходах, що виявляється в багатьох програмах і заходах уряду. Основними важелями при цьому виступають: 1) прогресивне оподаткування (вищі особисті доходи оподатковуються за вищою ставкою для перерозподілу частини доходів багатих на користь бідних); 2) державні трансфери (виплати державою особі або домогосподарству грошей чи безплатне надання товарів та послуг), зокрема допомога безробітним, інвалідам, багатодітним сім’ям і т.д. Через трансферні платежі уряд передає частину національного доходу домогосподарствам, які отримували б дуже незначний дохід або взагалі не отримали б нічого; 3) втручання у функціонування ринку – законодавче встановлення урядом мінімальної заробітної плати, граничних рівнів тарифів за житлово-комунальні послуги тощо.

Ще однією функцією держави є перерозподіл ресурсів задля усунення витрат переливу. Витрати переливу зменшують фактичні витрати фірм, із діяльністю яких вони пов’язані. Якщо фірма уникає певних витрат, забруднюючи довкілля, вона перекладає їх на суспільство. Для коригування витрат переливу уряд має змусити фірму оплачувати їх. Держава може здійснити такі заходи: 1) запровадити спеціальні податки, що приблизно дорівнюють витратам переливу; 2) ухвалити законодавство, що забороняє або обмежує забруднення довкілля (наприклад, встановлення максимальних норм викиду шкідливих речовин у навколишнє середовище). Це змушує фірми купувати і встановлювати очисні споруди та під загрозою судового переслідування здійснювати всі витрати, пов’язані з виробництвом. Крім того, держава може стимулювати (через субсидії, податкові пільги і т.д.) інвестиції у будівництво споруд і виробництво обладнання, що поліпшують стан довкілля.

Загалом дедалі більшого значення нині набуває здійснюване державою екологічне регулювання, яке скероване на заохочення раціонального природокористування, охорону довкілля та недопущення його додаткового забруднення.

Ринковий механізм, як нам уже відомо, не може забезпечити виробництво громадських благ, бо у приватних підприємств немає економічних стимулів, щоб займатись цим бізнесом. Тому держава виконує ще одну функцію – організація і виробництво громадських благ.

Держава організовує початкову і середню освіту та сприяє розвиткові професійної освіти. Школи перебувають у власності держави або муніципальних органів. Крім того, держава відіграє ключову роль у фінансуванні та організації вищої освіти. У більшості країн Західної Європи університети є державними – перебувають у власності центральних або регіональних органів влади – і навчання є безплатним. В Японії існує відносний баланс між державними і приватними університетами. У США усі університети організовані на комерційній основі. В України більше половини студентства навчається за кошти держави, а дещо менше половини – на умовах повної компенсації витрат на підготовку.

Ще одним напрямом економічної діяльності держави є фінансування науково-дослідних та дослідно-конструкторських робіт. На ці роботи у найбільш розвинених країнах нині витрачають величезні ресурси і кошти (нерідко 3% національного продукту). Держава стимулює впровадження результатів науково-дослідних робіт у виробництво, фінансує витрати на фундаментальні дослідження, розробляє програми розвитку високотехнологічних галузей і т.д.

Важливим напрямом державного втручання в економіку є збільшення інвестування, яке визначає розвиток національної економіки в майбутньому. Держава передовсім впливає на умови інвестування, створюючи відповідне макроекономічне середовище (рівень податкових ставок, процентних ставок, ренти, валютних курсів тощо). Так, для стимулювання інвестиційної діяльності держава може зменшити податкову ставку або взагалі не оподатковувати реінвестований прибуто к, тобто ту частину прибутку, яку знову вкладається у виробництво. Стрижневим складником макроекономічного середовища є процентні ставки, рівень яких залежить від політики такої публічної інституції як центральний банк.

У ринковій економіці часто загострюється проблема збуту, зокрема у сільському господарстві унаслідок коливань врожайності. Одним із способів вирішення проблеми збуту є державні закупівлі сільськогосподарської продукції. У багатьох країнах ці закупівлі є важливим напрямом господарської діяльності держави. Держава впливає на розвиток економіки і через так звані державні замовлення, наприклад на будівельні роботи і послуги, замовлення на різне устаткування тощо.

Одним із найважливіших напрямів сучасної економічної діяльності держави є регулювання ринку праці, яке спрямоване на зменшення безробіття і забезпечення повної зайнятості. Уряд створює мережу бірж праці, які найчастіше називають центрами зайнятості, що полегшують безробітним знаходження нового робочого місця. Уряд впливає на ринок праці і через запровадження мінімальної заробітної плати.

Найновішою економічною функцією держави, яка розвинулась у другій половині ХХ ст., є стабілізація національної економіки. Цю функцію держава виконує проведенням відповідної стабілізаційної політики.

Найновішою економічною функцією держави, яка розвинулась у другій половині ХХ ст., є стабілізація національної економіки. Цю функцію держава виконує проведенням відповідної стабілізаційної політики.

Усі країни з ринковою економікою намагаються досягти макроекономічної стабільності, яка, по-перше, означає економічне зростання — виробництво більшої кількості і ліпшої якості товарів і послуг, що дає змогу підвищувати рівень життя населення. При цьому економічне зростання забезпечується головно через підвищення ефективності виробництва на базі науково-технічного прогресу (максимальна віддача за мінімальних витрат наявних обмежених ресурсів). Водночас економічне зростання не повинно погіршувати стан довкілля. Це дасть змогу підтримувати належний рівень життя сучасного і наступних поколінь людей.

По-друге, макроекономічна стабільність передбачає повну зайнятість — забезпечення робочими місцями усіх, хто бажає і здатний працювати. Кожен індивід повинен мати змогу реалізувати свої професійні здібності.

По-третє, стабільний рівень цін, що означає уникнення значного їх зростання. Зростання загального рівня ускладнює господарські зв’язки економічних суб’єктів, знижує реальні доходи населення і знецінює заощадження.

По-четверте, досягнення рівноваги у зовнішньоекономічних зв’язках — стабільний курс національної валюти, розумний баланс міжнародної торгівлі та міжнародних фінансових операцій.

Унаслідок різних зовнішніх і внутрішніх збурень у національній економіці настають періоди макроекономічної нестабільності: темпи зростання виробництва уповільнюються, а то й стають від’ємними, зростають безробіття і ціни або різко коливається курс національної валюти. Відновлення макроекономічної стабільності є непростим завданням для суспільства. Як уже зазначалось, досягнення стабільності в одних секторах економіки може суперечити її досягненню в інших.

Для подолання макроекономічної нестабільності уряд проводить відповідну стабілізаційну політику, під якою розуміють заходи держави, спрямовані на зміну обсягу національного виробництва, доходів, рівня зайнятості, інфляції та інших параметрів національної економіки за допомогою різних макроекономічних інструментів, таких як податки, державні видатки, пропозиція (кількість) грошей, квоти та ін.

Уряд використовує чотири основні види стабілізаційної політики: 1) фіскальну; 2) монетарну; 3) політику доходів; 4) зовнішньоекономічну політику.

Фіскальна, або бюджетно-податкова, політика — це заходи уряду, спрямовані на зниження безробіття чи інфляції через зміну державних видатків, рівня оподаткування або через одночасне поєднання обох цих заходів. Податки й державні видатки — це основні знаряддя фіскальної політики.

За допомогою фіскальної політики уряд може змінювати структуру національної економіки, досягати повної зайнятості, сприяти економічному зростанню, зменшувати економічні коливання, боротися з інфляційними спалахами, впорядковувати державні фінанси тощо. Особливого значення фіскальна політика набуває у перехідній економіці. Це пов’язано передовсім із тим, що уряд уже не може використовувати такі традиційні інструменти командної економіки, як державне планування та централізоване ціноутворення.

Розрізняють два види фіскальної політики: стимулювальну та стримувальну. Стимулювальна політика спрямована на підтримання високих темпів економічного зростання та досягнення високого рівня зайнятості. Для її проведення уряд збільшує видатки, зменшує податки, або певним чином поєднує ці обидва заходи. Це збільшує інвестиції, обсяг національного виробництва і зменшує безробіття. За стримувальної фіскальної політики уряд прагне знизити рівень інфляції через підвищення податків, скорочення державних видатків чи, поєднуючи ці обидва заходи.

Монетарна, або кредитно-грошова, політика — це заходи, що впливають на кількість грошей у національній економіці для досягнення макроекономічної стабільності. Монетарну політику зазвичай проводить центральний банк країни, у нашій державі — Національний банк України.

Монетарна політика ґрунтується на тому, що у короткостроковому періоді кількість, або пропозиція, грошей впливає на багато економічних змінних, насамперед процентні ставки, курси цінних паперів, валютні курси, а відтак і на реальні економічні змінні — обсяг і структуру виробництва, рівень зайнятості тощо. Якщо у національній економіці пропозиція грошей збільшується, то процентні ставки знижуються, доступ до кредитів полегшується, тому інвестиції та обсяг національного виробництва зростатимуть. І навпаки, із зменшенням пропозиції грошей процентні ставки зростатимуть, доступ до кредитів звужуватиметься, і це зменшуватиме інвестиції й обсяг національного виробництва.

Отже, можливе проведення двох видів монетарної політики — стимулювальної та стримувальної. Стимулювальна монетарна політика спрямовується на зменшення масштабів безробіття, а стримувальна — на приборкання інфляції.

Фіскальна й монетарна політика є основними методами, які застосовує держава для стабілізації національної економіки — сповільнення темпів інфляції, зниження рівня безробіття, подолання спаду тощо. Проте існують й інші види стабілізаційної політики, які допомагають стабілізувати окремі сфери національної економіки.

Для боротьби з інфляцією застосовують політику доходів. Цю політику інакше називають контролем за цінами і заробітною платою. Існує кілька варіантів політики доходів. Найвідоміші з них:

- прямий контроль зарплати й цін (“заморожування їхніх рівнів, яке застосовують головно за надзвичайних обставин, наприклад, у воєнний час”);

- добровільні орієнтири для підвищення цін та заробітної плати (уряд просить фірми та трудові спілки у своїх вимогах і діях щодо підвищення цін і зарплати не виходити за рекомендовані ним межі). Цей метод стабілізаційної політики спрацьовує за умов високої економічної культури населення.

Політика доходів супроводжується суперечливими наслідками. Не так давно економісти обстоювали цю політику як найдешевший спосіб зниження інфляції. Однак через негативні її наслідки багато фахівців вважають її неефективною, а дехто навіть шкідливою. Втручання держави у механізм вільного ринку сковує динаміку відносних цін, що несприятливо впливає на розвиток національної економіки.

Унаслідок посилення взаємозв’язків між економіками різних країн зростає роль зовнішньоекономічної політики, головним напрямом якої є зовнішньоторговельна політика.

Під зовнішньоторговельною політикою розуміють заходи уряду, які покликані впливати на обсяги зовнішньої торгівлі. Розрізняють два основні види зовнішньоторговельної політики — протекціонізм і фритредерство. Протекціонізм — це політика захисту національних виробників від конкуренції іноземних товарів. Фритредерство — це торгівля з незначними митними та немитними бар’єрами або взагалі без них.

Хоча більшість економістів уважають, що будь-які протекціоністські заходи уряду країни знижують рівень добробуту її мешканців, ці заходи використовують практично усі країни світу. Річ у тім, що політика протекціонізму є вигідною для окремих груп населення.

Стабілізаційну політику називають часто антициклічним регулюванням або кон’юнктурною політикою. Це політика спрямована на зміну параметрів національної економіки – рівнів безробіття та інфляції, обсягу національного виробництва у короткостроковому періоді.

Держава намагається забезпечити поступальний розвиток національної економіки у тривалому періоді, проводячи та звану структурну політику та політику стимулювання економічного зростання. Під структурною політикою розуміють систему заходів уряду, спрямованих на створення умов для усталеного економічного зростання у тривалому періоді та перебудову структури національної економіки через підтримання і стимулювання розвитку галузей, конкурентоспроможних на внутрішньому і зовнішніх ринках і тих, що мають важливе значення для країни. Основними знаряддями структурної політики є кредитні гарантії і пільги, податкові знижки, субсидії тощо. Часто структурна політика спрямована на прискорення розвитку тих або інших регіонів (наприклад, депресивних, або з певних причин слабо розвинених у даній країні). Інакше кажучи, структурна політика, спрямована також на зміну територіальної структури національної економіки. Прикладом структурної політики є підтримання багатьма країнами розвитку аграрного сектору своєї економіки (наприклад, в окремих країнах Західної Європи використовують 3-5% національного ВВП). У Європейському Союзі на розвиток сільського господарства іде ¾ усіх бюджетних коштів Союзу. Іншими прикладами структурної політики та стимулювання економічного зростання є підтримання у країнах Західної Європи структурно-кризових галузей (текстильна промисловість, вугільна, чорна металургія, кораблебудування) та нових авангардних галузей – мікроелектроніка, літакобудування тощо.

Державне регулювання ринкової економіки у другій половині ХХ – початку ХХІ ст. довело свою високу ефективність. У цьому періоді економіка розвинених країн демонструє стабільні темпи зростання, безробіття та інфляції перебувають на прийнятному рівні, помітно підвищується рівень життя населення. Проте виконання державою відповідних економічних функцій не завжди веде до бажаних результатів. За деяких обставин економічна діяльність держави може спричинити зниження ефективності економіки. У зв’язку з цим економісти говорять про “ невдачі уряду ” або “ фіаско державного втручання в економіку ”. Прихильники монетаризму чи теорії раціональних сподівань використовують невдачі уряду як аргумент проти державного втручання в економіку. Ці економісти дотримуються ліберальної філософії економіки і виступають проти державного регулювання економіки.

Невдачі уряду можуть виникати, коли окремі групи людей впливають на політичний процес для досягнення своїх особистих інтересів. Державні органи нерідко “розбухають”, породжуючи бюрократичну тяганину. На відміну від приватного сектора державні органи не є об’єктами перевірок на банкрутство й величину фінансових витрат. Вони можуть невизначено довго функціонувати за незадовільного рівня їхньої роботи. У державній сфері є елемент примусу, що відсутній на конкурентних ринках. Якщо більшість вирішує проводити певну політику, то меншість змушена поступитися, навіть коли вона має іншу позицію. Щоправда, в демократичному суспільстві меншість може змінити напрям політики, якщо вона зуміє переконати достатню кількість законодавців або якщо стане більшістю.

Загалом, у розвинених країнах склалась господарська система, в якій держава виконує важливі економічні функції, без яких ця система не може нормально функціонувати.

У перехідній економіці України держава повинна спрямовувати свої дії, по-перше, на удосконалення механізмів формування і захисту приватної власності; зміцнення у вітчизняній економіці позицій національного капіталу, формування ефективного власника та залучення стратегічного інвестора. По-друге, послідовне дерегулювання підприємницької діяльності, усунення адміністративної тяганини та бюрократизму при вирішенні підприємницьких господарських питань, проведення політики активного стимулювання малого бізнесу. По-третє, подолання тінізації економіки, забезпечення ефективного захисту від економічної злочинності, кримінального бізнесу та корупції. По-четверте, поглиблення вільної конкуренції і посилення її відчутного впливу на процес ціноутворення, поліпшення державного регулювання суб’єктів природних монополій, формування конкурентного середовища на ринках енергоносіїв, при розміщенні державних замовлень, централізованих інвестицій тощо. Нарешті, перехід до ринкової економіки супроводжується значним зростанням безробіття і зниження життєвого рівня значних верств населення. Тому наша держава повинна створити соціальну мережу захисту громадян України для реалізації принципу соціальної справедливості.

Держава виконує політичні та економічні функції використовуючи свої грошові надходження – фінанси. Стан державних фінансів відігріє важливу роль в економічному та соціальному розвитку країни.

Держава виконує політичні та економічні функції використовуючи свої грошові надходження – фінанси. Стан державних фінансів відігріє важливу роль в економічному та соціальному розвитку країни.

Державні фінанси охоплюють державний бюджет, фінанси місцевих органів влади, фінанси державних підприємств та спеціальні державні фонди.

Державний бюджет є стрижнем державних фінансів і становить баланс доходів і видатків держави за фінансовий рік. Інакше кажучи, державний бюджет – це централізований грошовий фонд, що перебуває у розпорядженні уряду. Уряд мобілізує грошові кошти передовсім через податки для фінансування загальнодержавних видатків.

Місцеві фінанси - це грошові ресурси місцевих органів влади, які також здебільшого надходять завдяки податкам. Будова місцевих фінансів визначається державним устроєм країни. В Україні вони охоплюють бюджети областей, міст, сіл; у США – бюджети штатів, муніципалітетів; у Німеччині – бюджет земель і т.д. Місцеві бюджети відіграють важливу роль у впровадженні економічного розвитку територіальних ланок національної економіки, фінансуванні соціальної та виробничої інфраструктури тощо.

Фінанси державних підприємств (як і приватних) забезпечують їхнє функціонування. Головне завдання цих підприємств – забезпечення і розвиток важливих галузей, які мають стратегічне значення для держави. У процесі приватизації, що відбувається нині у всіх країнах, в тому числі з перехідною економікою, роль державних підприємств та їхніх фінансів в економіці країн зменшується.

Спеціальні державні фонди – це фонди спеціального страхування, різні цільові фонди, фінанси державних кредитних органів, що відокремлені від державного бюджету й управляються центральними або місцевими органами влади. Завданням цих фондів є фінансування певних цільових заходів: наприклад пенсійного забезпечення, соціального захисту певних груп населення тощо.

Головним джерелом державних фінансових ресурсів є національний дохід. У багатьох країнах через систему державних фінансів розподіляють від 40 до 50% національного доходу.

За надзвичайних обставин (війни, соціально-економічні потрясіння), в умовах кардинальних суспільних зрушень, які відбуваються нині в країні із перехідною економікою, національного доходу не вистачає. Для покриття фінансових потреб держави використовує таке джерело як національне багатство. Це веде до зменшення матеріальних цінностей, котрі належать нації.

Крім названих внутрішніх джерел державних фінансів, існують зовнішні джерела – позики за кордоном.

Основними інструментами, за допомогою яких держава акумулює необхідні для неї фінансові ресурси, є податки. Податки забезпечують близько 90% доходів будь-якої держави. Після проголошення незалежності Україна розробила власне податкове законодавство, що визначило її податкову систему, під якою розуміють сукупність податків і зборів, а також методів їх побудови і стягнення.

До податкової системи кожної країни належать суб’єкти оподаткування, тобто ті, хто сплачує податки, — фізичні особи та юридичні особи (підприємства), та об’єкти оподаткування — прибуток підприємств, заробітна плата, вартість майна, виторг фірми, кількість землі тощо. Одиниця оподаткування — це одиниця виміру об’єкта оподаткування (наприклад, для земельного податку — гектар). Податкова ставка — це величина податку на одиницю оподаткування. Для визначення величини податку кількість податкових одиниць множать на податкову ставку. Наприклад, податкова ставка величиною 15% з доходів фізичних осіб означає, що за місячного доходу у 2000 гривень цей дохід розподіляється так: 300 гривень державі, 1700 — отримувачеві доходу.

Податкові ставки поділяються на такі види:

· пропорційні, коли ставка оподаткування є однаковою і не залежить від розмірів доходу;

· прогресивні, коли ставки оподаткування зі збільшенням доходу зростають. Інакше кажучи, такі ставки передбачають більший відсоток вилучення доходу у вигляді податку, коли дохід збільшується;

· регресивні, коли податкова ставка зі збільшенням доходу знижується.

Податкова система з прогресивними ставками стимулює приховування доходів від сплати податків, пропорційна – відтворює нерівність у розподілі доходів між домогосподарствами.

Податки поділяють на прямі та непрямі. Прямі податки стягуються безпосередньо з індивідів та фірм. В Україні такими податками є податок з доходів фізичних осіб, податок з прибутку підприємств та ін.

Непрямі — це податки, що встановлюються на товари та послуги і включаються в їхню ціну. До непрямих податків в Україні належать акцизи, податок на додану вартість, мито. Непрямі податки сплачують ті громадяни і фірми, що купують оподатковувані товари й послуги.

Податок на доходи фізичних осіб в Україні є пропорційними, тобто особи з вищими доходами сплачують той самий відсоток свого доходу у вигляді податку, що й ті, хто заробляє менше. З 1 січня 2007 р. пропорційна ставка податку на доходи фізичних осіб становитиме 15%.

Платниками податку з прибутку є виробничі підприємства, фінансові й некомерційні установи, які мають доходи, не звільнені від оподаткування. В Україні передбачене пропорційне оподаткування прибутку підприємств. Ставки цього податку нині становить 25%. Щоправда, ставка податку з прибутку в окремих сферах діяльності є вищою (аукційна торгівля, продаж цінних паперів тощо).

Об’єктом оподаткування при стягуванні податку з майна є його вартість у період володіння ним або під час продажу чи успадкування. Протягом століть точиться дискусія про справедливість податку на майно: перерозподіляти багатство чи змиритися з тим, що від народження люди опиняються у нерівних умовах.

Акцизи — це непрямі податки, що включаються в ціни певних товарів і стягуються в момент їх придбання. Акцизи поділяються на індивідуальні, коли оподатковується кожна одиниця товару, і на універсальні, коли об’єктом оподаткування є обсяг продажу.

Згідно із законодавством України, індивідуальні акцизи встановлюються на високоприбуткові товари. Ставки індивідуального акцизу коливаються в межах від 20 до 300%. Товари, які оподатковуються акцизним збором, називаються підакцизними (алкогольні напої, вироби з хутра, телевізори, шоколад тощо).

Найпоширенішим видом універсального акцизу у світі нині є податок на додану вартість, що міститься у ціні всіх товарів і послуг. Додана вартість — це різниця між виторгом фірми та вартістю матеріалів і сировини, що куплені у постачальників. Ставка цього податку в Україні становить 20%. Формально його платниками є виробничі й торговельні підприємства, оскільки податок надходить у бюджет від них. Фактично його сплачують покупці під час купівлі товарів і послуг.

Мито — це податок на товари, які імпортуються. Мито є одним із важелів захисту національного ринку і поповнення бюджетних коштів.

Податкова система в Україні ґрунтується на двох основних податках — на додану вартість і на прибуток підприємств. Значення податку на доходи фізичних осіб та індивідуальних акцизів у надходженнях до державного бюджету менш вагоме.

Стягнення податків передбачає надання певних податкових пільг. Типовими пільгами є неоподатковуваний мінімум заробітної плати — мінімальна її сума, з якої не стягується прибутковий податок з громадян; капітальні знижки — це зменшення ставки оподаткування прибутку, котрий отримують за допомогою капітального устаткування; прискорена амортизація — фактичне зменшення оподатковуваних сум прибутку в перші роки використання устаткування.

Економічні стосунки держави з двома іншими суб’єктами – домогосподарствами і фірмами – виражаються передовсім у рівні оподаткування, або кажучи інакше, у податковому тягарі. Рівень оподаткування в національній економіці здебільшого вимірюється податковим коефіцієнтом – відношенням суми сплачених податків та обов’язкових відрахувань на соціальне страхування до валового внутрішнього продукту. Нерідко рівень оподаткування, або податковий тягар, вимірюють середньою податковою ставкою – відношенням суми податків до величини доходів фірм і домогосподарств.

Упродовж ХХ ст. рівень оподаткування підвищувався у всіх країнах світу. Якщо наприкінці ХІХ ст. податкові надходження урядів становили в середньому 8-9%, то до середини ХХ ст. вони зросли до 20-25% ВВП.

На початку ХХІ ст. рівень оподаткування перевищував позначку 38% ВВП (середня для усіх країн світу). В окремих країнах рівень оподаткування помітно перевищував його середній рівень. Наприклад, податкові надходження уряду Швеції перевищують 50% ВВП, а Франції – 45% ВВП. У майже усіх європейських країнах податкові надходження нині установилися на рівні 38-45%, а у США та Японії – близько 30% ВВП. В Україні рівень оподаткування в останні роки коливається в інтервалі 40-45, що відповідає показникам інших європейських країн.

Підвищення рівня оподаткування у ХХ ст. віддзеркалює зростання ролі громадських благ у формуванні людського капіталу та підтриманні усталеного економічного зростання. Це підвищення зумовлене також тим, що в цивілізованих країнах держава проводить політику соціального захисту населення, завданням якої є зменшення економічної нерівності та створення сприятливих для усіх членів суспільства умов матеріального життя.

Державний бюджет країни складається з двох підрозділів – надходжень (доходів) і видатків. Кожна країна має свою структуру доходів і видатків бюджету, що зумовлено державним устроєм, рівнем економічного розвитку, характером економічної політики уряду. Водночас формування і використання бюджету в різних країнах має спільні риси. Доходи бюджету, як уже відомо, головно формують податкові надходження і є декілька основних напрямків видатків.

Державний бюджет країни містить чимало статей видатків, які можна згрупувати у шість основних напрямів: 1) національна оборона; 2) утримання державного апарату; 3) фінансування бюджетного (державного) сектора економіки; 4) соціальні видатки; 5) фінансування розвитку економіки; 6) проценти за державний борг. Обсяг кожного з напрямів видатків установлюється в законодавчому порядку і відбиває політику уряду.

Державний бюджет країни містить чимало статей видатків, які можна згрупувати у шість основних напрямів: 1) національна оборона; 2) утримання державного апарату; 3) фінансування бюджетного (державного) сектора економіки; 4) соціальні видатки; 5) фінансування розвитку економіки; 6) проценти за державний борг. Обсяг кожного з напрямів видатків установлюється в законодавчому порядку і відбиває політику уряду.

У структурі видатків державного бюджету України найвагомішими є частки, пов’язані з утриманням державного сектора економіки (освіта, правоохоронна діяльність, охорона здоров’я, житлово-комунальне господарство, наука, культура, спорт тощо), з фінансуванням національної економіки, обслуговуванням державного боргу, а також заходів щодо ліквідації наслідків Чорнобильської катастрофи.

Особливе значення мають державні видатки на освіту. У другій половині 90-х років частка видатків на освіту в Україні коливалась у межах 3-4% ВВП, що помітно менше, ніж у розвинутих країнах. З відновленням економічного зростання видатки на освіту поступово зростають. У 2004 р. їхня частка становила 6, 1% ВВП. Збільшення видатків на освіту означає, що українське суспільство нині глибше усвідомлює значення освіти як важливого стратегічного ресурсу нації.

В останні роки зростала частка видатків на утримання державного апарату. Якщо у 1992 р. вона становила 1, 3% ВВП, то у 2002-2004 рр. зросла до 3, 8 % ВВП. Помітне збільшення частки видатків на управління, з одного боку, засвідчує підвищення оплати праці державних службовців, а з іншого, безперечно, є ознакою зростання бюрократизації державного апарату.

Державний бюджет має бути збалансованим. Це означає, що видатки мають дорівнювати доходам. Якщо доходи перевищують видатки, то має місце надлишок, або профіцит, бюджету; якщо, навпаки, видатки більші за доходи, то виникає дефіцит бюджету. Майже всі країни, за небагатьма винятками, мають нині дефіцит бюджету.

Відношення суми дефіциту до ВВП, виражене у відсотках, називають рівнем дефіцитності бюджету. Якщо такий рівень становить 1-2%, то ситуація є терпимою, якщо більший, то підриваються підвалини стабільності економіки.

Є три основні способи збалансування дефіцитного державного бюджету:

· підвищення податків;

· додаткова емісія грошей, або сеньйораж;

· державні позики — випуск державних цінних паперів.

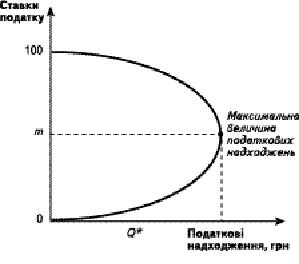

Підвищення податків має свої межі. На перший погляд може видаватися, що чим більші податкові ставки, тим більші надходження до державного бюджету. Проте частина економістів заперечує такий зв’язок, наголошуючи на важливості низьких ставок оподаткування для досягнення високих економічних результатів, у тому числі значних надходжень податків. Ці економісти вважають, що у довгостроковому періоді залежність доходів держави від податків описує так звана крива Лафера (рис.6.1).

Криву Лафера пояснюють так. За нульових податкових ставок жодних податкових надходжень не буде. Якщо ж податки сягнуть 100%, тобто держава привласнюватиме всі результати праці громадян, ніхто не матиме бажання працювати в офіційній економіці і вся національна економіка стане тіньовою. Тому знову ж не буде податкових надходжень.

Рис.6.1. Крива Лафера

Що є між цими крайнощами? Якщо податкові ставки зростають від нуля, то податкові надходження збільшуються. Тоді за певного рівня ставок податків (чимало економістів вважають, що цей рівень становить 40%) люди починають менше працювати в офіційній економіці та спрямовують свою активність у тіньову економіку. Відтак державні податкові надходження фактично зменшуватимуться, навіть якщо податкові ставки збільшуватимуться. Хоча багато економістів скептично оцінюють криву Лафера, все ж підвищення податків як метод збалансування державного бюджету, вочевидь, є обмеженим.

Отже, рівень оподаткування, або податковий тягар у національній економіці, на думку фахівців, впливає на поведінку економічних суб’єктів і величину податкових надходжень.

Другий метод збалансування державного бюджету — додаткова емісія грошей, або сеньйораж. Держава випускає додаткову кількість грошей і начебто отримує додаткові доходи. Це дуже зручний для уряду метод збалансування бюджету. Однак він має величезний недолік — викликає інфляцію. В Україні з 1997 р. емісію грошей для збалансування бюджету не застосовують.

Найчастіше для зрівнювання доходів і видатків держави використовують позику. Для отримання позики уряд випускає і продає державні цінні папери, натомість отримуючи гроші. Цей метод не викликає інфляції, але призводить до виникнення державного боргу, під яким розуміють загальну суму заборгованості уряду власникам державних цінних паперів, що кількісно дорівнює сумі його минулих бюджетних дефіцитів мінус бюджетні надлишки. Через певний проміжок часу державні цінні папери треба викупити, а також щорічно сплачувати проценти. Нині у багатьох країнах від 10 до 15% видатків державного бюджету ідуть на обслуговування державного боргу — оплату процентів та основної суми боргу.