Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Управление финансами предприятия в современных условиях хозяйствования.

|

|

Финансовый менеджмент – это система принципов и методов разработки и реализации управленческих решений, связанных с формированием, распределением и использованием финансовых ресурсов и оборота их денежных средств.

Объектом управления выступают финансы предприятия и его финансовая деятельность.

Процесс управления включает четыре основных этапа:

1)прогнозирование и планирование;

2) организация и стимулирование;

3) регулирование финансовых ресурсов;

4) текущий и последующий контроль за результативностью принятых решений.

В большинстве случаев предприятие определяет свою главную цель в зависимости от общей экономической ситуации в стране и собственного финансового состояния. Так, в условиях кризиса — это стабилизация финансового состояния и удержание позиций па рынке; при благоприятной рыночной конъюнктуре и соответствующем финансовом потенциале — максимизация прибыли и увеличение рыночной стоимости предприятия.

При создании системы управления финансовой деятельностью необходимо соблюдать следующие принципы:

1.Принцип комплексности обеспечивает взаимозависимость отдельных производственных и финансовых показателей и предполагает системное управление всеми участками деятельности с учетом достижения конечных финансовых результатов.

2.Принцип эластичности означает умение приспосабливаться при выборе решений к реальной ситуации на производстве и изменениям во внешнем окружении. Финансовый менеджер должен хорошо ориентироваться в конъюнктуре финансового и товарного рынков, ситуации в налоговой политике и постоянно анализировать хозяйственную и финансовую деятельность предприятия.

3.Принцип эффективности предполагает оценку всех хозяйственных действий и финансовых решений исходя из предполагаемой выгоды. Это требует неоднократных многовариантных расчетов по обоснованию планируемых доходов и затрат на их получение, сознательного регулирования финансовых ресурсов, систематического контроля их эффективности.

Управление финансами предприятия осуществляется с помощью финансового механизма.

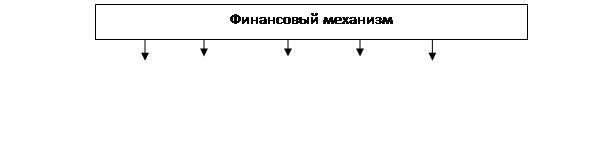

Финансовый механизм – это совокупность специальных финансовых рычагов, стимулов и методов, с помощью которых происходит воздействие на финансовые отношения и финансовые потоки предприятия с целью эффективного их воздействия на конечные результаты производства.

В его структуру входят пять взаимосвязанных элементов (рисунок 2):

1. финансовые методы – это способы управления финансовой деятельностью предприятия (финансовое планирование, инвестирование, кредитование, ценообразование, страхование, налогообложение, авансирование, финансовый анализ, регулирование, финансовый учет и контроль);

2. приемы: виды планирования, формы кредитования, способы инвестирования, виды стимулирования и т.д.;

3. финансовые рычаги - это форма осуществления финансовых приемов (цены, прибыль, льготы, процентные ставки, арендная плата, финансовые санкции, амортизационные отчисления, налоги с населения и т.д.);

4. финансовые инструменты – это любой договор между двумя контрагентами, в результате которого у одного возникает финансовый актив, а у другого финансовые обязательства.

Финансовые инструменты делятся на: первичные (денежные знаки, дебиторская и кредиторская задолженность), вторичные (чеки, векселя, кредитные карточки, акции, облигации, фьючерсы, опционы);

5. обеспечение: правовое (законы, акты Президента, постановления республиканских органов государственного управления), нормативное (инструкции, нормативы, нормы тарифных ставок, методические указания и т.д.), информационное (финансовая, коммерческая, экономическая информация).

Финансовые рычаги и инструменты - это элементы воздействия и регулирования распределительных процессов: дохода, денежных фондов, амортизационных отчислений и т.д.

Рисунок 2 – Элементы финансового механизма

Основной целью финансового менеджмента является обеспечение максимизации благосостояния собственников предприятия в текущем и перспективном периодах.

Основные задачи финансового менеджмента:

• обеспечение сбалансированности денежных потоков по срокам поступления и расходования денежных средств;

• формирование достаточного объема финансовых ресурсов и эффективное их использование в разрезе основных направлений деятельности предприятия;

• максимизация прибыли предприятия при ожидаемом уровне риска;

• достижение на каждом этапе развития предприятия повышения его рыночной стоимости, финансовой устойчивости, платежеспособности;

Финансовый механизм состоит из двух подсистем:

- управляющая подсистема включает в себя финансовую службу предприятия и его подразделения. Субъектом управления финансового менеджмента является финансовая служба, ее отделы, финансовые менеджеры;

Основные функции:

- стратегическое и текущее финансовое планирование;

- создание организационных структур, обеспечивающих принятие и реализацию управленческих решений;

- осуществление анализа различных аспектов финансовой деятельности предприятия;

-формирование эффективных информационных систем, обеспечивающих обоснование альтернативных вариантов управленческих решений;

-разработка действенной системы стимулирования реализации управленческих решений; эффективный контроль за реализацией принятых управленческих решений;

- управляемая подсистема (объект управления) включает финансовые отношения, финансовые ресурсы, денежный оборот предприятия.

Основные функции:

- управление вложениями в долгосрочные активы (основные средства нематериальные активы, доходные вложения в активы);

- управление краткосрочными активами (производственными запасами, дебиторской задолженностью, денежными средствами, финансовыми вложениями);

- управление капиталом и резервами предприятия - источниками финансирования производства и удовлетворения интересов собственников (собственным капиталом и средствами, приравненными к нему, фондами предприятия, созданными в соответствии с учредительными документами, прибылью предприятия);

- управление заемным капиталом, кредиторской задолженностью, резервами предстоящих расходов, всеми краткосрочными обязательствами;

- управление денежными потоками;

- управление инвестициями;

- управление финансовыми рисками.

4. Финансовые ресурсы предприятия.

Для того чтобы начать хозяйственную деятельность, предприятие должно располагать финансовыми ресурсами, достаточными для приобретения основных средств, сырья, материалов и покрытия других расходов. Наладив производство, предприятие создает продукцию, а затем реализует ее. В результате на счета предприятия поступают денежные средства. Непрерывное движение денежных ресурсов обеспечивает постоянное функционирование и формирует материальную основу финансов предприятия.

Финансовые ресурсы предприятия – это совокупность денежных доходов и поступлений извне, находящихся в распоряжении предприятия и предназначенных для обеспечения их хозяйственной деятельности и выполнения финансовых обязательств.

Первоначальное формирование финансовых ресурсов происходит в момент учреждения предприятия, когда образуется уставный фонд. Источниками уставного фонда могут выступать: акционерный капитал, паевые взносы, отраслевые финансовые ресурсы, долгосрочный кредит, бюджетные средства и т.д.

Следует различать источники финансовых ресурсов при создании коммерческой организации и источники финансовых ресурсов в процессе функционирования.

Финансовые ресурсы формируются на стадии производства, когда создается новая стоимость и осуществляется перенос старой стоимости на новый продукт. Практически формирование финансовых ресурсов начинается только на стадии распределения, когда стоимость реализована и из выручки от продажи товаров выделяются отдельные элементы стоимости (фонды возмещения, оплата труда и прибыль).

На действующих предприятиях основным источником финансовых ресурсов выступает выручка от реализации продукции и доходы от прочей текущей деятельности, а также доходы от инвестиционной, финансовой и иной деятельности.

Формирование финансовых ресурсов осуществляется за счет собственных и приравненных к ним средств, мобилизации ресурсов на финансовом рынке и поступления средств в порядке перераспределения.

Существуют различные виды финансовых ресурсов предприятия, которые по источникам их формирования могут быть объединены в следующие группы:

Классификация финансовых ресурсов предприятия по источникам формирования

собственные и приравненные мобилизуемые на финансовом поступающие в порядке

к собственным средства рынке перераспределения

прибыль предприятия от продажа собственных финансовые ресурсы от

текущей и других видов акций, облигаций и вышестоящих организаций,

деятельности других ценных бумаг концернов, отраслевых

структур

амортизационные

отчисления страховое возмещение

устойчивые пассивы бюджетные субсидии

целевые поступления дивиденды и проценты

других эмитентов

На предприятии собственные финансовые ресурсы формируются в основном за счет прибыли от текущей, инвестиционной, финансовой и иной деятельности, а также за счет амортизационных отчислений.

Чистая прибыль направляется на развитие производства, а также на реализацию социальных программ предприятия.

Амортизационные отчисления, которые представляют собой денежное выражение стоимости износа основных средств и нематериальных активов, которые имеют двойственный характер, поскольку с одной стороны, как затраты включаются в себестоимость продукции, а с другой - являются доходом, поступая в составе выручки от реализации продукции на расчетный счет предприятия и становясь внутренним источником финансирования простого и расширенного воспроизводства. Средства амортизационного фонда направляются на новое строительство, реконструкцию, расширение и модернизацию производственных мощностей, приобретение более производительного оборудования и современных технологий.

Устойчивые пассивы - постоянная задолженность предприятия, вытекающая из существующего порядка расчетов и платежей, они не являются собственностью предприятия, но постоянно находятся в обороте и используются на вполне законных основаниях.

К устойчивым пассивам относятся:

Минимальная задолженность по заработной плате, резервы на покрытие предстоящих расходов, средства кредиторов, полученные в качестве предоплаты или аванса и т.д.

К целевым поступлениям относится плата за содержание детей в подведомственных детских учреждениях и т.д.

Значительные финансовые ресурсы, особенно по вновь создаваемым предприятиям может быть мобилизованы на финансовом рынке: привлечение кредитных инвестиций, кредитных ресурсов, продажа акций, облигаций и других видов ценных бумаг, выпускаемых данным предприятием, дивиденды и проценты.

При осуществлении крупных капитальных вложений в реконструкцию и расширение предприятия можно воспользоваться выпуском ценных бумаг, но только после основательного изучения финансового рынка финансистами предприятия.

До перехода на рыночные условия хозяйствования финансовые ресурсы предприятия получали на основе внутриотраслевого перераспределения денежных средств и бюджетного финансирования. В условиях рыночных отношений все большую роль играют выплаты страхового характера, а все меньшую – бюджетные и отраслевые финансовые источники.

Субъекты хозяйствования могут получать финансовые ресурсы от вышестоящих организаций, от ассоциаций и концернов, в которые они входят, а также от органов государственного управления в виде бюджетных субсидий на строго ограниченный перечень затрат.

В условиях финансового рынка существуют такие виды финансовых ресурсов, как дивиденды и проценты по ценным бумагам других эмитентов.

Тема 2.2: Капитал предприятия, его формирование и использование