Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Особливості грошово-кредитної та фінансової системи і політики на початковому етапі ринкових перетворень

|

|

| М'яка фіскальна політика М'яка монетарна політика | |

| Наслідки | |

| Розбалансованість фінансової системи, наростання дефіциту зведеного бюджету, неконтрольоване збільшення іноземних позик, стрімке зростання державного боргу | Неконтрольована грошова емісія, гіперінфляція, дезорганізація системи грошового обігу, катастрофічна девальвація грошової одиниці |

| Фінансова система | Грошово-кредитна система |

| Головні недоліки | |

| Пряме кредитування НБУ бюджетного дефіциту створило фінансові та правові основи для заморожування трансформаційних процесів | Повна відмова від використання монетарних інструментів регулювання економіки. Застосування боргової моделі антиінфляційної політики |

- по-перше, НБУ і уряд почали використовувати нові методи впливу на економіку. Після 1995 р. було припинено пряме використання грошової емісії як джерела поповнення бюджету, але це призвело до подальшого зростання зарубіжних позик і кредитів;

- по-друге, з метою подолання гіперінфляції протягом 1995 р. запроваджувалася жорстка грошово-кредитна політика, яка досягла своєї мети (скорочення інфляції), але водночас призвела до негативних наслідків, перш за все до зростання заборгованості суб'єктів господарювання;

- по-третє, почався перерозподіл кредитних ресурсів у бік реальної економіки. НБУ відмовився від практики централізованого розподілу кредитних ресурсів на пільгових умовах, про що свідчить повна заміна прямих кредитів як механізму рефінансування, на кредитні аукціони, де кредитні ресурси розподіляються на ринкових умовах;

- по-четверте, в 1995 р. було започатковане функціонування фондового ринку України. Уряд України прийняв рішення про випуск облігацій внутрішньої державної позики (ОВДП). З 1996 р. державні цінні папери стають одним із головних джерел покриття дефіциту державного бюджету. Всього в 1996 р. випущено облігацій номінальною вартістю 3062, 9 млн грн, з яких 1571 млн ірн (51%) пішли на покриття дефіциту державного

Глава 11. ОСОБЛИВОСТІ ГРОШОВаКРЕДИТНОЇ ТА ФІНАНСОВОЇ СИСТЕМИ НАЦІОНАЛЬНОЇ ЕКОНОМІКИ

бюджету. Дохідність ОВДП у національній валюті фактично збігалася з їх дохідністю у доларовому еквіваленті. Це було привабливим не тільки для українських суб'єктів ринку, а й для нерезидентів. У результаті Міністерство фінансів України і НБУ продали нерезидентам ОВДП на загальну суму близько 400 млн ірн.

Вже в 1997 р. ситуація істотно змінилася. Дохідність ОВДП значно знизилась. І тоді НБУ і Міністерство фінансів вжили заходів щодо обмеження обсягів розміщення облігацій на первинних аукціонах і особливо їх продажу нерезидентам, які мали на руках близько 50% від загального їх обсягу. Стримування нерезидентів від подальшого вкладення коштів у ОВДП зумовило підвищення попиту на іноземну валюту і скорочення валютних резервів НБУ, загрожуючи різким зниженням курсу гривні. Виходом із ситуації, що склалася, стало нове розміщення ОВДП. На кінець 1997 року кількість аукціонів досягла максимуму — 591 проти 28 — у 1995 і 285 — у 1996 роках. На початок 1998 р. ринок державних облігацій характеризувався великими боргами по виплатах і практично повною відсутністю попиту. Частка НБУ на первинних аукціонах з розміщення ОВДП досягла 63% (проти 28% за той же період 1997 р.). Нерезиденти, дочекавшись погашення облігацій, виходили з українського ринку, конвертуючи гривню у валюту.

На кінець 1998р. ринок ОВДП досяг завершальної стадії стагнації, оскільки єдиним покупцем державних облігацій залишився НБУ, для якого їх дохідність не відігравала ніякої ролі. Держава не спроможна була погашати кредити з процентами. З огляду на це було вжито заходів щодо конверсії ОВДП.

Важливою особливістю цього етапу є проведення в 1996 р. грошової реформи, що привело до істотного зменшення в наступному році рівня інфляції. В 1997 році він був найнижчим (10, 1%) за весь період з 1995 р. по 2000 рік. Найнижчим у 1997 р. був і рівень доларизації економіки —13, 3% проти 31, 7% у 1994р.39 Це можна пояснити певною довірою до національної грошової одиниці. Але відлуння світової фінансової кризи 1998 p., яке докотилося і до України, в сукупності із накопиченими внутрішніми про-

Борщ Л. М. Грошово-кредитна політика та її вплив на інвестиційні процеси // Економіка України. — 2003. — № 12. — С.17.

НАЦІОНАЛЬНА ЕКОНОМІКА: НАВЧАЛЬНИЙ ПОСІБНИК

блемами, спричинило подальшу доларизацію її економіки — до 21, 2% у 1998 році і до 25, 1% у наступному. Взагалі здійснення грошової реформи поліпшило умови роботи на вітчизняному валютному ринку як резидентів, так і нерезидентів, стимулювало зростання надходжень іноземної валюти, сприяло стабільності курсу гривні.

Цей період можна характеризувати як певну «валютну прив'язку», коли Україна використовувала режим валютних коридорів. Перший коридор був доволі вузьким, потім розширився, а з погіршенням фінансової ситуації в Україні в 1998 р. його скасували. Це був період припливу «гарячих грошей». Валові міжнародні резерви НБУ спочатку значно зросли (більш як на 2 млрд. дол.), а потім, коли почався відплив капіталу, впали до менш ніж 1 млрд. дол., оскільки доводилося утримувати курс гривні.

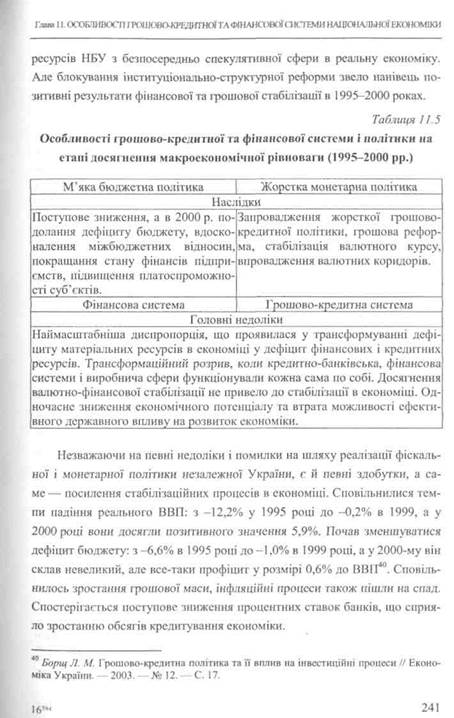

До кінця 2000 р. було накопичено основний обсяг державного боргу. За цей період він впевнено зростав: з 20 447 млн грн у 1996 р. до 79 829 млн грн, тобто майже в чотири рази. Зовнішній державний борг складав у відсотках до загального державного боргу в 1996 р. 81, 8%, у 1997 р. — 64%, у 1998 р. — 74, 5% і в 1999 р. — зріс до 81, 3%. Щодо видатків Державного бюджету України з обслуговування та погашення державного боргу, то вони за період з 1996-1999 рік склали 28, 7 млрд. грн. Темпи збільшення видатків з обслуговування та погашення державного боргу значно випереджали темпи зростання економіки країни, що свідчить про системні прора-хунки урядової фінансової політики щодо продовження фінансування державного бюджету шляхом дорогих внутрішніх та зовнішніх запозичень, а також про загострення боргових проблем. Особливе занепокоєння викликала загрозлива динаміка зовнішніх боргових платежів та їх значна питома вага в загальній сумі платежів з обслуговування та погашення державного боргу. Основні особливості другого етапу (1995-2000 pp.) трансформаційних перетворень грошово-кредитної і фінансової політики України відображено в табл. 11.5.

У цілому головною особливістю цього етапу був так званий трансформаційний розрив, коли кредитно-банківська система функціонувала сама по собі, а економіка — сама по собі. Тому Президент України запропонував скоригувати грошово-кредитну політику в напрямі переорієнтації емісійних

|

НАЦІОНАЛЬНА ЕКОНОМІКА: НАВЧАЛЬНИЙ ПОСІБНИК

Упродовж третього етапу (2001-2006 pp.) спостерігається економічне пожвавлення, економіка починає розвиватися динамічніше. Цей період можна розглядати як етап забезпечення економічного зростання в Україні. На його прискорення позитивно вплинула грошово-кредитна політика, реалізація якої зумовила збільшення кредитів в економіку, забезпечення стабільності валютного ринку та обмінного курсу гривні. З 2000 р. в Україні запроваджено режим регульованого плаваючого обмінного курсу гривні. Після значних його коливань в 1998 (80, 5%) і 1999 (52, 2%) роках, протягом 2000-2006 років курс гривні змінився лише на 2, 2%. Про позитивний вплив режиму регульованого плаваючого валютного курсу гривні на ситуацію на валютному ринку свідчить зростання довіри до валютної політики.

Відбулося значне зростання резервів НБУ (з 2, 7 млрд. грн у 2000 році до 13, 8 млрд. грн у 2006 році, тобто в 5 разів)41, саме за їх рахунок обслуговувався і погашався зовнішній державний борг. Збільшився рівень моне-тизації (монетарна база за цей період зросла з 40 до 54%.)42.

В економіці і суспільстві з'явився реальний курсовий орієнтир, що сприяло зниженню інфляції з 25, 8% в 2000 році до 8, 2% в 2003 році, а в 2002-му навіть мала місце дефляція (-0, 6%). Деякого прискорення набула інфляція в 2005 році — 10, 3%, в 2006 — 11, 6%, але вона не спричинила значного дестабілізаційного впливу на економіку. Темпи зростання реального ВВП в 2006 році порівняно з 2000-м зросли в 1, 2 раза і склали 7%, в той час як за прогнозованими даними вони повинні були скласти 2-3%43. Позитивним є те, що темпи зростання зарплати у 2006 р. випереджали темпи зростання інфляції (відповідно 18, 3% та 11, 6%). ВВП на душу населення у 2006 р. в Україні склав 1, 5 тис. дол. проти 1, 03 тис. дол. у 2003 р. Правда, це значно менше, ніж у Білорусі (2, 76 тис. дол.), Росії (4, 46 тис. дол.), Польщі (7, 1 тис. дол.) та Естонії (12, 0 тис. дол.)44.

Основні показники діяльності банків України на 1.01.2007 // Вісник НБУ. — 2007. — № 2. — С 50.

Петрик О. Історія монетарного розвитку в Україні // Вісник НБУ. — 2007. — № 1. С. 8.

Полозєнко Д. Управління державними фінансами України в умовах економічного зростання // Вісник НБУ. — 2007. — № 7. — С 24.

Кудряшов В. П. Засади бюджетної політики розвитку // Фінанси України. — 2007. — №7. —С 11.

Глава 11. ОСОБЛИВОСТІ ГРОШОВаКРЕДИТНОЇ ТА ФІНАНСОВОЇ СИСТЕМИ НАЦІОНАЛЬНОЇ ЕКОНОМІКИ

Поліпшився фінансовий стан підприємств, загальна сума прибутку суб'єктів господарювання в 2006 р. зросла порівняно з 2000 р. в 3, 1 раза і становила 81, 0 млрд. грн. Збільшилися доходи Зведеного бюджету. За підсумками 2006 р. сума надходжень до нього склала 152, 2 млрд. грн, або 33, 6% до ВВП проти 27, 7% у 2000 р. За 2006 р. Зведений бюджет був виконаний з профіцитом 1, 0% до ВВП, який становив 4, 5 млрд. грн., а Державний бюджет — з профіцитом 0, 2% до ВВП (0, 7 млрд. грн)45.

Позитивні зрушення відбулися у сфері кредитування економіки. Якщо у 2000 році обсяги кредитування української економіки складали 19, 16 млрд. грн, то в 2006 — 245, 42 млрд. грн, тобто зросли в 12, 8 раза. Обсяги кредитування суб'єктів господарювання за 2000-2006 роки зросли в 9, 2 раза, а фізичних осіб — в 82, 6 раза. В 2006 р. зафіксовано зростання довгострокового кредитування порівняно з 2000 р. в 47, 5 раза, з 3, 3 до 157, 2 млрд. грн. Це свідчить про загальну адекватність банківської системи та її спроможність забезпечити потреби економіки в кредитуванні.

Загалом розвиток грошово-кредитної і фінансової систем на цьому етапі здійснювався відповідно до розвитку загальної макроекономічної ситуації і був спрямований на забезпечення внутрішньої та зовнішньої стабільності й економічного зростання у країні.

Адекватність в певному розумінні грошово-кредитної політики економічному розвитку зумовила позитивні зміни в структурі грошової маси:

- обсяги зростання коштів у національній валюті перевищували обсяги в іноземній валюті, що свідчило про зростання довіри до національної валюти;

- частка готівки в структурі грошової маси зменшувалася;

- депозити фізичних осіб зростали більш високими темпами, ніж юридичних осіб, і їхня частка у загальному обсязі ресурсів комерційних банків перевищувала частку коштів суб'єктів господарювання.

Основні особливості третього етапу відображені в табл. 11.6.

Економіка України за 2006 рік. Статистичний огляд // Урядовий кур'єр. — 2007. — №15. — С 7.

46 Основні показники діяльності банків України на 1.01.2007 р. // Вісник НБУ. — 2007. — № 2. — С 50.

16*

НАЦІОНАЛЬНА ЕКОНОМІКА: НАВЧАЛЬНИЙ ПОСІБНИК

Таблиця 11.6