Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Мировая валютная система. Валютный курс

|

|

Мировая валютная система представляет собой совокупность способов, инструментов и межгосударственных органов, с помощью которых осуществляется платежно-расчетный оборот в рамках мирового хозяйства.

Мировая валютная система включает в себя ряд конструктивных элементов:

· мировой денежный товар — принимается каждой страной в качестве эквивалента вывезенного из нее богатства;

· международная ликвидность — возможность стране или группе стран обеспечивать свои краткосрочные внешние обязательства приемлемыми платежными средствами. Она включает в себя следующие компоненты: официальные валютные резервы стран; официальные золотые резервы; резервную позицию в МВФ (право страны-члена получать безусловный кредит в инвалюте в пределах 25% ее квоты в МВФ; счета в СДР и ЭКЮ);

· валютный курс — стоимость денежной единицы одной страны, выраженная в единицах другой;

· валютные рынки — мировой валютный рынок включает отдельные рынки, локализованные в различных регионах мира, центрах международной торговли и валютно-финансовых операций;

· международные валютно-финансовые организации;

· межгосударственные договоренности (например, устав СВИФТ, ЧИНС, Единообразный вексельный закон).

Валютный курс необходим для:

· взаимного обмена валютами при торговле товарами, услугами, при движении капиталов;

· сравнения цен мировых и национальных рынков, а также стоимостных показателей разных стран;

· периодической переоценки счетов фирм и банков в иностранной валюте.

Существует несколько систем валютных курсов: фиксированный, плавающий и смешанный.

1. Фиксированный валютный курс — курс национальной валюты фиксирован по отношению к одной добровольно выбранной валюте.

2. В свободном плавании находятся валюты США, Канады, Великобритании, Японии, Швейцарии и ряда других стран. Однако часто Центральные банки этих стран поддерживают курсы валют при их резких колебаниях. Именно поэтому говорят об «управляемом», или «грязном», плавании валютных курсов.

3. Смешанное плавание ~ групповое плавание. Оно характерно для стран, входящих в ЕС. Для них установлены два режима валютных курсов: внутренний — для операций внутри Сообщества, внешний — для операций с другими странами. Между валютами стран ЕС действует твердый паритет, рассчитанный на основе отношения центральных курсов к евро с пределом колебаний ±15 %. Курсы валют совместно «плавают» по отношению к любой другой валюте, не входящей систему ЕС. Кроме того, к этой категории валютных режимов принадлежит режим специального курсов в странах ОПЕК: Саудовской Аравии, Объединенных Арабских Эмиратах, Бахрейне и других нефтяных странах. ОПЕК «привязали» курсы своих валют к ценам на нефть.

Свободные колебания валютных курсов являются механизмом автоматического уравновешивания платежного баланса. Центральный банк может предотвратить свободные колебания валютного курса, продавая или покупая иностранную валюту из официальных валютных резервов. Дефицит платежного баланса может быть профинансирован за счет сокращения официальных резервов. Активное же сальдо платежного баланса сопровождается ростом этих резервов. Операции с валютными резервами, как правило, используются для поддержания режима фиксированного валютного курса или «управляемого плавания».

Множество валютных курсов можно классифицировать по различным признакам:

1. Способу фиксации: плавающий, фиксированный, смешанный.

2. Способу расчета: паритетный, фактический.

3. Виду сделок: срочные сделки, СПОТ-сделки, СВОП-сделки.

4. Способу установления: официальный, неофициальный.

5. Отношению к паритету покупательной способности валют: завышенный, заниженный, паритетный.

6. Отношению к участникам сделки: курс покупки, курс продажи, средний курс.

7. Учету инфляции: реальный, номинальный.

8. Способу продажи: курс наличной продажи, курс безналичной продажи, оптовый курс обмена валют, банкнотный.

Реальный валютный курс можно определить как отношение цен товаров двух стран, взятых в соответствующей валюте.

Номинальный – показывает обменный курс валют, действующий в настоящий момент времени на валютном рынке страны.

Факторы, влияющие на величину валютного курса, подразделяются на структурные (действующие в долгосрочном периоде) и конъюнктурные (вызывающие краткосрочное колебание валютного курса).

К структурным факторам относятся:

· конкурентоспособность товаров данной страны на мировом рынке и ее изменение;

· состояние платежного баланса страны;

· покупательная способность денежных единиц и темпы инфляции;

· разница процентных ставок в различных странах;

· государственное регулирование валютного курса;

· степень открытости экономики.

Конъюнктурные факторы связаны с колебаниями деловой активности в стране, политической обстановкой, слухами и прогнозами, такими как:

· деятельность валютных рынков;

· спекулятивные валютные операции;

· кризисы, войны, стихийные бедствия;

· прогнозы;

· цикличность деловой активности в стране.

На валютный курс влияет темп инфляции. Чем выше темп инфляции в стране, тем ниже курс ее валюты, если не противодействуют иные факторы. Инфляционное обесценение денег в стране вызывает снижение покупательной способности и тенденцию к падению их курса к валютам стран, где темп инфляции ниже. Данная тенденция обычно прослеживается в средне- и долгосрочном плане. Выравнивание валютного курса, приведение его в соответствие с паритетом покупательной способности происходит в среднем в течение двух лет. Зависимость валютного курса от темпа инфляции особенно велика у стран с большим объемом международного обмена товарами, услугами и капиталами.

Под паритетом покупательной способности (ППС) понимается соотношение стоимости одинакового набора товаров на сопоставляемых рынках. К примеру, если стоимость набора товаров в США равна 100 долл., а в России такой же набор стоит 1000руб., то ППС один доллар стоит 10руб.

Рыночный курс валюты нередко отклоняется от ППС. Их соотношение можно установить по формуле:

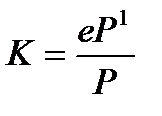

,

,

где e – рыночный валютный курс,

Р1 – уровень цен за рубежом,

Р – уровень внутренних цен.

Если рыночный курс доллара стоит 30 руб., то в приведенном примере он завышен относительно ППС в 3 раза, а курс рубля соответственно в той же степени занижен (К = 30 * 100: 1000 = 3).

Валютные курсы оказывают существенное влияние на внешнюю торговлю различных стран, выступая инструментом связи между стоимостными показателями национального и мирового рынка, воздействуя на ценовые соотношения экспорта и импорта и вызывая изменение внутриэкономической ситуации, а также изменяя поведение фирм, работающих на экспорт или конкурирующих с импортом.

Снижение валютного курса обусловливает:

· сокращение реальной задолженности в национальной валюте;

· увеличение тяжести внешних долгов, выраженных в иностранной валюте;

· невыгодность вывоза прибыли, процентов, дивидендов, получаемых иностранными инвесторами в валюте страны пребывания.

При увеличении валютного курса складывается следующая ситуация:

· внутренние цены становятся менее конкурентоспособными;

· падает эффективность экспорта;

· сокращается производство как в экспортных, так и в других отраслях;

· расширяется импорт;

· стимулируется приток в страну иностранных и национальных капиталов;

· увеличивается прибыль по иностранным капиталовложениям;

· уменьшается реальная сумма внешнего долга, выраженная в обесценившейся валюте.

Большое значение для экономики имеет конвертируемость национальной валюты. Конвертируемость валюты – это свободный обмен (конверсия) валюты данной страны на валюты других стран в любой форме и во всех видах операций без ограничений.

Все валюты условно подразделяются на три группы: свободно конвертируемые (СКВ), частично конвертируемые и неконвертируемые (замкнутые).

Конвертируемость валюты может быть внешней и внутренней. Внешняя конвертируемость означает возможность свободного перевода валюты на счета иностранных нерезидентов и свободной обратимости средств в данной валюте. Внутренняя конвертируемость – свобода обмена национальной валюты внутри страны для обеспечения внешнеэкономических расчетов резидентов страны с нерезидентами.

54 Особенности формирования цен на ресурсы.

55Необходимость и формы регулирования микроэкономических процессов в современных условиях.