Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Методи технічного аналізу фінансового ринку. Графічні методи

|

|

Методи аналізу відіграють дуже важливу роль, адже сам «метод» означає систематизовану сукупність кроків, які необхідно здійснити для виконання поставленої задачі, досягнення мети, а методи технічного аналізу допомагають учасникам ринку спрогнозувати правильний рух ціни та певну тенденцію.

Аналітики фінансових ринків часто пропонують таку класифікацію методів технічного аналізу:

1. Графічні методи, під якими розуміють ті методи, в яких для прогнозування використовують наглядні зображення рухів ринку.

2. Методи, які використовують фільтрацію чи математичну апроксимацію. Ці методи бурхливо розвиваються останні десятиліття разом із комп’ютерною технікою. Група методів фільтрації, у свою чергу, поділяється на дві частини: методи ковзних середніх та осцилятори.

3. Теорія циклів, яка розвинена більше на теоретичному, ніж на практичному рівні. Теорія циклів вивчає циклічні коливання не тільки цін, а й природних явищ.

Існує й інша, більш складна, класифікація методів технічного аналізу, зображену на рис. 3.

Методи технічного аналізу доцільно розглядати як окремі групи: графічні, аналітичні та сучасний – синергетичний підхід. Чіткої межі між ними не існує, оскільки графічні методи давно стали складовою аналітичних, і жоден аналітичний інструмент не обходиться без графічного зображення. Синергетичний підхід також не виник як окрема група в межах технічного аналізу. Фрактальний аналіз передбачає пошук фрактальних фігур на графіках цін, тобто перетинається з графічним підходом, та розрахунок індексу фрактальної розмірності ринку, що є подібним до аналітичних прийомів. Отже, синергетичний підхід міститься на перетині графічного та аналітичного методів і водночас відокремлений від них, оскільки є абсолютно новим поглядом на проблему прогнозування ринку.

Рис. 3. Методи технічного аналізу

Розглянемо детальніше графічний метод. За способом представлення графічної інформації існують наступні види графіків, що отримали широке використання по всьому світу: лінійні, барові, японські свічки, хрестики-нулики.

1. Лінійні графіки звичайно показують час на осі ОХ і ціну на осі ОY. Ціна подається вертикальною лінією, яка може відображати певний період (день, тиждень, місяць або якийсь інший термін). Проведена лінія показує ціни від нижчої до найвищої, або навпаки. Специфічні позначки можуть доповнюватися показниками цін або курсів відкриття та закриття ринку. Кожен наступний період поданий справа від попереднього. Цей вид графіка не вимагає залучення великого числа значень показника, що вивчається, і є найнаочнішим при аналізі лінії тренда. Разом з тим, він не дозволяє досліджувати діапазон зміни показника, що вивчається, в кожному з періодів нагляду, що знижує його аналітичну цінність.

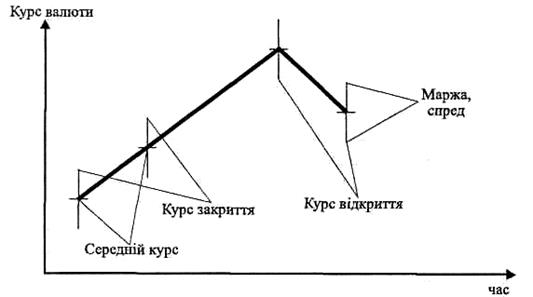

2. Г рафіки відрізків («барові графіки») (рис. 4).

Рис. 4. Баровий графік динаміки

На цьому графіку кожне значення спостережуваного показника в окремому періоді представлено в певному діапазоні (відрізку) від мінімального до максимального. Крім того, на відрізку графіка можуть бути поміщені й інші значення показника, наприклад, – початковий рівень цін (" ціна відкриття") та справа останній рівень цін (" ціна закриття"). Такий діапазон значень спостережуваного показника в кожному періоді дає можливість врахування всіх нюансів його динаміки не тільки в аналізованому відрізку часу, але і протягом кожного з періодів спостереження.

3. «Японські свічки» (рис. 5).

відкриття максимальна закриття

відкриття максимальна закриття

ціна

тінь

тіло

закриття мінімальна відкриття

закриття мінімальна відкриття

ціна

Рис. 5. «Японські свічки»

«Японські свічки» дуже схожі на відрізки. Основна відмінність полягає в тому, що в «японської свічки» присутнє «тіло». Якщо рівень закриття знаходиться вище за рівень відкриття, то «тіло свічки» біле, якщо ж навпаки, то чорне (практично в будь-якому сучасному пакеті технічного аналізу можна довільно призначати кольори тіла свічки). Окрім іншого, в представленні японських свічок можна виділити так звані «тіні»: відрізок між максимальним значенням і верхнім краєм «тіла свічки» – верхня «тінь», відрізок між нижнім краєм «тіла свічки» і мінімумом – нижня «тінь».

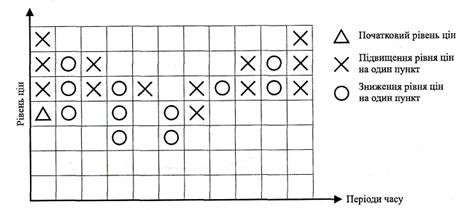

4. «Хрестики-нулики» – специфічний вид графічного відображення динаміки цін (рис. 6), який істотно відрізняється від попередніх способів графічного відображення інформації.

Рис. 6. «Хрестики-нулики» – метод представлення графічної інформації

Головна відмінність полягає в тому, що даний графік не залежить від часу. На вибраному відрізку (наприклад, тиждень) будується діаграма, що складається з «хрестиків» і «нулів»: якщо ціна відхилилася від поточного значення на N (число N задається користувачем) пунктів вгору, то домальовується хрестик вгору (додається ще один до раніше намальованого стовпчика з хрестиків). Якщо ж ціна відхилилася на N пунктів вниз, то вниз домальовувався нуль (додається ще один до раніше намальованого стовпчика з нулів). При цьому для відображення нового стовпчика хрестиків/нуликів необхідно, аби ціна відхилилася на N x M пунктів вгору/вниз при низхідній/висхідній тенденції (параметр M також задається користувачем).

У процесі графічного вивчення поточної динаміки спостережуваних показників методами технічного аналізу ставляться наступні основні задачі:

1. Визначити характер тенденцій показника, що вивчається. Залежно від обсягу накопиченої інформації і задач аналізу кон'юнктури ринку виділяють короткострокові, середньострокові і довгострокові тенденції зміни спостережуваного показника.

2. Визначити " точки перелому" тенденції. Під точками перелому тенденції розуміються максимальні або мінімальні значення спостережуваного показника, після яких тенденція змінюється на протилежну.

3. Визначити рівні підтримки і опору спостережуваного показника. Рівень підтримки є збудованою на графіку лінією з'єднання всіх мінімальних значень спостережуваного показника по відповідних " точках перелому", а рівень опору – аналогічну лінію, збудовану по максимальних його значеннях.

4. Визначити частоту і характер розривів спостережуваного показника. Розрив характеризує істотні відмінності між кінцевим рівнем спостережуваного показника в кінці попереднього періоду спостереження і його початковим рівнем в подальшому періоді спостереження. Якщо спостереження здійснюється щодня, то розрив може бути результатом реакції учасників ринку на вечірню або нічну інформацію. Звичайно розрив є сигналом подальшої зміни тенденції спостережуваного показника.

Проте слід зважати на те, що розрив будь-якого вигляду є надійним індикатором зміни тенденції тільки за умови високої ліквідності фінансового інструменту на ринку і достатньо відчутних обсягів його реалізації в даному періоді. У зв'язку з цим, велике значення в теорії технічного аналізу надається побудові графіків не по двох параметрах (рівень ціни – час), а по трьох (рівень ціни – обсяг продажу – час). Це обумовлено тим, що тривалі спостереження за комплексом цих показників показали, що їх тенденції дозволяють наперед зумовлювати точки перелому ринку.

З цих позицій розглядаються три принципові поєднання тенденцій рівня ціни і обсягу реалізації певного фінансового інструменту.

1. Зростання ціни супроводжується збільшенням обсягу реалізації. Таке поєднання тенденцій свідчить про нормальний розвиток ринку і відповідає основному принципу технічного аналізу: " ціна повинна слідувати за обсягом реалізації". Аналогічне поєднання тенденцій справедливе не тільки для підвищувальної, але й для понижувальної тенденції цих двох показників.

2. Зростання ціни супроводжується зниженням обсягу реалізації. Така динаміка даних показників є передвісником перелому тенденції з ринку биків на ринок ведмедів (тобто майбутнього зниження рівня цін на даний фінансовий інструмент).

3. Зниження ціни супроводжується зростанням обсягу реалізації. Така динаміка даних показників також сигналізує про майбутній перелом тенденції у зворотному напрямі – з ринку ведмедів на ринок биків (тобто про майбутнє зростання рівня цін на даний фінансовий інструмент).