Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Лекція 15. Грошовий обіг і кредитна система

|

|

Грошова система - устрій грошового обігу в країні, що склався історично і закріплений національним законодавством. Відрізняють:

1. системи паперо-кредитного обігу;

2. системи обігу металевих грошей, що в свою чергу розподіляються на:

- біметалізм - грошова система, при якій роль загального еквівалента закріплювалася за двома металами: срібло і золотом.

- монометалізм - грошова система, лежить один грошовий товар. Розрізняють срібний і золотий монометалізм.

Особливості паперово-грошової системи:

- відміна офіційного золотого змісту національних валют;

- відміна обміну кредитних грошей на золото;

- перехід до звернення нерозмінних на золото кредитних грошей, які за своєю природою зближуються з паперовими;

- емісія паперових грошей (випуск цінних паперів) для покриття дефіциту державного бюджету;

- переважно безготівковий грошовий обіг.

- посилення державно-монополістичного регулювання грошового обігу.

Грошова система включає: найменування грошової одиниці, масштаб цін, види грошових знаків, порядок їх випуску в звернення, організація грошового обороту, умови становлення валютного курсу і його регулювання.

Грошова маса - сукупність купівельних, платіжних і накопичених засобів, що обслуговує економічні зв'язки і належить фізичним і юридичним особам, а також державі.

Грошова база – сукупність зобов’язань національного банку до складу яких входять: готівка, резерви кредитних організацій, депоновані в національному банку, та залишки на кореспондентських рахунках.

Грошовий мультиплікатор. В незалежності від обсягів грошової маси, емітованої Національним банком, вона може збільшуватися в результаті кредитної діяльності.

Так, нехай банк А має актив 100 тис. грн. Частину (нехай 10%) цих грошей він повинен зберігати як резерв на рахунку нацбанку. Відповідно як позику банк може видати 90 тис. грн. Клієнт, отримавши цей кредит, придбає на нього товар і продавець покладе 90 тис. грн. у банк В. Банк В також депонує 10% (9 тис. грн.) у нацбанк і видає 81 тис. грн. як кредит. Особа, що отримала кредит також може використовувати його для купівлі товарів і ситуація знов повториться. Таким чином початкова сума (грошова база) 100 тис. грн., завдяки кредитним операціям, в обігу дорівнює 90 + 81 + 72, 9 + 65, 6 + +…= 1 млн. грн.

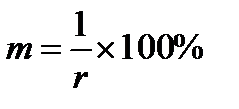

Мультиплікатор – відношення грошової маси до грошової бази.

де r – обов’язкова резервна норма, %.

Грошові агрегати – показники структури грошової маси:

М0 – готівка;

М1 = М0 + поточні рахунки + чекові вклади + дорожні чеки + кредитні картки (М1 виконують всі функції грошей і без перешкод можуть бути перетворені на готівку);

М2 = М1 + строкові та ощадні депозити в комерційних банках + короткострокові державні цінні папери (М2 не функціонують як засіб обігу, але можуть бути перетворені на готівку);

М3 = М2 + великі строкові вклади, цінні папери, що обертаються на грошовому ринку в т. ч. векселя підприємств (М3 перетворюються у засіб платежу лише після, як правило, акцепту банка);

L = М3 + різні форми депозитів у великих кредитних установах.

Рівновага на грошовому ринку досягається за рівноваги попиту (DМ) та пропозиції (SМ) на гроші за рівноважної ставки проценту (іЕ).

| SM |

| DM |

| M |

| i |

| i E |

- обсяг товарної маси;

- швидкість обігу грошових одиниць;

- рівень цін.

Пропозиція грошей складає обсяг грошової маси.

В процесі обігу капіталу формується вільний грошовий капітал, який є базою формування позичкового капіталу, що функціонує у вигляді кредиту.

Кредит – економічні відносини між фізичними та юридичними лицями, що виникає при передачі майна або грошей на умовах повернення, терміновості та платності.

Форми кредиту:

1) за способом кредитування: натуральний та грошовий;

2) за терміном кредитування: короткостроковий (до 1 року), середньостроковий (2-5 років), довгостроковий (6-10 років) та довгостроковий спеціальний (20-40 років);

3) за характером кредиту: комерційний (надається у вигляді продажу товарів із відстрочкою платежу), банківський (надається суб’єктам господарювання у вигляді грошових позик), споживчий (у вигляді продажу споживчих товарів із відстрочкою платежу), іпотечний (грошова позика на довгостроковий період під заставу нерухомості), державний (держава може виступати як позичальником так і кредитором) та міжнародний (рух позичкового капіталу між представниками різних країн).

Принципи кредиту:

1. Умова повернення – кредит повинен бути повернений у визначених обсягах;

2. Умова терміновості – кредит повинен бути повернений у точно визначений термін;

3. Умова платності – кредит повинен бути наданий за певну плату (проценти);

4. Умова забезпеченості – кредитор повинен бути захищеним від ухилення позичальником від своїх обов’язків.

Кредитно-грошова політика. Механізми кредитно-грошового впливу на економічні процеси різні. У кейнсіанців – рівень процентної ставки (через бюджетну, або фіскальну політику), у монетаристів – рівень пропозиції грошей.

До основних інструментів монетарної кредитно-грошової політики держави відносять:

1) операції на відкритому ринку – здійснюються шляхом купівлі або продажу цінних паперів, завдяки чому регулюється обсяг грошової маси;

2) обліково-процентна (дисконтна) політика – здійснюється шляхом регулювання облікової ставки (розмір процентної ставки під яку національний банк надає кредити комерційним банкам). При зменшенні якої ціна позик зменшується, збільшується попит на кредити з боку комерційних банків та кількість грошей у обігу;

3) зміна нормативу обов’язкових резервів – при збільшенні нормативу обов’язкових резервів комерційних резервів зменшується обсяг зайвих резервів та пропозиція грошей банками.

Банківська система більшості розвинених країн є дворівневою:

1) Національний банк;

2) комерційні банки, спеціалізовані кредитно-фінансові установи (інвестиційні банки, іпотечні банки, ощадні установи, страхові компанії, пенсійні фонди, інвестиційні компанії, ломбарди).

Банки - це специфічні підприємницькі підприємства, що акумулюють тимчасово вільні грошові кошти з ціллю їх тимчасового розміщення та отримання банківського прибутку.

Функції банків:

1) посередництво у кредитуванні;

2) посередництво у платежах;

3) мобілізація грошових доходів та заощаджень і перетворення їх на капітал;

4) створення кредитних інструментів обігу.

Види банків:

1) За формою власності: державні, акціонерні та кооперативні;

2) За масштабами операцій: роздрібні (акумулюють кошти численних клієнтів, невеликі за обсягом) та оптові (Обслуговують незначну кількість великих клієнтів, а необхідні ресурси залучають на фінансовому ринку).

3) За територіальним охопленням: міжнародні, регіональні та банки, що ведуть діяльність у національному масштабі.

4) За колом виконуваних операцій: спеціалізовані та універсальні.

5) За порядком формування статутного фонду: публічні акціонерні товариства, приватні акціонерні товариства та пайові банки.

Банки працюють як посередники у торгівлі позиковим капіталом. Розрізняють пасивні (залучення тимчасово вільних капіталів підприємців і населення) і активні (розміщення залученого капіталу у формі видачі різних короткострокових і довгострокових позик, обліку векселів) операції банків.

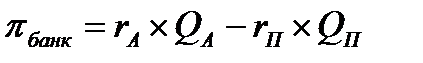

Різниця відсотків по активним(rА) та пасивним(rП) операціям забезпечує покриття витрат і прибуток банку.

Валовий прибуток банку:

де QА - капітал, що приймає участь у активних операціях;

QП - капітал, що приймає участь у пасивних операціях.

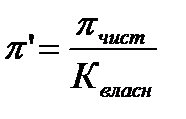

Чистий прибуток банку:

де САТ – адміністративно-технічні витрати банку.

Норма банківського прибутку:

де Квласн – власний капітал банку.