Главная страница Случайная страница

КАТЕГОРИИ:

АвтомобилиАстрономияБиологияГеографияДом и садДругие языкиДругоеИнформатикаИсторияКультураЛитератураЛогикаМатематикаМедицинаМеталлургияМеханикаОбразованиеОхрана трудаПедагогикаПолитикаПравоПсихологияРелигияРиторикаСоциологияСпортСтроительствоТехнологияТуризмФизикаФилософияФинансыХимияЧерчениеЭкологияЭкономикаЭлектроника

Організація казначейської системи виконання бюджету.

|

|

Роль казначейства в різних країнах може бути пасивною, коли казначейство лише виділяє ресурси бюджетним установам відповідно до їхніх затверджених бюджетів, і активною, коли казначейство має право встановлювати ліміти на зобов'язання і на оплату витрат на основі заздалегідь установлених критеріїв. Казначейство різною мірою бере участь у керуванні державним боргом. І, нарешті, казначейство може відповідати за виконання облікових функцій. Єдиної моделі управління державними фінансами й організаційною структурою казначейства не існує. Число його відділів і управлінь та їх конкретних функцій визначається в кожній країні по-різному./Крім того, функції казначейства згодом можуть змінюватися.

У США міністерство фінансів (казначейство) є підрозділом, підлеглим безпосередньо Президенту, і викопує широке коло економічних і фінансових функцій. Іншими установами, задіяни-ми в бюджетному процесі, є Адміністратимто-бюджетне управління (АБУ), яке відповідає за підготовку бюджету, і Головне бюджетно-контрольне управління (ГБКУ), що відповідає за ряд облікових і аудиторських функцій. Податкове управління і Митне управління є частиною казначейства.

Казначейство відповідає за бухгалтерський облік, підготовку інструкцій для установ, одержання їхніх запитів і підготовку щомісячних звітів і річних фінансових відомостей. У США налагоджена чітка координація між казначейством і АБУ: казначейство готує оцінку бюджетних надходжень і бере участь у виробленні макроекономічної основи, АБУ готує кошторис витрат і зводить воєдино бюджет, що представляється Президентом Конгресу, а також курирує питання обліку на рівні департаментів.

Казначейство контролює всі надходження і виплати за своїм генеральним рахунком у Федеральному резервному банку в Нью-Йорку, а також контролює банківські рахунки уряду. Воно збирає всі податки і мита та забезпечує централізований збір плати за користування і послуги для деяких установ. Для збирання надходжень використовується банківська система.

Контроль про витрату коштів здійснюють галузеві департаменти. Витрати оплачуються казначейством на запит отримувача бюджету в межах бюджетних асигнувань і частки департаменту. Як платіжні засоби використовуються чеки або частіше електронні переведення.

Так само як і в більшості країн, Казначейство США контролює випуск і облік державних цінних паперів і вирішує питання обсягу, термінів та структури випусків, які розташовуються на аукціонах. Воно використовує федеральний резерв для підтримки в проведенні аукціонів. Казначейство також встановлює правила для вторинного ринку казначейських цінних паперів.

У Великобританії управління державними фінансами побудовано за такою схемою.

Найбільш впливовим департаментом у британській системі управління державою є казначейство, яке поєднує функції міністерства фінансів і міністерства економіки. У казначействі працює близько тисячі осіб, його бюджет становить 73 млн. ф. ст. У структурі казначейства шість управлінь: макроекономічної політики і міжнародних фінансів; бюджету і державних фінансів; державних послуг; фінансової звітності та аудиту; фінансового регулювання і промисловості; кадрів, капітального будівництва та інформації. Поряд з цим у казначействі є виконавче агентство — Управління Сполученого Королівства з обслуговування державного боргу.

У 1998 р. Управління взяло на себе відповідальність за вироблення рекомендацій з випуску державних цінних паперів і проведення необхідних аукціонів. З 2000 р. у компетенцію цього підрозділу ввійшло управління проходженням щоденних грошових потоків казначейства, що припускає випуск казначейських векселів, а також одержання і надання позик на ринках забезпеченого капіталу з метою підтримки щоденного балансу грошових потоків.

Поряд з канцлером казначейства у ньому працюють ще 4 міністри: головний секретар (також член кабінету міністрів), генеральний скарбничий, фінансовий секретар, секретар з питань економіки.

Основна функція казначейства — надавати допомогу міністрам у формуванні й реалізації економічної політики. Працівники казначейства координують податкову стратегію держави, економічні і фінансові відносини з іншими країнами, ЄС та міжнародними фінансовими інститутами, політику відносно міжнародної заборгованості, експортних кредитів і допомоги іншим країнам, казначейство контролює загальні надходження в консолідований фонд, що виступає як єдиний рахунок казначейства. Державна організаційна схема виконання казначейських функцій у Японії також має свої особливості. У цій країні казначейські функції покладені на казначейський відділ, відділ управління боргом,! фінансовий відділ, бюджетний відділ, відділ виконання бюджету і юридичний відділ. Ці відділи входять до складу бюджетного і фінансового бюро, яке є підрозділом міністерства фінансів. Як видно з назв відділів, у Японії управління державними фінансами покладено па підрозділи, що мають вузьку спеціалізацію. Так, казначейський відділ готує фінансовий план з розмежуванням по днях. Разом з відділом виконання бюджету він також контролює надходження і виплати по державному рахунку в Банку Японії.

За збір надходжень відповідають Національна податкова служба і митний департамент (обидва — підрозділи Міністерства фінансів). Податки можуть бути сплачені в Банку Японії, уповноважених комерційних банках, за допомогою поштової системи і через місцеві відділення національної податкової служби та митного департаменту.

Питання випуску цінних паперів, обсягу, термінів, структури вирішує Відділ управління боргом, використовуючи як агента Банк Японії. Відділ виконання бюджету затверджує трафік платежів, у межах якого бюджетні міністерства витрачають кошти. За деякими видатковими статтями на етапі взяття зобов'язань потрібна згода Міністерства фінансів. Банк Японії контролює виконання міністерствами бюджетних і наявних лімітів.

Усі державні кошти акумулюються в Банку Японії на зведеному рахунку уряду. Однак для галузевих міністерств відкриті субрахунки, які використовуються для кредитування і контролю їхніх видаткових лімітів.

У Франції функції поділені між казначейством і генеральною дирекцією державного обліку (ГДДО). Обидві організації є підрозділами другого рівня, казначейство міститься в складі міністерства фінансів, а генеральна дирекція державного обліку — бюджетного міністерства. Усі фінансові ресурси Франції зосереджуються на єдиному рахунку казначейства. Воно контролює надходження і виплати по цьому рахунку, що міститься в Центральному банку. Разом з тим у розв'язанні операційних завдань з доходів воно участі не бере. За збір надходжень відповідає гене-

ральна дирекція державного обліку. 2000 крупних платників податків на додаткову вартість вносять платежі безпосередньо на єдиний рахунок у Центральному банку. Інші податки збираються Директоратом надходжень (близько 50%), ГДДО (близько 35%) і Митною службою (близько 15%).

Виконання бюджету по втратах контролюється Бюджетним директоратом (БД). казначейство у Франції так само керує внутрішнім і зовнішнім державним боргом. Воно контролює випуск цінних паперів, вирішує питання обсягу випуску, термінів і структури.

У Франції розроблена й успішно діє державна фінансова інформаційна система. У даній системі здійснюється підготовка бюджету, публікація бюджетних документів і виконання бюджету. Існують інші системи для зв'язку між бюджетним директоратом і галузевими міністерствами.

Таким чином, можна зробити висновок: структура втрат і доходів безпосередньо залежить від того, хто перебуває біля «керма влади» республіканці чи демократи, тому ідо вони мають різні бюджетні пріоритети, які й визначають стані витрат і доходів федерального бюджету в США.

5.3. Бюджетний процес і державний фінансовий контроль у СІЛА

Законодавча влада належить Конгресу Сполучених Штатів, котрий складається з двох палат —- Сенату і Палати представників. Вища виконавча влада зосереджена в руках президента. Посади прем'єр-міністра не існує.

Бюджетний процес у США регламентується двома основними законами — «Про бюджет і звітність» (1921 р.) і «Про контроль над бюджетом і заморожування фондів» (і974 р.). Перший закон фактично кодифікував створення сучасної єдиної федеральної бюджетної системи США. Другий закон підняв бюджетне законодавство, організацію бюджетної процедури до рівня сучасних вимог. За глибиною зроблених змін закон був названий «бюджетною реформою 1974 р.».

Бюджетний процес у США має чотири основних етапи, кожний з який взаємопов'язаний з іншими:

- формування бюджету президента;

- робота Конгресу над бюджетом;

- зміцнення бюджету;

- виконання бюджету.

Формування бюджету президента. Бюджет Сполучених Штатів складається з декількох томів, де викладено фінансові пропозиції президента і порядок розподілу коштів. Основна увага приділяється майбутньому бюджетному року, для якого Конгрес повинен схвалити бюджетні призначення.

Формування бюджету починається не пізніше весни кожного року, найменше за 9 місяців до його передачі в Конгрес і за 18 місяців — до початку фінансового року. Президент установлює загальні напрямки бюджетної і фінансової політики. Спираючись на ці вказівки Адмінісіпративно-бюд.жетне управління (АБУ) разом з Міністерством фінансів працює над визначеннями особливих політичних вказівок і рівня планування для відомств як па майбутній бюджетний рік, так і на наступні чотири роки, щоб керува-

ти підготовкою їхніх бюджетних запитів. Рішення визначаються також оцінками економічного становища, підготовленими разом з Радою економічних радників, А БУЇ Управлінням казначейства.

Робота Конгресу над бюджетом. «Бюджет уряду США» додається до бюджетного послання президента Конгресу, надходячи туди в січні (найпізніше в лютому), за 9 місяців до початку нового фінансового року (фінансовий рік у США з 1976 р. починається 1 жовтня і закінчується ЗО вересня наступного року). Розгляд бюджету Конгресом починається відразу ж після його передачі президентом. Бюджетне рішення встановлюється постійними комітетами з бюджету Сенату і Палати представників. Уже 15 квітня вони повинні представити першу спільну бюджетну резолюцію, на прийняття якої Конгресу виділяється місяць. Це важливий бюджетний документ і віха в бюджетному процесі. У ній містяться контрольні цифри доходів і витрат з розробкою за функціональними категоріями. Спираючись на встановлені цією резолюцією бюджетні орієнтири, у численних комітетах Конгресу готуються конкретні законопроекти з податків та асигнувань. Після завершення цієї роботи, але не пізніше 15 вересня, Конгрес приймає другу спільну бюджетну резолюцію. На відміну від першої, вона носить остаточний і директивний характер. Технічно саме друга бюджетна резолюція і є власне бюджетом. Процедурні питання проходження бюджету постійно удосконалюються, та існує традиція постійного реформування законодавчих і підзаконних актів.

Важливо підкреслити, що федеральний бюджет США, як і раніше, базується на однорічній основі, а оцінки, що містяться в ній, на наступні чотири роки призначені для полегшення роботи над новим бюджетом.

Більшість витрат за рік не проходять через постанови про бюджетні призначення для даного року. Майже всі податки і більшість інших доходіі випливають з постійних законів. Податкові законопроекти розробляються в Комітеті шляхів і способів вишукування коштів Палати представників і Фінансовому комітеті Сенату.

Зміцнення бюджету. Закон «Про вирівнювання бюджету і контроль за дефіцитом» від 1985 р. (відомий як закон Гремма-Рудмана-Холінгса) обмежує прийняття законів, які збільшують витрати і зменшують доходи, і доповнений також загальним Законом «Про бюджетне узгодження» від 1993 р.

Закон «Про вирівнювання бюджету» поділяє витрати на два

рілгш" ^: гт ррп/ТМчг\/ряпі і гтгя тті (< яіс\ іттпіті їГЯ'Зї/тятпппкгст пі^сіті'аікппиАли} Затвердлсувані витрати утворюються шляхом прийняття щорічних постанов про бюджетні призначення. Витрати на заробітну плату й піші поточні витрати урядових відомств звичайно затверджуються постановою про призначення. Сталі витрати визначаються постійними законами. Втрати на лікарську допомогу старим та інвалідам, страхування від безробіття і на підтримку ціп на сільськогосподарську продукцію є прикладом сталих витрат, оскільки вони дозволені постійними законами. Закон окремо виз-пачас фінансування програми маркування продуктів як сталі витрати, хоча кошти визначаються постановою про призначення.

Закон розглядає доходи за тими ж правилами, які застосовуються до сталих витрат, пгл< і ттьки доходи звичайно визна чаються постійними законами. Н а відміну від сталих втрат і доходів, закон стримує затверджувані витрати шляхом встановлення дола рових меж на бюджетні повноваження і на витрати для кожного фінансового року.

Дія законів, котрі збільшують сталі витрати або зменшують доходи, обмежується застосуванням правила «плати як можеш». ЗІ цим правилом загальна дія законодавства щодо сталих витрат чи доходів не повинна збільшувати дефіцит. Дозволене підвищення соціальних виплат, наприклад, повинно бути покрите зменшенням інших сталих вшрат чи збільшенням доходів.

Правило «плати як можеш» не застосовується для збільшення сталих втрат чи зменшення доходів, передбачених уже прийнятими законами. Наприклад, сталі витрати на соціальні програми, такі як страхування від безробіття, збільшуються, коли зростає число покупців страхової допомоги; а багато виплат підвищуються за діючими законами на показник інфляції. Податкові доходи зменшуються, коли знижується прибуток підприємців як підсумок економічних умов. Щоб вирішити проблему збільшення сталих витрат, президент Клінтон, наприклад, використовував розпорядження №12857 і зменшив показники для сталих витрат (за винятком страхування внесків і виплати відсотків по

держборгу) на 1994-1997 р.

Закон Гремма-Рудмана-Холінгса зобов'язує АБУ зробити оцінки і розрахунки, що визначають застосування секвестру, і надати їх президенту і Конгресу. Бюджетне управління Конгресу (БУК) зобов'язане зробити такі ж оцінки і розрахунки, а керівник АБУ зобов'язаний пояснити різницю між показниками двох відомств. Оцінки і розрахунки АБУ становлять основу для роз-

поряджень на відсікання втрат, які видаються президентом. Розпорядження президента не можуть змінити подробиці доповіді АБУ. Служба загального обліку (вищий орган державного фінансового контролю) зобов'язана підготувати узгоджену доповідь.

Виконання бюджету. Після затвердження федерального бюджету Конгресом починається його виконання: міністерства і відомства федерального уряду виконують видаткову, а міністерство фінансів — дохідну частину. Закон зобов'язує президента розподіляти кошти, які виділяються для більшості виконавчих відомств. Президент передає ці повноваження АБУ і БУК для розподілу коштів за тимчасовими термінами (звичайно за кварталами фінансового року), а іноді і за видами діяльності. Відомства можуть вимагати видалення єдиної суми, щоб пристосовуватися до мінливих обставин.

Контроль за виконанням бюджету покладений на Адміністративно-бюджетне управління і на Міністерство фінансів. Якщо, перша організація формує і виконує бюджет, то друга — збирає федеральні податки, друкує національні гроші, здійснює митні функції й ін. Широкими правами в галузі поточного і подальшого контролю володіє Головне контрольне управління, безпосередньо підзвітне Конгресу США.

5.4. Бюджетний дефіцит і динаміка державного боргу

Альфою і омегою внутрішньої політики США в останні 20 років був федеральний бюджет і проблеми, пов'язані з ним: бюджетний дефіцит і державний борг.

У 60-і рр. в практиці державного регулювання і стимулювантія економіки взяв гору кейнсіанський підхід, що трактував дефіцитне фінансування як один з магістральних напрямків бюджетної політики федерального уряду. Однак хронічні дефіцити федерального бюджету першої половини 70-х рр. призвели до погіршення такого бюджетного параметра, як частка виплачуваних нетто-відсотків по державному боргу у витратах федерального уряду. 18 лютого 1981 р. президент Р. Рейган, виступаючи перед Конгресом, виклав свою програму економічного відродження «Новий шлях для Америки». Рейган збирався за якихось 3-4 роки майже цілком ліквідувати основний блок федеральних соціально-еко-номічних програм. Результатом компромісу з Конгресом став «бюджетний Дюнкерк» середини 80-х рр. У 1983 фін. р. дефіцит федерального бюджету досяг рекордного рівня за весь післявоєнний період, підскочивши з 2, 8% ВВШ у 1980 фін. р. до 6, 3%. В абсолютному вираженні він виріс майже в три рази — з 73, 8 млрд. дол., до 207, 8 млрд. дол. (табп. 5.3). Після цього дефіцити бюджету США, перейшовши за рівень 200 млрд. дол. так і не опускалися нижче цієї відмітки протягом десятиріччя.

Слід зазначити, що на початок 80-х рр. хронічні дефіцити федерального бюджету об'єктивно викликали стан, при якому вони всі більшою мірою стали носити структурний характер; це означало, що бюджетні дефіцити зростали навіть у період економічного підйому при досягненні умови «повної зайнятості». «Податкові революції» 1981-го і 1986 р. ще більше загострили проблему вихідної розбалансованості федерального бюджету.

Бюджетна політика адміністрації Буніа із самого початку своєї діяльності усвідомлювала, що навряд чи зможе переломити негативні тенденції до наростання розмірів дефіцитів. У спішному порядку восени 1990 р. був прийнятий закон «Про контроль за бюджетом». Зростаючий дефіцит і державний борг створили в багатьох провідних американських економістів уявлення про те, що «держава в даний час живе в бюджетній в'язниці, з якої немає виходу».

Демократична адміністрація Клінтона, яка прийшла до влади в січні 1993 р., одержала від республіканців досить суперечливу спадщину в бюджетно-економічній сфері. З одного боку, економіка США перебувала на підйомі, який тривав не тільки в 1993 р., а й у 1997 р., щоправда, різко уповільненими темпами. З іншого боку, на новій адміністрації «завис» рекордний в американській історії бюджетний дефіцит: у 1992 фін. р. —-290, 4 млрд. дол. Неприємна..особливість бюджетної ситуації, успадкованої Клінтоні в ською адміністрацією, полягала в тому, що дефіцит, автоматично збільшуючи щорічний розмір державного боргу (зокрема, у 1992 фін. р. борг федерального уряду становив астрономічну величину в 4 трлн. дол., або 67, 4% ВВП), у якийсь момент міг спровокувати різке збільшення обсягу виплачуваних по ньому відсотків (1992 фін. р. виплачувані нетто-відсотки також досягай свого рекордного показника в 200 млрд. дол., і на них припало 14, 4% усіх федеральних витрат), обсяг яких навіть міг зрівнятися чи перевищити розміри самого дефіциту, і тоді практично будь-які заходи щодо зменшення розміру дефіциту вже не дали б ніякого реального результату.

У 1993 р. був прийнятий закон «Про загальні бюджетні узгодження». Бюджетна політика адміністрації Клінтона була спрямована на скорочення майже 300-мільярдного дефіциту федерального бюджету за рахунок скорочення непродуктивних військових витрат і збільшення прибуткових податків для 1, 2% населення з найвищим рівнем доходу. Закон підвищив рівень оподатковування для найзаможніших платників податків, встановивши дві нові податкові ставки в розмірі 36% і 39, 6%, а також додатково ввів 10%-ий податок для осіб з річним доходом понад 250 тис. дол. Був обговорений 35-відсотковий максимальний рівень оподаткування прибутку корпорацій, а найвища податкова ставка прибутків бізнесу зросла на 2 пункти —до 36%о.

У лютому 1994 р. адміністрація Клінтона представила Конгресу бюджетну стратегію і свою систему бюджетних пріоритетів, перелічених аж до 1999 фін. р. Вступ у силу закону «Про загальні бюджетні узгодження» призвів до сукупного скорочення дефіциту федерального бюджету за період з 1994 р. по 1998 р. більш ніж на 924 млрд. дол. |

Збільшення податків поєднувалося з певним скороченням частки видаткової частини федерального бюджету у ВВП США, яка знизилася з 22, 5% у 1992 фін. р. до 20, 8% у 1996 фін. р., що, безумовно, сприяло стимулюванню економічного зростання і забезпечило підвищення життєвого рівня більшої частини американського населення.

У результаті, за два роки перебування при владі адміністрації вдалося зменшити дефіцит федерального бюджету на 1/3 — у 1994 фін. р. він становив 202, 3 млрд. дол. Правда, зниження дефіциту було досягнуто не в останню чергу за рахунок того, що реальні темпи приросту ВВП (у незмінних цінах 1987 р.) у 1993 р. становили 3, 1%, а в 1994 р. — 4%, що є одним із кращих показників у розвитку економіки США за останні 7 років. У період 1994-1996 фін. р. бюджетний дефіцит скоротився вдвічі і до кінця 1996 р. становив 107, 3 млрд. дол. Це дало можливість Б. Клінтонові бути переобраним на другий термін і використовувати дефіцит у такому розмірі для стимулювання розвитку американської економіки та фінансування нових соціальних програм, серед яких адміністрація особливу увагу приділяла програмам медичного обслуговування населення США. У 1997 фін. р. була досягнута бюджетна збалансованість — дефіцит становив 21, 9 млрд. дол., або 0, 3% ВВП.

Таблиця 53 Показники дефіциту і профиціту федерального бюдоісету СІЛА

| 1 Рік | іХІлрд. $ |

| 1 1980 | - 73, 8 |

| - 207, 8 | |

| -2123 | |

| і ■ -221.2 | |

| 1 1992 | - 290г4 1 |

| - 202, 3 і | |

| -107, 3 | |

| -21, 9 | |

| + 112, 5 | |

| 2001-2009* | + 500 | |

| 2009-2014* | + 1 трли. |

Слід визнати, що серед фіскальних факторів скорочення бюджетного дефіциту в період 1993-1997 рр. головну роль зіграло зменшення військових витрат; У період з 1988-го по 1997 фін. р. військовий бюджет США скоротився з 5, 9 до 3, 4% ВВП. Важливою частиною скорочення військових витрат за період 1991-1997 рр. стало зменшення чисельності збройних сил з 2 млн. до 1, 4 мли", чоловік і цивільних службовців міністерства оборони — з 1 млн. до 800 тис. чоловік.

У 1999 р., вже після того, як профіцит федерального бюджету став цілком відчутною реальністю, АБУ опублікувало прогноз бюджетного профіциту в 1999 фін. р. і на період до 2004 фін. р. (табл. 5.3).

У щорічному посланні «Про становище країни» Б. Клінтон у січні 1999 р. визначив напрямки використання коштів профіциту федерального бюджету в наступні 15 років. Впливові ділові кола США останнім часом усе активніше виступали з ідеєю використовувати профіцит для пріоритетного списування боргу федерального уряду, загальний розмір якого на межі століть становив 5, 5 трлн. дол., або близько 85% ВВП.

Сьогодні Конгрес особливо не наполягає на збалансованості бюджету в ім'я забезпечення національної безпеки. В галузі військових програм адміністрація Буша-молодшого рішуче вису-

ває як основне завдання проведення стратегії і витрат на озброєння у відповідність з «викликом майбутнього і півсторіччя». Основний пріоритет віддається створенню «у найкоротший термін» системи протиракетної оборони. У бюджеті передбачені кошти па підвищення оплати і поліпшення житлових умов військовослужбовців. У результаті в 2003 р. державні витрати США істотно зросли і стануть одним із джерел зростання ВВП.

Дж. Бути не міг дозволити собі відмовитися від операції в Іраку тому, що на ній багато в чому тримається його президентство. Практично ніяк не виявивши себе за два роки правління, він розуміє, іцо успішна операція в Іраку з запасом перекриє численні невдачі і провали: очевидне ослаблення економіки, нерозв'я-заність проблем охорони здоров'я, освіти, нездатність забезпечити безпеку нації, а також серйозні дипломатичні прорахунки, наприклад, нинішнє загострення відносин з Північною Кореєю, які свідчать про відсутність цілісної зовнішньої політики. Але ж не так далеко нові президентські вибори. На боротьбу з терористичною організацією «Аль-Каїдою» у бюджеті передбачений додатковий 1 млрд. дол.

Як наслідок, дефіцит збережеться щонайменше у першому півріччі. Відмітимо, що ця тенденція спостерігається вже сьогодні, тому що в першому кварталі 2002 р. уряд оголосив про дефіцит у 64 млрд. дол.

5.5. Фінанси місцевих органів влади і міжбюджетні відносини

За своїми розмірами місцеві бюджети менші за федеральний і становлять близько 1 трли. дол. Основу дохідної частини бюджетів штатів становлять прибутковий податок на приватних осіб, податок на прибуток корпорацій, податок із продажів. Якщо перші два податки вносяться у федеральний бюджет, як уже відзначалося, за єдиними ставками по всій території країни, то надходження в бюджети штатів відбувається за нормативами, що встановлюються місцевими органами законодавчої влади. Наприклад, у штатах Аляска, Невада і деяких інших взагалі немає прибуткового податку на приватних осіб, тоді як у Каліфорнії він досягає 11° о від оподатковуваного доходу. Така ж диференціація в ставках податку на прибуток корпорацій — від відсутності цього податку в Тсхасі, Південній Дакоті —до максимальної ставки в розмірі 12, 25% у штаті Пенсільванія.

певною мірою капітальні витрати компаній. У 70-і рр. почалася лібералізація процентних ставок на фінансових ринках, що включала не тільки звільнення позичкового відсотка, а й відсотка по депозитах та інших інструментах мобішзації коштів банками і підприємствами, що довгий час встановлювався на заниженому рівні.

Представницька група приватних фінансових організацій — звичайні банки, серед яких виділяються 11 найбільших, так званих міських банків, які мають широку мережу по всій Японії і активних у міжнародному бізнесі. Діяльність регіональних банків (близько 130) обмежена певною територією.

Інша група приватних фінансових організацій — різні спеціалізовані фінансові установи: один спеціальний банк для здійснення валютних операцій, три банки довгострокового фінансування, сім траст-банків, що також спеціалізуються на довгостроковому фінансуванні. У складі спеціалізованих фінансових організацій для дрібного і середнього бізнесу в Японії існують приблизно 450 кредитних асоціацій кооперативних організацій і близько 400 кредитних союзів. Є також 47 трудових банків, які працюють з невеликими коштами працівників. Серед інших фінансових організацій є ЗО компаній страхування життя, 24 компанії майнового страхування і 270 компаній по операціях з цінними паперами.

Японську фінансову систему поєднує міоюбаиківська інформаційна система телекомунікацій, яка є найбільш розвинутою у світі, тому що, пов'язуючи за допомогою комп'ютерної мережі приблизно 5300 фінансових організацій і 42000 філій, дозволяє одержувати переведені з будь-якого місця кошти в той же день.

6.3. Бюджетний устрій і бюджетна система Японії

Японія — конституційна монархія. Відповідно до діючої з 1947 р. конституції імператор є «символом держави і єдності народу», його статус визначається волею всього народу, якому належить суверенна влада.

Вищий орган державної влади і єдиний законодавчий орган — парламент, що складається з двох палат: Палати представників (512 депутатів) і Палати радників (252 депутати). Термін повноважень депутатів Палати представників — 4 роки, Палати радників — 6 років (з переобранням половини складу кожні три роки). Виконавча влада здійснюється кабінетом міністрів на чолі з прем'єр-міністром.

Крім традиційного фінансування країни через поточний оюд-жет, дохідна частина якого формується за рахунок податків, у Японії існує і паралельна, теж державна, система фінансування економічних проектів, але із залученням позабюджетних, у традиційному розумінні, коштів. Ця система називається державною інвестиційною програмою і використовується для розвитку пріоритетних, з погляду держави, виробництв та об'єктів. Таким чином, фактично уряд Японії має реальний важіль проведення структурної і промислової політики.

Подібне розмежування в державному фінансуванні має в Японії давню історію. Воно виникло ще в період Мейдзі (1868-1912 р.) і бере свій початок з рішення уряду в 1878 р. використовувати поштові заощадження громадян з метою промислового розвитку. Сьогодні ця система існує у вигляді так званої Програми державних позик та інвестицій.

Крім джерел надходження коштів, Програма державних позик та інвестицій відрізняється від загальнодержавного бюджетного фінансування і тим, що її кошти виділяються на умовах зво-ротності, терміновості і платності. Капіталовкладення і позики, отримані компаніями в рамках цієї програми, підлягають повному поверненню з нарахуванням відсотків, які сьогодні встановлюються в основному на рівні приватних кредитних установ.

Програма розробляється урядом одночасно з підготовкою проекту «звичайного» поточного бюджету, але окремо від нього. Японський інвестиційний бюджет також проходить щорічне затвердження в парламенті. Фінансовими джерелами Програми державних позик та інвестицій є:

1) система поштових заощаджень громадян; 2) система поштового страхування життя; 3) пенсійні фонди; 4) спеціальний рахунок промислового інвестування; 5) гарантовані урядом зобов'язання і позики.

Програма державних позик та інвестицій оперує в даний час капіталами, що досягають 10% вартості ВВП. Це приблизно відповідає сумі, що становить 2/3 загальних витрат бюджету.

6.4. Державний бюджет, склад ■ і структура його доходів та витрат

Доходи і витрати бюджету мають певне групування, яке містить розділи, статті і параграфи. Доходи підрозділяються на 7 розділів, II статей і 43 параграфи, витрати - на 13 розділів, 41 статтю і 242 параграфи. Характерною рисою бюджету Японії є те, що невикористані кошти переходять на наступний бюджетний рік.

Дохідна частина бюджету Японії складається з податкових і неподаткових надходжень. Серед податкових надходжень близько 40" о становить прибутковий податок з фізичних осіб, близько 30% - - податок на прибуток юридичних осіб (на прибуток компаній) і також близько 30% — непрямі податки (стягнуті з продажу алкогольних напоїв, сигарет, предметів розкоші). У порівнянні з іншими країнами частка неподаткових надходжень у Японії досить висока. Сюди входять доходи від орендної плати, продажу земельних ділянок та іншої нерухомості, пені, штрафи, доходи від лотерей, позики і т.п. Особливість Японії полягає в тому, що показник питомої ваги державних витрат у ВВП країни є одним з найменших серед показників розвинутих країн (9, 3% у 1991 р.).

Реалізація державного бюджету здійснюється в трьох основних формах: прямі виплати (в основному на утримання адміністративного апарату), витрата коштів по спецрахунках (пенсійне забезпечення, соціальне страхування, громадські роботи, оборона) і фінансова допомога місцевим адміністраціям.

Величезну частину витрат державного бюджету становлять соціальні витрати. А серед них — пенсії по старості й інвалідності. Це пов'язано з тим, що чисельність даної категорії постійно зростає і до 2025 р. досягне 5, 2 млн. чоловік проти 2 млн. у 1993 р. Крім того, через зростання тривалості життя і збільшення періоду трудової активності цієї категорії населення, а також недостачі молодої робочої сили люди похилого віку стануть важливим компонентом ринку праці.

Пенсійна система * Японії досить складна і багатошарова. Коштами державного бюджету забезпечується 1/3 виплат базової пенсії. Інше виплачується за рахунок різних пенсійних фондів.

За рахунок бюджету фінансується в Японії так звана суспільна допомога. Вона охоплює тих, хто сам не може забезпечити мінімальний рівень життя. Така допомога надається на основі Закону «Про гарантії прожиткового мінімуму» і виплачується за сімома номінаціями: на повсякденні потреби, освіту, житло, медичне обслуговування, материнство, по безробіттю, на похорони. У середині 90-х рр. її одержували 0, 7%) населення проти 2, 4% у 1951 р., коли закон був прийнятий. До 2025 р. планується підняти витрати на соціальне забезпечення і, зокрема, підвищити рівень

соціальної захищеності всіх нужденних. 75% виплат по суспільній допомозі надаються з центрального бюджету, 25% — з бюджетів місцевих органів влади.

Реалізуючи програму науково-технічного прогресу, уряд Японії збільшує державні асигнування на НДДКР. Особлива увага, що приділяється науці й освіті, пояснюється тим, що вони перетворилися в головний структурний фактор економічного зростання: якщо в 1960-1970 рр. приріст ВВП забезпечувався за їх рахунок на 57%, то в 19851-1995 рр. цей показник піднявся до 75-80%. Серед витрат на науку 13% становлять асигнування на соціальні науки, а 87% — на природні і технічні. В найближчі роки намічено ліквідувати існуючий перекіс у фінансуванні.

За рахунок державного бюджету фінансуються дорожнє будівництво, роботи з розвитку авіаційного і залізничного транспорту, системи зв'язку, витрати з ліквідації наслідків стихійних лих і т.п.

[Д о стосується військових витрат, то їх рівень у Японії, у порівнянні з іншими розвинутими капіталістичними країнами, досить низький. Військові витрати в Японії не виходять за межі 1% ВВП.

Щорічно росте така стаття бюджету, як витрати по державному боргу. У 1997-1998 рр. їхня частка становила 21, 7%. Наприкінці 1997 р. парламент Японії прийняв закон «Про реформу фінансової системи», де запропоновано до 2000 р. домогтися, щоб витрати поточного року не перевищували витрати попереднього.

Встановлено такі показники витрат на 2000 фін. р. у порівнянні з 1997 р.: збільшені витрати на соціальне забезпечення приблизно на 6%, витрати на заохочення науки і техніки — на 5%; збережені в колишніх розмірах витрати на культуру й освіту, оборону, на заходи у сфері енергетики, на підтримку малого і середнього підприємництва; зменшені витрати на підприємства суспільного сектору більш ніж на 7%, на урядову допомогу країнам, що розвиваються, — на 10%, на дотації органам місцевого самоврядування — на 27%.

6.5. Бюджетний процес і державний фінансовий контроль у Японії

Фінансовий рік у Японії починається 1 квітня і закінчується 31 березня наступного року. Підготовка проекту бюджету здійснюється Міністерством фінансів і його департаментами. Інші міністерства і відомства готують пропозиції щодо обсягу і II статей і 43 параграфи, витрати - на 13 розділів, 41 статтю і 242 параграфи. Характерною рисою бюджету Японії є те, що невикористані кошти переходять на наступний бюджетний рік.

Дохідна частина бюджету Японії складається з податкових і неподаткових надходжень. Серед податкових надходжень близько 40" о становить прибутковий податок з фізичних осіб, близько 30% - - податок на прибуток юридичних осіб (на прибуток компаній) і також близько 30% — непрямі податки (стягнуті з продажу алкогольних напоїв, сигарет, предметів розкоші). У порівнянні з іншими країнами частка неподаткових надходжень у Японії досить висока. Сюди входять доходи від орендної плати, продажу земельних ділянок та іншої нерухомості, пені, штрафи, доходи від лотерей, позики і т.п. Особливість Японії полягає в тому, що показник питомої ваги державних витрат у ВВП країни є одним з найменших серед показників розвинутих країн (9, 3% у 1991 р.).

Реалізація державного бюджету здійснюється в трьох основних формах: прямі виплати (в основному на утримання адміністративного апарату), витрата коштів по спецрахунках (пенсійне забезпечення, соціальне страхування, громадські роботи, оборона) і фінансова допомога місцевим адміністраціям.

Величезну частину витрат державного бюджету становлять соціальні витрати. А серед них — пенсії по старості й інвалідності. Це пов'язано з тим, що чисельність даної категорії постійно зростає і до 2025 р. досягне 5, 2 млн. чоловік проти 2 млн. у 1993 р. Крім того, через зростання тривалості життя і збільшення періоду трудової активності цієї категорії населення, а також недостачі молодої робочої сили люди похилого віку стануть важливим компонентом ринку праці.

Пенсійна система * Японії досить складна і багатошарова. Коштами державного бюджету забезпечується 1/3 виплат базової пенсії. Інше виплачується за рахунок різних пенсійних фондів.

За рахунок бюджету фінансується в Японії так звана суспільна допомога. Вона охоплює тих, хто сам не може забезпечити мінімальний рівень життя. Така допомога надається на основі Закону «Про гарантії прожиткового мінімуму» і виплачується за сімома номінаціями: на повсякденні потреби, освіту, житло, медичне обслуговування, материнство, по безробіттю, на похорони. У середині 90-х рр. її одержували 0, 7%) населення проти 2, 4% у 1951 р., коли закон був прийнятий. До 2025 р. планується підняти витрати на соціальне забезпечення і, зокрема, підвищити рівень

соціальної захищеності всіх нужденних. 75% виплат по суспільній допомозі надаються з центрального бюджету, 25% — з бюджетів місцевих органів влади.

Реалізуючи програму науково-технічного прогресу, уряд Японії збільшує державні асигнування на НДДКР. Особлива увага, що приділяється науці й освіті, пояснюється тим, що вони перетворилися в головний структурний фактор економічного зростання: якщо в 1960-1970 рр. приріст ВВП забезпечувався за їх рахунок на 57%, то в 19851-1995 рр. цей показник піднявся до 75-80%. Серед витрат на науку 13% становлять асигнування на соціальні науки, а 87% — на природні і технічні. В найближчі роки намічено ліквідувати існуючий перекіс у фінансуванні.

За рахунок державного бюджету фінансуються дорожнє будівництво, роботи з розвитку авіаційного і залізничного транспорту, системи зв'язку, витрати з ліквідації наслідків стихійних лих і т.п.

[Д о стосується військових витрат, то їх рівень у Японії, у порівнянні з іншими розвинутими капіталістичними країнами, досить низький. Військові витрати в Японії не виходять за межі 1% ВВП.

Щорічно росте така стаття бюджету, як витрати по державному боргу. У 1997-1998 рр. їхня частка становила 21, 7%. Наприкінці 1997 р. парламент Японії прийняв закон «Про реформу фінансової системи», де запропоновано до 2000 р. домогтися, щоб витрати поточного року не перевищували витрати попереднього.

Встановлено такі показники витрат на 2000 фін. р. у порівнянні з 1997 р.: збільшені витрати на соціальне забезпечення приблизно на 6%, витрати на заохочення науки і техніки — на 5%; збережені в колишніх розмірах витрати на культуру й освіту, оборону, на заходи у сфері енергетики, на підтримку малого і середнього підприємництва; зменшені витрати на підприємства суспільного сектору більш ніж на 7%, на урядову допомогу країнам, що розвиваються, — на 10%, на дотації органам місцевого самоврядування — на 27%.

6.5. Бюджетний процес і державний фінансовий контроль у Японії

Фінансовий рік у Японії починається 1 квітня і закінчується 31 березня наступного року. Підготовка проекту бюджету здійснюється Міністерством фінансів і його департаментами. Інші міністерства і відомства готують пропозиції щодо обсягу і

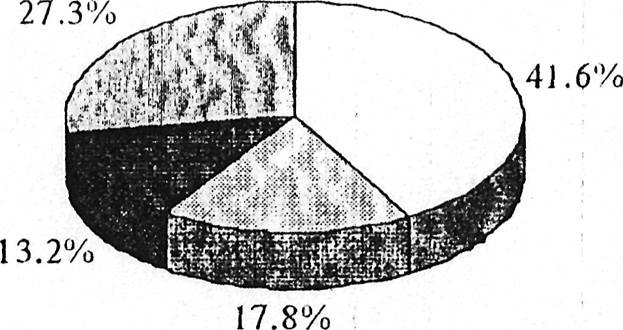

и місцеві податки

□ відрахування від загальнодержавних податків

!

■ дотації держави на здійснення і загальнонаціональних заходів

Ш1 неподаткові надходження

Рис. 6.1. Структура доходів місцевих органів влади Японії в 90-х рр.

14, 33 трлн. єн, або 17, 8%, дали відрахування від загальнодержавних податків] 10, 65 трлн. єн, або 13, 2%), становили дотації держави на здійснення загальнонаціональних заходів] інші 21, 98 трлн. єн, або 27, 3% доходів місцевих бюджетів, — це неподаткові надход-оісення, включаючи позики.

Дана діаграма свідчить про те, що в Японії місцеві податки не домінують у місцевих бюджетах, становлячи менше половини їх і дохідної частини. Це відрізняє японську податкову систему від північноамериканської, де місцеві податки перевищують 2/3 бюджету муніципалітетів. Місцеві органи влади Японії мають право регулювання своїх податків, але не встановлення їх.

За рахунок коштів місцевих органів влади в Японії фінансуються розвиток виробничої інфраструктури, заходи, пов'язані з ліквідацією наслідків стихійних лих. Крім того, через місідеві бюджети здійснюються витрати на підготовку робочої сили, виплату різних допомог, пєрісій. Значна частина бюджетних коштів витрачається на утримання місцевих органів влади, у тому числі поліції, органів суду і прокуратури.

Вивчаючи витрати місцевих органів влади, необхідно відзначити, що їхня питома вага у ВВП значно більше питомої ваги у ВВП витрат центрального уряду (табл. 6.2).

Таблиця 6.2 Питома вага дероюавних витрат Японії у ВВП у 1966-1991 рр., %о

| Витрати бюджетів | 1966 | 1971 | 1976 | 1981 | 1986 | 1991 |

| Витрати центрального уряду | 6, 2 | 5, 9 | 8, 2 | 10, 5 | 9, 9 | 9, 3 |

| Витрати місцевих органів влади | 13, 0 | 14, 4 | 16, 9 | 18, 9 | 17, 2 | 15, 4 1 |

економіки: був здійснений новий поворот в економічній політиці. Однак якщо в СІНА і Великобританії в цей час затвердилася неоконсервативна (ліберальна) модель економіки, то у ФРН її «пом'якшений» варіант.

Однією з важливих складових нового економічного курсу стала кампанія приватизації державного сектору. Завдяки новій політиці вдалося домогтися зниження частки держави у ВВП, скоротити бюджетний дефіцит, знизити рівень інфляції, домогтися помірних темпів економічного зростання. Приватизація державної власності у ФРН проходила у формі зниження частки держави в акціонерному капіталі компаній при збереженні в ряді випадків переважного впливу держави, тобто можливості здійснювати регулюючі функції. Процес приватизації торкнувся не тільки промислових компаній, а й державної власності у сфері інфраструктури, зокрема, в галузі транспорту, зв'язку, комунального господарства.

Важливою частиною неоконсервативної політики держави в 80-і рр. стала податкова реформа. У ході її реалізації були знижені прямі податки на прибуток компаній і на доходи громадян, зате непрямі податки зросли. Додаткове навантаження на федеральний бюджет у зв'язку з об'єднанням Німеччини вимагало підвищення певних податків і в 90-і рр.

- з кризою 1992-1993 рр., однією з найглибших за післявоєнну історію країни, що стало своєрідним завершенням чергового етапу циклічного розвитку економіки, об'єднана Німеччина впоралася, спираючись на ті ж інструменти моделі соціального ринкового господарства, які використовувалися в 80-і рр. У той же час ця криза виявила проблемні сфери, де певні елементи концепції соціального ринкового господарства вимагають свого реформування. У першу чергу це стосується структурного безробіття, що продовжує залишатися на високому рівні. У І 990 р. відбулося об'єднання Німеччини: згідно з Договором між ФРН і НДР про створення валютного, економічного і соціального союзу та Договору про державне об'єднання, які набули сили 1 липня і З жовтня 1990 р. відповідно. Конституція і принципи соціального ринкового господарства ФРН поширилися на територію колишньої НДР. У результаті швидкого об'єднання (злиття) і включення НДР в економічний простір Західної Німеччини на Східну Німеччину була перенесена майже вся інституціопальна структура, правові основи і законодавчі норми ефективно

функціонуючої політичної й економічної системи ФРН. У колишній НДР була відразу введена одна з найбільш сильних валют у світі — німецька марка, розвинута банківська система, управління фінансами і т.п. Слідом за лібералізацією економіки і досягненням макроекоиомічної фінансової стабілізації пішло здійснення приватизації, яка закінчилася в основному до 1994 р., і поступова зміна структури господарства.

Західна Німеччина зустріла об'єднання добре підготовленою в економічному і фінансовому відношенні. Наприкінці 80-х рр. її господарство характеризувалося стійким станом державних фінансів, значним позитивним сальдо платіжного балансу за поточними операціями, високим обсягом чистих зарубіжних активів і стабільною валютою. Спираючись на таку основу, вдалося здійснити об'єднання без якої-небудь загрози внутрішньої стабільності.

У той же час різкість перетворень обумовила і безліч проблем, особливо соціальних: закриття багатьох підприємств, які не витримують конкуренцію з західними виробниками, зростання безробіття. Негативні соціальні й інші наслідки були пом'якшені значними трансфертами державних фінансових коштів із Західної в Східну Німеччину, які за період 1991-1998 рр. становлять у сумі приблизно 1, 4 трлн. нім. марок. Широкомасштабна фінансова та інша підтримка з боку старих федеральних земель є важливою перевагою колишньої НДР у порівнянні з Росією, країнами Центральної і Східної Європи колишнього соціалістичного табору.

8.2. Бюджетний устрій і бюджетна система Німеччини

У Німеччині діє конституція (основний закон), прийнята в 1949 р. Глава держави — президент, який обирається на 5 років Федеральними зборами, що складаються з членів Бундестагу і такого ж числа членів Ландтагів (парламентів земель). Федеральний президент не входить ні до складу уряду, ні законодавчих органів.

Законодавча влада представлена Бундестагом (у складі 496 депутатів, до яких входять представники народу, що обираються шляхом прямих і загальних виборів на 4 роки) і Бундесратом (що складається з членів уряду земель, які їх призначають і мають право відкликати). Крім того, існує Об'єднаний комітет, що складається на 2/3 з депутатів Бундестагу і 1/3 членів Бундесрату.

Виконавча влада належить уряду на чолі з федеральним канцлером — головною фігурою конституційного механізму Німеччини.

Уряд координує і контролює роботу всіх міністерств. Усі землі мають власні конституції, виборні законодавчі органи й уряди на чолі з прем'єр-міністром.

Учасники державних органів влади і їхніх структурних підрозділів, що беруть участь у бюджетному процесі: уряд — Міністерство фінансів] представницькі органи — Бундестаг — Бюджетний комітет (традиційно склалося, що глава цього комітету обирається від представникір опозиційних партій), підкомітет з перевірки звітності (бере участь у перевірці виконання бюджету), незначна кількість працівників з бюджетних питань; Федеральна розрахункова палата] Бундесрат (затверджує закон про бюджет як верхня палата Парламенту); Федеральний казначейський двір. Крім того, забезпечується широка участь науковців і громадськості.

Бюджетна система Німеччини в даний час містить у собі бюджет федерації, бюджети 16 земель і понад 11 тис. громад, які утворюють ще й округи. У фінансовій статистиці Німеччини всі перелічені ланки об'єднані в поняття «зведений (консолідований) державний бюджет», показники якого звільнені від повторного обрахунку, пов'язаного із взаєминами між бюджетами різних рівнів. Бюджетний устрій базується на сильній децентралізованій федеральній системі, яка дає велику владу 16 землям, і формах політики, побудованих на згоді, при яких рішення приймаються, наскільки це можливо, з мовчазної згоди головних партій — християнських демократів і соціал-демократів.

8.3. Міжбюджетні відносини і фінансове вирівнювання у ФРН

На рівні земель діє уряд і парламент (Ландтаг). У складі уряду землі діє Міністерство фінансів, яке по відомчій лінії підкоряється федеральному Міністерству фінансів.

Головні фінансові управління і податкові інспекції є структурними підрозділами Міністерства фінансів і одночасно вони діють як представники федерації. Головне фінансове управління (ГФУ) або Верховна фінансова дирекція існує тільки на рівні земель і керує підвідомчими податковими інспекціями. Керуючий ГФУ — президент, який призначається по черзі то федерацією, то землею.

У ФРН нараховується 40 видів податків, розподіл повноважень зі збирання яких здійснюється відповідно до ст. 108 Конституції. Загальними податками є: прибутковий податок, податок на корпорації, податок з обороту. До федеральних податків нале-

жать, доходи від фінансових монополій, митні збори, податок з вантажного автотранспорту; разовий податок на майно, податок па користь Європейського Союзу. Податкова система земель нараховує близько 25 податків. Землі одержують податки на майно, спадщину, при придбанні земельної ділянки, на автомобілі, па пиво, на проведення лотерей, кінних перегонів та утримання гральних будинків, податок на пожежну охорону. Ці податки дають понад 85% усіх податкових надходжень земель. Велику питому вагу займають платежі із соціального страхування, що включаючі, внески па медичне і пенсійне страхування та страхування по безробітно. Громади одержують промисловий, поземельний податок і місцеві податки (на собак, на охорону і риболовлю, на друге житло).

Місцеві бюджети, як уже відзначалося, хронічно дефіцитні. Вони обтяжеиі боргами. Особливо висока частка боргів у громад. Постійне використання позик на покриття бюджетних дефіцитів і фінансування капіталовкладень підсилює зростання місцевої заборгованості і є однією з причин погіршення фінансового стану місцевих бюджетів.

Переплетення між федерацією, землями й округами в Німеччині настільки тісне, що з'явилося поняття «федералізму з прожилками».

Відмінна риса бюджетної системи ФРН — складний, багатоступінчастий розподіл податкових надходжень між її ланками, спрямований на вирівнювання економічного розвитку окремих регіонів. У цілому механізм вертикального і горизонтального фінансового вирівнювання у ФРН досить складний. Для акумуляції ресурсів па потреби фінансового вирівнювання створений Федеральний фонд фінансового вирівнювання. Він формується за рахунок відрахувань частини податку на додану вартість (основна ставка з 1993 р. — 15%, пільгова ставка 7%: на продукти харчування, книги і газети, послуги пасажирського транспорту). Механізм розподілу ПДВ у ФРН включає кілька етапів.

Спочатку здійснюється вертикальне фінансове вирівнювання: податкові надходження розподіляються між федераціями, землями і частково громадами на основі договору федерального уряду з землями і закріплюється федеральним законом. Критерієм цього розподілу є показник так званої квоти покриття -— співвідношення між поточними доходами бюджету федерації і бюджетів земель та їхніми необхідними витратами. Встановлено, що для федерації і земель квота покриття може бути приблизно рівною, її визначення підлягає таким принципам:

- у межах поточних надходжень федерація і землі мають рівні права па покриття своїх необхідних'витрат;

- розподіл податку повинен здійснюватися таким чином, щоб уникнути надмірного навантаження на платників податків і забезпечити однаковий рівень життя на всій території країни;

- співвідношення частки федерації і земель може бути змінене при істотній зміні співвідношення їхніх доходів і витрат. Якщо зростання фінансових потреб земель носить стійкий характер і не може бути покрите за рахунок короткострокових заходів, воно слугує підставою для збільшення їхньої частки в цьому податку. У 1986-1992 рр. частка федерації становила 65%, земель -35%, у Д993-1994 рр. - 67% і 33% відповідно. Починаючи з 1995 р., частка земель збільшилася до 44%>, що пов'язано з необхідністю фінансування нових земель (колишньої НДР).

Свої особливості має й система горизонтального або міжзе-мельного фінансового вирівнювання: між окремими землями, а також усередині земель, між громадами, які входять до їх складу. Згідно зі ст. 107 Конституції ФРН фінансово сильніші землі надають допомогу ф інансово слабшим землям. В основі системи лежить базовий принцип вирівнювання податкових доходів на душу населення. Метою вирівнювання є збільшення доходів фінансово слабких земель до рівня 95% від середнього рівня податкових надходжень на душу населення по всіх землях у цілому. 9 Землі, що мають надлишок фінансових ресурсів 100-102% від середнього рівня доходів на душу населення по ФРН, не відраховують кошти на потреби фінансового вирівнювання. Вони перебувають у так званій мертвій зоні. Землі з доходами 102-110% на душу населення від середнього рівня відраховують 70% ресурсів, що перевищують середній рівень. Землі з доходами, що перевищують 110% від середнього рівня, весь надлишок понад цей рівень перераховують на потреби вирівнювання.

У 1992 р. загальна сума коштів, перерозподілена в рамках горизонтального вирівнювання на території старих земель ФРН, становила 3, 5 млрд. німецьких марок. За договором про об'єднання зі східними землями колишньої НДР від 31 серпня 1990 р., ці землі внаслідок слабких фінансових можливостей не брали участі у фінансовому вирівнюванні. Вирівнювання в масштабах усієї ФРН почалося в 1995 р.

Наступний етап розподілу ПДВ пов'язаний з горизонтальним вирівнюванням фінансового потенціалу різних земель. 75% надходжень цього по/датку розподіляють між бюджетами земель пропорційно чисельності населення, а також відповідно економічній і демографічній ситуації (ці фактори враховуються за допомогою спеціальних коефіцієнтів).

Інші 25% податку направляються у Фонд фінансового вирівнювання земель. За рахунок коштів цього фонду економічно слабкі землі одержують додаткові субсидії. Критерієм для надання коштів з Фонду вирівнювання слугує обсяг доходів земель і громад, розміщених на їх територіях, на душу населення.

Для надання коштів з Фонду вирівнювання земель розраховується два показники. 1) Первинний фінансовий потенціал — фінансові можливості землі. Він є сумою податкових надходжень у бюджет землі + 50% надходжень у бюджети громад, які входять до складу цієї землі, від найбільших податків. Цей показник слугує вихідною позицією для встановлення земель, які мають право на одержання субсидій, що вирівнюють, і земель, зобов'язаних їх виплачувати.

2) Середній фінансовий потенціал — так звані нормативні доходи землі. Він розраховується як сума найбільших податків, які надходять у бюджети всіх земель і всіх громад (у цілому по ФРН), Що розділена на чисельність населення ФРН і помножена на чисельність населення кожної окремо узятої землі. Землі, у яких фактичні податкові доходи (первинний фінансовий потенціал) вище норми (середнього фінансового потенціалу), зобов'язані виплачувати певні суми тим землям, доходи яких нижче цієї норми. Допомогу одержують ті землі, у яких фінансові можливості становлять менше 95% від так званих нормативних доходів землі (середнього фінансового потенціалу).

На потреби додаткового фінансового вирівнювання «бідних» земель використовується також 2% ПДВ, що надходять у федеральний бюджет.

Крім зазначеного Фонду фінансового вирівнювання, у ФРН створений Фонд німецької єдності — спеціальна фінансова установа для вирівнювання фінансового потенціалу східних земель, які входили до складу колишньої НДР. Фонд утворений у травні 1990 року. Кошти Фонду формуються за рахунок внесків з федерального бюджету і бюджетів земель та інших джерел. У зв'язку з цим з метою збільшення доходів федерального і земельного бюджетів уряд збільшив окремі податки, ввів спеціальну надбавку солідарності до податку на прибуток і корпораційного податку. За рахунок коштів Фонду східні землі одержують систематичну фінансову допомогу на потреби соціально-економічного розвитку. За 1990-1994 рр. з Фонду виплачено 160, 7 мярд. німецьких марок. З них 49, 6 млрд. — за рахунок бюджету федерації; 16, 1 млрд. — за рахунок бюджетів земель; 95 млрд. марок мобілізовано за рахунок позик на ринку капіталів, що обслуговуються і платяться федерацією та старими землями на паритетних засадах.

8.4. Тенденції і проблеми розвитку фінансової системи

Німеччини

За величиною витрат на робочу силу ФРН займає 1-е місце серед провідних 15 держав світу. Створивши надто громіздку соціальну систему, країна заплатила за це високу ціну: економічна привабливість її території для виробничих факторів стала швидко падати. Настав відплив фінансового капіталу. Німеччину стали залишати фахівці1 в галузі передових технологій, менеджери, які керують банківськими системами. Як наслідок уповільнилось економічне зростання, загострилася проблема безробіття. В останнє десятиріччя XX ст. економіка не стільки набирала очки, скільки їх втрачала. Країна поступово підійшла до позиції, коли проведення економічної політики в колишньому, незмінному варіанті стало означати безвихідь. З'явилася гостра " потреба в сучаснішому фінансовому і насамперед — у податковому механізмі.

У 2000 р. новий уряд Німеччини на чолі з федеральним міністром фінансів Хансом Айхелем розробило свій варіант реформи. Бундестаг більшістю голосів правлячої соціал-демокра-тичної-партії Німеччини і партії Зелених схвалив її 18 травня. Міністерство фінансів випустило у зв'язку з цим спеціальну брошуру, у якій чітко, доступно і наочно була викладена суть нової концепції податкової системи для XXI ст. Якщо підходити до ситуації з погляду історичної перспективи, то намічувані кроки показують дійсно різку зміна курсу. Реформа, яка пройде в -гри етапи, передбачає поступове зниження прибуткового податку до 2005 р. (табл. 8.1). З 2001 р. вага податкового тягаря зменшена для громадян і підприємств на 45 млрд. марок, для акціонерних товариств на 17, 5 млрд. марок, а для товариств та індивідуальних підприємств — на 15 млрд. марок.

Таблиця 8.1 Зміст та етапи, «урядової податкової реформи 2000»

| Етапи | Оподатковувалимпідприємств | Прибутковий податок \ |

| І етап: 2001-2002 рр. | Зниження ставки корпорацінного податку до єдиного рівня: - 25% (колишня ставка - 40%) для прибутку, що не розподіляється; - 30% - для прибутку, що розподіляється, у формі дивідендів | _ зниження мінімальної ставки І податку з 22, 9% до 19, 9%; і _ зниження максимальної ставки з 51, 0% до 48, 5% |

| II етап: 2003-2004 рр. | _ мінімальна ставка і 17%; максимальна ставка 47%; | |

| III етап: 2005 р. | _ мінімальна ставка 15%; максимальна ставка 45% |

Найбільш рішучі заперечення реформа уряду зустріла у представників опозиційної партії, насамперед ХДС/ХСС. Опозиція не тільки висловила критичні зауваження, а й внесла альтернативний варіант податкової реформи. Насамперед наголос робився на те, щоб провести податкову реформу в коротший термін (по суті — не за 5 років, а за 3 роки). Другий важливий аспект полягав у прагненні затвердити рішучіше зниження максимальної ставки прибуткового податку (до рівня не 45, а 35%). В галузі ж корпораційного податку дії опозиції були, однак, менш рішучими: було запропоновано обмежити зниження ставки рівнем у 30% (в урядовому варіанті; — 25%). Ще один пункт розбіжності був пов'язаний з тим, що, на думку опозиції, уряд приділив недостатньо уваги представникам середнього підприємництва.

Одним з об'єктів критики з боку ХДС/ХСС і СвДП стала політика уряду в галузі «еко-податку». Цей податок почав використовуватися з весни 1999 р. у формі надбавки до ціни паливних матеріалів (зокрема, бензину). Мета податку — скоротити споживання паливних речовин заради збереження навколишнього середовища. У теоретичному плані це означало перенесення власній землі. Провідною силою виробництва виступають великі господарства. 52% сільськогосподарських угідь припадають на господарства розміром понад 50 га, ідо становить 16, 8°о від загальної кількості. і

Франція відстає від своїх конкурентів за часткою НДДКР у ВВП (3, 3% у 1991 р., тоді як у ФРН — 3, 6%). Характерною рисою науково-дослідної діяльності виступає її військова спрямованість. Частка коштів, що направляється на військові дослідження, досягає 19% усіх витрат на НДДКР, а у ФРН — близько 5%.

Багато французьких компаній відносяться до. ринку ЄС як до свого внутрішнього. Понад 60% експорту направляється в країни ЄС. Це найбільша частка серед чотирьох провідних країн Західної Європи. !

У країнах, які розвиваються, зосереджено приблизно 30%) загального обсягу прямих інвестицій, що вище частки інших країн. Африканський континент займав раніше і продовжує займати особливе місце. На його частку припадає понад 50% французьких інвестицій у «третьому світі». В основному вони зосереджені в країнах зони франка. Франція також є великим імпортером капіталу. Провідне місце серед іноземних фірм займають американські (48%).

9.2. Державний устрій, бюджетна система і бюджетний процес Франції

..Державний устрій Франції^— республіка, головною посадовою особою якої є президент. Його позиції одні з найбільш сильних у світі серед країн, що мають інститут президентства.

Країна розділена на 22 регіони, 96 департаментів і близько 36 тис. комун. До складу Франції входять 5 заморських департаментів, 4 заморські території і територія з особливим статусом — Майот.

Законодавча влада представлена двома палатами парламенту — Національними зборами (нижня палата) і Сенатом. Депутати Національних зборів обираються прямим голосуванням, а Сенат — непрямим голосуванням. У Сенаті представлені територіальні колективи республіки, а також французів, що проживають за межами основної територіальної частини Франції.

Конституція V Республіки була затверджена 4 жовтня 1958 р. зі змінами і доповненнями до 1995 р. включно. Характерною рисою органів державної влади є наявність Економічної і соціальної

раби, яка дає висновки до проектів законів, декретів, консультує уряд з питань економічного чи соціального характеру, доповідає в парламенті по відповідних проектах чи пропозиціях.

Бюджетна система Франції багатоланкова, але відрізняється високим ступенем централізації. Складна бюджетна система акумулює приблизно 80% усіх доходів і витрат фінансової системи Франції і включає центральний бюджет, приєднані бюджети і спеціальні рахунки Казначейства. Специфічною рисою державних фінансів Франції є приєднані бюджети. Вони містять доходи і витрати, пов'язані з поточною діяльністю, а також інвестиційні витрати і спеціальні ресурси, виділені на їх покриття. Провідне місію в приєднаних бюджетах належить бюджету пошти, телеграфу, телефону. Система приєднаних бюджетів не дала очікуваних результатів. Багато передбачених фондів не були створені, а деякі організації не змогли забезпечити необхідні інвестиції. Тому організації, що виконують торгово-промислові операції, віддали перевагу автономному, а не приєднаному бюджету. Спеціальні рахунки Казначейства — це різні фонди соціально-культурного характеру і торгові рахунки Казначейства. Через бюджетну систему Франції перерозподіляється приблизно 20% ВВП і 50% Національного доходу.

Структура податкових доходів бюджету формується у такий спосіб: прямі податки — 36%), непрямі податки— 5, 9, 2%, неподаткові надходження — 4, 8%. \

Непрямі податки відіграють провідну роль. Основний непрямий податок у Франції — податок на додаткову вартість, винайдений у Франції і введений у 1954 р. Другим непрямим податком є внутрішній податок на нафтопродукти (табл. 9. 7). Цей податок слід відносити не до акцизів, а до мит. Практично уся сировина для виробництв